Íme, az év legjobb grafikonjai

További Chart cikkek

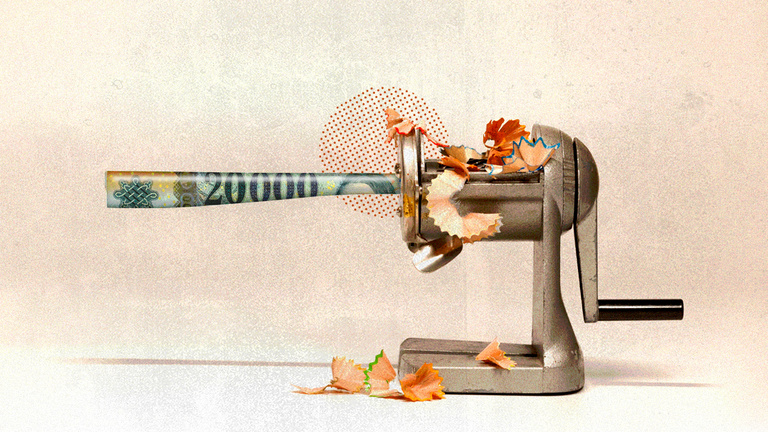

Hozam reményében bármit megvesznek

- A piros vonal a Fed mérlegfőösszegét, a zöld a vezető amerikai részvényindexet, az S&P 500-at, a narancsszínű pedig a Fed alapkamatát jelzi.

Török Bálint, a Buda-Cash elemzője: Az USA jegybankja 2008 őszén indította több hullámban nagyszabású eszközvásárlási programjait, eleinte a totális összeomlás elkerülésének céljával, később gazdaságélénkítési szándékkal. Csak az idén a Fed mérlegfőösszege több mint 1000 milliárd dollárral nőtt, és már megközelíti a 4000 milliárdot. Az óriási pénznyomda által generált likviditás nagyon alacsonyra vitte a kötvényhozamokat, látványosan tovább erősítette a globális részvénypiacokat, 2013-ben sorra születtek a csúcsok az USA-ban, és hozzájárult a kockázatvállalási hajlandóság erősödéséhez is.

A befektetők némi hozam reményében kis túlzással csaknem bármit megvásárolnak, ezen belül minőségi amerikai részvényeket minden további nélkül. Ennek a folyamatnak a hozadéka a magasabb kockázatú, illetve feltörekvő piaci eszközök iránti élénk kereslet, ami a forintot is viszonylag stabilan tudta tartani – annak ellenére, hogy az MNB folyamatos kamatcsökkentésekkel gyakorlatilag „kivágta” a hozamelőny nagy részét a fejlett piaci devizákkal szemben.

Magyarországon is okozhat zavart a Fed

- Az ábrán az USA monetáris bázisának változása látszik, milliárd dollárban.

Égert Balázs, az OECD közgazdásza: A Fed 2008-ban indított mennyiségi lazítása az USA monetáris bázisának a robbanásszerü növekedéséhez vezetett. Eddig ez nem okozott inflációs nyomást az USA-ban, részben azért, mert az extra likviditás egy része a feltörekvő gazdaságokba áramlott (ott okozva helyenként inflációs nyomást). Magyarországon a tőkebeáramlás nagyban segítette az államadósság piaci alapú finanszírozását és a forint viszonylag stabil árfolyamát a kedvezőtlen makrogazdasági folyamatok ellenére. A Fed pár hónappal korábbi bejelentése, miszerint a pénzpolitika normalizálását a várakozásokhoz képest korábban kezdi meg, az amerikai hosszútávú hozamok megugrását eredményezte, és tőkekivonást indított el a feltörekvő piacokról. Az amerikai pénzpolitika tényleges normalizálása – ami a decemberi lassítással el is indulhatott – ezt a folyamatot tovább erősítheti és további jelentős turbulenciákat okozhat a feltörekvő piacokon, Magyarországot is beleértve.

A kőolajnak nyugis éve volt

- Brent típusú kőolaj árfolyama: stabilitás 100 és 120 dollár között

Pletser Tamás, az Erste Bank elemzője: Egy olajipari szakértő számára természetes, hogy a legfontosabb mindig az olaj árának alakulása. Ebből a szempontból 2013 szerencsés év volt, hiszen rég nem volt ilyen stabil a fekete arany árfolyama, annak ellenére, hogy a közel-keleti helyzet összességében nem javult: Szíriában továbbra is polgárháború dúl, Líbiában pedig az első félév nyugalma után ismét feszült a hangulat, ami kihatott az olajtermelés alakulására. Talán az egyetlen igazán örvendetes hír, hogy Irán békülékenyebb lett. Illetve, hogy a többi hagyományos OPEC termelő mellett az USA kínálata is 25 éves csúcsot döntött a palaolaj termelésnek köszönhetően. Jó hír, hogy 2014-2015-ben a kínálat tovább fog emelkedni, bár a Nemzetközi Energiaügynökség szerint a kereslet is megindul, mivel ismét dübörögni fog a világgazdasági konjunktúra. Mindez a stabilitás fennmaradását hozza – ez jó a világnak és jó nekünk is.

Kiigazítottak az európai válságországok

- Az ábra azt mutatja, hogy az eurózóna perifériájának válságországai idén év közepére elérték a nullás fizetési mérleget, vagyis már nem költenek többet, mint a jövedelmük.

Szigel Gábor, közgazdász: Jómagam még két-három évvel ezelőtt elég szkeptikus voltam, hogy ez valaha is sikerülni fog, és ezt az euróövezet szétesésének egyik potenciális okának tartottam. Az idő viszont bebizonyította, hogy a fizetési mérleghiányok korrekciója az eurózónán belül – nominális leértékelés és kemény fizetési mérlegkorlátok nélkül – is lehetséges. Még ha ettől az euró válságát nem is tekinthetjük megoldottnak.

Nem érdemes csak az államadósság ellen harcolni

- Az ábra azt mutatja, hogy szinte semmilyen kimutatható kapcsolat nincs az államadósság és a növekedési ütem között.

Váradi Balázs, az ELTEcon tanára: Az év közgazdaságtani botránya volt, amikor áprilisban Thomas Herndon, Michael Ash and Robert Pollin bebizonyította, hogy Carmen Reinhart and Ken Rogoff nagy befolyású 2010-es cikkének fő állításai számítási hibákból fakadtak. Reinhart és Rogoff gazdaságpolitikusokra nagy hatást gyakorló, tévesnek bizonyult eredményei szerint a GDP 60 százaléka, és különösen a 90 százaléka feletti államadósság már alacsony gazdasági növekedéssel jár. Ez az ábra, Miles Kimball és Yichuan Wang munkája, azt illusztrálja, hogy, ha a növekedési ütemben meglevő tehetetlenséget is figyelembe vesszük, szinte semmilyen kimutatható kapcsolat nincs az államadósság és a növekedési ütem között. Ettől még az államadósság, mellyel a jelen generációi a jövőre hárítja a terheket, nem lesz kívánatos. A nekünk is szóló lecke: a költségvetési gazdaságpolitikát pusztán az államadósság elleni küzdelemre szűkíteni szamárság.

Sokkal egyenlőtlenebb a világ, mint gondolnánk

Pogátsa Zoltán, a Nyugat-Magyarországi Egyetem tanára: Az év legmegdöbbentőbb ábrája Daniel Ariely és Mike Norton harvardi behaviourista közgazdászok munkája. Amerikaiak reprezentatív mintájának tettek fel a vagyoni eloszlásra irányuló kérdéseket. Amikor arról kérdezték őket, milyen vagyoneloszlást szeretnének látni a társadalom ötödei között, a piacpárti republikánusokat is magukba foglaló minta tagjai kicsit több mint a nemzeti vagyon harmadát átengedte volna a leggazdagabb ötödnek. Ehhez képest sokkal pesszimistábban ítélték meg a tényleges helyzetet, feltételezésük szerint a felső ötöd majd dupla ennyit, kétharmadot birtokol.

A kísérlet bebizonyította, hogy a média által sugallt valóság, amely alapján az amerikai választó választ, hamis. A legfelső ötöd ugyanis a valódi adatok szerint a vagyonnak több mint nyolcvan százalékát, azaz négyötödét birtokolja! Sőt, a legfelső egyetlen egy százalék a vagyon több mint negyven százalékát tulajdonolja, azaz sokkal többet, mint az alsó nyolcvan százalék együttvéve! Ők ugyanis mindösszesen a vagyon 7 százaléka felett rendelkeztek! Mit mond el mindez az amerikai demokrácia állapotáról, ha a kormányzatok váltakozása ellenére ennyire más társadalmi viszonyokat kapnak az amerikai, mint amilyet szeretnének?! Tényleg Amerika a mintaország? Hogyan nézne ki egy ilyen kutatás eredménye Magyarországon?

Kína beérte a nyugatiakat

- A világgazdasági arányok átrendeződése a történelemben (Geary-Khamis PPP USD, a világ bruttó össztermékének százalékában). A számítások forrása: Angus Maddison, 2010. Historical Statistics of the World Economy, 1-2008 AD. Itt letölthető.

Böröcz József, a Rutgers tanára: Korunk alapvető geopolitikai átalakulása: Kína (és India) visszatérése a 19. században elveszített globális hegemón szerephez – illetve az USA, az EU és Japán világgazdasági részesedésének lassú, de egyértelmű szűkülése. Az ezzel összefüggő geopolitikai konfliktust jól jelzi a Kínát, az USA-t és az EU-t jelképező vonalak egybeolvadása a mért időszak végén.

Nem elég ez a huszonhat grafikon, nézne még sok ilyet?

A The Atlantic, a Washington Post Wonkblog, a Counterparties, a Business Insider, az Economist, és a Harvard Business Review is jelentkezett hasonlóval, a Quartz pedig rögtön kettővel is.

Rovataink a Facebookon