70 ezer magyar, aki óriási bajban van

- Nem kell a magáncsőd? Akkor kitoljuk a határidőt!

- Mindenki zsebből vesz lakást

- Lejárt a kilakoltatási moratórium: tízezrek kerülhetnek utcára

- Bankszövetség: Rendben van a magáncsőd

- 627 millióba került eddig a magáncsőd

- Kevesebb mint 100 család ment csődbe eddig

- Kisanyargatjuk magunkat az adósságból

- Magáncsőd: jön egy ember, és átveszi az irányítást a pénzünk felett

További Bank és biztosítás cikkek

-

Megvásárolta piaci riválisát Mészáros és Keszthelyi Erik alkuszcége

Megvásárolta piaci riválisát Mészáros és Keszthelyi Erik alkuszcége - A Takarék beszáll Mészáros Lőrinc és Keszthelyi Erik alkuszcégének cégébe

- Az MNB megbüntette az állami fejlesztési bankot

- MNB: Több mint 9 millió azonnali fizetés történt márciusban

- 26 milliárd forint veszteséget jelent az OTP-nek a törlesztési moratórium

Valutaváltó

„Akár tízezreket is kilakoltatás fenyegethet, szeptember közepén ugyanis lejárt a tavasszal meghosszabbított kilakoltatási moratórium, a kormány legújabb bedobott mentőövei pedig a nem fizető adósok töredékének segítenek” – ezt szeptember végén írtuk abban a cikkben, amiben azt találgattuk, hogy nagyjából hányan lehetnek jelenleg az országban olyanok, akik az összes devizásmentés után is még mindig nagyon nagy bajban vannak.

Most viszont már sokkal pontosabban látni, hogy hány ilyen ember van: a Magyar Nemzeti Bank (MNB) tanulmánya mostanra lett kész, ebben pedig az eddig ismert számoknál sokkal pontosabb becslések vannak. A csütörtökön bemutatott kutatás szerint 90 napon túl késedelmes, azaz a nemteljesítő jelzáloghitele 2014 végén nagyjából

- 140 ezer embernek volt,

- de ez a szám lassacskán 120 ezerre fog csökkenni, mert nagyjából ennyi embernek megoldást jelent az, hogy a Nemzeti Eszközkezelő megveszi a lakását, amiből rendezni tudja a helyzetét.

- A jegybank becslése szerint 70-80 ezer hitel gyógyítható lenne, de ehhez a bankok és az ügyfél részéről is több akarat kéne.

Ebből tehát az jön ki, hogy jelenleg nagyjából

Túl sok az adósság, túl kevés a szándék

A Magyar Nemzeti Bank (MNB) nyár eleje óta gyűjtött adatokat ahhoz, hogy felmérjék, hogy pontosan mekkora a nagyon problémás adósok aránya. A kutatás során ráadásul bankokkal és adósokkal is beszélgettek, így arról is sokat megtudtunk, hogy ők mit gondolnak arról, hogy hogyan lehetne megoldani a helyzetet.

Az új adatokat bemutató MNB-igazgató, Fábián Gergely a tanulmányt bemutató háttérbeszélgetésen elmondta, a kutatás azért is fontos, mert a felhasznált adatbázis már az elszámolás-forintosítás utáni időszakra vonatkozik, úgyhogy nagyjából tiszta képet kaphatunk arról, hogy mi is most a helyzet.

A kutatás eredményeit öt pontban lehet összefoglalni:

- A legnagyobb probléma az, hogy az érintettek túlságosan el vannak adósodva.

- A jegybank szerint elég pénz van a bankoknál ahhoz, hogy érdemben át tudjanak alakítani egy csomó hitelt úgy, hogy azokat törleszteni lehessen.

- Viszont ehhez az adósoknak is együtt kéne működniük: jelenleg sok olyan adós van, aki annak ellenére sem törleszt, hogy lenne rá pénze.

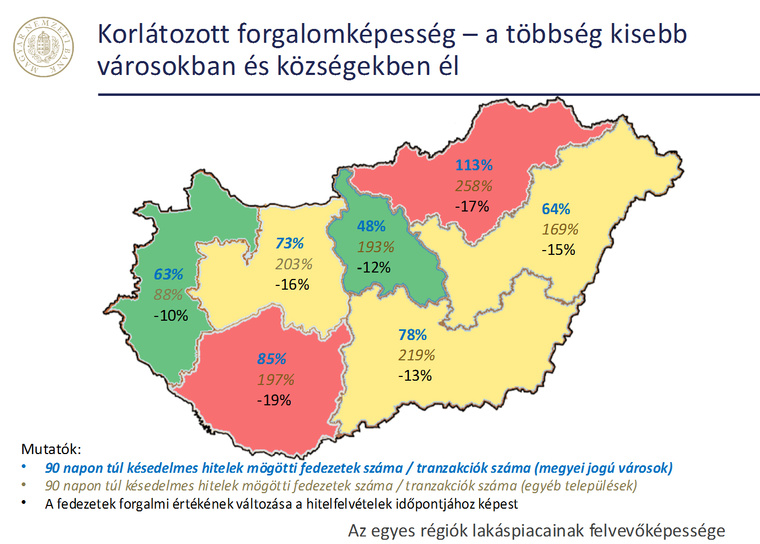

- Eléggé korlátozottak a „fedezetértékesítési lehetőségek”, ami azt jelenti, hogy nagyon sok adósnak igazából nem jelent megoldást azt, hogy kisebb lakásba költözik, és az árkülönbözetből törleszt, mert ahol ezek az adósok élnek, nem lehet jó feltételekkel eladni az ingatlanjukat.

- Sok adminisztratív korlát nehezíti a helyzet megoldását, és különösen így van a felmondott hiteleknél.

Még mindig nagy a baj

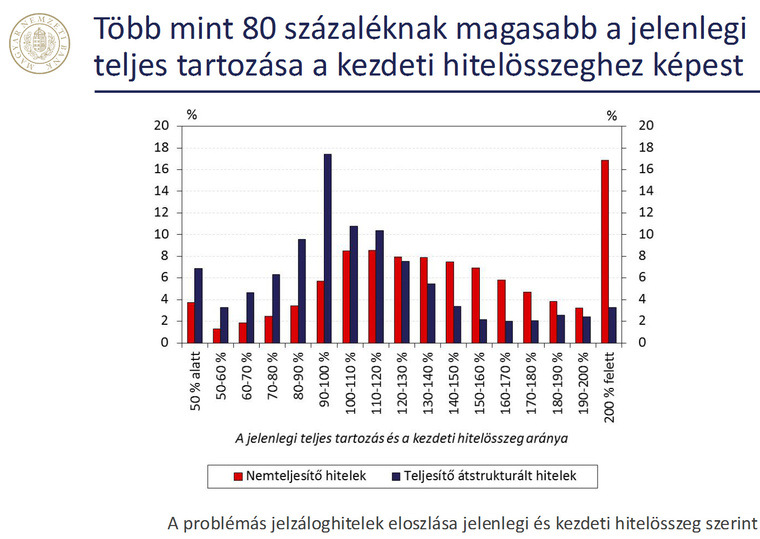

Az adósok 80 százaléknak magasabb a teljes tartozása ahhoz képest, amennyivel akkor tartozott, amikor felvette a hitelt.

A tőketartozás összege az ingatlanfedezethez képest jelentősen emelkedett a válság kitörése óta, jelenleg átlagosan 110 százalékot tesz ki, illetve 140 százalékot, ha a mutatót a teljes tartozás alapján számoljuk.

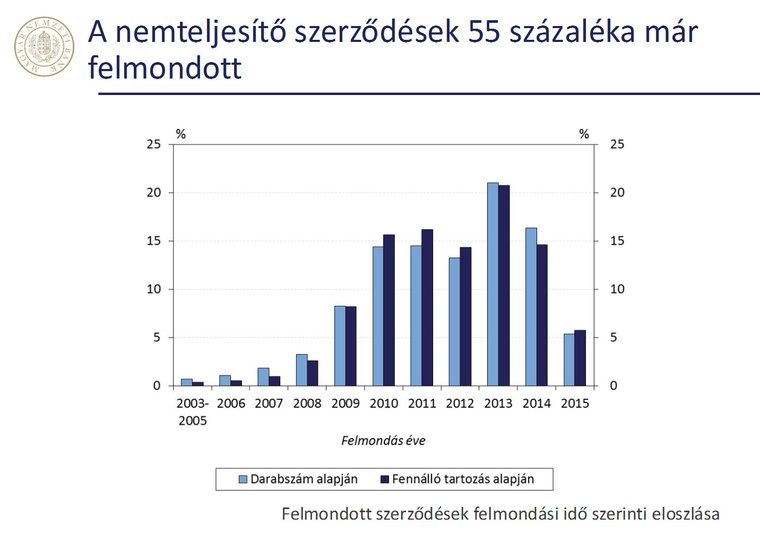

A nemteljesítő hitelek 55 százalékát már felmondták. Hogy ez miért fontos? Azért, mert a felmondás már a végrehajtás előszobája, aki idáig eljut, az már csak egy lépésre van attól, hogy elveszítse az ingatlanját, ez egyéni szinten életeket tehet tönkre. De makroszinten is jelentős a teljes pénzügyi rendszeren belül nagyjából 800 milliárd forintnyi hitelt érint, ami megközelíti a teljes GDP csaknem három százalékát.

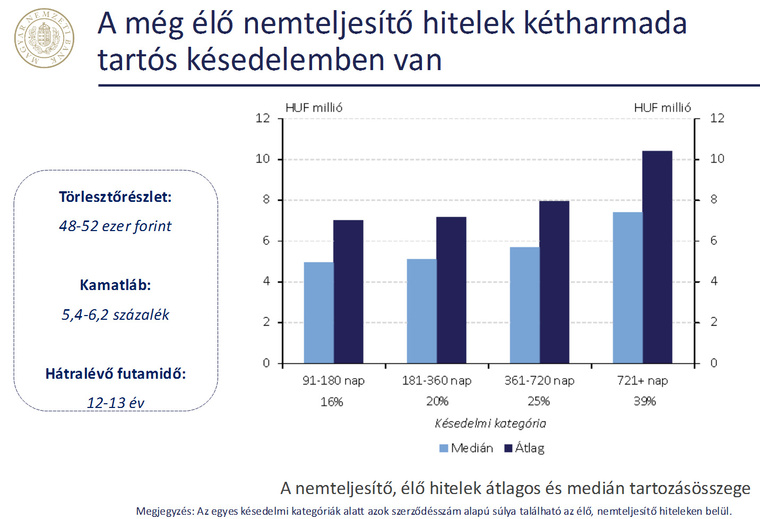

A felmondások fele 2013-ban volt, bár azóta 2014-ben és 2015-ben már egyre kevesebben mondták fel a szerződéseiket. A még élő hitelek kétharmada viszont egy éven túli késésben van, és a hitelek 39 százalékát már két éve nem fizetik. Átlagosan 12-13 év van hátra a hitelek lejárásáig 5,4-6,2 százalékos kamat mellett, ez pedig átlagosan 48-52 ezer forintos törlesztőt jelent havonta.

Akik a legnagyobb bajban lehetnek, azok a 15 millió feletti hitellel rendelkezők: az ő adósságuk teszi ki a teljes adósságállomány 40 százalékát, miközben a hitelek száma alapján csak az állomány 15 százalékát teszik ki. És akkor arról még nem is volt szó, hogy 100 ezer olyan eset van, ahol az adósnak a jelzáloghitelen kívül még személyi hitele is van.

Az MNB tanulmánya a hitelekre vonatkozó konkrét adatokon kívül azzal is foglalkozik, hogy mit lehet tudni az adósokról. Ez azért is fontos, mert a jegybank eddig csak felmérte a terepet, most viszont elkezdenek majd azzal is foglalkozni, hogy konkrétan hogyan lehetne megoldani a problémát.

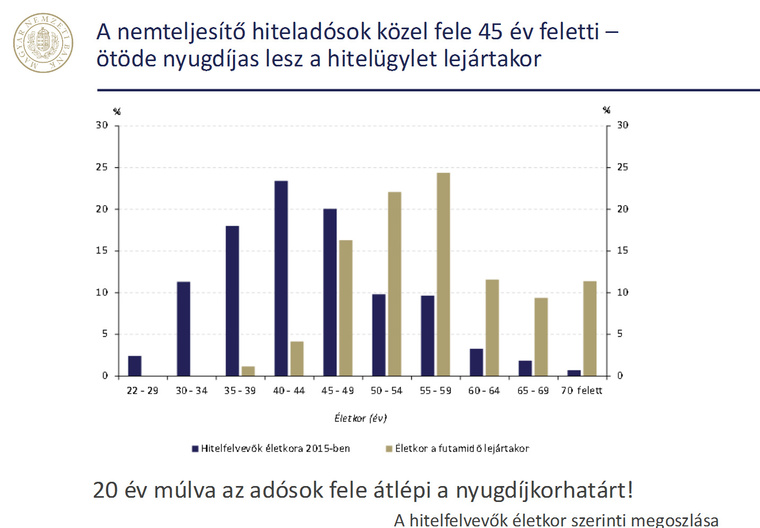

Kiderült például az, hogy az adósok közel fele 45 évnél idősebb, ami azt is jelenti, hogy az adósok fele 20 év múlva át fogja lépni a nyugdíjkorhatárt. Ez azért is fontos, mert a bankoknak a hitelek átalakításánál érdemes tudnia, hogy az adósnak hogyan változik meg a fizetőképessége a hitel átalakítása utáni években.

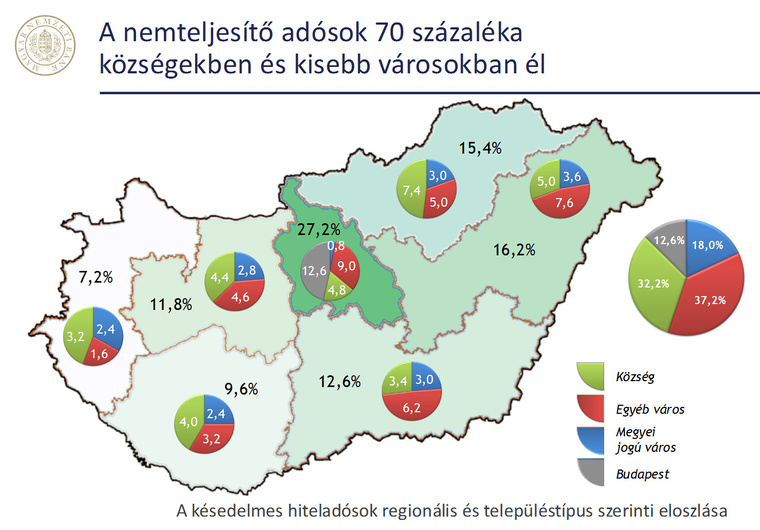

A felmérés alapján azt is tudni lehet, hogy a nemteljesítő adósok 70 százaléka községekben és kisebb városokban él, többségük Közép-Magyarországon, de Kelet-Magyarország is sok a bajban lévő adós.

Bár az adósok kétharmadának nagyobb a tulajdonában lévő ingatlan értéke, mint a tőketartozás, de ez csak a tőketartozás, mindennel együtt az adósok felének nagyobb a tartozása, mint az ingatlana értéke. A községekben és a kisebb városokban pedig még nem szedte össze magát az ingatlanpiac annyira, hogy a lakás eladása valódi megoldás legyen. Ez látszik az ábrán is: a zöld színnel jelölt megyékben jobban, a sárgával jelöltekben kevésbé, a pirosakban pedig szinten egyáltalán nem opció a kisebb lakásba költözés.

A kisebb lakásba költözés azért lehetne megoldás, mert a végrehajtást a bankok és az adósok is utálják: rendkívül drága és hosszas folyamat ugyanis, amivel a bank sem jár igazából jól. A költözést nehezíti az is, hogy különösen vidéken és az olcsóbb budapesti ingatlanok közül sok a 10 millió alatti, ahol már nem igazán valós lehetőség az olcsóbb lakásba költözés.

A kutatásból az is kiderült, hogy az ügyfelek nem szeretik azt a megoldást, ami azzal jár együtt, hogy el kell veszteniük a lakásukat. Az MNB-s Fábián Gergely szerint látszik, hogy egy ideje az állam már támogatja azokat a hiteleket, amiket kisebb lakásba költözéshez lehet felvenni, de eddig a számok alapján úgy tűnik, nem túl népszerű az ilyen hitel.

Sokan úgy törlesztenek, hogy nincs legális jövedelmük

A kutatásból azzal kapcsolatban is elég sok minden derült ki, hogy mennyi jövedelme van a nemfizető adósoknak. Az derült ki, hogy a teljes problémás hitelállományon belül az ügyfelek

- 43 százalékának túl nagy az adóssága a jövedelméhez képest,

- 19 százaléknak viszont elég jövedelme van az adósság rendezésére.

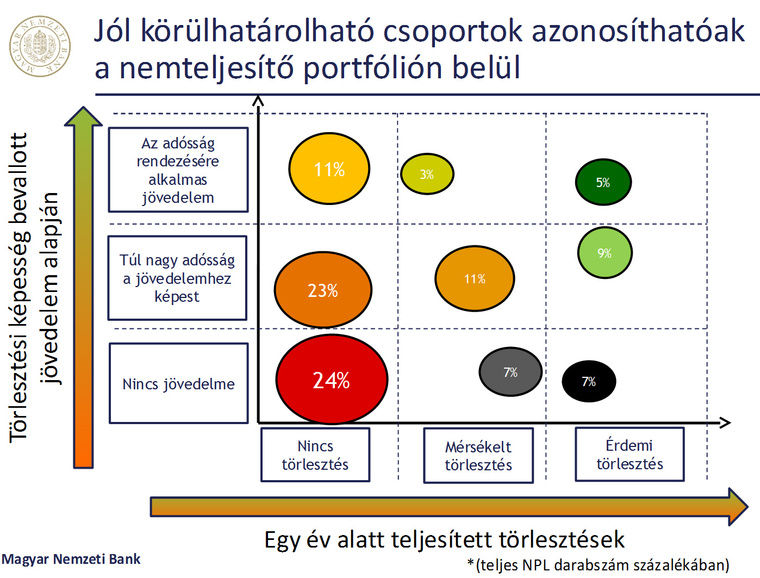

A problémás hitelekkel rendelkezőkön belül az MNB szerint jól körülhatározható csoportokat lehet megkülönböztetni.

A legnagyobb csoportba tartoznak azok, akiknek nincs jövedelme, és nem is tudnak törleszteni, ők az összes adós csaknem negyedét teszik ki. A másik legnagyobb csoportba azok tartoznak, akik szintén nem törlesztenek, de nem azért, mert egyáltalán nincs jövedelmük, hanem azért, mert kevesebb pénzhez jutnak havonta, mint amennyit be kéne fizetniük.

Az adósok 11 százaléka gyakorlatilag tudná törleszteni a hitelét, de az elmúlt egy évben nem törlesztett, 3 százalék néha törlesztett, néha nem, és csak 5 százalékban törlesztettek rendesen azok, akiknek ehhez elég pénzük volt.

Ami még érdekes – és közben arról is sokat elárul, hogy mennyire nagy a feketegazdaság része a magyar gazdaságon belül –, hogy 7-7 százalék úgy törlesztette rendesen vagy kihagyásokkal a hitelét, hogy nem volt hivatalosan bevallott jövedelme.

Együtt kell megoldaniuk

A kérdőíves és megkérdezéses felmérésekből az derült ki, hogy az adósok többsége tudatában van annak, hogy elveszíthetné az ingatlant, de sokan nem élik meg ezt reális fenyegetésként. A megkérdezettek 15 százaléka ráadásul elutasított minden javaslatot. A többségük újabb mentésre vár, az eddigi mentéseket nehezen átláthatónak tartják. De elismerik, hogy ők is felelősek azért, hogy nem törlesztenek, és

Az MNB szerint ugyanakkor a bankoknak is többet kéne tenniük a helyzet megoldásáért, mint amit jelenleg vállalnak. A jegybank tanulmánya szerint jelentős forrásaik vannak a rendezésre, ráadásul az ügyfelek kétharmadának van jövedelme, és az is látszik, hogy nem csak a hivatalos jövedelmek számítanak. Fábián Gergely azt mondta, ez alapján úgy látják, hogy nagyjából 70-80 ezer hitel menthető lenne úgy, ha a bankok és az adósok megegyeznének a hitel átalakításában.

És hogy mi a helyzet az állami adósmentő programokkal? Szeptemberben azt írtuk, hogy az MNB arra számított, hogy a Nemzeti Eszközkezelő (NET) bővítése 10 ezer, a magáncsőd pedig 25 ezer ember húzhat ki a bajból. A kutatás eredményeinek tudatában ezek a számok most kicsit változtak: Fábián azt mondta, hogy az látszik, hogy az emberek kedvelik az eszközkezelős megoldást, és egyre több ingatlan vesz meg a NET.

Az eddig eléggé sikertelen magáncsőddel kapcsolatban az MNB-sek már sokkal diplomatikusabbak voltak.

A magáncsőd még csak most indult, nehéz megítélni, hogy mi várható tőle, és ezért korai is még ítéletet mondani

– mondta Fábián, de amikor arról kérdezték, hogy a becslésük alapján mennyi embernek segíthet ez a megoldást, az MNB korábbi becslésénél 10 ezerrel kisebb számot, 15 ezret emlegetett. A jegybank mindenesetre valami egészen új megoldáson is dolgozik.