Valamire készül az OTP

További Magyar cikkek

Frissítés: az OTP bejelentette, február 25-én 750 000 darab OTP törzsrészvényt vásárolt 1502 forintos átlagáron.

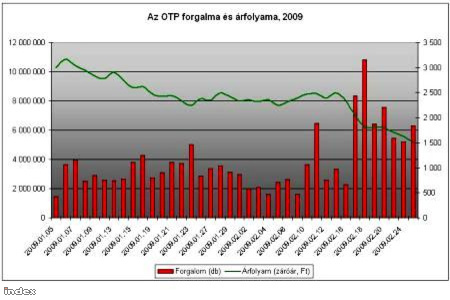

Szerda reggel 4,7 százalékos pluszban kezdett az OTP Bank részvényeinek árfolyama, délután egyre azonban megint mínuszban voltak a papírok a keddi záráshoz képest. Sőt, napközben 15 százalékos zuhanás miatt fel is kellett függeszteni a részvényekkel a kereskedést; a papírok 2001 októbere óta nem látott, 1420 forintos szintén is jártak, végül 1515 forinton zártak. Nem most kezdődött a mélyrepülés, az elmúlt hetekben egymás után döntögette a papír a többéves mélypontokat.

A részvények folyamatos áresése az elmúlt napokban intenzív vásárlásra sarkallta a bankot. Csak az elmúlt három kereskedési napon 1 450 000 darab saját részvényt vett, ami a tőzsdére bevezetett pakettnek nagyjából fél százaléka. A tranzakciók után az OTP Bank tulajdonában 18 966 593 saját részvény van. A csoporttagoknál lévő részvények darabszáma a 2009. január 29-i állapot szerint 2 098 560 darab. A saját részvény állománya szerdai állapotok szerint összesen az alaptőke 7,52 százaléka.

Először múlt hét pénteken vásárolt 1739 forintos átlagáron 500 ezer darabot, hétfőn 450 ezer darab részvényt vett 1715 forintos átlagáron, majd kedden további 400 ezer darabot vettek 1620 forintos átlagáron.

Miért vásárolnak?

Ilyenkor több oka is lehet, hogy a bank saját részvényeket vásárol. Az egyik, hogy minél olcsóbb, annál vonzóbb a részvény, még ha saját részvény is. Márpedig az OTP most nagyon olcsó: részvényeinek árfolyama most ugyanott tart, ahol 2001 őszén járt.

A bank papírjai 1998 tavaszán érték el az 1000 forintos árfolyamot – mai értéken számolva, 2002 márciusáig ugyanis nem 100, hanem 1000 forint volt a részvények névértéke –, majd 1200 forintról az orosz válság miatt 500 forintra is visszaesett. Utoljára 2001 októberében volt a részvények ára 1500 forint alatt, 2002 tavaszától 2009 februárjának közepéig 2000 forintnál nem járt lejjebb a 2007 júliusában 10 970 forintot is érő részvény.

Amelyről októberben még sokan úgy gondolták, hogy 3500 forint lesz az alsó határ, mivel a részvények könyv szerinti értéke nagyjából ennyi. Ehhez képest most már az 1500 forintos szint alatt is jártunk, ami azt jelenti, hogy szeptember óta a részvények ára negyedére esett (szeptember 30-án 6110 forint volt a záróár), vagyis csábító áron lehet vásárolni.

Nem pozitív üzenet

AZ OTP sajátrészvény-vásárlásainak másik oka az lehet, hogy ha a mostani forráshiányos időkben valaki forrást ad, akkor az OTP saját részvényeket adhat cserébe, magyarázta az Indexnek Sarkadi Szabó Kornél, a Cashline vezető elemzője.

Szegner Balázs, az Equilor üzletfejlesztési igazgatója szerint összességében ilyen nagy mennyiségű részvény vásárlása nem egyértelműen pozitív üzenet.

A részvényvásárlásnak szerinte is sok oka lehet. Egyrészt elképzelhető, hogy a cég azt gondolja: túlzott mértékben alulértékelt, irreálisan olcsó a a papír, ezért vásárol belőle. Normális esetben fel is használhatnák akvizícióra, de ebben a tőkepiaci helyzetben ez nem valószínű.

Másrészt január végén azt nyilatkozta a londoni székhelyű Európai Újjáépítési és Fejlesztési Bank (EBRD) elnöke, hogy befektetnének az OTP-be. A mostani részvényvásárlás hátterében ez is lehet: ha az EBDR beszállna a bankba, részvényeket kaphat az OTP-től. Meglévő részvényekkel operálnának, mert az OTP már akkor jelezte, hogy nem szeretnének új részvényeket kiadni. A tranzakció keretében a banktól vásárolhatna közvetlenül papírokat az EBDR.

1222 forintot ér? Vagy 4600-at?

Az elmúlt néhány hétben a bankok, befektetési cégek elemzői a lehető legkülönfélébb célárfolyamokat adták az OTP-nek. Abban sem volt egyetértés, hogy vételre, tartásra vagy eladásra javasolják a bank papírjait. Február közepén az UBS 3200-ról 2000-re módosította a részvények célárfolyamát, valamint semlegesről eladásra minősítették a részvényeket. A Credit Suisse ugyanazon a napon kiadott elemzésében tartja a semleges minősítést, és 2300 forintos célárfolyamot adott meg.

Tegnap ennél pozitívabb volt az ING, megerősítette vételi ajánlatát. Bár a holland cég jelentősen, 4950 forintról 3260 forintra csökkentette a magyar bankpapír célárfolyamát, még így is jelentős felértékelődési potenciált adott neki.

Ma tették közzé a legszélsőségesebb elemzéseket, a japán Nomura 4600 forintos célárfolyam mellett vételi ajánlást fogalmazott meg, a Bank of America azonban 2318 forintról 1222 forintra csökkentette az OTP célárfolyamát.

Az eltérések abból adódnak, hogy az elemzők által használt modellek nagyon érzékenyek a különböző adatokra, különféleképpen vesznek figyelembe korrekciós tényezőket: ilyenek például a kitettségek, az állami kockázat, az infláció, a várható GDP-adat, a refinanszírozás, mondta Szegner Balázs.

A másik ok Sarkadi Szabó Kornél szerint, hogy ma teljesen szubjektív, hogy ki milyen hitelbedőlési hullámra számít. De az OTP árfolyama nem ezektől függ, sokkal inkább akkor fordul meg a trend, ha kijön az Európai Unió bankmentő terve, mellyel kisegítik a régióban nagy kitettséggel rendelkező nyugat-európai bankokat.

Amerika nem hagyja

Mint korábban megírtuk, a Moody's jelentése szerint az osztrák, olasz, francia, belga, német és svéd bankok által nyújtott hitelek teszik ki a nyugat-európai bankok által a kelet-európai térségbe folyósított hitelállomány 84 százalékát, azaz az említett országok érintettek leginkább ebben a régióban.

A Moody's emiatt leronthatja a kelet-európai országok bankjainak adósságbesorolását, ahogy erre már hazánkban is láttunk példát. Ez magával vonhatja azt, hogy a leánybankok anyavállalatait is leminősítésítik. Vagyis azoknál a nyugati bankoknál, amelyeknek vannak a régióban leányai, további jelentős tőkebevonásokra lesz szükség.

Az is segíthet az OTP árfolyamán, ha talpra áll az amerikai bankszektor. Sarkadi Szabó Kornél szerint erre van esély. Amerikában egyrészt olyan szintű pesszimizmus van, hogy ennek fordulnia kell. Másrészt az amerikai kormányzat nem fogja engedni, hogy nullára zuhanjon a szektor. Ugyanakkor az itteni árfolyam napi szinten nem követi a trendeket, ezzel pár hetes távlatban lehet kalkulálni.

Kapósak a saját részvények

Az elmúlt hónapokban nemcsak az OTP Bank vett többször saját részvényeket. Az Equilor elemzése szerint a válság időszakában újabb lendületet kaptak a tőzsdei cégek sajátrészvény-vásárlásai a magyar börzén.

A globálisan elterjedt tendencia mögött sokszor az a megfontolás rejlik, hogy a menedzsment a vásárlások révén kívánja megállítani vagy a lehetőségeihez mérten csillapítani az adott részvény áresését. Mindazonáltal azzal, hogy újabb részvények kerülnek a menedzsment ellenőrzése alá, egyúttal mérséklődik a közkézhányad is, ami szintén a csökkenő transzparencia irányába hat.

Az Equilor szerint ki kell emelni a Fotexet, amelynél, főként a 2008-as vásárlásokkal, már közel a kétharmadát kontrollálják a Fotex-részvényeknek a vállalat konszolidációs körébe bevont és a vezetőség befolyási köréhez tartozó cégek. Ez azt jelenti, hogy az összes részvény valamivel több, mint egyharmada a közkézhányad, ami alacsony szintű átláthatóságot eredményezhet.

Hasonlóképpen kiemelhető a Mol is, amely a 2007 júniusától 2008 márciusáig tartó időszakban az OMV felvásárlásától tartva erőteljes sajátrészvény-vásárlásba fogott. A tranzakciókkal több millió részvényt halmoztak fel, majd „baráti” kezeknek, egy több tagból álló befektetői konzorciumnak kölcsönözték őket. A kölcsönszerződések lényegében a valós közkézhányadot is jelentősen csökkentették.