Már most is bóvli Magyarország?

A múlt heti Moody's-leminősítés után megvan a kockázata a magyar adósosztályzatok további rontásának, bár Magyarország "nem érdemelné meg", hogy a hitelminősítők a befektetésre ajánlott szint alá, azaz a "bóvli" kategóriába sorolják vissza - vélekedtek hétfői helyzetértékelésükben londoni felzárkózó piaci elemzők.

A Morgan Stanley bankcsoport londoni befektetési és elemző részlegének szakértői a felzárkózó európai térségről összeállított, befektetőknek hétfőn kiadott áttekintésükben azt írták, hogy a Moody's Investors Service által egy hete bejelentett magyar leminősítés önmagában "nem volt meglepetés", mértéke, vagyis az egyszerre két fokozatú osztályzatrontás azonban igen.

A Morgan Stanley londoni elemzői közölték: véleményük szerint a Moody's ilyen mértékű visszaminősítése "valószínűleg kissé eltúlzott volt".

A ház szerint a kérdés most az, hogy a Standard & Poor's mit lép, ez a hitelminősítő ugyanis "általában negatívabb" Magyarországgal szemben, mint a Moody's. Mivel az S&P - csakúgy, mint most már a Moody's is - a befektetésre ajánlott sáv alsó szélén tartja nyilván a magyar adósságot, egy esetleges visszaminősítés e cég részéről a magyar befektetői osztályzat megvonását jelentené. Egyértelmű annak a kockázata, hogy ez a következő hónapokban bekövetkezik, bár ez túl szigorú lépés lenne a Standard & Poor's részéről - vélekedtek a Morgan Stanley elemzői.

A Moody's hétfői leminősítését sokan várták, viszont a két fokozatú rontás meglepetésként érte az elemzőket, szakértőket. A piac már számított a leminősítésre, amit jól mutat, hogy a hétfői leminősítés hírére 5 bázisponttal emelkedtek az állampapírhozamok, és keddre lényegében visszaálltak az előző pénteki szintre.

A leminősítéssel újra felmerültek a kritikák a hitelminősítőkkel szemben: a piaci mozgásokhoz képest későn reagálnak és sokszor nem tükröződnek döntéseikben a jelenleg uralkodó folyamatok.

Igaza van-e Matolcsynak?

A jelenlegi értékelés nem veszi figyelembe, hogy Magyarország az unió ötödik legalacsonyabb államháztartási hiányával rendelkezik - ami jövőre 3 százalék alá kerül - és Svédország mellett Magyarország lesz az egyetlen uniós tagállam, ahol csökken jövőre az államadósság - mondta Matolcsy György, nemzetgazdasági miniszter a leminősítést követően. A következő értékeléskor azt is érdemes lesz majd figyelmbe venni, hogy Magyarországon a folyó fizetési mérleg többletet mutat - tette hozzá.

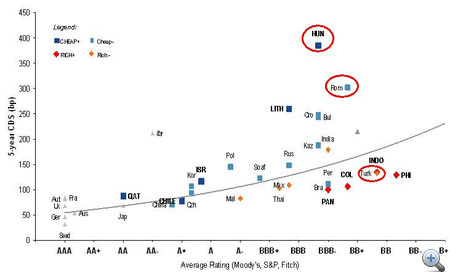

A reálgazdaság és a költségvetési hiány oldaláról közelítve jogosnak tűnnek a miniszter szavai, viszont Magyarország uniós csatlakozása óta soha sem tudta elérni a maastrichti hiánycélt, amiért komoly bizalmatlansági deficittel küszködik. Ha mellőzzük a reálgazdasági szempontokat, és csak a kockázati felárakat vizsgáljuk, akkor látható, hogy Magyarországon a besoroláshoz képest kiemelkedően magasak a cds-árfolyamok, ami már érthetővé teszi a két fokozatú leminősítést – írja a Napi Online.

Ha fő régiós versenytársainkhoz, a lengyelekhez és a csehekhez hasonlítjuk Magyarországot, látható, hogy ott a cds-ek és a hitelminősítői besorolások illeszkednek az átlaghoz, azaz hozzávetőlegesen a szürke görbén helyezkednek el. Az viszont meglepőnek tűnhet, hogy két olyan ország - Románia és Törökország - cds-árfolyama is kisebb a magyarénál, amelyek besorolása a három nagy hitelminősítőből kettőnél már a bóvli kategóriába tartozik.

A magyar cds már magasan vezet

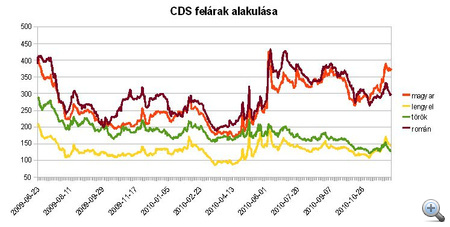

A török cds-árfolyamok sokáig kevéssel a magyar felárak alatt álltak, majd a június eleji Kósa-Szijjártó páros, államcsődöt vizionáló kijelentéseit követően a két ország cds-ei elszakadtak egymástól. Azóta a török kockázati felárak lassan ugyan, de csökkennek, míg a magyar - kisebb javulásokkal ugyan - továbbra is magasan áll.

Törökország cds-árfolyama olyan képet tükröz, mintha a jelenlegihez képest öt fokozattal magasabb lenne az ország hitelbesorolása - fogalmazott Suppan Gergely, a Takarékbank elemzője. Az ország kifejezetten erősen, az év elején 11 százalékkal növekedett, ami a GDP-arányos deficitet is jobb fényben tünteti fel. A hosszú oldali államkötvény-hozamokat összevetve az év első felében a török papírok 10 százalék felett forogtak, 250-400 bázisponttal a hasonló magyar hozamok felett. Ezt követően, fokozatosan csökkent a különbség és december elejére 50 bázispontra olvadt.

A román cds-árfolyam a magyarral együtt mozgott, de egy-egy kivételtől eltekintve magasabb állt, mint a magyar. A 10 éves kötvényhozamok is hasonlóan alakultak, de ennek fő oka, hogy Románia inkább a meghirdetetthez képest kisebb mennyiséget értékesít az aukciókon, nehogy elszálljanak az állampapír-hozamok. Ebből kifolyólag eurókötvényeket bocsátanak ki, vagy az IMF mentőcsomagból használnak fel forrásokat.

A román és magyar cds-ek tehát sokáig együtt mozogtak, mígnem november eleje óta a román kockázati felárak is a magyar alá csökkentek. Románia is fokozottan sérülékenynek számít, de a novemberi eleji cds-elválás már magyar "specialitás" - mondta a Takarékbank szakértője. Ebben az időszakban ugyan mindenhol emelkedtek a kockázati felárak az ír adósságproblémák miatt, de a magyar kockázati megítélésben megjelenő különbségben olyan hazai események is közre játszottak, mint például a magánnyugdíjpénztárak, a Költségvetési Tanács kivéreztetése, vagy a jegybanki monetáris tanács átalakítása.

Mi lenne, ha bóvli besorolást kapnánk?

A cds-árfolyamok és a hitelminősítői besorolások kapcsolata alapján tehát úgy tűnik, hogy a kilátások fontosabbak, mint a tényleges besorolás. Románia és Törökország stabil kilátásokkal rendelkezik, míg Magyarország besorolása mellett negatív előjel látható. A magyar leminősítést már beárazták a piacok, ezért egy esetleges bóvli kategóriába történő átsorolás már nem okozna olyan nagy felfordulást - véli Suppan.

Persze, nyilvánvalóan lenne negatív hatása, hiszen az Egyesült Államokban az alapkezelők és számos pénzintézet nem is mérlegelhet egy leminősítés esetén: a bóvli kategóriába került papírokat automatikusan el kell adni. Ez azonban csak egyszeri hatással járna Suppan szerint, hiszen Magyarország már eleve alulsúlyozott ország, már nem tartanak kezükben a nagy befektetők akkora mennyiséget a magyar állampapírokból, amivel be lehetne dönteni a piacot.

Mindezek ellenére, ebből nem következik az, hogy Magyarországot egy bóvli országnak tekintenék, csupán óvatossági megfontolások vezérlik a befektetőket - tette hozzá az elemző.

A reformprogram még megmenthet

Az árfolyamok egy bóvli ország minősítését tükrözik - vélekedik Bebesy Dániel, a Budapest Alapkezelő portfoliómenedzsere. A piacok beáraztak egy spekulatív kategóriába történő leminősítést, de ha ez ténylegesen megtörténne, kapnának egy újabb pofont az árfolyamok a szabályalapú befektetőktől. A külföldiek által birtokolt államkötvény állomány a válság előtti 4000 milliárd forintról 2000 milliárdra is lecsökkent már, ám jelenleg 2500 milliárd forint környékén mozog. A szakértő szerint a 2000 milliárdos állományt tartó befektetők még a válság legsötétebb időszakában sem váltak meg magyar papírjaiktól, de a bóvli kategóriába történő lesorolás hatására - a szabályok miatt - még ők is az eladás mellett döntenének.

Amennyiben azonban - a kormányszóvivő szerdai bejelentése szerint - február végére elkészülő strukturális reformprogram meggyőző lesz, újra stabil kilátások szerepelhetnek a magyar hitelminősítés mellett, és azonnal 200 bázsipont alá csökkenhetnek a hazai kockázati felárak - véli Suppan. Ellenkező esetben viszont könnyen lehet, hogy beigazolódnak a félelmek és Magyarországot leminősítik a bóvli kategóriába.