Évekig fizethetnek egy tragacsért is

További Magyar cikkek

„Nulla forintért odaadom az autóm, még pénzt is adnék mellé, hogy elvigyék. 2008-ban felvettem 2 millió forint hitelt az új autómra svájci frank alapon, és most van még rajta 3 milliónyi, én ezt már egyszerűen nem fogom kifizetni” – mondta egy autóját jelenleg hirdető elkeseredett férfi. Egy másiknak frank alapon lízingelt az autója, „eredetileg egy-két éven belül lejárt volna, de az árfolyammozgás miatt kitolódott a törlesztése 2017 utánra, és még nem is biztos, hogy ez a vége. Ingyen lemondanék a kocsiról bármikor” – mesélte egy másik érintett.

Nem bírják a hitelt

„Nem bírjuk a hitelt, érdeklődtünk utána, de a finanszírozó nem kínált semmilyen kedvezményes törlesztési megoldást, úgyhogy csak az maradt, hogy hitelátvállalással valahogy túladjunk az autón” – fogalmazott egy harmadik pórul járt devizahiteles.

Lízing és hitel

Az autólízing olyan megállapodás, mely szerint a lízingbe adóé az autó, amit rendszeres díjfizetés ellenében a lízingbe vevőnek átenged. Szerződéskötéskor rendezni kell a futamidő utáni tulajdonjogot, általában az utolsó lízingdíjjal átkerül lízingbe vevőhöz. Autóhitelnél kezdettől a hitelfelvevőé az autó, a kocsi csak fedezet.

A válságot megelőzően, a devizás megoldással autót lízingelők vagy autóhitelt felvevők tömegesen választották azt a lehetőséget, hogy autójuk után fix havi törlesztő részletet fizettek, miközben a devizaárfolyamok különbözetét külön tartották nyilván.

Az árfolyamkülönbségekből származó összegtől függött, hogy a futamidő hossza hogyan alakul, tehát ha romlott az árfolyam, egyszerűen tovább fizették az árfolyamkülönbözetből adódó pluszterheket, és fordítva. Mindez a válság előtt, a kisebb árfolyam-ingadozások időszakában kiszámítható megoldás volt az árfolyamkockázatot viselő lízingelőknek.

A lízinghez hasonlóan nagy mértékben választották a magyarok autóhitelnél is a devizaalapú megoldásokat, főleg svájci frankosat. Ez sok vonásában hasonlít az ingatlan jelzáloghitelre, az a nagyon nem elhanyagolható különbséggel, hogy az autók értéke sokkal gyorsabban csökken, mint egy lakásé.

Sokan ráadásul nem ússzák meg olyan könnyen, hogy csak az legyen a gondjuk: tragacs után fizetik az értékét már jóval meghaladó hitel vagy lízing részleteit. A Heti Válasz nemrég arról számolt be, hogy a Lombard Lízing számos ügyfelét kötelezte rövid határidővel több százezer vagy több millió forint azonnal megfizetésére. A lap szerint a Lombard Lízing ugyanis most egyben benyújtotta az eddig felhalmozódott árfolyam-különbözetről szóló számlát.

Az autó már roncs, a hitel még ketyeg

Az árfolyamok elszabadulásával az autóhitelesek és a lízingcégek is csapdába kerültek. Mivel a havidíjuk fix, nem a törlesztő részleteik emelkedtek óriásira, mint ahogyan az sok más hitel esetében történt, hanem az árfolyamgyűjtőikben felhalmozott összegek. Ráadásul sok szerződés kikötötte – ilyen volt a Lombardé is –, hogy ha az árfolyam egy bizonyos mértékkel meghaladóan mozdul el, azonnal jogosult az egyösszegű törlesztést követelni.

„Gépjárművet döntően vállalkozások lízingelnek, de a bajba jutott autóhitelesek általában magánszemélyek, ezek a szerződések döntően kölcsönszerződések, amelyeket szintén a lízingcégek kötöttek az ügyfelekkel” – mondta Lévai Gábor, a Lízingszövetség vezetője.

Súlyosbítja a helyzetet, hogy 2005 és 2008 között sok 0-10 százalék közötti önerős, akár 10 éves futamidejű szerződés született. Az ezekben érintett autósok számára tehát már akkor feszített volt ez a vállalás, ezért választották az alacsony önerőt és a hosszú futamidőt. Ráadásul a végtörlesztést autóhitelre, autólízingre nem lehetett igénybe venni, mint ahogy az árfolyamrögzítés lehetőségével sem élhetnek az érintettek.

Ennek eredménye, hogy a futamidők a felhalmozott árfolyamhátralékok miatt irreálisan hosszúra nyúlhatnak, azaz évekkel tovább tart, amíg a meghatározott fix havidíjfizetés keretében ez az összeg is törleszthető.

| Illusztráció (Lízingszövetség) |

2007 | 2012 | 2014 | 2017 |

| szerződéskötés | itt tartunk | eredeti lejárat | árfolyam-különbözet miatti lejárat | |

| Árfolyam (HUF/CHF) | 149 | 240 | 240 | |

| Tartozás | ||||

| eredeti devizában | 11 186 CHF | 7 890 CHF | 7 574 CHF | utolsó 3 év: a felhalmozódott árfolyamtartozás törlesztése |

| forintban | 1,665 millió Ft |

1 millió Ft |

1,002 millió Ft |

|

| Havidíj | 188 CHF / 27 970 Ft | 117 CHF / 27 970 Ft | 117 CHF / 27 970 Ft | |

| Autó értéke | 1 908 000 Ft | 693 862 Ft | 262 827 Ft | tart a nullához - az autó a töredékét éri |

| Hitelfedezeti érték (%) | 87 | 273 | 381 |

Tehát rengeteg esetben elvileg még azután is évekig lehet fizetni fix törlesztőrészletet, hogy a korábban megvásárolt autó lényegében már nem ér semmit. Ez természetesen azt is jelenti, hogy az autó értékénél is messze többet kéne fizetniük az érintetteknek.

Az idei első féléves adatok szerint az összes lízingszerződés majdnem felénél (44,4 százaléknál) már késnek a fizetéssel a törlesztők, ezen belül 19,7 százalékpontnyi az éven túli. A hitelszerződések 48,3 százaléka a késedelmes, és ezen belül 22,3 százalék az éven túli lejárt követelések aránya. „Ezek a számok 1-1 százalékkal romlottak az első negyedévhez képest” – mondta a PSZÁF adataira hivatkozva Lévai.

Több mint százezer hitelest érint

A Lízingszövetség adatai szerint június 30-án csaknem félmillió lízingelt autó volt a lízingtársaságoknál, iparági becslések szerint ezek 70-80 százalékát svájci frank alapon finanszírozzák. Szintén becslés, hogy a svájci frank alapú autólízinges szerződésállománynak akár 40 százalékát is adhatják a lejárt szerződések.

Ez a helyzet a számítások szerint mindenképp több mint százezer magyar autóhitelest érinthet – vagyis az összes svájci frank alapú autólízing-szerződés mintegy 30 százalékát – ők azok, akik fix havidíjat fizetnek devizaalapon lízingelt gépkocsijuk után.

Nem lehet visszaadni az autót

„Több kifutása van az ilyen eseteknek, általában a lízingcég át tudja ütemezni a szerződést, meghosszabbítani a futamidőt, vagy átmeneti könnyítést adni az ügyfélnek. Ha semmilyen megállapodással nem lehetséges a szerződés fenntartása, az ügyfél valamennyi időn belül hozhat vevőt az autóra, aki átvállalhatja a szerződését, vagy az ügyfél eladja az autót, vagy a lízingcég visszaveszi a járművet, és online vagy személyes aukción keresztül értékesíti” – mondta Lévai Gábor a lehetséges megoldásokról.

A tulajdonosok persze szabadulnának a korábbiaknál sokkal komolyabb teherrel megpakolt autóiktól, de ezt nem tehetik meg úgy, hogy egyszerűen lemondanak az autójukról. "Jellemzően az autó kevesebbet ér, mint a fennálló tartozás, és az önmagában nem megoldás a problémára, hogy az autót visszaadják, hiszen a tartozást akkor is vissza kell fizetni, emellett sok ügyfélnek ténylegesen szüksége van autóra", mondta még el a Lízingszövetség vezetője.

Az az utolsó megoldás, ha már el akarják adni

A hazai használtautókereskedelem több mint 80 százalékát közvetítő a hasznaltautó.hu adatai alapján folyamatosan bőséges a hitelátvállalással kínált autók száma, a náluk nyáron futó több mint 1200 ilyen hirdetés közel tíz százalékában a tulajdonos maga fizetne a vevőnek, hogy megszabadulhasson a kocsijától. A hirdetéseket böngészve az látszik, hogy nem véletlen: tetszőleges hitelátvállalással kínált autót kiválasztva hamar találhatunk ugyanolyan paraméterekkel bíró autót olcsóbban, vagy akár kedvezőbb hitelre is, az eltérés már egy felső-közép kategóriás autónál is könnyen milliós nagyságrendű lehet.

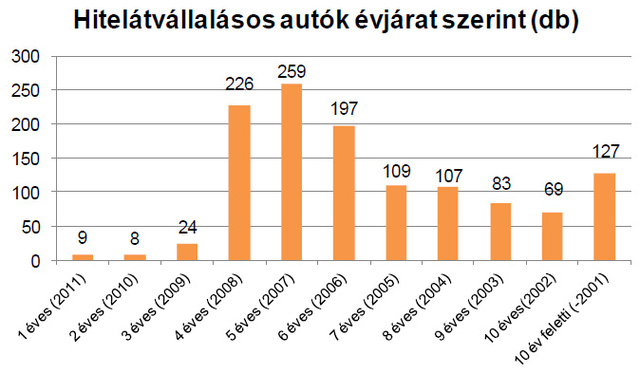

Mivel 2009 óta már jóval szigorúbbak a finanszírozási feltételek Magyarországon, nem véletlen, hogy a hitelátvállalással hirdetett járművek szinte kivétel nélkül legalább négyévesek, átlagéletkoruk közelíti a 7 évet. Amint az alábbi ábrán is megfigyelhető, többségüket a devizahitelek aranykorának számító 2006-2008 közötti időszakban értékesítették.

A hitelátruházás persze nem automatikus folyamat, ahhoz a finanszírozó pénzintézet hozzájárulására is szükség van, amely az új tulajdonos nevére, nyilván nem költségmentesen, új hitelszerződést köt. Ezért az autójukat ily módon hirdetők általában a hirdetésben szereplőnél is jóval nehezebben és kedvezőtlenebb feltételekkel tudnak csak vevőt szerezni, áll a hasznaltauto.hu elemzésében.

Az külön hátráltatja a bajba jutottakat, hogy az autófenntartás költségei 2010 óta jelentősen emelkedtek, a benzinár, adók és adminisztratív költségek mellett az autópályadíjak is az inflációt meghaladó mértékben nőttek, és megszűnt a négynapos matrica is, jelentősen emelkedtek a kiszabható bírságok és az egyre romló forintárfolyam az import alkatrészeken keresztül a szervizköltségeket is megemelte. Az érintetteknek tehát annyi lehetőségük maradt, hogy a hitel vagy lízing feltételeit átütemezzék a finanszírozóval vagy a lízincéggel közösen, esetleg átváltsák a hitelt, vagy egyéb helyekről pénzt szerezve valamilyen kedvezményes végtörlesztésben állapodjanak meg.