2 500 000 000 000 forintot buktak a régiós magánnyugdíjpénztárak a válság miatt

További Magyar cikkek

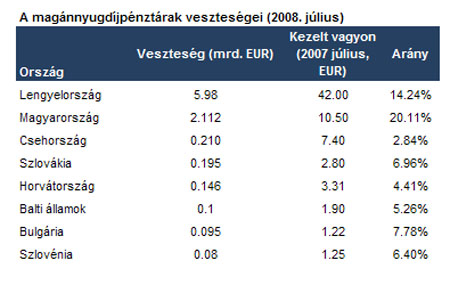

A 2007. júliusában kirobbant jelzálogpiaci válság a tőzsdék mélyrepülése miatt a világ nyugdíjalapjainak teljesítményére is rányomta a bélyegét. Közép-Kelet-Európa magánnyugdíjpénztáraiban kezelt vagyon például egy év alatt, tehát 2007 júliusa és 2008 júliusa között összesen 9 milliárd eurós, forintban kifejezve közel 2500 milliárd forintos veszteséget szenvedett el - írja a PrivatePension.

A veszteségek nagy része a részvénybefektetéseken képződött, a 9 milliárd eurós veszteség pedig a teljes kezelt vagyon 13 százalékát teszi ki. 2008 júliusi adatok alapján a régióban összesen 70 milliárd euró volt a nyugdíjpénztárak összes kezelt vagyona, amiből 42 milliárd eurót a lengyel nyugdíjpénztárak kezeltek - számol be a Portfolio.hu.

Az országok többségében a Világbank ajánlásai alapján a nyugdíjreform részeként létrehozták a magánnyugdíjpénztárakat, sőt, több helyen is egymás mellett működik egy kötelező és egy önkéntes pillér is (Magyarországon is ezt láthatjuk, 2. és 3. pillér). A veszteség 93 százaléka a három legnagyobb piaccal rendelkező országban képződött: Lengyelország vezeti a sort a 6 milliárd eurós csökkenésével, miközben a sorrendben második Magyarország 2 milliárd eurós veszteséget könyvelhetett el.

Egy teljes év veszett kárba a lengyeleknél

Lengyelország nyugdíjrendszerének a kötelező pillére a legnagyobb a régióban, 14 millió taggal és 40 milliárd eurós kezelt vagyonnal messze kiemelkedik a mezőnyből. A kezelt vagyon 2007 júliusa és 2008 júliusa között 200 millió euróval csökkent (nem lehet pénzt kivenni a rendszerből idő előtt), miközben a befizetések nagysága ugyanezen időszak alatt 5,75 milliárd eurót tettek ki. Más szavakkal a 6 milliárd eurós veszteség - ami a részvénypiacok szabadesésével magyarázható - egy teljes évnyi járulékfizetést tett a földdel egyenlővé.

A lengyel kötelező jellegű nyugdíjalapok az eszközeik egyharmadát részvényekben tartják (maximálisan 40 százalék lehet a részvénykitettség nagysága), a törvény szerint pedig csak maximum 5 százalékig vehetnek külföldi részvényeket. Ez pedig azt jelentette, hogy a varsói tőzsde esése ellen a nyugdíjalapok képtelenek voltak bármit is tenni.

A magyar pénztárak vagyonuk ötödét bukták

Magyarországon a veszteség nagysága a teljes kezelt vagyonhoz viszonyítva még a lengyel nyugdíjalapokét is meghaladta, a kötelező és önkéntes magánnyugdíj pénztárak 20 százalékos mínuszt könyvelhettek el a válság egy éves évfordulója alkalmából. A vagyonarányos veszteség azért lehetett magasabb nálunk, hiszen a választható portfóliós rendszer bevezetése miatt a nyugdíjpénztárak az időszak folyamán 10 százalékról 17 százalékra növelték a részvénykitettségüket, miközben Lengyelországban éppen az ellenkezőjét tapasztalhattuk, ott a részvényarány 38,5 százalékról 28,9 százalékra csökkent. (A magyar pénztáraknak korábban 2009 nyaráig kellett volna a minimális részvényarányt elérniük, azonban ezt nemrég kitolták egészen 2011-ig közepéig.)

Minden valószínűség szerint a nyugdíjpénztárak nem sejtették, hogy ilyen sokáig és mélyen elhúzódik a válság, és a nyomott árfolyamú részvényeket látva fokozatosan vásárlóként léptek fel a tőzsdéken.

A csehek kis mínusszal megúszták

Csehországban a veszteség vagyonarányosan csak 3 százalékos volt, ami alapvetően három fő különbözőségből adódik. Először az alapok számára szükségszerű pozitív hozam elérése, különben a deficitet az alapnak saját forrásaiból kell fedeznie. Másodszor a prágai tőzsde az időszak során 18,7 százalékot veszített értékéből, miközben a lengyel vagy magyar tőzsdeindex 38 és 30 százalékkal értékelődött le. Harmadszor a cseh nyugdíjalapok jóval konzervatívabb befektetési politikát követnek, 2007 közepén 7 százalék volt a részvényarány, miközben 2008 közepén ez a szám 5 százalék alá csökkent.