A forinterősítő járvány

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

Az utóbbi napokban jól láthatóan elkapták a tőkepiacok is a vírust, rég nem látott zuhanás van mindenfelé – riadalom és menekülés a kockázatos eszközökből. Ilyenkor ahhoz vagyunk szokva, hogy a forint – mint fejlődő piaci eszköz – gyengül. Illetve dehogy gyengül, inkább a zuhanás szót szoktuk használni. Mégis, ez most az a válság (már ha egy influenzajárványból lehet válságot csinálni) lehet, amikor a forint erősödik.

„Miről beszél ez...? Történelmi mélyponton van a forint!” Ez az állítás csak az euróval szemben igaz. Fontos, hogy megkülönböztessünk kétféle forintmozgást. Amit az euróval szemben látunk az, hogy hogyan viselkednek általában a kockázatosabb devizák pánikban. Azonban, ha a hasonló kockázatú devizákat vetjük össze, akkor bizony a forint erősödik. Zlotyihoz, lejhez, még a cseh koronához, sőt az amerikai dollárhoz képest is. Szóval nincs itt semmiféle félreértés, részletek lejjebb.

A jelenséghez először meg kell érteni a carry-trade fogalmát, amit talán egy fájdalmas példával lehet a legkönnyebben szemléltetni. 2004 után, amikor a devizahitelezés meglódult Magyarországon, a lakosság az alacsony kamatozású svájci frankban vett fel hitelt, azt átváltotta forintra (tehát forintot vásárolt frankért) és a forintból pedig egy számára nagyobb hasznot jelentő magyar eszközt, ez esetben lakást vett. Ezek a forint vásárlások pedig folyamatosan erősítették az árfolyamát, hiszen, ha valamit sokan akarnak vásárolni, annak felmegy az ára.

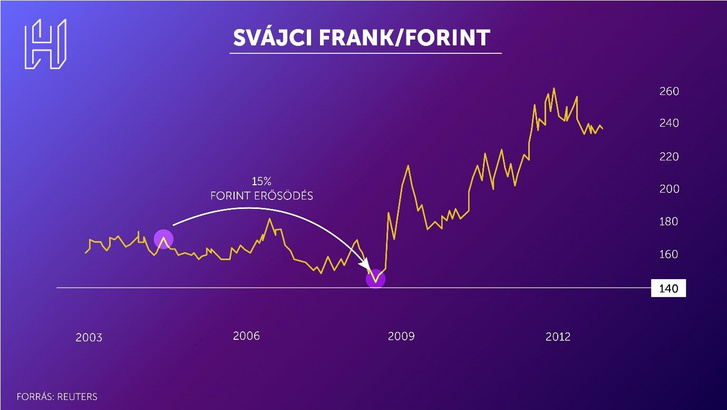

Ez jól látszik az alábbi ábrán: e carry-trade kiépülése során a forint 15 százalékot erősödött. Hogy aztán amikor eljött a válság és mindenki menekült a kockázatos eszközökből az ismert gyengülésen menjen keresztül, amire rásegített az is, hogy a lakosság a devizahitelek törlesztésével immár a forintot váltotta folyamatosan frankra.

Persze a klasszikus carry-trade során nem ingatlant, hanem könnyen pénzzé tehető és fix hozamot biztosító eszközöket, mint például államkötvényeket szokás venni. Ilyen carry-tradeben került az utóbbi hónapokban egyre inkább ezúttal a finanszírozó deviza szerepébe a forint.

Ha valaki a folyamatosan gyengülő forintban vett fel hitelt (1 éves hozam kerekítve 0%) és abból mexikói egy éves állampapírt vett (hozam 7% körül, miközben az infláció a két országban hasonló), akkor, ha nem változik nagyot a piaci hangulat, sokat nyerhet, pláne tőkeáttétellel.

Azonban jött a vírus, a hangulat változott, a kockázatos pozíciókat gyorsan fel kell számolni, azaz a pesot eladni, a forintot venni. Na de, mondhatnánk, a forint mégis a történelmi mélypontja környékén van! Igaz, az euróval szemben. De már a dollárhoz képest is erősödik – hiszen más szereplők is vannak a devizapiacon, nem csak a peso-forint carry-traderek. És – ahogy már említettem – a zlotyihoz képest is, a pesohoz képest pedig egyenesen szárnyal a magyar deviza – az elmúlt napokban, a pánik meglódulásával 8 (!) százalékot. Ezek a tranzakciók pedig az euróval szemben is adnak némi védettséget a forintnak (nem véletlenül nincs új mélyponton, csak a „szokásoson”), éppen úgy, ahogy az elmúlt hónapokban még gyengítették a magyar devizát.

Rovataink a Facebookon