Ki adósította el az országot?

További Gazdaság cikkek

-

Egymilliárdos keretösszeggel támogatja a kormány a tudomány népszerűsítését

Egymilliárdos keretösszeggel támogatja a kormány a tudomány népszerűsítését - Megduplázódott a külföldi munkát kereső magyarok száma

- Megszületett a döntés, rendkívüli lépés jöhet az üzemanyagoknál

- Óriási roham jöhet az otthonfelújítási támogatásért, kikerült egy rendkívül fontos előírás

- Az építési szabályokat szigorítaná az elektronikus dokumentációs rendszer

„Az államadósság nem közgazdasági probléma, hanem egy ellenség, amelyet ha nem győznek le, az ellenség győz le minket” – mondta még tavaly Orbán Viktor. A kormányfő, aki 2010-es hatalomra kerülésekor még nem volt a laza költségvetési politika és az adósság elengedésének kérlelhetetlen ellensége – a stabilitás helyett inkább a növekedést helyezte előtérbe – az elmúlt egy évben valóságos harcot hirdetett az államadósság ellen. Az adósság elleni küzdelem pedig azóta is a kormányzati kommunikáció egyik központi eleme lett. Vizsgálóbizottságot állítottak fel, jelentéseket, adósságnyomás-mérőt készítettek, kormányzati tervek sorát fűzték fel az adósságcsökkentésre, keddre pedig egy teljes parlamenti vitanapot szenteltek a témának.

Az államháztartás bruttó adósságrátájának változását alapvetően négy, egymással összefüggő tényező határozza meg: a fennálló adósság reálkamatterhei, a reálárfolyam, az elsődleges egyenleg és a gazdasági növekedés. Bár egyes esetekben az államnak a költségvetés egyenlegétől függetlenül is keletkezhetnek adósságai, összességében az, hogy hogyan alakul az adósság, elsősorban a hazai gazdaságpolitikától és a világgazdasági környezettől függ.

Lejtőn a hetvenes évektől

Nincs új a nap alatt

Bár úgy tűnhet, a magyar politikusok csak újabban foglalkoznak ennyit az államadósság kérdésével, maga a probléma valójában a magyar állam születésével egyidős, már középkortól fogva jelen volt az ország életében.

Az időről időre pénzszűkébe kerülő királyok más királyoktól, főnemesektől, később bankároktól kértek kölcsön, cserébe falvakat, várakat, adóztatási jogokat adtak zálogba. A 19. század végétől aztán nálunk is megjelentek az államkötvények, a hitelviszonyt megtestesítő értékpapírokat előre meghatározott időre és kamatra lehetett megvásárolni. A magyar államadósság korai történetéről a Privárbankár.hu cikkében, a költségvetési egyensúlyozások történetéről ebben a hat évvel ezelőtti cikkünkben olvashat.

A magyar államadósság legújabb kori története valahol az 1970-es években kezdődött, az ország dolláradóssága ekkor kezdett emelkedni részben a 68-as reformok lassulása, részben a világgazdaság helyzete miatt. A magyar gazdaság már ekkor is nyersanyag- és energiaimportra szorult, és áruexportra épült. Az olajválsággal és a nyersanyagok drágulásával jelentősen romlottak a hazai kilátások. A kieső pénzeket külföldi forrásokból pótolták, és bár a hetvenes évek végén történtek kísérletek a folyamat megállítására, a nyolcvanas évektől folytatódott az adósságnövekedés, a rendszerváltás éveire elérte a GDP 66 százalékát.

Elszabadult adósság

1989 végétől 1994 végéig tovább folytatódott az adósság emelkedése, a gazdasági visszaesés, a magas infláció és a bankkonszolidáció a GDP-arányos államadósságot egészen 90 százalékig emelte. A helyzetet a Bokros-csomag mentette. Részben a privatizációs bevételeknek, részben a költségvetési szigornak köszönhetően sikerült elkerülni az összeomlást. Bár komoly társadalmi áldozatokkal járt, a 1996-2001-es időszak az államadósság alakulása szempontjából valóságos aranykor volt, 2001-ben már csak a GDP 52 százaléka volt az adósság.

Az újabb növekedés az első Fidesz-ciklus második felében kezdődött, amikor a kormány a választásokra készülve költekezni kezdett, az emelkedés pedig nem állt meg a szocialistákkal sem. A 2002 és 2006 közötti növekedésben az elsődleges egyenleg romlásának – a kétszer száznapos program osztogatásának – volt a legnagyobb hatása, de szerepet játszott benne a viszonylag magas reálkamatteher is.

Ezzel szemben az átlagosan 4 százalékos gazdasági növekedés és kisebb mértékben a reálárfolyam felértékelődése mérsékelte az adósság növekedését. A maastrichti 60 százalékos küszöböt 2005-ben léptük át, majd folyamatosan távolodtunk az unió által elvárt szinttől, 2006 végén már 61,8 százalékon volt.

Kései forduló

2006-ban egyértelművé vált, hogy a magas elsődleges hiány már rövid távon sem fenntartható – bár a tavaszi választások idejére Veres János megtiltotta, hogy pontos képet kapjunk a költségvetési folyamatokról –, az év végén megkezdődtek a megszorítások, ennek hatására a költségvetés már 2008-ban elsődleges többletet mutatott.

A megszorítások azonban akárcsak most, akkor is a gazdasági növekedés stagnálását hozták, amit tovább tetézett a begyűrűző nemzetközi pénzügyi válság. 2010 végén már a GDP 80 százalékán állt az adósság. Ráadásul a válsággal párhuzamosan a forint erősödése megtorpant, 2011-re már a jelentős árfolyamgyengülés növelte a devizaadósságot. 2006 és 2011 között összesen 15 százalékponttal nőtt az adósságráta, ez azonban már kevésbé az elsődleges egyenleg és a kamatkiadásoknak volt köszönhető, inkább a gazdasági visszaesés és az árfolyamgyengülés okozta.

Az elmúlt hat évben, vagyis 2006 és 2012 között több, egyedi tétel is befolyásolta az adósság alakulását. 2008-ban a kormány az aktuális finanszírozási igényénél nagyobb hitelt vett fel, a GDP mintegy 5,5 százalékával növelve ezzel az adósságot. A felvett hitel egy részét a kormányok a hazai bankszektor megerősítésére használták, illetve bankbetétben helyezték el, a második Orbán-kormány pedig a Mol-pakett megvásárlására fordított a maradék pénzből.

A másik egyszeri, az adósságot érintő intézkedés a nyugdíjállamosítás volt. Tavaly a magánnyugdíjpénztárak által kezelt portfólió 90 százaléka a Nyugdíjreform és Adósságcsökkentő Alaphoz került. Ennek a fele állampapír volt, amit aztán az állami adósságkezelő bevont, az államadósság ennek hatására a GDP 4,9 százalékával csökkent. Igaz, ez részben a problémákkal való szembesülés elodázása volt – ez a tavaly nyáron „elégetett” vagyon, vagyis annak hiánya néhány évtizeden belül megjelenik a nyugdíjellátások várható krízisében.

Még távol a cél

A GDP-arányos államadósság 2011 végén még mindig a GDP 78,9 százalékán állt, ekkor leginkább a gyengülő forint dolgozott a masszív csökkenés ellen. Akkor úgy tűnt, a kormány hiába költötte adósságcsökkentésre a nyugdíjpénzeket, az államadósság mértéke néhány hónap alatt visszaugrott a korábbi szintre. Azóta, szintén elsősorban az árfolyamhatásnak köszönhetően a magyar GDP-arányos államadósság kissé csökkenni tudott.

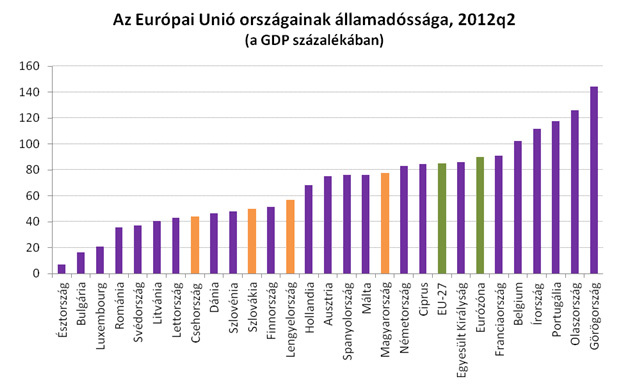

A Nemzetgazdasági Minisztérium közlése szerint az adósság 2012 második negyedévének végén 77 035,4 millió eurót, azaz 22 168,5 milliárd forintot tett ki. Ez az NGM számításai szerint GDP-arányosan 77,7 százaléknak felel meg – 28 530 milliárd forintos GDP-vel számolva –, míg az Eurostat adatai szerint félévkor ennél valamivel magasabb, 78,3 százalékos volt a magyar államadósság mértéke.

Ez az adósságarány persze még így is messze meghaladja a maastrichti szerződésben szereplő 60 százalékos szintet. Ráadásul a Magyar Nemzeti Bank májusi elemzése szerint változatlan költségvetési politika mellett technikai kivetítés alapján a GDP-arányos államadósság 2026-ra lehet csak 59,4 százalék. Az Európai Bizottság augusztusi levelében sokkal pesszimistább volt: azt írta, hogy a növekedési és a költségvetési prognózisokból a jelenlegi kamatszintekkel számolva együttesen az jön ki, hogy növekedni fog az államadósság, ami a jelenlegi 80 százalék körüli szintről 2020-ra a GDP 100 százalékát is elérheti. Igaz, mindkét prognózis az októberi intézkedések előtt született; azokkal kalkulálva a helyzet – a várhatóan gyengébb GDP miatt – még rosszabb lehet.

Kinek tartozunk ennyivel?

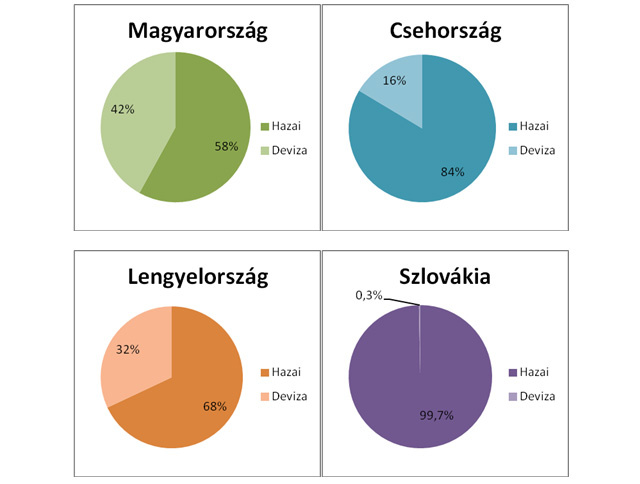

Az NGM közlése szerint a visegrádi országok közül hazánkban a legnagyobb a devizaadósság aránya. A teljes adósságon belül eléri a 42 százalékot, míg Lengyelországban 32 százalék, Csehországban 16 százalék, Szlovákiában elhanyagolható. A magasabb devizaarány növeli az ország árfolyamkitettségét, ami csökkenti a gazdaságpolitika mozgásterét. De a külföldiek által tartott magas forint kötvényállomány is sebezhetőséget jelent, mert egy eladási hullámnak súlyos állampapír piaci és árfolyamhatása lehet, ami a devizaadósság esetében nem áll fenn.

Az ÁKK adatai szerint jelenleg 11 799 milliárdnyi forintadósság és 8457 milliárd forintnak megfelelő devizaadósság nyomja a központi költségvetés vállát. Devizaadósságunk több mint fele részben euróban denominált, továbbá amerikai dollárból, az IMF elszámolóegységének számító SDR-ből, angol fontból, japán jenből és svájci frankból tevődik össze. A forint állampapírok legnagyobb részben a külföldiek tulajdonában voltak, második helyen álltak a bankok és szakosított hitelintézetek (29 százalék), körülbelül 15 százalékban részesedtek a biztosítók és nyugdíjpénztárak, a többi tulajdonosi szektor részesedése nem érte el a 10 százalékot.

Miért rossz a nagy adósság?

A DEWIL-index is romlott

A DEWIL-index azt mutatja meg, hogy az egy foglalkoztatottra jutó vásárlóerőparitáson mért bruttó államadósság hány havi vásárlóerő-paritáson mért bruttó átlagbérnek felel meg. Ez a mutató tehát a GDP-n kívül a bérszinteket és az aktivitási rátát is figyelembe veszi. Magyarország helyzete eszerint a mutató szerint 2000 és 2010 között nagyjából öt hónappal romlott, mutat rá az MNB egyik elemzésében.

Az államadósság magas szintje több ok miatt is hátrányosan érinti az ország gazdaságát. Az adósság után fizetett magas kamatok a költségvetést terhelik – a 2013-as büdzséről szóló, egyelőre meglehetősen bizonytalan állapotú törvényjavaslatban 1340 milliárd forintnyi adósságszolgálattal kapcsolatos kiadás szerepel –, ráadásul ha azokat külföldre fizetjük, az ország fizetési mérlegét rontják.

A magas adósság miatt a befektetők is kockázatosabbnak tartják az országot, magasabb hozamot várnak az államtól és a versenyszférától is pénzükért cserébe. És mindezek mellett azt a pénzt, amit a korábban felvett adósságaink visszafizetésére fordítunk, nem tudjuk se beruházásra, se fogyasztásra, se megtakarításra felhasználni, ez pedig negatívan hat a növekedésre.

Elvileg persze magas államadósság mellett is működhet jól egy gazdaság – jó példa erre Japán, Belgium vagy az Egyesült Államok –, az adósság szintje mellett fontos annak szerkezete és az ország gazdasági kilátásai is. A fejlett országokhoz viszonyítva a magyar állam eladósodottsága nem kiugró, az országok többsége a magas adósságszint ellenére is lényegesen olcsóbban finanszírozza magát.

Ha ugyanis a befektetők elhiszik, hogy az adott országban biztos helyen van a pénzük, és az országnak nem jelent gondot a későbbi törlesztés, nem érdekli őket a magas adósság. Csakhogy kockázati megítélésünk szempontjából a befektetők szemében nem vagyunk egy kalapban a fejlett országokkal, és az európai adósságválság egyébként is felértékelte az államadósság szerepét. A feltörekvő országok hasonló adataival összehasonlítva ráadásul a magyar adósság kimondottan rosszul áll.