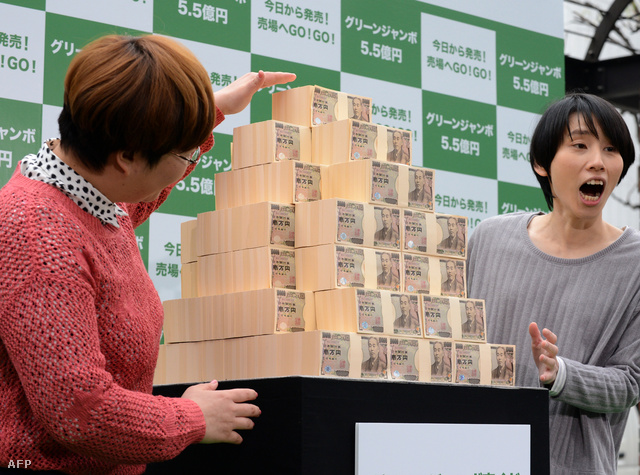

Csinálnak a semmiből 130 000 000 000 000 jent

További Gazdaság cikkek

-

Egymilliárdos keretösszeggel támogatja a kormány a tudomány népszerűsítését

Egymilliárdos keretösszeggel támogatja a kormány a tudomány népszerűsítését - Megduplázódott a külföldi munkát kereső magyarok száma

- Megszületett a döntés, rendkívüli lépés jöhet az üzemanyagoknál

- Óriási roham jöhet az otthonfelújítási támogatásért, kikerült egy rendkívül fontos előírás

- Az építési szabályokat szigorítaná az elektronikus dokumentációs rendszer

Legutóbbi döntésével még a fokozott piaci várakozásokat is felülmúlta a japán központi bank, a Bank of Japan: a monetáris tanács döntése alapján a bank a következő két évben állampapírok és más eszközök vásárlásán keresztül teleönti pénzzel a japán gazdaságot. Az új japán kormány várakozásai szerint ez két évtizednyi stagnálás vagy lassú növekedés után beindíthatja a növekedést és végre egy kis inflációt gerjeszthet.

Az alábbi grafikon is szemlélteti a japán gazdaság relatív lemaradását: a '80-as évek végén még 7 százalék fölötti éves növekedéssel döngető ország – ami rendre verte növekedésben az USA-t - 1992-ben tendenciájában levált a fejlett országokat jellemző növekedési tempóról, az ezt követő 15 évben pedig korábbi önmagának csak az árnyékát hozta.

Az infláció jó is lehet

Utóbbi a magyar fülnek kicsit furán hangzik, hiszen mi örökké az infláció ellen küzdünk. Az infláció azonban egy bizonyos mértékig (a nemzetközi konszenzus szerint 2-3 százalékig) egészséges, egyébként pedig a gazdasági növekedés egyik velejárója (a gazdaságpolitikusok által az inflációban látott lehetőségekről a napokban Jaksity György is írt a Pénz beszél blogon).

Ha ugyanis a gazdaságból teljesen eltűnik az infláció – és ez a helyzet jellemzi évtizedek óta Japánt –, akkor a családok és a vállalkozások az egyre erősödő pénzre (a deflációra) megtakarításaik növelésével reagálnak. Hiszen miért is költekeznének, ha a pénzük vásárlóértéke napról napra nő?

A folyamatok eredményeként eltűnnek a beruházások, nem keletkeznek új munkahelyek, magyarul lassul, illetve teljesen leáll a gazdasági növekedés. A mostani konszenzus szerint ebből a csapdahelyzetből csak élénkítő, inflációgerjesztő pénznyomtatással lehet kitörni. (A defláció jelentéséről és káros hatásairól egy részletes és szemléletes infografikát láthat a Concorde inflációs blogján).

A kevés gyerek miatt kevés lesz

A japán gazdaságélénkítésre kitalált intézkedéstől Inkább csak részsikereket vár Móró Tamás, a Concorde vezető elemzője. A program alapkoncepcióját úgy magyarázza, hogy az inflációs várakozások előrehozásával fel akarják pörgetni a fogyasztást (hiszen ha a pénz egyre kevesebbet ér, akkor minél előbb meg kell szabadulni tőle), ami majd beindíthatja a gazdaságot, így véget érhet a hosszú stagnálás.

Szerinte azonban ehhez még a mostaninál is jobban le kell értékelni a jent, de még így sem lesz egyszerű a kitűzött célok elérése. A költségvetés hiánya nagyon nagy, hatalmas az államadósság, de talán a legnagyobb probléma, hogy rossz a demográfiai helyzet. A társadalom elöregedése miatt ugyan a hosszú távú stagnálás ellenére sem csökkent nagyot a japán életszínvonal, hisz a gyorsan fogyatkozó lakosság miatt az egy főre eső GDP sem csökkent jelentősen, de a fogyasztás felpörgéséhez bizony fiatalok kellenek.

Nem csak az erős pénz a bajuk

Móró szerint az is nehézséget jelenthet majd, hogy a japán cégek külföldi versenyhátrányát nem csak a túl drága jen okozta. A japán vállalatok technológiájukat sem fejlesztettek annyit, így például a dél-koreai nagyvállalatok a fejükre nőttek. Ezt a megújulási problémát pedig nem lehet kizárólag egy leértékeléssel megoldani.

A jen gyengülése már jóval az élénkítő programot meghirdető kormány hatalomra kerülése előtt, még tavaly ősszel megindult (ezt zöld nyíl jelzi az árfolyamgrafikonon). Nem véletlenül: az ellenzéki kampány fő üzenete az volt, hogy a jegybank mindent meg fog tenni a növekedés beindításáért. (Ezt követően a jen tényleg meredeken gyengült, de még így is távol van a válság előtti szinttől.)

A meredeken gyengülő jen a japán exportágazatok termékei iránt növelni fogja a keresletet, és mivel Japán exportorientált gazdaság, ez további lökés lehet a gazdasági növekedésnek. A gyenge jen az energiaárakon keresztül növelheti az inflációs várakozásokat (ugye pontosan ez lenne a cél), és a növekvő pénzügyi vagyon miatt fellendülő tőzsde szintén fogyasztásra fogja bírni a lakosságot, ami újabb növekedési lökést adhat.

Nem csak a japánok

A pénznyomtatás nem ritka jelenség mostanság a fejlett gazdaságok esetében: az Európai Központi Bank és az amerikai jegybank, a Fed is próbálkozik már vele egy ideje. A japán kísérlet azonban azért drasztikus, mert a szigetország háromszor annyi pénzt pumpál a gazdaságba, mint amennyit például az Egyesült Államok (pontosabban összegszerűen lényegében ugyanannyit, csak a hatása lehet háromszoros, hiszen a gazdaságuk harmadakkora).

| Az amerikai és a japán jegybanki programok összehasonlítása | ||

| szempontok | Amerikai jegybank (Fed) | Japán jegybank (BoJ) |

| havi eszközvásárlás volumene | 85 milliárd USD | 75 milliárd USD |

| éves GDP | 15 590 milliárd USD | 5530 milliárd USD |

| havi eszközvásárlás az éves GDP %-ban | 0,55 % | 1,35% |

| forrás: Portfolio.hu | ||

A Portfolio.hu elemzése szerint a hihetetlen méretű pénzteremtés hatására a gazdaságban keringő pénzmennyiség a tavaly év végi 138 ezer milliárd jenről jövő év végére csaknem megduplázódik, 270 ezer milliárd jenre nő. Ez tehát két év alatt 130 ezer milliárd jenes növekedést jelent, ami – az összehasonlítás kedvéért – forintra átváltva nagyjából 280 ezer milliárdnak, tízévnyi magyar GDP-nek felel meg.

A pénzeső, amitől rettegni kell

Az agresszív monetáris élénkítés célja az is, hogy a gazdaságba kerülő hatalmas pénzmennyiség nagyobb kockázatvállalásra ösztönözze a piaci szereplőket. A monetáris lazítás a jegybank tervei szerint a japán állampapírpiacról sok befektetőt külföldi piacok felé terel majd. Egyszerűen azért, mert a megtakarítók a gyengülő jen és a lenullázódó állampapírhozamok elől kiutat keresnek.

Ez teljesen érthető is. Gondoljunk csak bele: ha az eddig népszerű állampapír-befektetésekkel (amit a japán háztartások azért vásároltak előszeretettel, mert a pangó gazdaság miatt a tőzsde halott volt) mondjuk 0 százalék lesz az elérhető hozam, miközben az infláció a tervek szerint a 2 százalékra nőhet, akkor a megtakarítások fokozatosan veszítenek az értékükből.

Tömeges eladások

Erre a természetes reakció pontosan az, hogy a megtakarítók ezeket az eszközöket eladják és jobb befektetés után néznek. Az állampapírpiacról kiáramló pénzek pedig gyengítik a jent is, hiszen folyamatos és tömeges jeneladásokat generálnak. Ez egy részben öngerjesztő folyamat lehet, ami egyre több és több megtakarítás külföldre menekítését válthatja ki.

Móró szerint a jent tovább gyengítheti, ha a lomha lakossági megtakarítások tényleg megmozdulnak. A japán GDP közel kétszeresére rúgó, 9000 milliárd dolláros lakossági megtakarítások ugyanis nagyrészt bankbetétben annak, és ha a csökkenő kamatok, illetve a gyengülő jen miatt ennek az összegnek csak az egy százaléka megmozdul, és kimegy az országból, az hatalmas összeget, 90 milliárd dollárt jelent.

Szép, szép, de veszélyes

A pénznyomtatás válságkezelő eszközként való bevetését évek óta pártoló Paul Krugman lelkesedéssel fogadta a döntést a blogján. „Japán végre tényleg tesz is valamit azért, hogy kiszabaduljon a deflációs csapdából. Reménykedjünk, hogy sikerrel járnak” – írta a Nobel-díjas közgazdász.

Soros György szerint a japánok lépése „valóságos szenzáció”, azonban az intézkedések veszélyeire is felhívta a figyelmet pénteken: a befektető szerint könnyen előállhat egy olyan helyzet, hogy az emberek a jen esését hosszú távú jelenségnek vélik, melynek következtében majd külföldre menekítik pénzüket. Ez olyan helyzetet eredményezhet, amelyben a gazdaságpolitika könnyen elveszítheti a kontrollt a korábban beindított folyamatok felett.

A jen lavinaszerű hanyatlását az is kiválthatja, ha a japán pénzügyminisztérium azon felbuzdulva, hogy a piacokról nulla körüli kamatért tud hitelhez jutni, további költségvetési lazításba kezd. Egy ilyen költségvetési döntés azonban a japán állampapírpiacon még inkább tömeges és pánikszerű menekülést váltana ki, ami a jen hanyatlását csak felerősítené – írja a portfolio.hu.

Christine Lagarde, az IMF vezérigazgatója a veszélyek ellenére üdvözölte a bejelentést. Szerinte sokat köszönhetünk az elmúlt évek jegybanki beavatkozásainak, mivel azok hozzájárultak a növekedés felpörgetéséhez. Lagarde elmondta: a japán jegybank mostani lépése is ezt a célt szolgálja, ugyanakkor hangsúlyozta, hogy a jegybankok önmagukban nem oldhatják meg az összes problémát. A jegybanki aktivizmus mellett a közpénzügyek rendbetételére – tehát a költségvetési hiány csökkentésére – is szükség van.

Nekünk is jól jöhet

Jó hír nekünk, hogy a Japánból kimenekülő megtakarítások egy része a hozamokat keresve valószínűleg Magyarországon köthet ki – ennek már látszanak is a jelei a tovább csökkenő magyar állampapírhozamokon, ami egyébként újabb jegybanki kamatcsökkentéseket tesz lehetővé Matolcsyéknak.

„Láthatóan a jegybanki pénzteremtések – ez is – rendkívüli módon befolyásolják az eszközárakat, emelő hatással vannak a részvényekre, kötvényekre, stb, miközben valós inflációt – egyelőre – nem okoznak” – írta Zsiday Viktor alapkezelő a blogján.

Zsiday szerint Magyarország szerencsés helyzetben van, mivel a japán állampapírok hozamának csökkenése megnöveli más országok állampapírjainak keresletét. „Habár eddig úgy éreztem, hogy a 4,5-5 százalékos hozam már kevés a külföldieknek, de a japánok belépése ezen változtathat, és nem is kell ehhez konkrétan magyar papírt venniük. Elég ha letolják például a spanyol hozamot 5-ről 3 százalékra, máris vonzóbb az éves magyar diszkontkincstárjegy minden szereplő számára. Akár 4 százalék alatt is."