A TUTI TIPP GAZDASÁGI ELEMZŐ KÖZPONT BEMUTATJA

Jó nagy a baj Görögországgal

- 2011-ben csúf bukás lett a népszavazós hisztiből

- Mi jöhet a görög népszavazás után?

- Kemény hét vár a görögökre

- A héten tetőzik a görög válság

- Európa bölcsője a halálos ágya is lesz?

- Miről szavaznak vasárnap a görögök?

- Erről szavaznak vasárnap a görögök

- 100 ezer milliárd forintot bukhatnak a görögökön

- Technokrata kormány jöhet Görögországban

- Schulz: Ciprasz taktikája kiszámíthatatlan és fárasztó

- Görögország a csődcsúcstartó, de nincs egyedül az élen

- Az IMF nem nagyon hisz már a görögöknek

- Egy térdsérülés és Betty: így született meg az athéni Che Guevara

- Görög válság: mindenről az elmúlt 200 év tehet

- Ciprasz nem bolond, hanem egy demokrata

További Gazdaság cikkek

-

Ez mindent megváltoztatna az autópiacon, Nagy Márton új felülvizsgálatot helyezett kilátásba

Ez mindent megváltoztatna az autópiacon, Nagy Márton új felülvizsgálatot helyezett kilátásba - Lecsapott a hidegfront, és ezt most szó szerint megfizetjük

- Azonnali óvintézkedéseket sürgetnek az extrém csapadék és a villámárvizek ellen

- Zöldre festik a magyar irodákat, okkal teszik ezt

- Elképesztő, mit villantott a Corvinus, erről mindenkinek tudnia kell

A görög válság kezdete óta gyakran kerül elő sör melletti vitákban, de akár komolyabb elemzésekben is, hogy amíg a németek szorgos hangyaként gyűjtögettek a válság előtti években, addig a görögök elherdálták a pénzüket, loptak-csaltak, és legfeljebb csak hegedülni jártak a munkahelyükre, ahelyett, hogy keményen dolgoztak volna. Ennek az álláspontnak az ellentéte, hogy a gonosz EU direkt szívatja szegény görögöket, akik valójában alig felelősek a kialakult helyzetért.

Minden oldalnak igaza lehet részben, de teljesen félrevisz, ha csak a sztori egy-egy szeletét kiemelve próbáljuk meg megmagyarázni azt az egyébként nagyon bonyolult helyzetet, ami mostanra Görögországban és az EU-ban kialakult. A görög válság nem egyszerű, de ha mindenképp rendszerben akarjuk nézni a dolgot, akkor a görög katasztrófa receptje a következő:

- Vedd a béna görög gazdaságot. A görögöknek talán még a magyarokénál is szerencsétlenebb történelmük van, amiből sok olyan gazdasági hiányosság is következik, mint például a mindenkori kormány pénzszórása, a korrupció vagy a híresen gyenge adómorál.

- Közben kicsit végiggondolatlanul indítsd be az eurózónát. A görög gazdaság gyengesége ugyanakkor még nem vezet olyan gazdasági katasztrófához, amibe a görögök 2010 után belefutottak. Ehhez kellett az eurózóna, amiről viszont általában kevesen tudják, hogy közel sem a világ legjobb gazdasági projektje. Hogy miért? A lényeg annyi, hogy a közgazdászok már a létrehozásakor óva intették a politikusokat, hogy az euróval kísérletezzenek, de az uniós integráció akkoriban olyan sebességgel pörgött, hogy elsősorban politikai megfontolásból mégis létrehozták a közös pénzt.

- Vedd fel a béna görög gazdaságot a béna eurózónába. Ráadásul a görögök sem a kiváló gazdasági teljesítményük miatt kerültek be az Európai Unióba: az EU kőkemény reálpolitika alapján vette be az országot az európai integrációba, hogy elkerülje azt, hogy a KGST-csatlakozással a görögök a szocialista blokkban kössenek ki.

- Válság, aminek a kezelését Európában még el is rontják.

A harmadik pont egyébként lényegében a második következménye, ezért ebben a cikkben azt vesszük végig, hogy milyen hibák vezettek az eurózóna és a görögök részéről a 2010 utáni eseményekhez és a múlt keddi részleges államcsődhöz, illetve a megszorítások vasárnap esti határozott elutasításához.

Eurózóna: nem túl jó ötlet

Kezdjük azzal, hogy mi a baj az eurózónával. Az európai integráció mögött a német–francia Szén- és Acélközösség létrehozása óta volt egy olyan gondolat, hogy a különféle gazdasági és politikai funkciók nemzetek feletti egyesítése mindig új területek egyesítését fogja magával hozni. Az euró ötlete is innen jön: miért kéne a pénzváltás költségével bajlódni, ha már úgyis közös a piacunk – tették fel a kérdést az unió vezetői, majd pedig belevágtak az eurózóna létrehozásába.

A baj csak az volt, hogy a politikai lelkesedés sokkal erősebben hajtotta az eurózóna létrehozását, mint a gazdasági racionalitás: amerikai közgazdászok a kezdetek óta szkeptikusak voltak a projekttel kapcsolatban. Annyira, hogy az EU 2009-ben még összefoglaló tanulmányt is csinált az amerikaiak kifogásaiból, nagyjából azzal a felütéssel, hogy „na tessék, mégis sikerült”.

A legnagyobb kritikusok, mint például a Nobel-díjas Milton Friedman vagy a szintén Nobel-díjas Paul Krugman, általában azt kifogásolták, hogy az eurót használó országok túlságosan különbözőek voltak egymástól: sokféle nyelvet beszéltek, más volt az ízlésük étkezésben, öltözködésben és még megannyi dologban, ráadásul az unión belül a tőke és a munkaerő is sokkal kevésbé mozgott szabadon, mint például az USA-ban.

Friedman a hetvenes évekbeli USA-t hozta példának arra , hogy miért veszélyes vállalkozás az eurózóna. Amikor ugyanis 1973-ban a Kőolaj-exportáló Országok Szervezete olajembargót hirdetett, és emiatt a világpiacon iszonyatosan megdrágult az olaj, az USA olajexportőr államaiban munkaerőhiány alakult ki, mert annyira fellendült a gazdaságuk, míg más, olajimportra szoruló államokban durva munkanélküliség alakult ki.

A helyzet itt könnyen megoldódott, hiszen a munkanélküliek gond nélkül találtak állást a munkaerőhiánnyal küzdő államokban, és az emberek hajlandóak is voltak ezer kilométerekkel arrébb költözni. A nagy munkanélküliségre válaszként a görögök nyelvtudás és az említett különbségek híján aligha tudták volna ugyanezt megcsinálni 2010 után, bár sokan így is elhagyták az országot.

Mindenki jól járt, és ezt most jól megszívjuk

De hosszabb távon nem is igazán a Friedman által kifogásoltakból lett baj, hiszen ő csak arról írt, hogy mi történik akkor, ha valami óriási felfordulás történik egy ország gazdaságával. Az eurózóna viszont annak is alaposan megágyazott, hogy a görögök alapvetően rossz passzban kapták a nyakukba a gazdasági világválságot.

Az euró bevezetése után ugyanis az EKB határozta meg a gazdaságilag elég különböző eurózóna részére az alapkamatot, ennek pedig két nagyon fontos következménye volt:

- Az egyik, hogy gyakorlatilag megszűnt a különbség az eurót használó országok államkötvényeinek kockázati besorolásában: míg korábban a német államkötvénynél kockázatosabb, de jobban fizető befektetés volt egy görög állampapír, az eurózónában eltűntek a különbségek. Így a görögök kormány is jóval könnyebben szórhatta a pénzt, mert olcsóbban kapott hitelt, bár valójában inkább az volt baj, hogy emellé elfelejtették beszedni az adó egy egész nagy részét.

- A másik, hogy az egyébként korábban is észak felől dél irányába áramló hitelezés az árfolyamkockázat megszűnésével iszonyatosan felgyorsult. Óriási biznisz volt ekkoriban a spanyol vagy az ír ingatlanpiac, vagy akár a magyar devizahitel.

A déli országokba ömlő pénz a fogyasztást és a béreket is felnyomta, ami hosszabb távon jól látható a németek és a déli országok folyó fizetési mérlegeinek trendjében.

Ebben a rendszerben a németek egyre többet takarítottak meg, mint amennyit elfogyasztottak, miközben a déli tagállamok arányaiban egyre többet fogyasztottak annál, mint amennyit megtakarítottak. Az északiak a megtakarításokból délre adták el a fölösleges tőkét, a termékeiket és a szolgáltatásaikat, a déliek pedig többet fogyasztottak külföldről (és olcsó hitelből), mint amennyi terméket, tőkét és szolgáltatást külföldre adtak el.

EKB, EKB, érzem itt a helyem, EKB

Ebben a helyzet annak, hogy az EKB és nem a nemzeti bankok határozták meg az alapkamatot, több fontos következménye is volt:

- Az egyik, hogy az euróárfolyam mindig is gyengébb volt, mint amilyen a német márkáé, ami miatt a német exportáru olcsóbb lett euróval, mint euró nélkül: többek között ez is húzza a híres német exportgépezetet.

- A másik viszont az, hogy ha egy országnak tartósan romlik a folyó fizetési mérlege, akkor hosszú távon sokkal több értéket él fel, mint amennyit elő tud állítani.

Semmit nem értek, kéne egy jó hasonlat

Összességében az egész történet olyan, mintha a görögök együtt buliztak volna a németekkel, ahol a németek végig győzködték volna a görögöket, hogy igyanak velük még egy kör ouzót. A németek annyira jót buliztak, hogy egy-egy kört még ők is fizettek a görögöknek. Amikor viszont a buli végén a görögök csontrészegen keresgélték az üres pénztárcájukat, a németek is bejelentkeztek taxira, amit a görögök épp akkor akartak hívni. Amikor a taxis bemutatta a cechet, a németek meglepődve mutogattak a görögökre, akik akkorra már nemcsak azt nem tudták, hogy hova tűnt a pénzük, de a pénztárcájukat sem találták. A németek kifizették az utat, viszont annyira bepöccentek, hogy azóta sorra vetetik fel a hiteleket a görögökkel, hogy abból fizessék nekik vissza a taxizást, de a görögök azóta is annyira másnaposak, hogy csak az újabb és újabb hitelekből tudják a részleteket fizetni, az utat nem.

Ezt alapesetben úgy tudják kezelni a fizetési mérleghiánnyal küszködő országok, hogy pénzt nyomtatnak: ettől relatíve kevesebbet ér a nemzeti valutájuk mondjuk az euróhoz képest, amitől a külföldieknek jobban meg fogja érni megvenni a termékeiket és a szolgáltatásaikat (mert ezek euróban olcsóbbá válnak), viszont nekik, tehát a görögöknek kevésbé fogja megérni a külföldi áru (közgazdászul: javul az exportjuk versenyképessége, az importjuké pedig csökken). Ehhez viszont saját pénzre és központi bankra lett volna szükségük a mediterránoknak, de ilyenjük nem volt. Hiába voltak tehát egy jó ideje lappangó feszültségek az euróövezetben, a közös pénz miatt nem volt lehetőség a feszültségek levezetésére, a különböző gazdaságok különböző pénzeinek egymáshoz viszonyított átértékelődésére. Az emiatt is gyorsuló görög eladósodás vezetett oda, hogy a válság már alapból is rossz állapotban érte őket és más déli tagállamokat.

Eurózóna + görögök = még rosszabb ötlet

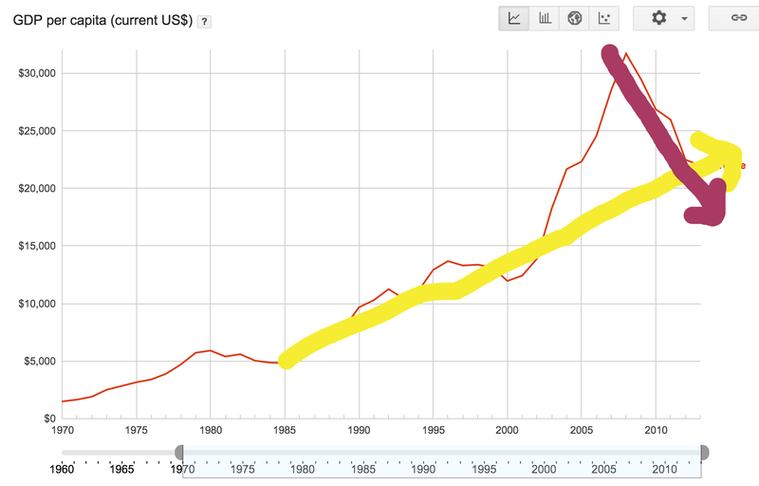

Kérdés persze, hogy ha a közös pénz merevsége ilyen helyzetbe hozta a görögöket, akkor miért nem csináltak valamit azért, hogy a válságoktól ellenállóbbá tegyék a gazdaságukat. Hát azért, mert igazából semmi nem ösztönözte a többnyire egyébként is eléggé felelőtlen mindenkori görög eliteket erre. Ha megnézzük ezt a grafikont, amit a Vox.com újságírója készített nemrég, akkor láthatjuk, hogy a görög egy főre eső nemzeti össztermék az euró 2001-es bevezetés után szélsebesen nőni kezdett (az olcsó hitelektől, ugyebár), és a 2008-as válság után öt év alatt arra a szintre esett vissza, ahova a növekedésének korábbi tempója alapján érkezett volna meg.

Ráadásul ahhoz képest, hogy az eurózóna szerkezete is ahhoz járult hozzá, hogy a görögök további adóssághalmokat szedjenek össze, adóssághalmozás szempontjából Görögország a nyolcvanas és a kilencvenes éveket is csúcsra járatta. Összehasonlításképpen: Spanyolország, Olaszország, Portugália, Ciprus, vagy Írország egytől egyig nagyon komoly veszteségeket szenvedett el 2008 után, ám ezeknek az országoknak a gazdasága mára mégis viszonylag tűrhető állapotban van. A görögök abban különböznek, hogy a válságnak már alapból hatalmas, a GDP 110 százalékát kitevő államadóssággal futottak neki, ahogy ez az ábrán is látszik.

A régi balos és jobbos szocialista elitek

Az ábrából az is kiderül, hogy a görög költségvetés kiadásai az utóbbi 34 évben rendre meghaladták a bevételeit, de az igazán nagy deficitek nem is 2001 és a válság között, hanem a nyolcvanas években jöttek össze. A 2008 után kezdődő válság éveiben is regnáló Paszok 1981-es hatalomra jutása után emelni kezdte a közszolgák fizetését és nyugdíját, miközben a görög munkaerő termelékenysége ezekben az években stagnálni kezdett. Az állami kiadások növelését ezért főleg hitelből állta a kormány.

1989-ben a jobboldali Új Demokrácia jutott hatalomra, ami szintén nem sokat tett azért, hogy a közpénzügyek rendbe jöjjenek. 1992-ben viszont aláírták a maastrichti szerződést, ami szigorúbb költségvetési politikára kényszeríti az EU tagállamait. Ekkoriban eléggé megugrottak a görög állam bevételei, és a már említett okok miatt a költségvetés sokkal olcsóbban tudott pénzhez jutni. Ezt viszont nem arra használta a kormány, hogy csökkentse az államadósságot, hanem továbbra is csak deficiteket halmoztak fel évről évre.

Az euró 2001-es bevezetése után még öt százalékkal nőttek az állam kiadásai a GDP-hez képest, miközben a bevételek stagnáltak,

hogy ez mennyire jó befektetés volt az állam részéről, azt az elhagyatott és omladozó stadionokról készült képgalériák jól mutatják. Aztán 2009-ben, amikor a kormány bejelentette, hogy 13,6 százalékos lesz a költségvetési hiány, az is kiderült, hogy 2006-ban és 2007-ben meghamisították az EU-nak beküldött költségvetési számokat, és jóval nagyobb deficitjük volt, mint amennyit bevallottak. Innentől kezdve a hitelezők egyre kevésbé bíztak már a görögök szavahihetőségében, és az állam finanszírozásának a költsége is az egekbe szökött.

Oké, de akkor most lusták a görögök vagy sem?

Ezektől függetlenül viszont a görög gazdaság nem azért szenvedte meg a válságot, mert a görög állam túl sokat költött volna. A válság 2008-as kezdetekor a görög állam kiadásai a nemzeti össztermék 50,6 százalékát tették ki, ami kicsivel haladja meg az eurót használó országok állami kiadásainak átlagát, ami 2008-ban 48,06 százalék volt. A probléma valójában sokkal inkább az, hogy

Az sem igaz, hogy a görögök lusták lennének. Ebből a grafikonból az derül ki, hogy a németeknél például csaknem heti hét órával többet dolgoztak átlagban 2011-ben. Persze az is igaz, hogy a németek termelékenyebbek, mint a görögök, tehát gazdaságilag hatékonyabb a munkájuk, de ettől függetlenül a számok nem bizonyítják azt, amit a német média és a politikusok egy része jó ideje sulykol.

A múlt kedd (a csőd napja) előtti tárgyalások egyik legfontosabb kérdése volt a görög nyugdíjak kérdése. Angela Merkel korábban többször is beszélt arról, hogy a görögök túl sokat költenek nyugdíjra, és túl korán hagyják abba a munkát. Az utóbbiban Merkelnek igaza van: 2012-ben átlagosan 57,8 éves korukban kapták meg az első nyugdíjukat a görögök, míg a németek csak kicsivel a 61. szülinapjuk után.

Az, hogy túl sokat költenek nyugdíjra, a GDP-arányos kiadások alapján igaz, de ehhez érdemes azt is hozzávenni, hogy ez a pénz nagyon egyenlőtlenül oszlik meg: a Wall Street Journal kiszámolta, hogy a 65 évesnél idősebb nyugdíjasok – ide tartozik az ország egyötöde – bőven az uniós átlag alatt kapnak. A görög nyugdíjasok fele kevesebbet kap ma havi 665 eurónál (208 ezer forint), ami az ország egyik szegénységi küszöbe a Financial Times alapján. Persze négyszer csökkentettek nyugdíjakat a válság óta, mára az átlagos nyugdíj 700 euró (220 ezer forint).

Ehhez képest néhány iparág nyugdíjasai többet kapnak az államtól, mint a teljes utolsó munkabérük, ilyenek például a bankárok. De például külön érthetetlenül nagyvonalú, hogy az egyébként szép nagyra duzzadt államigazgatásuk dolgozói már 50 évesen nyugdíjba mehetnek.

Korrupció viszont bőven van

Annak ellenére viszont, hogy sok sztereotípia nem igaz, még bőven van baj a görög gazdasággal. Egy jól működő gazdaságban például elég fontos, hogy a vállalkozóknak ne kelljen az összes pénzüket bürokratikus ügyintézésre költeniük, vagy hogy legyen olyan független bíróság, ami betartatja a szerződéseket. Ebben például egészen gyengén állnak a görögök: a Világbank „Ease of Doing Business” listáján, ami azt mutatja meg, hogy egy országban mennyire könnyű vállalkozni, a szerződések betartása kategóriában Görögország például a 155 helyen van 189 országból. A Fraser Instutite gazdasági szabadságot mérő indexe alapján pedig szintén jobban hasonlít Görögország egy latin-amerikai országhoz, mint egy átlagos európaihoz.

A korrupcióról sok mindent elmond az, hogy a Transparency International korrupcióérzékelési indexe alapján Görögország 174 országból 2014-ben a 69. helyezett volt Bulgáriával, Brazíliával, Olaszországgal és Romániával holtversenyben, míg Magyarország a 47. helyen végzett. 2012-höz képest ráadásul nem is javult, hanem még romlott is az ország korrupciós indexe.

Ami tehát 2001 után történt az Görögországgal, azt könnyen lehet úgy értelmezni, hogy egy nem kifejezetten jó állapotban lévő, reformokra szoruló gazdaságra rátelepedett az eurózóna, amivel rövid távon mind a valutaövezet tagállamai, mind pedig Görögország jól járt.

Hosszabb távon viszont már ketyegett az időzített bomba, hiszen

Eurózóna + görögök + IMF = :(((((((((((

Ehhez az egészhez ráadásul még az is hozzájött, hogy amikor jött a baj, akkor egy harmadik szereplő is elég nagyot hibázott az eurózónán és a görögökön kívül. 2013-ban ugyanis maga az IMF is elismerte, hogy túlszorították a görögöket: olyan szigorú spórolást erőltettek a költségvetésre, ami hosszabb távon csökkentette a gazdaság növekedési potenciálját, ezzel ördögi körbe taszítva a gazdaságot. A görög gazdaság így 2010 márciusától 2013 júliusáig az egyik megszorító csomagból a másikból bukdácsolt – összesen hetet fogadott el a kormány belőlük, az ország GDP-je pedig 2008–2014 között durván negyedével csökkent, ami nyilván az egekbe vitte a GDP-arányos államadósságot.

A megszorítások sokak szerint valójában nem sokra voltak jók: egy ilyen költségvetési kiigazításnak ugyanis az a logikája, hogy az állam költségeinek lefaragásával a magánszférának kisebb terheket kell magára vállalnia például adókon keresztül. Az ötlet egyszerű: ha a cégeknél több pénz marad, akkor majd beruháznak, ami újra beindítja a növekedést, így az állam a többlet-adóbevételből jut a korábbinál több forráshoz, ezzel képes továbbfinanszírozni az államadósságot és a költségeit. Mindez viszont borulhat, ha a cégek beruházás helyett inkább megtakarítják az extra pénzt.

Semmit nem értek, kéne egy jó hasonlat

Kicsit olyan a helyzet, mintha a hitelezők lennének Görögország orvosai. A probléma viszont az, hogy az orvosok csak a hitel egy részének elengedésével segíthetnének az országon. Ezt körülbelül egy olyan gyógyszerhez lehetne hasonlítani, amit az orvos csak a többi páciensének létfontosságú szerveiből tud elkészíteni: ha az egyik pácienst megmentik, a többi jó eséllyel rövid időn belül szintén elég beteg lesz. A hitelezők részéről most így néz ki ez a történet, ami nagyrészt magyarázza azt is, hogy miért alakult ki patthelyzet.

A probléma egyébként pont az is lehetett, hogy válsághelyzetben egy sor olyan intézményi hiányosságot nehéz megreformálni, amire a görög gazdaságnak nagy szüksége lett volna. És ha belegondolunk, valójában a hitelezők is sokkal jobban érdekeltek voltak a kiadások csökkentésével együtt járó megoldásokban, hiszen a bevételek növelésével ellentétben ezek sokkal biztosabb forrást jelentenek. Külön érdekes az, hogy mostanra az IMF már teljesen más álláspontot képvisel a válságkezeléssel kapcsolatban, mint pár héttel ezelőtt. Úgy tűnik ugyanis, hogy a hitelezők között elsőként a Valutaalap hajlik arra, hogy az újabb mentőcsomaggal együtt a jelenlegi görög államadósság harminc százalékát elengedjék.

Ez nyilván nincs az Európai Központi Bank és az Európai Bizottság ínyére, hiszen az adósságelengedés precedenst teremthet más eladósodott tagállamoknak is, és a jelenlegi görög államadósság nagy részét EU-tagállamok hitelezték meg a görögöknek az EKB-n és a Bizottságon keresztül. Azt ráadásul 2010 óta lehet tudni, hogy sokkal jobban megérte volna, ha akkor hagyják csődbe menni az országot, hiszen a görög államadósság már akkor is fenntarthatatlan volt, ezért valójában csak idő kérdése volt, hogy mikor lesz szükség újabb adósságleírásra.