MNB: csak az maradjon a hitelmoratóriumban, aki feltétlen rászorul

További Gazdaság cikkek

-

Két embernek megvan az új szerencsenapja: 60 millió euró talált gazdára kedd este

Két embernek megvan az új szerencsenapja: 60 millió euró talált gazdára kedd este - Szijjártó Péter a kínai autógyártás egyik zászlóshajójánál járt

- Hiába alacsony a kamat, alig fogynak a lakossági állampapírok

- Varga Mihály: Felkészültünk arra, hogy megtervezzük az Európai Unió költségvetését

- Újabb részleteket ismertettek az otthonfelújítási támogatásról

A továbbiakban csak azok éljenek a fizetési moratórium adta fizetéskönnyítési lehetőséggel, akik rászorulnak – javasolták a Magyar Nemzeti Bank friss pénzügyi stabilitási jelentését ismertető online tájékoztatón. Dancsik Bálint, az MNB pénzügyi rendszer elemzési igazgatóságának főosztályvezetője az adatok ismertetésekor hangsúlyozta, hogy csak a 2021. április 30-ig elérhető adatok alapján készült a jelentés, ezért a fizetési moratórium júniust követő hosszabbításával nem számoltak a készítése, így különösen a sztressztesztek, illetve a hitelelemzések során. Azóta azonban a kormányzati kommunikáció alapján kiderült, hogy a moratórium augusztusig változatlan formában, míg szeptembertől ettől eltérő formában folytatódhat. Ugyanakkor készült egy jegybanki becslés az esetleges hosszabbítás hatásairól, mivel az a bankrendszer stabilitása, működése szempontjából fontos hatásokkal járna.

A jegybanki szakértők szerint

a moratórium a válságkezelő eszköztár egyik leghatékonyabb eszköze volt, mivel mintegy 1700 milliárd forint extra likviditást hagyott a magánszektor szereplőinél 2020 végéig.

Ebből a jegybank tájékoztatása szerint a részvételre jogosult lakossági hitelállomány 51 százaléka vett részt 2021. március végéig a hitelmoratóriumban, ami a teljes lakossági hitelállomány 39 százalékát teszi ki. A vállalati szegmensben a jogosult hitelállomány 36 százaléka esetén élnek a fizetéshalasztással, ami a teljes vállalati állomány 24 százalékát teszi ki. A különbséget többek között a 2020. március óta folyósított jelentős értékű új, ám a moratóriumra már nem jogosító hitel is hizlalja. A jelentés szerint a vállalati hitelállomány 9,4 százalékkal, míg a lakossági 14,5 százalékkal nőtt 2020 során, mely értékek európai uniós összehasonlításban is magasnak számítanak.

Százmilliárdok halmozódtak fel

A felmérésük szerint 2020. végéig mintegy 600 milliárd forintnyi halasztott törlesztőrészlet halmozódott fel a lakossági hiteleknél, ami 2021. júniusáig további 300-400 milliárd forinttal bővült. A vállalati oldalon a moratórium első ütemében 1100 milliárd forintnyi törlesztőrészletet spóroltak meg átmenetileg, míg a második ütemben 400-500 milliárdot.

A jegybanki szakértők arra jutottak, hogy ugyan számos sérülékeny adós vette igénybe a 2020. márciusában bevezetett fizetési moratóriumot, és sokak számára jelentett valódi segítséget, ugyanakkor olyanok is, akik sem jövedelmi, sem vagyoni helyzetük alapján nem szorultak rá erre a támogatásra. Az továbbra is problémát jelent, hogy az MNB kérdőíves felmérése szerint

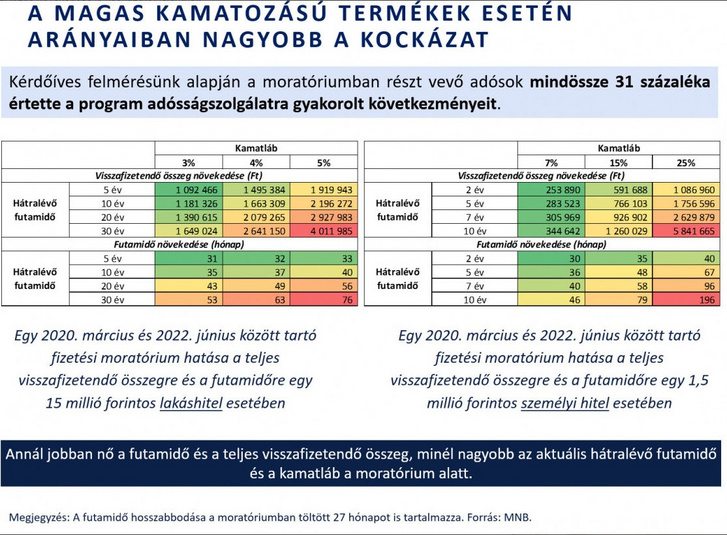

a moratóriumban részt vevő adósok mindössze 31 százaléka értette a program adósságszolgálatra gyakorolt következményeit.

Vagyis azt, hogy annál jobban jobban nő a futamidő és a teljes visszafizetendő összeg, minél nagyobb az aktuális hitel hátralévő futamideje és a kamatlába a moratórium alatt – magyarázta Dancsik Bálint.

Az MNB számításai szerint amennyiben 2022 júniusáig él a fizetési moratórium, akkor a lejárat időpontja az eredeti hónaphoz képest több mint három és fél évvel tolódna ki a hitelek több mint fele esetében.

A lakáshitelesek több mint fele esetében több mint 10, a személyi hitel törlesztését halasztók szintén több mint fele esetében pedig már 40 százalékkal növekedne meg a visszafizetendő összeg,

ha az adós egészen 2022. júniusáig élne haladékkal.

Amennyiben továbbra is általánosságban terjesztik ki a moratóriumot, akkor annak számos fogyasztóvédelmi, a fizetési morál romlásával és a banki hitelezésre gyakorolt negatív kockázata lenne. Egyrészt az újbóli törlesztés megkezdése a magasabb fogyasztás után alkalmazkodási nehézségeket okozhat a háztartásoknál, amelyek nem feltétlen tudják pontosan felmérni a hosszabb törlesztés halasztás hatásait. Másrészt mivel a moratóriumos háztartások mintegy 56 százaléka most is tudna törleszteni – ezen belül a jegybanki felmérés szerint 27 százalék azért kérné a további részvételt is –, egy újabb moratóriumhosszabbítás tovább ronthatná a fizetési morált.

Mindezek miatt az MNB úgy véli, hogy

egy újabb, általánosan igénybe vehető hitelmoratórium már az ország befektetői, hitelminősítői megítélésén is ronthat.

Az adósminősítés romlása egyébként azzal járhatna, hogy mind az államnak többe kerülne a piacról finanszírozni az ország működését, államadósságát.

A Magyar Nemzeti Bank a moratórium hosszabbítása során kiemelten fontosnak tartja, hogy a programban résztvevő adósok többsége újból megkezdje hitele törlesztését, és a hosszabbítással csak azok éljenek, akik a moratórium nyújtotta védőhálóra valóban rászorulnak – hangsúlyozta Dancsik Bálint. Az MNB szerint Európában is kirívó lenne egy újabb általános hosszabbítás.

A jegybank becslése szerint a moratóriumban való részvétel, az adós tevékenysége és pénzügyi helyzete alapján

a vállalati hitelállomány közel 12 százaléka, míg a lakossági 10 százaléka tekinthető kiemelten kockázatosnak.

A jelentés szerint egyébként a magyar bankrendszer sokkellenálló-képessége továbbra is erős. 2020 második félévében tovább javult a szektor tőkehelyzete, miközben a bankok likviditása a korábbi magas szintjéről is bővülni tudott. A bankrendszert az elhúzódó járványhelyzetben is kiegyensúlyozott finanszírozási szerkezet jellemzi. A szektor stabil helyzete mellett a bankok képesek biztosítani a vállalatok és háztartások számára a szükséges forrásokat, támogatva a gazdaság újraindítását.

Tovább bővül a vállalatok és a lakosság hitelállománya

Az MNB várakozása szerint a moratórium meghosszabbításától eltekintve is fennmarad a hitelállomány bővülése. Mindezt arra alapozzák, hogy 2021 első negyedévében a vállalatai hitelek esetében a hitelállomány éves növekedési üteme 6 százalék volt a teljes vállalati, és előzetes adatok alapján 17 százalék a kkv szegmensben. Kedvezőnek ítélték, hogy beruházási hitelek iránt továbbra is élénk keresletet érzékelnek a bankok, és a hitelkínálati feltételek is jóval szűkebb körben és időtávon szigorodtak csak, mint a 2008-as válságot követő időszakban.

A lakossági hitelezésben pedig az 536 milliárd forintos új hitelállomány volumen csak 15 százalékkal maradt el a megelőző év azonos, koronavírussal még csak enyhén érintett időszakától. Az új kibocsátás 30 százaléka babaváró hitel volt.

Az MNB azzal számolt a jelentés készítésekor, hogy 2021 végén a vállalati szegmensben 9 százalék, míg a lakosságiban 11 százalék körüli éves növekedési ütem várható. 2022 végére a hiteldinamika a vállalati szegmensben 8 százalék körül alakulhat, a lakossági hiteleknél pedig fokozatosan 13 százalékig emelkedhet.

A hazai bankok 2020-ban 260 milliárd forint értékvesztést számoltak el, ami az eszközök arányában 0,5 százalék, ez uniós összehasonlításban prudens tartalékképzésnek számít. A 9 hónapnál hosszabb ideig moratóriumban lévő hitelek kockázati besorolásának romlásával 2021-ben tovább csökkenhet a szektor jövedelmezősége.

A jelenlegi formában nem indokolt az NHP hajrá meghosszabbítása, mivel az alapvetően egy válságkezelő eszköz, melynek sorsáról majd az MNB Monetáris Tanácsa dönt – mondta kérdésre válaszolva Fábián Gergely ügyvezető igazgató. Eddig a 3000 milliárd forintos keretből mintegy 2600 milliárdot használtak fel a vállalkozások.

(Borítókép: Bődey János / Index)