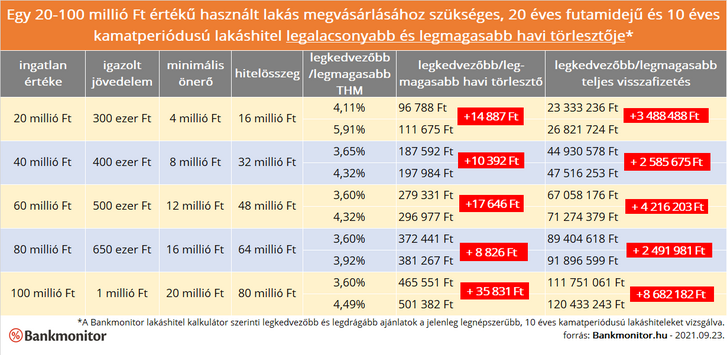

Hitelből venne 20, 60 vagy 100 millió forintos ingatlant? Ennyi lesz a havi törlesztő!

További Gazdaság cikkek

- Kiderültek a részletek a MÁV székházának költözéséről

- Város a városban – 12 futballpályányi területen jön létre futurisztikus okosnegyed Budapesten

- Nagyot zuhant a Tesla negyedéves profitja

- Mutatjuk, milyen fizetések vannak a magyar emberek pénztárcájában

- Csaknem 30 százalékot is drágulhat a nyaralás tavalyhoz képest

A lakások ára nagyon különböző, függ a lokációtól, a minőségtől és a mérettől egyaránt. Éppen ezért a szükséges lakáshitel összegét illetően is jelentős különbségekkel találkoznak a Bankmonitor szakértői.

Bármekkora összegű lakáshitelre is van azonban szüksége valakinek, az alapvető feltételeket mindenképpen teljesítenie kell:

- A legtöbb banknál minimum az aktuális minimálbérnek (jelenleg 111 300 forint) megfelelő jövedelmet kell tudni igazolni. Nagyon nem mindegy azonban, hogy ez alkalmazotti munkaviszonyból, vállalkozásból, ingatlan-bérbeadásból vagy éppen osztalékból származik, de az is számít, hogy magyarországi vagy külföldi-e a jövedelem. Az egyes bankok ugyanis különbözőképpen kezelik ezeket.

- Az ingatlan becsült forgalmi értékének – ez jó esetben a vételár – legalább 20 százalékát önerőként kell a vásárlónak biztosítania. Ez lehet ennél több is a bank egyedi döntésétől függően.

- Nem szerepelhet az igénylő rossz adósként a KHR-adatbázisban – korábbi nevén BAR-listán. Ezt egyébként bárki ingyen lekérdezheti, ha biztosra akar menni.

- Nem lehet az igénylőnek köztartozása.

- A megvásárolt ingatlannak hitelképesnek kell lennie, vagyis rendezett tulajdonviszonyokkal kell rendelkeznie. Nem lehet rajta más bank jelzálogjoga sem, vagy ha mégis, akkor ezt ki kell váltani az új hitelből, az adott banknak pedig nyilatkoznia kell arról, hogy a végtörlesztést követően levehető a jelzálogjoga.

Mekkora hitelt kaphatunk?

A fentiek azonban csak a „beugrót” jelentik, hogy valaki mekkora hitelösszegre számíthat, az már több mindentől is függ. Az igazolt nettó jövedelemnek legfeljebb 50, illetve 60 százaléka lehet a havi hiteltörlesztők összege – egy 10 évre vagy a futamidő végéig fixált kamatú lakáshitelnél – attól függően, hogy a jövedelem eléri-e vagy sem az 500 ezer forintot. A törlesztő maximuma pedig meghatározza, hogy mennyi hitelt vehet fel valaki.

A másik kritikus pont a megvásárolni kívánt (fedezetként szolgáló) ingatlan becsült forgalmi értéke, hiszen ennek legfeljebb 80 százaléka lehet a felvehető hitel összege. Vagyis 20 százalék önerővel rendelkezni kell a vásárláshoz. Kiváltható azonban az önerő egy pótfedezet bevonásával, ebben az esetben az ingatlanok összértékének maximum 80 százaléka hitelezhető. A fedezet kapcsán érdemes azzal is tisztában lenni, hogy a banki értékbecslők sem egyformán dolgoznak, így ugyanazt az ingatlant sem feltétlenül ugyanannyira értékeik. Ezért aztán akár ezen is múlhat a hiteligénylés sikere.

A hiteltörlesztő lefaragható azzal, ha kitoljuk a futamidőt: például egy 20 millió forintos lakáshitel havi törlesztője 20 éves futamidőre 114 ezer forint, míg 25 évre 98 ezer forintot kell ugyanezért fizetni. Ugyanakkor káros mellékhatása is van a hosszabbításnak, ugyanis nő a teljes visszafizetendő összeg, hiszen tovább használjuk a bank pénzét. Vagyis ettől a hitel nem lesz olcsóbb. Persze előfordul, hogy valaki hosszabb futamidővel tudja csak felvenni az adott hitelt, mert a jövedelme így bírja el a havi törlesztőket, ám később lehetőség van előtörleszteni, így a tejes visszafizetés utólag lecsökkenthető. Például akkor bevált szokás ez, amikor a jövedelem egy részét a bank nem veszi figyelembe a JTM (jövedelemarányos törlesztőrészlet-mutató) meghatározásakor.

Hogyan lehet olcsóbb egy lakáshitel?

A havi törlesztő nagyságát befolyásolja az is, hogy az adott hitel milyen kamatperiódusú: a végig fix kamatú hitelek általában olcsóbbak, mint a 10 évre fixáltak. Árnyalja a képet azonban, hogy esetenként egy bank drágábban kínálja a 10 éves kamatperiódusú kölcsönét, mint egy másik a végig fix kamatút. Ezért érdemes alaposan feltérképezni a piacot és összehasonlítani az árakat. Ezzel havi szinten akár több tízezer forintot megspórolhatunk. De akár ezen is múlhat, hogy a jövedelmünk elegendő lesz-e a szükséges hitelösszeg felvételéhez.

Jelentősen megnehezíti azonban a legjobb ajánlat megtalálását, hogy a bankok nem azonos feltételekkel adnak hitelt mindenki számára, vannak ugyanis szempontok, amelyekért cserébe kedvezményt biztosítanak. Kamatkedvezményt érhet például a magasabb jövedelem, hiszen a bank így biztosabb lehet benne, hogy a havi törlesztőket az adós hosszú távon is képes lesz kigazdálkodni. Például: a már említett 20 millió forintos (20 éves futamidejű, 10 éves kamatperiódusú) lakáshitel havi törlesztője 250 ezer forint jövedelemmel 105 957 forint (THM: 4,11 százalék) addig 500 ezer forint jövedelemmel ugyanezért 94 700 forintot kell fizetni (THM: 3,03 százalék). A THM – teljes hiteldíjmutató – a kamaton felül a hitelhez kapcsolódó közvetlen költségeket is tartalmazza, így a „hitelek ára” ez alapján jól összehasonlítható.

Ezenkívül kamatkedvezményt érhet az is, ha a fedezetként felajánlott ingatlan értékéhez képest alacsonyabb a hitel összege, hiszen ebben az esetben a bank jobban bebiztosíthatja magát, ha esetleg nem fizetne végül az adós. És persze a bankok egy része egyedi kedvezményekkel is operál, így megkurtítható a kamat, ha bizonyos típusú bankszámlát nyitunk, vagy lakásbiztosítást kötünk náluk, de számos egyéb banki szolgáltatásért járhat még kedvezmény. Ezenfelül a hitelközvetítő cégek is kapnak kedvezményeket, amelyeket át tudnak adni a rajtuk keresztül érkező igénylőknek.

A Bankmonitor részletes lakáshitel-kalkulátorával megnézheti, hogy melyik bank milyen törlesztővel adna önnek lakáshitelt jelenleg, ha pedig segítséget szeretne az igényléshez, elég a kalkulációt követően megadnia a személyes adatait.

Fülöp Norbert Attila a Bankmonitor szerkesztője.

Ez a támogatott szerkesztőségi tartalom a Bankmonitor közreműködésével jött létre.

(Borítókép: Németh Sz. Péter / Index)