Új feladatok előtt a bankok

További Gazdaság cikkek

-

Pécsen füst nélküli termékek új gyártóközpontja jön létre

Pécsen füst nélküli termékek új gyártóközpontja jön létre - Már az ENSZ-főtitkár asztalán van egy rejtélyes magyar innováció

- Nagy Márton elárulta, hogy mi a terve a magyar gazdasággal

- Nemzetközi elismerést gyűjtött be a Kalocsa–Paks Duna-híd építési projektje

- Megszólalt a jegybank Magyarország aranytartalékáról

A fenntarthatóság koncepciója rohamléptekkel hódít teret a pénzügyi szektor szereplői körben, és a szabályozói környezet is ebbe az irányba tolja a bankokat, biztosítókat és befektetési alapkezelőket. Ezzel párhuzamosan jelent meg a pénzügyi szféra gondolkodásában az ESG-kockázat fogalma, amely magában foglalja a fentarthatóság három fő pillérével kapcsolatos valamennyi kockázati tényezőt.

Fenntarthatósági kockázatok a bankokban

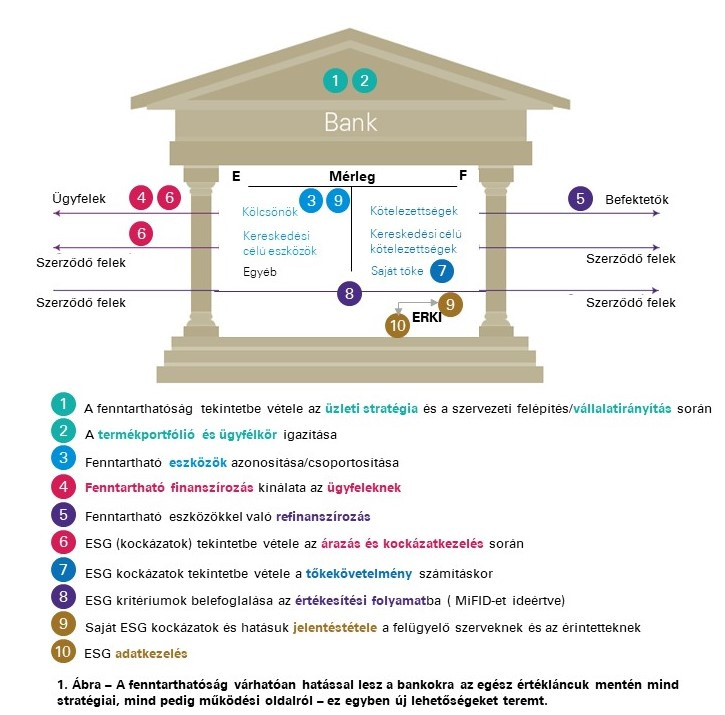

Az ESG kockázatok az egyes szervezetek lehetséges környezeti, társadalmi és irányítási kockázatait testesítik meg és mint ilyenek rendkívül szerteágazóak egy pénzintézet életében, lévén ez a szektor rendkívül összetett feladatot lát el, nagyon sok érintettel (stakeholderrel) kerül kapcsolatba, így a vele kapcsolatos elvárások és külső hatások is összetettek. Mindez megnehezíti, és roppant költségessé teszi a megfelelést, illetve a kockázatok mérséklését. Hogy mennyire, azt az alábbi ábrán és a róla leolvasható problémákon keresztül mutatjuk be.

A bankvezetés legfelsőbb, stratégiai szintjén teljesítendő feladatok az üzleti stratégia fenntarthatóságának biztosítása, ami elsősorban a tulajdonosok irányába mutató kötelezettség. Ez magában foglalja az irányítás átláthatóságát, a fenntarthatóságért felelős vezetők feladataink és felelősségeinek megállapítását, pozíciójuk beépítését az üzleti folyamatokba. Ide tartozik mindazoknak a vállalásoknak a megfogalmazása, amit a társaság teljesíteni tud, és az ehhez tartozó célszámok meghatározás és betartatása.

Az ügyfelekkel kapcsolatos legfontosabb elvárás a hitelcélok fenntarthatóságának elemzése nemcsak abból a szempontból, hogy azok biztosítják-e a hiteltörlesztés pénzügyi alapjait, hanem abból a szempontból is, hogy megfelelnek-e a fenntarthatóság környezeti és társadalmi követelményeinek. Ellenkező esetben nemcsak közvetlen pénzügyi kár érheti a bankot (például egy fogyasztói bojkott miatt ellehetetlenül az ügyfél, és nem törleszti tovább a hitelét), de a közvetett is. Ilyen kár lehet, ha a fogyasztói bojkott eléri a hitelezőket is, amire ugyancsak volt már példa a közösségi média gyorsan mozgósító világában.

Ehhez kapcsolódó problémakör az ábrán 10-es számmal jelölt adatmenedzsment, hiszen a hitelcélok és a hitelezettek fenntarthatóságának vizsgálata. Ez külön tehertétel a bankoknak, hiszen olyan szempontokat kell vizsgálnia, amik eddig nem szerepeltek a hitelkockázati mutatók között, nem egységes, és nem is kifejezetten jó minőségű a velük kapcsolatban rendelkezésre álló adatok köre, ráadásul az e téren beérkező adatok jellemzően nehezen ellenőrizhetők. Ugyanakkor ezek a kockázati tényezők jelentős hatással lehetnek a hitelfelvevők pénzügyi teljesítményére, vagy akár a bank megítélésére is.

A bankok nemcsak hiteleket helyeznek ki, de pénzügyi termékeket is kínálnak a megtakarítással rendelkezőknek. Ezeknek a pénzügyi termékeknek is fenntarthatónak kell lenniük, és bank ezért is felelősséggel tartozik, miközben ezek a pénzügyi termékek gyakran rendkívül összetettek: egy aktívan kezelt befektetési alap például akár több száz részvényt is tartalmazhat és az összetétele is dinamikusan változik.

A bankoknak figyelmet kell szentelniük a refinanszírozásba bevont eszközök fenntarthatóságára is. Ez nemcsak azt jelenti, hogy nekik maguknak is fenntartható hitelekkel kellene majd finanszírozniuk saját működésüket, de például azt is, hogy a hitelek mellé felkínált fedezetek is fenntarthatónak minősülnek-e. Egy projekthitel felvételéhez fedezetként bevont, de rossz energiahatékonyságú ingatlan értékesítése például gondot okozhat a banknak, ha az ügyfél nemfizetővé válik.

A fenntarthatóságnak meg kell jelennie a banki termékek árazásában is. Világszerte egyre elterjedtebb nézet, hogy a vállalkozások fenntarthatóság felé terelésének leghatékonyabb eszköze a forrásbevonáson keresztül rájuk gyakorolt presszió, azaz annak az elvnek az érvényesítése, hogy a fenntartható tevékenységek kedvezőbb, a nem fenntarthatók, vagy nem elég jelentős fenntarthatósági vállalást tevők kedvezőtlenebb feltételekkel tudjanak forrásokat bevonni. A bankok szempontjából ez az elvárás egy új szempontokkal körülbástyázott árazási feladatot jelent, ami széleskörű tapasztalatok hiányában mindenképpen kockázatot hordoz megában.

Emellett a szabályozói megfelelés érdekében a bankoknak tőkét is kell tartalékolniuk, és már Magyarországon is explicit elvárás a fenntarthatósági kockázatok figyelembevétele a második pilléres tőkekövetelmény meghatározása során. Emellett a tartalékok elhelyezése kapcsán már nemcsak a likviditási szempontok merülnek fel, hanem ennek az ESG szemléletű elemzése is elengedhetetlen.

A bankok nemcsak saját pénzügyi termékekkel rendelkeznek, de más szolgáltatók pénzügyi termékeit is forgalmazzák. Az ezek mögött meghúzódó befektetések ESG minősítéséért ugyan a termék összeállítói elvben felelősséget vállalnak, de a banknak, mint forgalmazónak is feladata ezeknek a termékeknek az ESG szempontú értékelése. Forgalmazóként elvben vissza is utasíthatja egy szerinte rosszul összeállított, vagy akár a megtévesztő ESG „minősítésű” pénzügyi termék kereskedését.

Nem elég megfelelni, ezt be is kell tudni mutatni. A pénzintézetek régi és nem pici problémája a reporting, ami most már nemcsak a szabályozó hatóságok felé teljesítendő kötelezettséget takarja. A fogyasztói és befektetői elvárások – különösen az elmúlt időszakban – rendkívül gyorsan változtak, és ma már szinte minden a bankkal kapcsolatban álló érintett elvárja, hogy a bank világosan és érthetően mutassa be saját fenntartható működésének összes aspektusát. Tekintettel éppen a kiterjedt kapcsolati rendszerre, ez nehezen teljesíthető – gyakran komoly informatikai beruházásokat igénylő – feladat, aminek teljesítése nagy terhet ró a pénzintézetekre, elmaradása viszont jelentős reputációs kockázatokkal járhat.

Hol jellennek meg az ESG kockázatok?

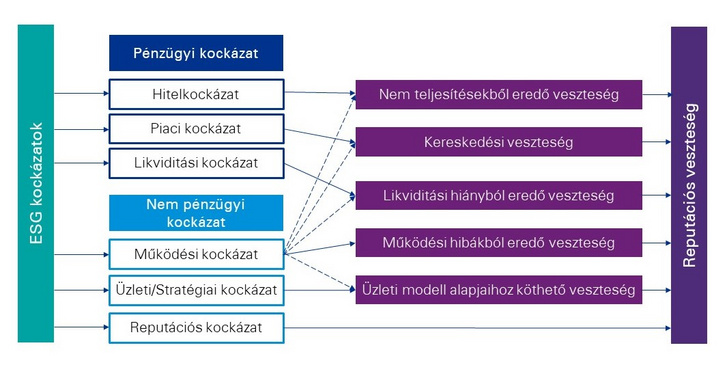

A KPMG kutatása 6 direkt kockázat típust különböztet meg, amelyek visszavezethetők a környezeti, társadalmi és vállalatirányítási (ESG) szempontok érvényesítésére, illetve ezek figyelmen kívül hagyására. A pénzügyi kockázatok csoportjába tartozik a hitelkockázat, valamint a piaci- és likviditási kockázatok, a nem pénzügyiek közé pedig a működési-, az üzleti és stratégiai, valamint a reputációs kockázat. Mivel a banküzem minden másnál erősebben bizalmi üzletág, az ESG kockázatok mindegyike végső soron reputációs kockázatba fordul, amely jelentős pénzügyi következményekkel járhat a bankok szempontjából.

Látható, hogy a reputációs kockázat a direkt kockázatok között is megjelenik, miközben mind a 6 típus valahol visszaüt a bank megítélésében, és ez így együtt végső soron financiális kockázatot eredményez, hiszen a bank így nehezebben (drágábban) jut finanszírozáshoz, miközben ügyfeleket veszíthet, romolhat a hitelportfóliója, vagy elpártolhatnak tőle a megbízható hitelfelvevők.

Az ESG dimenziók beépítése a bankok működésébe nemcsak kockázatikezelési oldalról szükséges, hanem a várható és jelenleg szabályozói megfelelések miatt is. Az Európai Bankhatóság (EBA) Fenntartható Pénzügyi Akcióterve aktívan bátorítja a pénzügyi intézményeket, hogy átfogóan implementálják az ESG dimenziókat az üzleti stratégiájukban, és vegyék figyelembe az ESG kockázatokat üzleti terveik, belső kontrollfolyamataik fejlesztése, illetve a döntési, ügyfélértékelési tevékenységek során. Az EBA ajánlása részleteiben is foglalkozik a hitelnyújtási és hitelelbírálási folyamatok esetén szükséges új faktorok beépítésével.

Itthon az MNB áprilisban megjelent zöld ajánlásának is az a célja, hogy a hitelintézetek azonosítsák és kezeljék az éghajlatváltozással kapcsolatos környezeti kockázatokat. Ezen követelmények egyelőre az ESG „E” azaz környezeti pillérére koncentrálnak, ám érdemes a másik két – társadalmi és irányítási – kockázat integrálását is megfontolni az európai szabályozási keretrendszerek kezdeményezései és várható szabályozási kötelezettségei alapján. Az ajánlás alapján többek között elvárt, hogy a bankok elkészítsék kockázatkezelési keretrendszerüket a klíma- és környezeti kockázatokra vonatkozóan kiemelten kezelve a hitelkockázatok és ehhez kapcsolódó kockázatkezelés területét.

A tapasztalataink azt mutatják, hogy – köszönhetően részben az MNB figyelmének is – a hazai banki piac is elindult az ESG kockázatok feltérképezésével, de nagy a szórás abban, hogy ki meddig jutott a feladatban: van, ahol már működnek a fenntarthatósággal foglalkozó külön területek is, máshol még a folyamat korábbi fázisában tartanak. Az MNB számára most készültek el a pillanatnyi státuszt bemutató elemzések, illetve a remélhetőleg ambiciózus és részletes akciótervek is. Arra számítunk, hogy a Felügyelet kritikusan fogja áttekinteni és véleményezni ezeket az akcióterveket, hogy a zöld pénzügyi eszközökön keresztül még gyorsabban megvalósuljanak Magyarország fenntarthatósági vállalásai, és ebben a pénzintézetek proaktív szerepet vállaljanak. Ennek kapcsán fontos látni, hogy a fenntarthatósági szempontok beépülése az üzleti működésbe nemcsak pusztán szabályozói elvárás és kockázat, hanem jelentős üzleti lehetőség is, mind a bankoknak mind a reálgazdasági szereplőknek.

A következő feladat a bankok részéről az implementáció. Ennek során, – ahogy jobban láthatóak lesznek a bankok számára is a részletek – biztosan számos megoldandó kérdés/nehézség merül fel, de ezek megoldása vezet el egy üzletileg is fenntartható banki működéshez, ezért erre megfelelő tudást és erőforrást kell biztosítani.

A cikk szerzői, Deme Ágnes és Vajda Péter a KPMG tanácsadói