További Magyar cikkek

Tíz éve nem készült átfogó tanulmány a magyar háztartások vagyonáról, ugyanakkor számos városi legenda született arról, hogy mekkora és az egyes elemekből – ingatlan- és lakás, pénzügyi megtakarítások, tartós fogyasztási cikkek állománya – hogyan tevődik össze a lakosság vagyona, magyarázza Vadas Gábor, a Magyar Nemzeti Bank közgazdasági főosztályának munkatársa, miért írt tanulmányt a magyar háztartások vagyonáról. Az angol nyelvű, az MNB honlapján is olvasható írásból kiderül, hogy míg az 1997-es, Zsoldos István készítette, lakossági vagyonról szóló tanulmány a 90-es évek elején és közepén még megtakarítási csodáról ír, addig a 2000-es évek elejére a megtakarítási katasztrófa kifejezés használata az indokolt.

Három forintunkból kettő lakásban áll

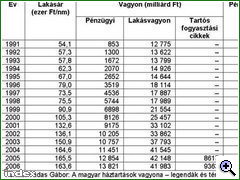

Vadas Gábor ezt részben a lakossági vagyon szerkezetével, illetve annak változásával indokolja. A felmérésből kiderül: a nagyjából 65 000 000 000 000, azaz 65 ezer milliárd – egy főre 6,5 millió – forintos vagyon túlnyomó többsége, nagyjából kétharmada ingatlanokban testesül meg: a 2006-os adatok szerint 65 167 milliárd forint az összes lakossági vagyon, ebből 13 821 milliárd a pénzügyi, 9363 milliárd a tartós fogyasztási cikkekben megtestesülő és 41 983 milliárd a lakásvagyon. Ez jelentősen nem változott azóta sem, mivel mind a lakásállomány, mind a lakásárak stagnálnak.

A lakásvagyon az utóbbi bő tíz évben ugrásszerűen felértékelődött. Az 1996-os adatok szerint nagyjából 70 ezer forint volt az átlagos négyzetméterenkénti lakásár, és még 2000-ben sem érte el a százezres szintet. A nagy ugrás ezután következett: egy évvel később, 2001 végén viszont már a 140 ezer forinthoz közelített ez az ár, majd 2004-re eljutottunk a kisebb ingadozásokkal most is érvényesnek mondható 160-165 ezer forintos átlagos árszinthez.

Így a lakásvagyon értéke az 1998-as 17 989 milliárd forintról két év alatt 25 457 milliárdra, majd újabb egy év alatt 33 102 milliárdra nőtt, és három év múlva, 2004-ben már meghaladta a 40 ezer milliárdot. A pénzügyi vagyon jóval kisebb mértékben bővült: az 1996-tól 2000-ig gyorsuló mértékben, évi 1000-1300 milliárddal nőtt 3519 milliárdról 8126 milliárdra. Ekkortól lassabb ütemű a növekedés, például a 2002-es 10 205 milliárd után 2003-ban csak 10 757 milliárd, majd 2004-ben 11 451 milliárd.

A szakértő a 2004-es dátum kapcsán felhívja egyébként a figyelmet egy olyan városi legendára, amelyet több másikkal együtt cáfolt a tanulmánya. Ez az a rendszeresen emlegetett tézis, hogy az európai uniós csatlakozás jelentős áremelkedést hoz a lakáspiacon. Vadas szerint ez egyrészt az eddigi adatokban nem mutatható ki, másrészt a magyar háztartások viselkedésének ismeretében ez elméletileg is kizárható.

Az EU csatlakozás árfelhajtó hatása csak kevés helyen, a külföldiek által kedvelt régiókban jelentkezett, de az ezeken a területeken jelentkező többletkereslet árhatásai nem "terjednek" tovább. Például a budai Vár lakásárai akkor hatnának csak a békásmegyeri panellakásokra, ha a vásárló a két lakást egymás helyettesítőjének tartaná, ami nem túl valószínű feltevés, magyarázza a szakértő.

Sok lakás, kevés pénz

A lakásárak 1998-tól megfigyelhető, drasztikus emelkedésével együtt járt a lakásállomány kisebb mértékű bővülése is: míg 1996-ban 4 millió alatt volt a lakóingatlanok száma, mostanra 4,2 millió fölé emelkedett. Igaz, az otthonaink túlnyomó többsége még most is alacsony értékűnek mondható: 2,85 millió lakás értéke nem érte el a 10 millió forintot a legutóbbi adatok szerint, míg 20 millió fölötti ingatlanból kevesebb, mint 260 ezer akadt az országban.

A lakásvagyon azonban így is az összes lakossági vagyonnak nagyjából kétharmadát jelenti, értéke közel három és félszerese az éves jövedelmünknek. Ha hazánkat összehasonlítjuk a G7 országaival, valamint a nagyjából azonos adottságú Portugáliával, akkor kiderül: jövedelemarányosan csak az olaszok és a britek lakásvagyona nagyobb ennél. Hogy hasonlóan magas arány más európai országban lehet-e, arra a jegybank szakértője tippelni sem akart, mint mondta, ezzel épp egy újabb városi legenda kialakulását segítené.

A táblázatból az is látszik, hogy még szembetűnőbb a hazai lakásvagyon magas aránya, ha azt a pénzbeni megtakarítással vetjük össze. Aszerint a mutató szerint ugyanis messze leszakadva az utolsó helyen állunk. Az összehasonlításban szereplő országok között egyedül nekünk van kevesebb megtakarított pénzünk, mint amennyi az éves jövedelmünk. Az már nem is meglepő, hogy az összesített adatok alapján is az utolsó helyen állunk, bár a jövedelemarányos vagyonunk alig alacsonyabb a németek mutatójánál.

A tőzsdétől félünk

A vagyonszerkezetet döntően befolyásolta a lakástámogatási rendszer átalakítása az ezredfordulón, mondja Vadas. A kilencvenes években egyébként is jelentős átalakuláson ment át a pénzügyi megtakarítások szerkezete: a készpénzben tárolt pénzügyi vagyonnál elkezdtünk szofisztikáltabb megtakarításokat keresni. Első felvonásban részvényeket vásároltunk, de a tőzsdézési láz csak az 1998-as orosz pénzügyi válságig tartott. Akkor szembesültünk azzal, hogy a tőzsdén nem csak nyerni lehet, így váltottunk, jellemzően a befektetési alapokhoz.

A kilencvenes évek végétől az állami támogatással olcsóvá váló lakáshitelek egyre több pénzt vonzottak az ingatlanpiacra. Ennek, és az egyébként is egyre olcsóbb hiteleknek a hatására, noha a lakossági betétállomány nem csökkent, sőt, a korábbi ütemben nőtt, a megtakarítási ráta 2000 után romlani kezdett a növekvő hitelfelvétel hatására. Azaz, a megtakarítás, a félretett pénz mennyiségének növekedése elmaradt a jövedelmek emelkedésének ütemétől.

Ne várjunk csodát

A lakástámogatási rendszernek egyébként részben a lakossági összvagyont is csökkentő hatása volt, ugyanis a minden más hitelnél olcsóbb lakáskölcsönök egy részét – Vadas szerint ez 15-30 százalékos arány lehet – fogyasztási célokra költjük, magyarán feléljük. A szakértő szerint az olcsóbbá vált lakáshitelek, a javuló jövedelmek mellett jelentős szerepet játszottak a 2000-es években tapasztalt dinamikus fogyasztásnövekedésben, ami hozzájárult a lakossági teljes vagyon csökkenéséhez.

A 2000-es évek elején kialakított lakástámogatási rendszerrel kapcsolatban a szerző azt a tévhitet is eloszlatta, hogy az szignifikáns hatással lett volna a lakásállományra, így ezzel növelte volna a lakáshoz jutás esélyét, vagy segítette volna az új lakások építésével a lakásvagyon minőségi változását. Modellszámítások szerint a lakástámogatási rendszer hatása 41 év után 1 százalékkal emelte volna lakásállományt. A szakértő arra is felhívta a figyelmet: az ingatlanhitelek és a lakossági vagyon szerkezete miatt nem várható egy újabb megtakarítási csoda, vagyis az, hogy a következő években ismét robbanásszerűen nőjön a pénzügyi vagyonunk.