Milyen jövő várhat ránk IMF-hitel nélkül?

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

A Magyarország és az IMF-EU páros között zajlott tárgyalások 2010. július 17-i megszakadásának várható következményeit sokféleképpen értékelték az azóta eltelt időszakban. Egyes hazai és nemzetközi vélemények kiálltak Magyarország mellett, amiért hazánk ajtót mutatott a kizárólag a fiskális stabilitással törődő IMF-nek, míg más vélemények szerint akár súlyos következményekkel is szembesülhetünk, amennyiben nem hosszabbítjuk meg lejáró hitelszerződésünket. Bár az ügy nem mentes a politikai felhangoktól – és a helyzet megoldására akár az is hatással lehet, ha a kormány sikeresen érvényesíti Magyarország érdekeit az európai politikai porondon – érdemes a tárgyalások megszakadását finanszírozási lehetőségeink szempontjából is áttekinteni.

Hazánk számára 2008 őszén az IMF, az EU és a Világbank összesen 20 milliárd eurós hitelkeretet biztosított, amelyből 12,5 milliárd az IMF, 6,5 milliárd az EU, 1 milliárd euró pedig a Világbank hozzájárulása. A keretből hazánk az előző kormányzat időszaka alatt összességében 14,1 milliárdot hívott le, és a 2009 decemberi állapot szerint további 5,3 milliárd euró maradt lehívatlanul (az IMF a hitelt SDR-ben biztosította számunkra, a 0,6 milliárd különbözet az időközi EUR/SDR arány változásából fakad). A 2008 őszi események óta átéltünk egy globális, a korábbiakhoz képest is jelentős méretű válságot, majd a helyzet stabilizálódott, és jelenleg úgy tűnik, hogy Magyarország – részben az említett hitelcsomagnak köszönhetően is – épségben átvészelte az eddigi megpróbáltatásokat.

Kockázatok és mellékhatások eddig nem jelentkeztek, de már a közeli jövő is kihívásokkal teli, mert előttünk a törlesztés időszaka: először 2011 decemberében válik aktuálissá az EU-tól lehívott 5,5 milliárd euró első, 2 milliárdos részletének visszafizetése, majd folyamatosan 2014 végéig esedékessé válik a lehívott hitelösszeg túlnyomó részének, a 14,1 milliárd euró (nagyjából 4000 milliárd forint) mintegy 90 százalékának és kamatainak visszafizetése. Finanszírozási szempontból ugyanakkor az igazi problémát az jelenti, hogy hazánk forintban és devizában denominált államkötvényekben megtestesülő államadósságának jelentős hányada is ugyanezen időszakban jár le.

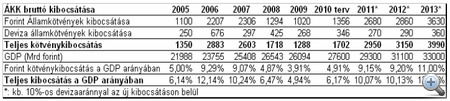

A finanszírozási helyzet kalkulációja során a lejárat összegéhez hozzá kell adni a mindenkori költségvetési deficit összegét – melyek a fizetendő kamatokat is tartalmazzák –, hogy megkapjuk az adott évre vonatkozó finanszírozási igényt. A számok jól mutatják a magyar adósság rövid lejáratát, mely nemzetközi összehasonlításban is rendkívül alacsonynak mondható.

Számításaink szerint – amennyiben a magyar állam kizárólag piaci alapon képzeli el a lejáró adóssága refinanszírozását – már 2011 folyamán nagyságrendileg 2900-3000 milliárd forint értékben kellene az államnak magyar és külföldi devizában denominált államkötvényeket kibocsátania az állampapírpiacon.

Ez nominálisan minden idők legnagyobb összegű éves kötvénykibocsátási terhét jelentené 2011-re, az éves GDP arányában pedig előrejelzéseink szerint több mint 10 százalékot tenne ki. Ez az arány 2012-ben is nagyságrendileg hasonlóan, 10 százalék körül alakulna, míg 2013-ban az akkori nemzeti össztermékünk akár 12 százalékát is meghaladhatja (összehasonlításképpen: a bruttó kötvénykibocsátás nemzeti össztermékhez viszonyított aránya 2008-ban 6,47 százalék, 2009-ben 4,94 százalék volt, 2010-ben pedig a tervek szerint 6,17 százalék lesz).

Az állampapírpiac hasonlóan jelentős, 12, illetve 10 százalék körüli mértékű, kötvénykibocsátásokkal történő terhelése legutóbb a 2006-2007-es periódusban volt tapasztalható. Ez az időszak azonban utólag visszatekintve a globális pénzbőség időszaka volt, 2008-tól pedig fenntarthatatlannak bizonyult (elemzésünkben kizárólag a hosszú távú finanszírozást vettük figyelembe, nem számoltunk a rövid távú diszkontkincstárjegy-kibocsátásokkal, ugyanis az államadósság jelentős hányadának rövid távú finanszírozása sérülékenységi problémákat vethet fel. A táblázat tartalmazza elemzésünk főbb sarokszámait és a 2011-2013-as időszakra vonatkozó előrejelzéseinket).

Bár nem szükségszerű, hogy Magyarország a teljes összeg finanszírozása tekintetében piaci államkötvény kibocsátásokra támaszkodjon, de véleményünk szerint mégis ezt a forgatókönyvet érdemes elsődlegesen figyelembe venni. Az alternatív megoldások, így például a jegybanki tartalékokból történő visszafizetés, és az ezzel járó jelentős tartalékcsökkenés ugyanis kockázatos lehet egy olyan ország számára, amelyre az elmúlt időszakok eseményei miatt fokozott figyelmet fordítanak a globális piaci szereplők.

A piaci kibocsátási forgatókönyv esetén nem lényegtelen az adósságállomány devizaösszetétele sem. Abban a hipotetikus esetben, amikor a magyar állam kizárólagosan devizakötvények kibocsátásával refinanszírozná a nemzetközi szervezetek felé lejáró adósságát, nem változna az adósságállomány jelenlegi kiugróan magas, 47 százalék feletti aránya. Az államadósság magas devizaaránya viszont csak addig a pillanatig elfogadható, amíg az IMF illetve az EU felé áll fenn – a piaci, devizakötvényekben megtestesülő magas devizaadósság-arány sebezhetővé teszi gazdaságunkat. Emiatt az IMF hitel hiányában elengedhetetlennek tartjuk a jelenlegi magas devizaarány csökkentését.

A másik alternatív szélsőséges esetben, amennyiben a magyar állam kizárólag forintban denominált állampapírok kibocsátásával tervezné megoldani a finanszírozást, a kockázatot a jegybanki devizakonverziók következtében jelentősen, körülbelül 40 százalékkal csökkenő jegybanki tartalékmennyiség jelentené (ami jelenleg egyébként biztonságos mennyiségben rendelkezésre áll).

Ebből adódik, hogy a legbiztonságosabb megoldás a forint kibocsátások túlsúlya mellett a tartalékok szempontjából biztonságos mennyiségű devizaforrás bevonása lehet. Kérdéses, hogy a magyar kötvénypiac mennyire tud majd megbirkózni a jelentős kínálattal.

Magyarország finanszírozási szempontból tehát kihívásokkal teli időszaknak néz elébe. Noha szigorúan a számokat tekintve az IMF-EU hitelek piaci finanszírozásra történő átváltását nem tartjuk megoldhatatlan feladatnak, a megvalósítás komoly kockázatokat rejt magában. Kétségeink vannak ugyanis afelől, hogy a piac egy hihető növekedési és felzárkózási „sztori” hiányában is hajlandó lesz a szükséges, kiemelkedő mértékű finanszírozást a rendelkezésünkre bocsátani.

Úgy tűnik tehát, hogy az IMF-el vagy nélküle, de Magyarország nem kerülheti el a növekedést és versenyképességet javító, és immáron igen régóta halogatott strukturális reformokkal kapcsolatos döntések meghozatalát. Magas államadósságunk és finanszírozási igényünk miatt kedvezőbb képet kell mutatnunk régiós társainkhoz képest. A nagyobb gazdasági növekedést elősegítő, de ugyanakkor az állami költekezést szigorúan kordában tartó gazdaságpolitika biztosíthatja egyedül az adósságállomány csökkenő pályára állítását, ami biztosíthatja Magyarország számára a biztonságos piaci finanszírozást az elkövetkező években.

Rovataink a Facebookon