Mi a baj a magyar adóssággal?

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

Időről-időre fellángol a vita, hogy miért teljesít a magyar gazdaság az egyik leggyengébben a régióban. Ennek során azonban a figyelem elég egyenlőtlenül oszlik meg a különböző tényezők között: míg a kormányzat szerepéről – amely rövidtávon és könnyebben megváltoztatható – szinte minden nap lehet olvasni, addig a – hosszabb távon, politikai ciklusokon átívelő adottságnak tekinthető és nehezebben is megváltoztatható – gazdasági fundamentumokról kevesebb szó esik, az is inkább szűkebb szakmai körökben. Így meglepő módon Európa egyik legeladósodottabb országában az általános diskurzusnak alig része az adósság növekedésre gyakorolt hatása, holott ez a nemzetközi szakirodalomban manapság igen felkapott téma. Pedig nagyon valószínű, hogy az ország magas külső finanszírozási igénye és adóssága még hosszú éveken keresztül lefojtó hatást gyakorol majd a növekedésre, így valószínűleg nem a következő néhány évben fogunk visszazárkózni olyan, kedvezőbb finanszírozási helyzetű régiós versenytársainkhoz, mint Csehország vagy Szlovákia.

Mekkora is a magyar adósság?

Bár a közbeszédben általában az államadósság nagysága van leginkább előtérben, valójában ennél sokkal fontosabb mutató egy ország teljes külső finanszírozásra való ráutaltsága. Ez mutatja meg, hogy mennyi pénzt kell külföldről szereznünk a gazdaságunk működtetéséhez és lejáró fizetési kötelezettségeink megújításához. Hogy ez a külső finanszírozás igény hogyan oszlik meg szektorok – állam, vállalatok és háztartás – illetve finanszírozási formák – adósság vagy tőke – között, az szintén fontos, de ehhez képest másodlagos kérdés.

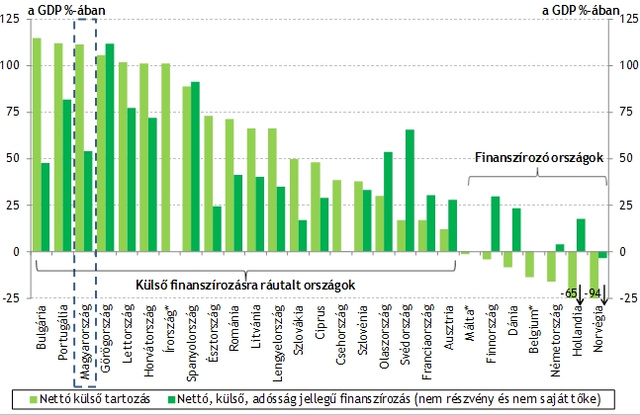

Ahogy az 1. ábráról leolvasható, a teljes nettó külső tartozás /GDP mutató alapján Magyarország a külső finanszírozásra harmadik legnagyobb mértékben ráutalt ország egész Európában (2010-es adat), alapvetően az eurózóna válság-országaival és a balti országokkal egy ligában. Ez az oka annak, hogy a 2008 óta tartó pénzügyi válság – amelynek során a külső források szerzése nehézkessé és drágává vált – olyan érzékenyen érintette hazánkat. Fontos látni azt is, hogy mindeközben a számunkra referenciapontul szolgáló országok – Csehország, Szlovákia és Lengyelország – nagyságrendileg jobb fundamentumokkal rendelkeznek ezen a téren: a legrosszabbnak számító lengyel nettó külső tartozási adat (66%) is csak közel fele a magyarénak (111%).

Ha a külső tartozások szerkezetét nézzük, akkor is inkább negatív a kép. Kedvező ugyan, hogy Magyarországon a közvetlen tőkebefektetés alapú külső finanszírozás jóval nagyobb arányú, mint például az eurózóna periféria országaiban. De még így is, az adósságjellegű nettó külső finanszírozásunk a 7. legmagasabb egész Európában – míg például Csehország majdnem nettó hitelkihelyezői pozícióban van, Szlovákiának pedig harmad-akkora, Lengyelországnak másfélszer kisebb a nettó külső adóssága a miénknél. Az is kedvezőtlen számunkra, hogy a belföldi szereplők közül nálunk – amint köztudott – épp a költségvetés adóssága kiemelkedően magas, mivel az állam rossz kockázati megítélése – például a magas CDS-feláron keresztül - elfertőzi a magánszektor hitelezési feltételeit is.

Az adósságnál egy dolog magasabb: a kamatteher

Ráadásul az állományalapú eladósodási mutatók összehasonlítása még egy kicsit kedvezőbb képet is mutat a valósnál. Az adósság fenntarthatóságában ugyanis valójában nem a fennálló tartozás nagysága, hanem a fizetendő kamatteher számít. Bár erről jóval kevesebb adat áll rendelkezésre, egy EKB-s szerző becslése szerint Magyarország éves nettó külső kamatfizetési terhe 2009-ben a GDP 4%-ára rúgott – míg a nálunk másfélszer nagyobb külső adóssággal rendelkező Portugália például csak a GDP-je 2,6%-át költötte külső kamatfizetésre ugyanebben az évben. (További adatok itt, Table 5 és Table 4 - frissebb összehasonlító adat sajnos nem áll rendelkezésre, de azt tudjuk, hogy a hazai nettó kamatteher azóta alig javult).

Hasonló eredményekre jutunk, ha az egyes szektorok teljes (külföldi + belföldi) kamatterheit vizsgáljuk. Egy, a márciusi MNB Szemlében megjelent elemzés bemutatta, hogy 2011-ben a magyar háztartások GDP arányos kamatfizetési terhei annak ellenére is a harmadik legmagasabbak voltak az egész Európai Unióban, hogy a háztartási adósság /GDP mutatónk inkább alacsonynak tekinthető (és ezt nem kompenzálja az sem, hogy a betéti oldalon a háztartások kamatbevételei is valamelyest magasabbak). A magyar háztartások a GDP kb. 3,1%-át fizették ki hitelkamatokra 30%-os hitel/GDP mutató mellett, míg például a 80%-os (!) lakossági hitel /GDP mutatóval rendelkező Spanyolországban az éves kamatfizetési teher „csak” a GDP 2,9%-a volt. Hasonló a helyzet a vállalati szektorban: hiába viszonylag alacsony a vállalatok GDP-arányos adóssága, kamatfizetési terhük és nettó kamategyenlegük a legrosszabbak között van az Unióban (lásd: itt, 2-20. ábra). És ezekben az adatokban az elmúlt egy év tartós országkockázati felár növekedése még meg sem jelenik.

Miért rontja a túlzott eladósodás a növekedést?

A szakirodalom számos csatornát leír, de a lényeg elég egyszerű: azt a pénzt, amit a korábban felvett adósságaink visszafizetésére fordítunk, nem tudjuk se beruházásra, se fogyasztásra, se megtakarításra felhasználni, ez pedig negatívan hat a növekedésre. (Persze akkor, amikor ezeket a hiteleket felvettük, a növekedési hatás pozitív volt. Vagyis természetesen nem önmagával a hitelfelvétellel van probléma, hanem annak mértékével és céljával: ha ez túlzott és nagyrészt fogyasztási célú, akkor az megemeli a növekedést gyengítő/erősítő ciklikus hatást a gazdaságban a hitelfelvétel-visszafizetés mentén. A beruházási célhoz kötődő hitelezés általános pozitív hatása a gazdasági fejlődésre természetesen nem vitatható).

De azért a szakirodalmat is tekintsük át röviden. A kutatások egy része egyszerűen csak múltbeli megfigyelésekkel támasztja alá a túlzott adósság és növekedés közötti kapcsolatot: így például Reinhart-Rogoff híres – és teljesen közérthető - cikke megvizsgálta nagyon sok ország múltbeli tapasztalatát, és arra jutott, hogy azokban az országokban és azokban az időszakokban, ahol és amikor az államadósság /GDP mutató a 90%-ot, vagy a bruttó külső adósság /GDP a 60%-ot meghaladta, az országok szignifikánsan lassabban növekedtek.

A mögöttes mechanizmusok számosak: a „debt overhang” irodalom szerint például a túladósodott vállalatok kevesebbet ruháznak be, mert a sikeres projektjeik hasznából nagyrészt úgyis a hitelezők részesednének. Egyes közgazdászok - például Paul Krugman - ezt a modellt országokra is alkalmazták: a túladósodott országokban a politikai elit is kevésbé érdekelt a hosszútávon sikeres gazdaságpolitikában, hiszen jó esetben is „csak” annyit nyer, hogy nem következik be a fizetésképtelenség. Számos írás (például itt) a lakossági túladósodás átmeneti fogyasztás- és növekedés-csökkentő hatását dokumentálja – ami addig tart, amíg a lakosság eladósodása visszacsökken egy fenntarthatóbb szintre. De említhetnénk az „intézményi memória” elméletet is, amely szerint a banki ügyfélreferensek túlzottan óvatossá válnak a – túlzott eladósodással is összefüggő - nagy banki hitelveszteségekkel járó időszakok után, és ezért az ideálisnál kevesebb új hitelt nyújtanak, aminek rövidtávon mindenképp negatív növekedési hatása van.

Látszik-e a mostani adatokban is összefüggés a külső forrásokra való ráutaltság és a növekedés között?

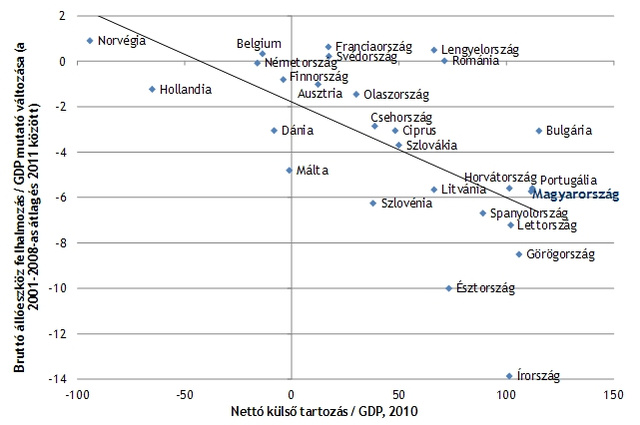

Valamennyi igen. Ahogy a 2. ábra is szemlélteti, valóban megfigyelhető kapcsolat például a beruházási dinamika és a külső forrásokra való ráutaltság között a mostani válság kapcsán az uniós országokban. Az ábra egyes országok beruházási rátájának a válság előtti szinthez képesti csökkenését veti össze az adott ország nettó külső tartozásával (itt most a nem-adósság jellegű finanszírozási elemeket tartalmazó külső tartozást szerepeltetjük, de hasonló lenne a kép csak az adósságjellegű finanszírozásra koncentrálva is). Amint az ábráról leolvasható, azokban az országokban, ahol a gazdaság nagyobb arányban finanszírozta magát külföldről, ott a beruházási ráta is jóval nagyobb mértékben esett vissza 2011-re a válság előtti átlaghoz képest. Ettől a trendtől a magyar adat sem tűnik kifejezetten eltérőnek, bár az igazsághoz hozzá tartozik, hogy nálunk a beruházások szintje már a válság előtti években is az átlagosnál alacsonyabb volt. (Hogy miért, arra számos magyarázat van, de konszenzus egyelőre nincsen a hazai közgazdász eliten belül).

Emellett a külső eladósodottság/tartozás más indikátorokkal is összefüggeni látszik: például a bankok által nyújtott vállalati hitelek csökkenése a magyarországihoz hasonló mértékű más, magas külső finanszírozási aránnyal rendelkező országokban is, például a baltiaknál. Szintén összefüggeni látszik a lakossági fogyasztás válság utáni összezuhanása az adott országokban megfigyelt válság előtti hitelboomok nagyságával is.

Mi a tanulság?

Természetesen az ország külső forrásokra való magas ráutaltsága nem az egyetlen fontos fundamentuma a gazdaságnak, de jelenleg mindenképpen az egyik legmeghatározóbb. A többi tényező közül pozitívumként azért kiemelhető például a hazai exportszektor versenyképessége, amely kínálhatna esélyt kedvező világgazdasági feltételek esetén a növekedés helyreállítására. (A probléma csak az, hogy mivel a fejlett országok többsége szintén a felduzzadt adósságok örökségével küzd, ezért egyelőre nem tűnik valószínűnek, hogy a világgazdasági kereslet rövidtávon és egy csapásra kirántsa a magyar gazdaságot az adósságproblémából).

Amíg azonban a külső tartozásunk csökkentése zajlik, addig végig számolnunk kell ennek lefojtó hatásával a növekedésre, és ez az időszak nem egy-két évig fog tartani. Ezért:

- sem a jó hangulatot, sem a nemzeti büszkeséget nem érdemes a következő években a vágtató és a régiós országokat felülmúló magyar GDP-növekedésre alapozni, mert ennek a szcenáriónak a megvalósulása nem túl valószínű;

- ezzel összefüggésben nem is túl reális már a magyar növekedési adatokat folyton a cseh, szlovák, lengyel adatokhoz hasonlítgatni: ezekkel az országokkal – történelmi-földrajzi közelségük ellenére – ma már gazdasági adottságaink alapján nem vagyunk egy klubban;

- szintén nem érdemes még egy jó ideig keresni a feszültséget a nemzetközi hitelszervezetekkel: még ha a következő egy-másfél évet meg is úsznánk IMF-csomag nélkül, addig, amíg ilyen magas a külső finanszírozásra való ráutaltságunk, egy hirtelen jött globális válság hatására bármikor könnyen előfordulhat, hogy csak ezektől a szervezetektől tudunk értelmes áron forrást szerezni;

Fontos lenne, ha a következő jó néhány év gazdasági fejlődésére vonatkozó várakozásaink kialakításában ezek a realitások nagyobb teret kapnának.

Rovataink a Facebookon