Költségesek a válások a német árampiacon

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

Európa szerte a válások több mint fele egy harmadik fél hatására történik. A német energetikai cégek esetében ez a külső szereplő a fukusimai atomerőmű volt, amely a 2011 márciusában bekövetkezett földrengés, illetve az azt követő cunami hatására súlyosan megrongálódott és ezáltal válsághelyzetet eredményezett.

A katasztrófa egyik legkisebb utórezgése, hogy a német politikai elit az atomerőművek záros határidőn belüli leszerelését indítványozta, annak ellenére, hogy az erőművek átlagos hasznos élettartalma még sok évtized lenne. Természetesen a német nagy energetikai vállalatok, mint az E.ON vagy az RWE beruházási terve nem a megkurtított időszakra volt kalkulálva, így hatalmas leírásokat kellett alkalmazniuk, sőt egy esetleges tőkeemelés is reális lehet.

Nemcsak a német politikusok okoztak jelentős fejtörést a német áramcégeknek, hiszen az elmúlt években az amúgy kimondottan stabil, akár unalmasnak is nevezhető iparág jelentős nehézségekkel nézett farkasszemet.

Zuhanás az eredményességben

Minden az olaj hordónkénti árfolyamának 100 dollárról közel 50 dollárra történő esésével kezdődött. Az olaj zuhanása kihatott más árupiaci termékek árára is, mint például a szénre és a gázra, amelyek pedig még szorosabb korrelációt mutatnak az áramárral, így utóbbi árfolyama is felére csökkent. A megváltozott körülmények radikális zuhanást eredményeztek a német integrált termelők eredményességében, hiszen a lecsökkent áramárral számolva már a gázos és többnyire a szenes erőművek is veszteséget okoztak a vállalatok számára.

Az integrált termelők szenvedését még fokozta, hogy a német piaci szabályozás rendkívül támogatónak bizonyult a megújuló energiák felé, így a kínálat gomba mód növekedett, egyre nagyobb túlkínálati nyomás alá helyezve a piacot, hiszen a kereslet a legjobb esetben is stagnált.

A Verbund volt a leggyorsabb

A régiós iparági szereplők hamar felismerték, hogy hosszútávon a helyzet tarthatatlan, stratégiai változásra van szükség. Leggyorsabban az osztrák Verbund reagált. A több mint 80 százalékban vízenergiával foglalkozó vállalat a francia és olasz gázerőműveinek bezárása mellett döntött, így mostanra a vállalat közel száz százaléka megújuló energiatermeléssel foglalkozik.

A védekező stratégia lényege, hogy a szűkös években az a vállalat tud túlélni, amelyiknek a legalacsonyabb a változó költsége - ilyenek például a víz- vagy a szélenergia termelő erőművek. A vízi erőművek változóköltsége durván 2-3 EUR/MWh miközben egy szenes erőmű esetében ez az értéke 30-35 EUR/MWh, egy gázos esetében pedig 40-50 EUR/MWh.

Annak tudata, hogy egy vízenergiával termelő vállalat szinte bármilyen áramár mellett a víz fölött tud maradni, jelentős prémiumot eredményez a részvények árazásakor is azokban az időkben, amikor nyomott az áramár. Így érthető, hogy a tisztán vízenergiával foglalkozó román Hidroelectrica is miért 2017 elejére időzíti tőkepiaci debütálását, hiszen amennyiben a szenes vagy gázos termelők újra pénzt tudnak termelni, már kisebb prémiummal tudja részvényeit értékesíteni.

A német integrált termelők portfóliójában jóval nagyobb súllyal szerepelnek gázos és szenes erőművek, így nem volt racionális számukra a Verbund-féle ösvényt követni. Mind a két cég hasonló stratégiát dolgozott ki, ugyanakkor a kivitelezés egyik esetben lényegesen felülmúlja a másikat.

Az alapkoncepció az volt, hogy létrehoznak egy „rossz bankot” és egy „jó bankot”, utóbbi portfóliójában lennének a jelenleg kedvelt megújuló és disztribúciós eszközök, míg az előbbiben minden olyan eszköz, amely az árupiaci ingadozásokra lendületesebben reagál. A stratégia kulcspontja, hogy a két különálló vállalat többet fog érni külön, mint együtt, hiszen a megújuló rész szárnyalását nem akadályozzák a „rossz bankot” érintő negatív hírek.

Eltérő stratégiák

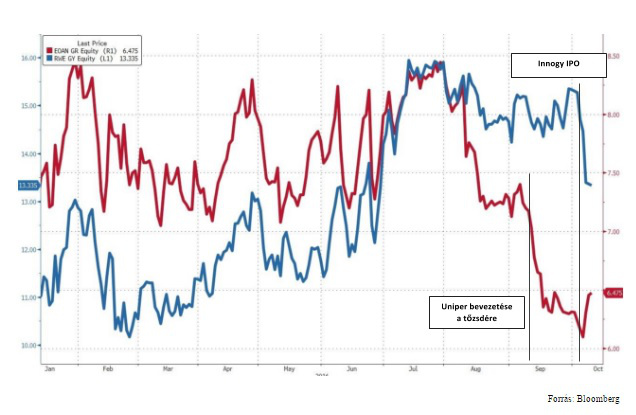

Az E.ON esetében a gázos, szenes, illetve a svédországi nukleáris erőműveket az újonnan kialakított Uniper vállalat kapta, míg az E.ON a megújuló energiatermelés és a disztribúciós üzletágak irányába fordult. A szétválás természetesen jelentős esést hozott az E.ON részvényesek számára, ugyanakkor a két vállalat értéke - bár éppen csak - meghaladja a korábbi értékét, így nem érte őket veszteség hiszen minden E.ON részvényes kapott Uniper-részvényt.

Hasonló tervet valósított meg a napokban az RWE, amikor az Innogy leányvállalatát tőzsdére vitte. Ugyanakkor az RWE stratégiája ravaszabbnak bizonyult. Először is nem a meglévő részvényeseknek adott Innogy részvényeket, hanem tőkeemeléssel és a részesedésének értékesítésével szerzett friss tőkét, közel 5 milliárd euró értékben. Szemben az E.ON-Uniper tranzakcióval az RWE a kelendőbb, így magasabb árazású szegmensének 15 százalékát értékesítette durván nyolcszoros EV/EBITDA szorzón. Az Innogy-ban még mindig 75 százalékot tulajdonló RWE számára jól indult a kereskedés, hiszen az ársáv tetején (EUR 36) zárta első napját a részvény.

Ezentúl a legfontosabb különbség a két tranzakció között, hogy az Innogy-RWE esetében a „rossz bank” felel a nukleáris leszerelési költségekért, míg az E.ON-Uniper esetében a „jó bank”. Ez praktikusan azt jelenti, hogy az Innogy szárnyalásának egyáltalán nem szabnak korlátot a leszerelési költségekkel kapcsolatos hírek, miközben az E.ON árfolyamára, dacára annak, hogy már a megújuló energia felé orientálódott a vállalat, továbbra is nyomást gyakorol a német kormánnyal való tárgyalások eredménye. Természetesen, ha a leszerelési terhek az eddigi tervekkel szemben csökkennének, akkor a részvény könnyen kitörhetne a jelenlegi szintjéről.

Bár az utóbbi időben az áramár emelkedett, az egyértelmű, hogy a német áramtermelők kicsit döcögve megtalálták a megfelelő stratégiát, mind a nyomott, mind az emelkedő áramár esetére. Utóbbi esetben mind a négy termelő sikeresen növelheti eredményességét, míg előbbi esetben a „rossz bank” elsüllyedése nem gátolja a megújuló termelők túlélését.

Rovataink a Facebookon