Drága vagy nem a budapesti ingatlan?

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

Akik az elmúlt években vásároltak, kényelmesebb helyzetből, akik pedig kivártak, kényelmetlenebb pozícióból érdeklődnek. Érdemes-e még ingatlanba fektetni? Meddig folytatódhat az emelkedés? Lesz-e korrekció az árakban? Jóslásokba nem bocsátkoznék a jövővel kapcsolatban, de hazai, globális, illetve történelmi perspektívába helyezve a folyamatokat egy-két hasznos gondolattal, észrevétellel szolgálnék, melyek segíthetnek a döntéshozatalban.

Az elmúlt években a korlátlan likviditás és az olcsó hitel (alacsony, helyenként negatív kamatkörnyezet) felívelő gazdasági környezettel és béremelkedéssel párosulva szinte mindenhol fokozta a lakosság pénzügyi erejét és ingatlanpiaci étvágyát. Nem csak az ingatlanpiac, hanem más eszközosztályok is sokat drágultak. Az eszközárak (részvények, kötvények, ingatlanok, kriptodevizák, stb.) egymással szinkronban szárnyaltak.

Az óvatosabbak (köztük mi, portfóliómenedzserek is a HOLD Alapkezelőben) már az úgynevezett „everything” buborék fújódásáról beszélnek. Az olcsó és bőséges hitel mindennek felfelé hajtja az árát, egyre szűkítve a további emelkedés terét és növelve az esés kockázatát.

A UBS befektetési bank elemzéséből kiderül, hogy

Az ingatlanárak átlagbérekhez, albérleti díjakhoz viszonyított arányát, a lakossági jelzáloghitel-állomány és az építőipar GDP-hez viszonyított arányát, valamint a vidék kontra főváros relatív áralakulását vizsgáló index egyre több helyen óvatosságra int.

Európából München, Amszterdam és Stockholm került „buborék zónába”. Svédországban a válság előtti 2007-es szintről 10 év alatt a GDP 16 százalékot bővült. Mit csináltak eközben az ingatlanárak? Csaknem 75 százalékot emelkedtek. Egészen friss hír, hogy októberben 10 éve nem látott mértékben, 3 százalékot esett a helyi lakásárindex.

Új csúcson a budapesti piac

Mindeközben Budapesten mindenfelé daruk magasodnak az égbe, a hazai ingatlanalapokban kezelt vagyon közel 500 milliárd forinttal nőve 2 év alatt közel megduplázódott és mára túllépte az 1000 milliárd forintos határt, rengeteg cikk foglalkozik az ingatlanpiaccal, tombol az Airbnb-láz, tavaly tőzsdére lépett a Duna House, dübörög az építőipar és alig találni már szabad építőipari munkást, kivitelezőt.

Nem kell hozzá szakembernek lenni, hogy belássuk: az ingatlanpiac érett, míg az építőipar ciklustető közeli állapotba került. Ráadásul a legtöbb kerületben soha nem látott magasságba emelkedtek a lakásárak a 2011-2012 körüli mélypontjukról. Adódik a kérdés, hogy korábban volt indokolatlanul olcsó a piac és mostanra került a helyére, vagy tényleg buborék fújódik a fővárosban?

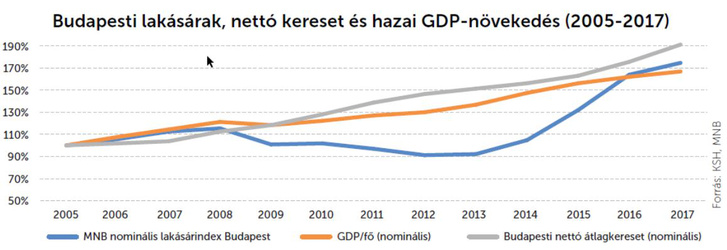

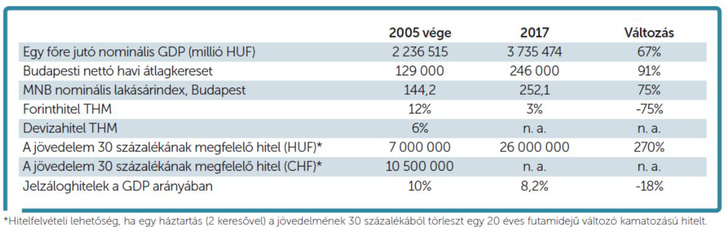

Nézzük meg az emelkedést egy kicsit szélesebb időskálán! Történelmi összevetésben bázisévnek nem a válság előtti tetőpontot érdemes venni, mert akkor már mind a gazdaság, mind a hitelezés, mind az ingatlanárak túlfűtött szakaszban tartózkodtak. Jól látszik, hogy Stockholmmal ellentétben 2005 végéhez képest Budapesten csökkent a lakásárak nettó keresetekhez viszonyított aránya.

A bérek fehéredési hatását is figyelembe véve nagyjából stagnálhatott az arányszám. Az országos GDP-hez viszonyított felértékelődés is mérsékelt volt. Ezek alapján véleményem szerint nem beszélhetünk túlzó, buborékgyanús árakról. Ami megtévesztő lehet, az az elmúlt három évben tapasztalt gyors és erőteljes emelkedés.

A grafikonon látszik, hogy az ingatlanárak a startvonalon ragadtak a gazdasági fundamentumokhoz képest, majd 2014-től behozták a lemaradásukat. Ennek elsősorban az lehetett az oka, hogy a magyar lakosság a világon szinte egyedülálló módon nettó hiteltörlesztő volt. A jelzáloghitelek állománya a GDP-hez viszonyítva 16-ról 8 százalékra esett. Az ingatlanárak gyors felfutását eleinte a készpénzes vásárlók okozták, majd egyre inkább csatlakoztak a hitelből vásárlók, kihasználva az alacsonyabb törlesztőrészletek kínálta lehetőséget.

Felfutó hitelezés és veszélyek

A lakáscélú hitelezés a Magyar Nemzeti Bank statisztikái alapján a legutóbbi negyedévekben már megközelíti a válság előtti szintjét. Ugyanakkor a lakosság hitelfelvételi lehetőségét vizsgálva ez még bőven növelhető szint, hiszen a nettó bérek sokat nőttek időközben, ráadásul anno a szabadfelhasználású jelzáloghitelek egy részéből is ingatlant vásárolt a lakosság.

Ma egy átlagos háztartás, két keresővel csaknem két és félszer annyi forinthitelt képes a jövedelmének 30 százalékából finanszírozni, mint a válság előtt a devizahitelek esetében és közel négyszer annyit, mint a forinthitelek esetében. Ez egyértelműen árfelhajtó tényező. Itt azonban érdemes egy pillanatra megállni.

Egyfelől örülhetnénk, hogy nincsenek már devizahitelek, azonban a változó kamatozású hitelek is jelentős veszélyt rejtenek. Véleményem szerint

amikor is évek óta emelkedő gazdasági klíma mellett, válságra szabott kamatkörnyezet uralkodik. Ha pedig a kamatok emelkedésnek indulnak, az a törlesztőrészletek több 10 százalékos emelkedését eredményezheti. Nem hiszem, hogy erre fel lenne készülve a lakosság.

Üdvözítő ugyanakkor, hogy az MNB látja és érti a problémát, és különböző eszközökkel igyekszik a fix kamatozású hitelek kamatfelárát leszorítani és a bankokat ennek értékesítésére sarkallni. A fix kamatozású hitelek ugyan drágábbak, de megvédik a hitelfelvevőt a törlesztőrészletek elszállásától, érdemes tehát fix kamatozású hitelben gondolkodni.

Áfa és csok, mi lesz veletek?

Sokakat foglalkoztat az a kérdés is, hogy mi lesz a kedvezményes 5 százalékos áfa sorsa 2020. január 1. után és mindez milyen hatással lesz majd az ingatlanok árára. Az áfakulcs visszaállítása 27 százalékra azonnal megemelné az újépítésű ingatlanok árát, és mivel kevesebb új projekt indulna vagy meglévő projekt fejeződne be, ezért szűkülne a lakáspiaci kínálat, ami áremelkedést okozna a használt lakások piacán. Ugyanakkor az építkezési értéklánc teljes vertikumában, a telekártól a festők órabéréig költségcsökkenés indulna meg.

Ezek eredőjét nehéz becsülni, de az látszik, hogy nagyjából az áfacsökkentés utáni folyamatok fordítottja következne be. Akkor hirtelen leesett az újépítésű lakások kínálati ára, majd a 2020-as határidő miatt csúcsra pörgetett építőipar költségei jelentősen nőttek. Utólag az látszik, hogy

Ha eredményes lesz az iparági lobbi és érdemben meghosszabbítják a kedvezményes periódust, azzal a jövőbeni projektek időt és ha időt, akkor pénzt is nyerhetnének.

Ebben az esetben az építőipar mind kapacitásteremtő beruházásokkal, mind pedig a kellő munkaerő biztosításával reagálhatna. Például a ma Németországban és Ausztriában dolgozó munkások hazaköltözhetnének. A családi otthonteremtési kedvezmény hatása az ingatlanárakra már jóval egyszerűbb kérdés. Nyilvánvalóan a csok növeli a kereslet vásárlóerejét, míg a kínálati oldal ezt igyekszik részben beárazni, megosztozva ezzel az állami támogatáson. Ugyanakkor a csok-keret limitált, ahogy annak az árakra gyakorolt hatása is.

Rossz időzítéssel ezen is lehet bukni

Összegezve megállapítható, hogy a budapesti ingatlanok a lakosság jövedelmi helyzetéhez és hitelfelvételi lehetőségéhez mérten sem drágák. Előretekintve az látszik, hogy még egy darabig maradhat a gazdasági klíma nyújtotta hátszél. A munkaerőhiány miatt tovább nőhetnek a reálbérek és az alacsony kamatok mellett fokozódhat a lakossági jelzáloghitelezés. Ugyanakkor a lakáskínálat növekedése és a jelentősen megemelkedett árszint mérsékelheti a további áremelkedést.

Ahogy minden eszközosztálynál itt is nagy kérdés lesz, hogy alakul a nemzetközi és a hazai kamatkörnyezet. Ha maradnak az alacsony kamatok, akkor nincs kizárva az sem, hogy más nagyvárosokhoz képest a budapesti ingatlanpiac is túllő az egészséges árazáson. Az viszont biztos, hogy ez esetben több mindenkinek és nagyobb fájdalmat fog okozni a normalizálódás. Egy viszont biztos és ezt nem árt bevésni az agyunkba: rosszul időzítve svájci frankhitel nélkül is lehet bukni az ingatlanokon, pont úgy, ahogy a részvényeken és a kötvényeken is.

A cikk írója az Alapblog.hu rendszeres szerzője.

Rovataink a Facebookon