Magyar államadósság: devizakockázat helyett kamatkockázat

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

A hazai gazdaságpolitika nem kis célt tűzött maga elé: idővel a teljes magyar államadósságot hazai kézben szeretné tudni. Ezzel párhuzamosan a devizaadósságot is le szeretné építeni. Még ha a hangzatos cél csak irányt jelöl is, a terv akkor is ambiciózus. Jelenleg az államadósságnak közel 40 százaléka van külföldi tulajdonban és 20 százalék a devizaadósság aránya.

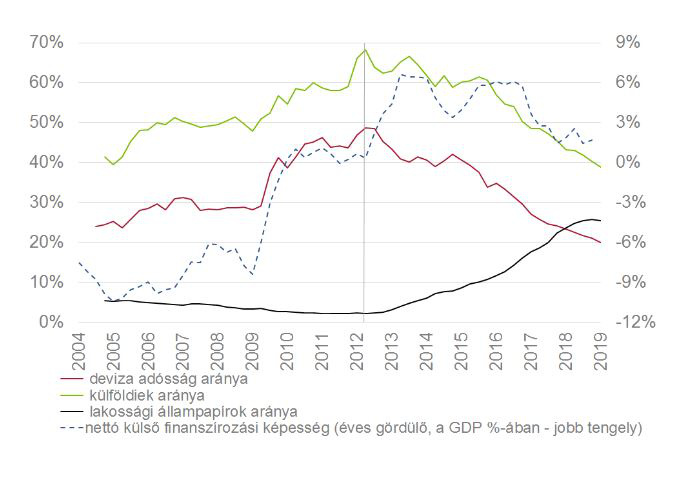

Az irány érthető és indokolt is, hiszen ezáltal csökken a magyar gazdaság és tőkepiac sérülékenysége, kiszolgáltatottsága. Az elmúlt években már jelentősen visszaszorult a devizaadósság, valamint a külföldiek aránya is, ami mindképp pozitív folyamat. Látni kell azonban, hogy az ezt segítő legfontosabb tényező a következő 5 évben már kevésbé lesz támogató. Az elmúlt évek sikerének titka ugyanis nem más, mint az, hogy Magyarország (azaz a lakosság, a vállalatok és az állami szektor együttesen) 2012 óta nettó megtakarítói pozícióban van. A devizaadósság és a külföldiek aránya is épp ekkor kezdett csökkenni.

A jelentős nettó megtakarítói pozícióhoz a javuló exportteljesítmény, a gyenge belföldi kereslet (azaz fogyasztás, beruházás és import) valamint a nagy összegben beáramló Európai Uniós támogatások kellettek. Szektoronként nézve: a költségvetés viszonylag szigorú volt, a lakosság nem költött sokat, a vállalatok pedig keveset ruháztak be, így csökkent az eladósodottságuk. Magyarországnak 2012-től az úgynevezett nettó külső finanszírozási képessége (azaz lényegében megtakarítása) évente átlagosan a GDP 4-5 százalékára rúg, döntően ennek köszönhető, hogy az ország nettó külső adóssága a GDP 40 százalékával tudott csökkenni 7 év alatt.

Az évente képződő nettó megtakarításokból aztán az egyes szektorok többnyire a külföld felé fennálló adósságukat csökkentették. Így tudott az összes államadósságon belül a külföldiek aránya közel 70 százalékról 40 százalék alá, valamint a devizaadósságé 50-ről 20 százalékra csökkenni. Eközben persze segített valamelyest az is, hogy megjelentek az igen vonzó kamatozású lakossági állampapírok, de látni kell, hogy nagy valószínűséggel azok nélkül is jelentősen nőtt volna a hazai tulajdonú államadósság. A fő ok ugyanis a nettó megtakarítói pozíció, leegyszerűsítve pedig az évente a GDP 4 százalékát kitevő EU-tól kapott támogatás volt. 2011 vége óta lényegében annyival nőtt a hazai tulajdonú magyar állampapír-állomány, mint amennyi EU-s támogatást ezen időszak alatt Magyarország kapott.

Magyarország nettó külső finanszírozási képessége a GDP százalékában, valamint a deviza- a külföldi tulajdonú és a lakossági állampapírok arányának alakulása a teljes államadósságon belül

Az elkövetkezendő évek több tekintetben is nehezebbek lesznek. Egyrészt csökkenőben van a folyó fizetési mérleg többlete, ugyanis az erős belső fogyasztás húzza az importot, de ezzel már várhatóan nem tud lépést tartani az export növekedési üteme. Másrészt minden jel szerint az EU-s támogatások GDP-arányos mértéke is csökkenni fog. A költségvetés egyre lazább, a szűk munkaerőpiac következtében a vállalatok kénytelenek beruházni, ami hitelfelvételt tesz szükségessé (tehát már nem megtakarítók), a lakossági költés, így az import pedig a magas foglalkoztatottság és erős bérdinamika mellett várhatóan erős marad. Így Magyarország nettó külső finanszírozási képessége évente várhatóan inkább csak a GDP 1-2 százalékát fogja elérni. Ez még mindig támogatja a külföldiek és a deviza adósság arányának csökkentését, de az elmúlt időszakban tapasztaltakhoz képest már csak visszafogottabban.

Ha az ország kevesebbet takarít meg, akkor a belföldi szereplők kevesebb állampapírt tudnak csak megvenni. (Itt érdemes megjegyezni azt is, hogy az MNB céljai között az is szerepel, hogy Magyarország tőkeexportőrré váljon, ami nem segíti a külföldiek arányának csökkentését, mert akkor a hazai megtakarítók nem magyar állampapírt vesznek majd, hanem külföldi befektetéseket, beruházásokat eszközölnek.)

Hogyan lehetne akkor csökkenteni a külföldiek arányát? Rá kell venni a magyarokat, hogy többet fektessenek állampapírba és a külföldiek számára rontani kell a feltételeket.

Mindkét folyamat zajlik. A világon a fejlődő országok közül Magyarországon a legalacsonyabb a kamatszint, ráadásul az inflációhoz képest különösen nyomott. A negatív reálkamatok eddig nem bizonyultak elrettentőnek, a külföldiek két éve folyamatosan emelik a forintos állampapír-állományukat, igaz, eközben a devizás kötvényeik mennyisége ennél nagyobb mértékben csökkent.

Az állam igyekszik a hazai lakosságot még jobban az állampapírok irányába terelni. Az Államadósság Kezelő Központ (ÁKK) nemrég emelni kényszerült a lakossági állampapírok kamatát, mert megtorpant azok állománynövekedése. Ez azonban nem biztos, hogy célravezető folyamat.

A finanszírozás költségei egyre magasabbak, a lakossági stratégia kezd drága mulatsággá válni az állam, végső soron az adófizetők számára.

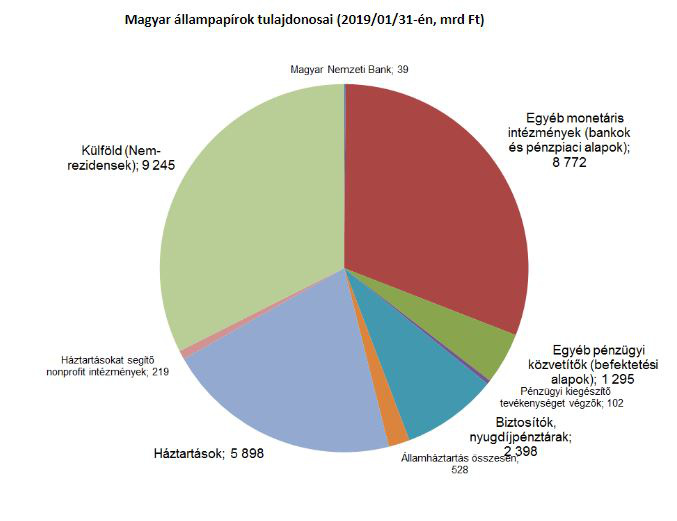

A csökkenő külső finanszírozási képesség következtében kevesebb megtakarítás képződik, azok egy része vélhetően alacsonyabb kamatok mellett is lakossági állampapírokban kötne ki. Másrészt az állam ezzel a lépéssel kannibalizálja olcsóbb forrásszerzési lehetőségeit is. Az alacsonyabb kamatozású, csak intézmények által vásárolható állampapírok legnagyobb vevői ugyanis (a külföldiek mellett) a hazai bankok, biztosítók, nyugdíjpénztárak és befektetési alapok. Az utóbbi három intézményi megtakarítási forma mögött szinte kizárólag hazai befektetők (a magyar lakosság) állnak, így ők már egyébként is finanszírozzák a magyar államot, de jóval olcsóbban.

A bankrendszer magas állampapír-állományának oka pedig az, hogy a hazai bankok betétállománya jóval nagyobb, mint az általuk nyújtott hitelek, így a bankok a forrásaik egy részét – szintén alacsonyabb kamatszinten – magyar állampapírokba fektetik. Az erőltetett lakossági stratégiával tehát az állam átcseréli olcsó forrásait drágábbra.

Van még néhány lehetőség arra, hogy miképpen nőhetne a magyarok állampapír-állománya, de ezek mind ütköznek valamilyen más, a kormány vagy a jegybank által megfogalmazott gazdaságpolitikai céllal. Ha a hazai vállalatok és/vagy lakosság a külföldön befektetett megtakarításaikat hozná haza, az ellentétes volna az MNB által megcélzott tőkeexportőri pozícióval. Ha a hazai vállalatok (és/vagy lakosság) kevesebbet ruházna be (fektetne részvényekbe, ingatlanokba, stb.) és ehelyett állampapírokat venne, az lassítaná a gazdaságot és nem feltétlenül növelné a hazai magánszféra hozamát. Sőt! Ez a szakirodalom által csak kiszorítási hatásként emlegetett negatív következménye a magasabb állampapír kamatszintnek.

Végül, ha a bankrendszer megnövelné a lakossági állampapírok vásárlására nyújtott hitelek mennyiségét (amit egyébként az ÁKK kimondottan ellenez és akadályoz), akkor vagy a privát szféra hitelezése esne vissza (ami beruházás és növekedés lassító hatású), vagy az alacsonyabb kamatozású intézményi állampapírokat volnának kénytelenek eladni a bankok, ami ismét csak az olcsó államadósság drágábbra történő cserélését jelentené.

Az államadósság nettó külső finanszírozási képességet meghaladó ütemű, erőltetett „magyarosítása” tehát korlátokba ütközik.

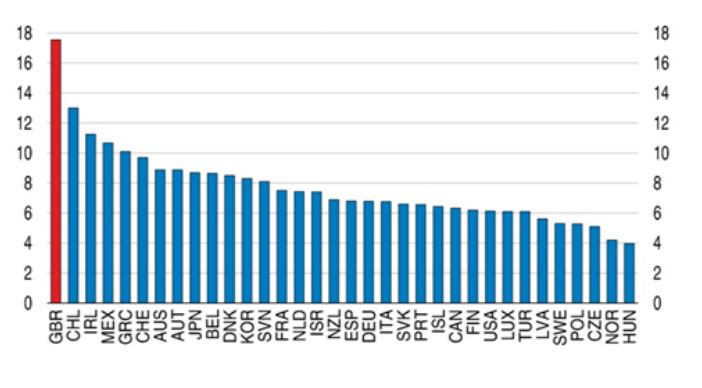

A lakossági állampapír stratégiának pedig kétségkívül előnye, hogy az adósság stabilabb kezekbe kerül, de ezáltal az államadóssággal kapcsolatos egyéb kockázatok nőnek. A külföldiek és a deviza arányának visszaszorulásával csökken ugyan Magyarország sérülékenysége, de ezzel párhuzamosan egyre drágábbá válik a finanszírozás és rövidül az adósság futamideje, valamint nő a változó kamatozású elemek aránya. Az ÁKK lényegében a devizakockázatot kamatkockázatra cseréli. A magyar államadósság futamideje már 2016-ban is az egyik legalacsonyabb volt a világon és a lakossági állampapír mennyiség növekedése ezt tovább csökkenti. Pedig történelmi időket élünk, a globális és így a magyar kamatszint soha nem látott mélységbe süllyedt, most lenne érdemes alacsony kamatok mellett hosszabb futamidejű kötvényeket kibocsátani.

Ha a jegybank által nyújtott kedvezményes hiteleket és kamatcsere ügyletek hatását is figyelembe vesszük, akkor teljes államadósságnak már a fele változó kamatozású, ami a megújítási kockázat mellett magas kamatkockázatot rejt magában. Ráadásul a lakossági állampapírokkal történő finanszírozás jelentősen emeli az államadósság költségét.

Összefoglalva tehát helyes irány a deviza, valamint a külföldiek kezében lévő államadósság arányának csökkentése, ami mérsékli Magyarország sérülékenységét. Az elmúlt évek e tekintetben lezajlott kedvező folyamatai döntően a jelentős folyó fizetési mérleg többletnek, valamint az EU-s támogatásoknak köszönhetőek. A külföldiek arányának erőltetett ütemű csökkentésének ugyanakkor vannak káros mellékhatásai. A lakossági állampapírok súlyának emelkedésével pedig nő az államadósság finanszírozási költsége és a devizakockázat helyett Magyarország a kamat- és megújítási kockázat felé mozdul el.

A szerző további cikkei Hangya név alatt olvashatók az Alapblogon.

Rovataink a Facebookon