Ennyi most a havi törlesztője 10, 20, 40 és 80 millió forint lakáshitelnek

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

2021 júniusa óta háromszor emelt alapkamatot a Magyar Nemzeti Bank, ami közvetve a hitelkamatok emelkedését vonhatja maga után. Éppen ezért hónapról hónapra fokozott érdeklődés kíséri a bankok árazását, hogy milyen kamattal juthatnak lakáshitelhez azok, akik finanszírozással vásárolnának ingatlant.

Megnéztük, hogy szeptember elején pontosan mire számíthatunk.

Azt, hogy milyen kamattal kapunk lakáshitelt a bankoktól, több tényező is befolyásolja:

- A nagyobb hitelösszeg általában kedvezőbb kamatot ér. Ez olyan, mint amikor az élelmiszerboltban fajlagosan olcsóbb a nagy kiszerelésű élelmiszer, mint a kisebb, vagyis tulajdonképpen mennyiségi kedvezményről van szó. A bank ugyanis nagyobb hitelösszegnél egységnyi idő- és energiaráfordítással több pénzt tud kihelyezni, ami után a kamatokból bevétele keletkezik.

- Meghatározott jövedelem felett kedvezőbb kamatra számíthatnak az igénylők, hiszen így nagyobb az esély arra, hogy az adós a futamidő végéig szerződés szerint tudja majd törleszteni a lakáshitelét.

- Azzal is kedvezőbb feltételek érhetők el, ha a fedezetként felajánlott ingatlan becsült forgalmi értékéhez képest alacsonyabb az igényelt hitelösszeg. Ez a bank számára ugyanis nagyobb biztonságot jelent, hiszen ha az adós nem fizetné a hitelét, akkor a bank nagyobb eséllyel juthat hozzá a pénzéhez az ingatlan értékesítésével. Ez persze csak végső esetben jöhet szóba, de a bankok érthető módon szeretik bebiztosítani magukat, a biztonságért cserébe pedig hajlandók kedvezményeket adni.

Mennyi lakáshitelt kaphatunk?

A felvehető lakáshitel maximális összege egyénfüggő, hiszen számít a nettó igazolt jövedelem összege és típusa, valamint a fedezetként felajánlott ingatlan becsült forgalmi értéke egyaránt. Általánosan elmondható, hogy 500 ezer forint alatti keresettel – legalább 10 éves kamatperiódusú lakáshitel igénylésekor – legfeljebb a jövedelem 50 százaléka fordítható hiteltörlesztésre, míg félmillió forintnál 60 százaléknál ránt be ilyenkor az úgynevezett adósságfék. Ez a gyakorlatban azt jelenti, hogy 400 ezer forint jövedelem legfeljebb 200 ezer forint hiteltörlesztést bír el. Ám a bankok ennél sokszor óvatosabbak, ezért ha ez a szűk keresztmetszet, érdemes hitelszakértő segítségét kérni, aki tudja, hogy az egyes bankok hogyan számolnak.

Bonyolítja a helyzetet, ha az igénylő részben vagy egészben „speciális” jövedelemmel rendelkezik – ilyen például a külföldi és a készpénzes jövedelem, a vállalkozásból vagy ingatlan-bérbeadásból származó jövedelem –, ezeket ugyanis nem minden esetben fogadják el a bankok, de ha el is fogadják, gyakran csak csökkentett mértékben.

Amennyiben az igénylő jövedelme nem bírja el a szükséges hitelösszeget, akkor három megoldás közül választhat:

- megelégszik kevesebb hitellel;

- megpróbálja elnyújtani a hitel futamidejét – ami akár 30 év is lehet –, vagy

- adóstársat von be, így magasabb törlesztő lesz bevállalható.

Ugyancsak meghatározza a maximálisan felvehető lakáshitel összegét a megvásárolni kívánt ingatlan becsült forgalmi értéke, hiszen jogszabályi előírás alapján ennek legfeljebb 80 százaléka hitelezhető, vagyis minimálisan 20 százalék önerővel rendelkeznie kell az adósnak. Önerőnek számíthat azonban a meglévő gyermekre igényelt csok (családi otthonteremtési kedvezmény) támogatása, vagy a babaváró hitel 75 százaléka, de pótolhatja a saját forrást az is, ha pluszingatlant ajánlunk fel fedezetként a banknak. Ez utóbbi esetben a fedezetként bevont ingatlanok együttes becsült forgalmi értékének maximum 80 százaléka lehet a hitel összege, vagyis akár saját megtakarítás nélkül is kivitelezhető egy tranzakció.

Hogyan találhatom meg a legolcsóbb lakáshitelt?

A lakáshitelek összehasonlításakor ügyelni kell arra, hogy almát az almával, körtét a körtével hasonlítsuk össze. A lakáshitelek kamatkockázatát ugyanis alapvetően meghatározza az, hogy a kamat a futamidő alatt milyen időközönként módosulhat, nőhet. Azt az időszakot, amíg a kamat nem változhat, kamatperiódusnak hívjuk, vagyis minél hosszabb egy hitel kamatperiódusa, annál inkább kiszámítható a havi fizetnivaló. Jelenleg az 5 és a 10 éves kamatperiódusú, valamint a futamidő végéig fix kamatú hitelek a legnépszerűbbek, így első lépésben célszerű azt meghatározni, hogy mennyi kockázatot vagyunk hajlandók vállalni.

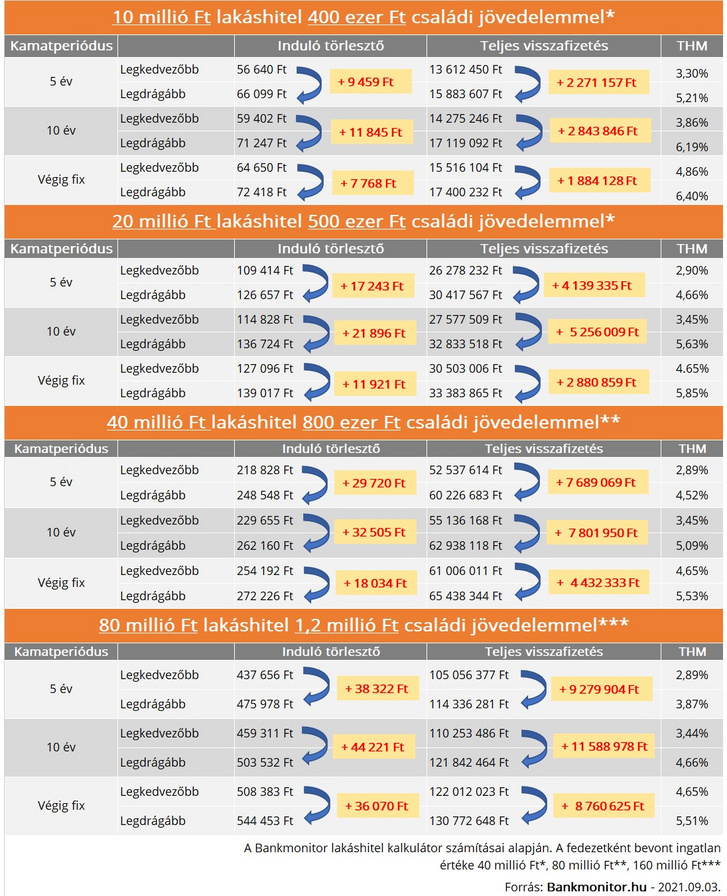

A döntés azért nem egyszerű, mert minél hosszabb egy hitel kamatperiódusa, annál magasabb a kamata, vagyis a biztonságért cserébe „felárat” kell fizetnünk. A táblázatunkban látható, hogy a legkedvezőbb, 20 millió forintos lakáshitelek havi törlesztője jelenleg 109 414 és 127 096 forint között változhat aszerint, hogy milyen kamatperiódust választunk.

Ugyanakkor az is látható, hogy az egyes bankok azonos kamatperiódusú hitelei között is jelentős az árkülönbség: a jelenleg legnépszerűbb 10 éves kamatperiódusú kölcsönöknél például csaknem 22 ezer forint a differencia a legkedvezőbb és a legdrágább ajánlat között. Szemléletes az is, hogy a legtöbb esetben kevesebbet kell fizetni a legkedvezőbb végig fix hitelért, mint a legdrágább 10 éves kamatperiódusúért, vagyis a jó választással nagyobb biztonságot kaphatunk kevesebb pénzért.

A számunkra legkedvezőbb hitel kiválasztása azonban sajnos nem ennyire egyszerű, ugyanis a bankok hitelbírálata egy rendkívül összetett, számos nem publikus elemből álló folyamat, ami miatt egyáltalán nem biztos, hogy megkapjuk a legkedvezőbb ajánlatot. Máshogy kezelik például a külföldi, a vállalkozói és a készpénzes jövedelmet, különbözőképpen fogadják el önerőként a csokot, de eltérő a minimális elvárt jövedelem, illetve a maximálisan felvehető kölcsön összege is. Ezeken kívül még számos olyan, laikusok számára elképzelhetetlen apróság van, ami miatt a hitelbírálaton elbukhat az igénylés, vagy ha ad is hitelt a bank, magasabb kamattal, esetleg a szükségesnél kisebb összeget, ami miatt több önerőre lesz szükség.

Nagy különbségek vannak az átfutási idők között is

A Bankmonitor saját mérése alapján tízből nyolc lakáshitel két hónapon belül lezárul, ám 9 százalékuk három hónapnál hosszabb ideig elhúzódik, 1 százalékuk végére pedig fél év elteltével sem kerül pont. Ugyanakkor az átlag elfedi az egyes bankok közötti különbségeket: ugyanis van bank, ahol két hónap alatt gyakorlatilag minden sikeres igénylést lezárnak, míg máshol az ügyletek több mint fele még tovább húzódik. Az aktuális átfutási idők ráadásul időről időre változnak attól függően, hogy az adott bank éppen milyen kedvező ajánlattal van jelen a piacon, hiszen a versenytársakhoz képest alacsony kamat rövid időn belül jelentős ügyfélállományt vonzhat, amit az infrastruktúra csak lassan képes lekezelni.

Az, hogy egy banknál hosszabb ideig tarthat a bírálat, nem jelenti azt, hogy a kedvező kamatokért cserébe ne lehetne ezt bevállalni, ám például az adásvételi szerződésben vállalt fizetési határidő meghatározásakor mindenképpen célszerű figyelembe venni ezt is. Hiszen ha kicsúszunk az időből, az kötbérfizetési kötelezettséget vonhat maga után, végső esetben pedig emiatt akár a kifizetett foglalót is elbukhatjuk, ami rendszerint a vételár 10 százaléka.

Fülöp Norbert Attila a Bankmonitor szerkesztője.

Ez a támogatott szerkesztőségi tartalom a Bankmonitor közreműködésével jött létre.

Rovataink a Facebookon