Meddig durvulhat még a helyzet a lakáspiacon?

További Gazdaság cikkek

-

Magyar műholdakat bocsátanak fel az űrbe, és ez csak a kezdet

Magyar műholdakat bocsátanak fel az űrbe, és ez csak a kezdet - Mindjárt megszűnik az Ügyfélkapu, ezt kell tudni a változásokról

- Ott tartják a magyar gyerekek a zsebpénzt, ahol nagyon nem kéne

- Elárulta Nagy Márton, mit gondol a román fizetésekről

- Kipécézték és támadhatják a forintot, hatalmas dilemma Matolcsy Györgyék asztalán

Első ránézésre soha nem volt jobb befektetés ingatlant venni, mint most:

- a lakásárak szárnyalnak, a jobb budapesti helyeken akár tízmilliós hasznot is lehetett csinálni egy garzonon az utóbbi pár évben;

- de a lakáskiadással is 6-8 százalékos éves hozamot lehet hozni, airbnb-ztetéssel még ennél is többet;

- miközben az alacsony kamatkörnyezet miatt egy forintalapú lakáshitel ma már olcsóbb, mint annak idején egy svájcifrank-hitel volt, és még törlesztőrészlet-fixálással sem sokkal drágább.

Ebből adódik, hogy a hülyének is megéri a dolog, hiszen ha nagyobb rajta a hozam, mint az utána fizetendő kamat, akkor igazából akármennyi hitelt fel lehet venni egy lakásvásárlásra, mert az ingatlan gyakorlatilag kifizeti önmagát.

Valószínűleg erre már elég sokan rájöttek Magyarországon, hiszen tavaly éves alapon 50 százalékkal nőtt a felvett lakáscélú kölcsönök értéke, idén pedig az év első hat hónapjában további 56 százalékkal, ami észbontó ütemű bővülés. A várakozások szerint 2016-ban elérheti az 500 milliárd forintot a lakáscélú hitelkibocsátás, amire legutóbb a válság előtt, 2008-ban volt példa (ha nem számoljuk a 2012-es kedvezményes végtörlesztés során átváltott hiteleket, amelyek új kibocsátásnak minősültek).

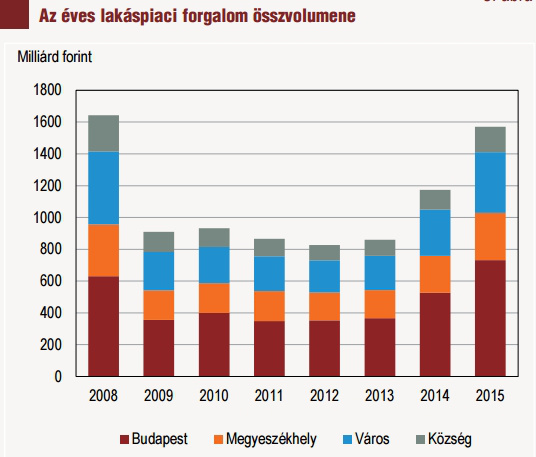

Az áremelkedés üteme tavaly rekordokat döntött, és idén is folytatódott, még ha egyes szegmensekben lanyhábban is az előző évinél. Az lakáspiaci tranzakciók száma és értéke is növekszik, nominális értéken már majdnem elérte a 2008-as szintet, Budapesten meg is haladta. Tehát kereslet az van, miközben a kínálati oldalon még nem látszik érdemi bővülés, más szóval relatíve kevés új lakást adtak át az utóbbi években.

Ugyanakkor a robbanásszerű növekedés nyilvánvalóan nem tarthat örökké, és bár egyelőre nem tűnik lufinak a lakáspiac, van két elég jelentős kockázati tényező, amelyekről nem szabad elfeledkezni, mert hosszabb távon elég nagy potenciális pofonokat rejtenek.

ez utóbbival kapcsolatban azonban hosszú távon elég súlyosak a kérdőjelek.

Meddig mehet a törlesztő?

Ahogy a svájcifrank-hitelek esetében az árfolyamváltozás, úgy a forinthitelek kapcsán a kamatemelés a legsúlyosabb kockázat. Ma a jegybanki alapkamat rekord alacsony, kevesebb mint egy százalék.

Mióta világ a világ, nem volt példa még arra, hogy szinte ingyen lehessen pénzt kölcsönözni, és valószínű, hogy nem is fog örökre így maradni a helyzet. Márpedig egy néhány százalékpontos kamatemelés jelentősen megdrágíthatja a hitelt.

Ha ma fel akarunk venni egy 10 milliós lakásvásárlási hitelt 20 éves időtartamra, akkor megfelelő kereset (jellemzően 250-300 ezer nettó) felett már simán találunk 3-4 százalék közötti teljes hitelmutatóval rendelkező ajánlatokat. Az átlag ennél valamivel magasabb, a Magyar Nemzeti Bank adatai szerint az átlagos magyar lakáshitelt most 5,69 százalékos THM-mel folyósítják. Ez utóbbival számolva a kölcsönünkre havi 69 866 forintos havi törlesztőt kellene fizetnünk, ami a bérleti díjak fényében elég baráti.

Hogy számolják a kamatot?

A lakáshitelek éves kamatát jellemzően a budapesti bankközi kamathoz, a buborhoz kötik, amely nagyjából követi (vagy előrejelzi) az alapkamatot.

Tehát a kettő között nincs érdemi különbség, az MNB kamatemelése azonnal meglátszik a bankközi kamaton, így pedig idővel a hiteltörlesztőn is.

Ha viszont az MNB vissza kellene hogy térjen a 6 százalékos kamatszintre – ami a 2012 előtti állapotokhoz képest még mindig elég alacsony lenne –, az rendesen megnövelné a törlesztőt. A jegybanki adatok alapján az átlagos kamatfelár 3 százalék, az átlagos banki költség további 2 százalék volt az utóbbi másfél évtizedben, így a lakáshitel jellemzően 5 százalékkal drágább az alapkamatnál. Tehát 6 százalékos kamat mellett 11 százalékra nőne a THM, ami a fenti konstrukció esetében már 100 ezer forint fölötti törlesztőt jelentene.

Persze az alapkamat egyhamar nem fog 5 százalékkal megugrani, hiszen inflációs veszély egyáltalán nincs, sőt inkább deflációs van. Ráadásul több tényező is az irányba mutat, hogy egy ideig nem változik a helyzet.

- Az olajár világpiaci mélyrepülése az infláció ellenében hat.

- Ahogy általában véve a lassú európai (bér)növekedés és a kereslet gyengesége is.

- Nem is beszélve arról, hogy technológiai fejlődés lenyomja a fogyasztói cikkek árát.

- Kína pedig a világ legnagyobb exportőreként a jüan folyamatos leértékelésével globálisan terjeszti a deflációt.

- És egyes vélemények szerint a társadalom elöregedése is gátat szab az áremelkedésnek.

Van fix, drágábban

Manapság egyre népszerűbbek a 10 vagy 15, sőt esetenként akár 20 évre rögzített fix kamattal kínált lakáshitelek, amelyekkel részben vagy egészében ki lehet küszöbölni a kockázatot. Ugyanakkor ezek jóval drágábbak is, a 10 évre rögzített hitelek már 7-8 százalék körül mozognak, ami havi szinten 10-20 százalékkal magasabb törlesztőt jelent.

Másrészt a felárat abból a szempontból nem feltétlenül érdemes megfizetni, hogy a következő néhány évben nagy valószínűséggel marad az alacsony kamatkörnyezet. A kockázat tehát a hitelperiódus vége felé erősödik, míg a fixálás az elején jelentkező (alacsony) kockázatot küszöböli ki.

Magyarul ha felveszünk egy 20 éves hitelt, és ebből az első 10 évet fixáljuk, de 5-6 évig maradnak az alacsony kamatok, 10 év múlva viszont még az eleve drágább fixhez képest is megugrik a kamat, akkor rosszabbul is járhatunk, mintha eleve nem fixáltuk volna.

Rövid időn belül tehát nem várható inflációs sokk és emiatt kamatemelés sem, azonban a lakáshiteleket jellemzően nem néhány éves távlatban veszik fel az emberek. A fenti konstrukcióval számolva 2021 végére, azaz öt és fél év után még mindig marad 8,2 milliónyi tartozásunk a bank felé. Ha ekkor kezdene el felkúszni a kamat 6 százalékig, akkor is nagyjából 95 ezer forintra nőne a törlesztő, ami 36 százalékos tehernövekedést jelent.

Ez persze jóval kevesebb, mint a svájci frank elszállásakor tapasztalt 70 százalékos törlesztőrészlet-emelkedés, és egyáltalán nem a kigazdálkodhatatlan kategória, főleg ha addig a bérek is nőnek. A lakást viszont eléggé megdrágítaná a dolog.

Ez a mai hitelezési ütem mellett még nem tűnik súlyos rendszerszintű kockázatnak, ugyanakkor például a dánoknál, ahol szintén most érte el a lakáspiac a válság előtti csúcsot, már kongatják a vészharangot, és a piac elszabadulásával riogatnak az alacsony (ott konkrétan negatív) kamatkörnyezet miatt. Ha tovább erősödik a hitelezés, akkor ez hamarosan Magyarországon is igaz lehet.

Meddig mehetnek az árak?

A másik potenciális kockázat a lakáspiac általános jövőbeli teljesítménye, azaz hogy mennyivel fog többet (vagy kevesebbet) érni az ingatlan mondjuk tíz év múlva. Mint az ebből a cikkből is elég jól kiderül, a lakásárak elég nagy korrelációt mutatnak az alapvető makrogazdasági mutatókkal, tehát ha jól megy a gazdaság, jól megy a lakáspiac, és vice versa.

Ez persze valahol magától értetődő, ahogy az is, hogy aki lakásba fektet, az közvetetten a magyar gazdaság teljesítményére is fogad. A probléma csak az, hogy ez utóbbi elképesztően sérülékeny, és nagyon nagy mértékben függ az európai uniós transzferektől. Amikor például idén év elején az előző támogatási ciklus lezárása miatt nem jöttek uniós támogatások, gyakorlatilag beszakadt a növekedés, és beülhettünk Görögország mellé a szégyenpadra.

A hanyatló nyugat minket is magával ránt (ha hanyatlik)

Orbán Viktor sokat hangoztatja, hogy a nyugat gazdaságilag hanyatlik, bezzeg mi magyarok és kelet-európaiak növekszünk.

Ez egyrészt azért nem teljesen igaz, másrészt az a baj, hogy ha tényleg így van, és hanyatlik a nyugat, az nekünk is nagyon rossz lesz, hiszen Magyarország a világ egyik leginkább exportfüggő gazdasága, és a kivitelünk 81,7 százaléka az EU-ba irányul, másfelől az itt lévő befektetések döntő többsége az uniós államokból származik.

Azaz ha hanyatlik a nyugat, nem fogunk tudni nekik árukat eladni, ami miatt mi is hanyatlani fogunk. Tehát hosszabb távon még Orbán Viktor is pesszimista a magyar gazdaság kilátásait illetően, hacsak nem arra számít, hogy majd a magyar fogyasztók fogják százezer számra vásárolni a győri Audit és a kecskeméti Mercedest.

Márpedig 2020 után alapjaiban változik meg az EU támogatási politikája, ami a gyakorlatban annyit jelent számunkra, hogy sokkal kevesebb pénz fog jönni Brüsszelből. Amiből egyenesen következik, hogy ha addig nem sikerül jelentősen felfejleszteni a gazdaság fundamentumait, akkor be fog szakadni a növekedés. Márpedig a jelenlegi folyamatok alapján nem igazán látszik, hogy hogyan történhetne meg négy éven belül egy komolyabb növekedési fordulat. Ebből pedig az következik, hogy a lakáspiac is megzuhanhat, hiszen növekedés nélkül a fizetőképes kereslet is elapad.

Azzal is számolni kell, hogy a lakáspiac sajátosságaiból adódóan eleve ciklikus, más szóval mindig lesz fent és lent, a megtérülés pedig elsősorban attól függ, hogy az ember mikor száll be és mikor száll ki. Az előző pozitív ciklus nagyjából 2002 és 2008 között folyt le, és bár ebből önmagában nem lehet következtetéseket levonni a jövőre vonatkozóan, azért a makrogazdasági kilátásokkal együtt már nem lenne meglepő, ha a 2020-as években újra egy negatív ciklus jönne.

Még nem látszik a lufi

Lakáspiaci elemzők szerint azonban még messze nem tartunk itt. Viszont az is biztos, hogy hosszabb távon lassulni fog az utóbbi időben tapasztalt áremelkedési ütem. Horváth Áron, az ELTINGA Ingatlanpiaci Kutatóközpont vezetője szerint a mostani boomnak több egyszeri tényező adott lökést:

- Az alternatív befektetések hozamainak csökkenésével a jóval kecsegtetőbbé vált a nagyobb hozamot ígérő ingatlanbefektetés, a pénzügyi befektetésekből sok pénz átáramlott a lakáspiacra.

- A brókerbotrányok tovább fokozták ezt a folyamatot, mivel elbizonytalanították az embereket a pénzügyi befektetések megbízhatóságával kapcsolatban, és az ingatlan mint hagyományosan biztosnak tartott befektetés felé terelték őket.

- Erre rátett egy lapáttal az Airbnb-jelenség, azaz a rövidtávú szálláskiadás budapesti felfutása, amely tovább növelte a várható hozamot.

- Emellett pedig a kamatok megindultak lefelé, tehát megfizethetőbbé vált az ingatlanbefektetés.

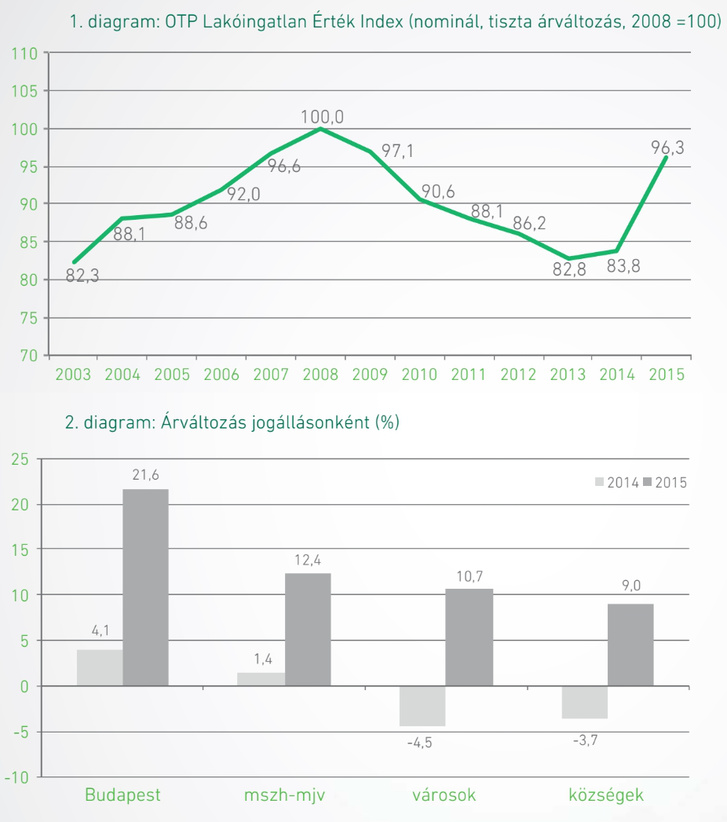

Ugyanakkor az már most látszik, hogy az áremelkedés lassul, az egyszeri hatások kifutásával kezd lecsillapodni a piac. Ami eleve nem szaladt még el: az OTP és az FHB Bank lakásárindexeiből is az látszik, hogy az országos átlag még csak most érte el a 2008-as szintet, az inflációval korrigálva pedig még mindig alatta vagyunk a válság előtti áraknak.

Az utóbbi évek áremelkedése pedig elsősorban Budapest belső kerületeit és a megyeszékhelyeket, illetve főleg a nyugat-magyarországi nagyvárosokat érintette. A kisebb településeken és Kelet-Magyarországon nem kifejezetten pörög a lakóingatlanok piaca, bár nagy átlagban a községekben is érzékelhető áremelkedés.

A hitelezés pedig hiába növekszik, a lakosság lakáshitel-állomány valójában alig emelkedik, mivel a többség még mindig korábbi kölcsöneit próbálja leépíteni. Mindazonáltal a trendek az eladósodás erősödésének irányába mutatnak: ha csak kevéssel is, de idén júniusban már több hitelt vettek fel lakásra itthon, mint amennyit törlesztettek. Ilyenre 2010 óta csak a végtörlesztés kapcsán volt példa.

Ditróy Gergely, az Otthonterkep.hu szakértője szerint viszont nem kell tartani a mostani folyamatoktól, mert a mai ingatlanhitelezés “a lehetőségekhez mérten kockázatmentesnek mondható”, a hitelfelvétel feltételrendszere, a hitelbírálat sokkal szigorúbb, mint a válság előtt volt. Jellemzően jó fizetéssel rendelkező középosztálybeliek kapnak hitelt jó helyen fekvő, jó minőségű ingatlanok megvásárlására, tehát a rendszerszintű kockázatok jóval alacsonyabbak.

Nem is drága?

Ugyanakkor sok jel utal arra is, hogy nem teljesen egészséges, ami a piacon folyik. Egyrészt az áremelkedés üteme jóval erősebb, mint a válság előtti svájcifrank-hiteles korszakban bármikor volt. A Duna House felméréséből pedig az is kiderül, hogy Budapesten a lakásvásárlások 42 százaléka befektetési célú, de vidéken is minden ötödik lakóingatlant befektető vásárol meg.

Ennek az oka, hogy az árak 2013-2014-es mélypontjától kezdve sokan jelentek meg befektetőként a nagyobb városok, elsősorban Budapest lakáspiacán, ami az alacsony tranzakciószámoknak köszönhetően azt eredményezte, hogy komoly (40-60%-os) részesedést mutattak a piacon.

Ditróy Gergely szerint elsősorban nem a befektetők száma kiugróan magas, hanem inkább arról van szó, hogy az elmúlt években az elhalasztott élethelyzet változások miatti vásárlások (első lakásvásárlók, költözők) száma volt jóval alacsonyabb. Egy egészséges lakáspiacon ez a két csoport a kereslet legalább 70 százalékát kellene hogy kitegye, de itthon láthatóan lassan tér vissza vásárlókedvük, bár idén már vannak komoly pozitív jelek.

A nagyvárosi lakásárak elszállásában az is szerepet játszott, hogy a válság óta nagyon kevés új lakóingatlan épült. Az utóbbi időben azonban e téren is kezd változás beállni, a kiadott építési engedélyek száma nő, bár a válság előtti számoknak így is csak töredéke. Tavaly például Magyarországon volt az egyik legalacsonyabb az átadott lakóingatlanok száma az EU-n belül, tehát van honnan növekedni.

Mindazonáltal ha kitartó marad a növekedés, az hosszabb távon lenyomhatja a használt lakások árát: 2016 első fél évében már 11 százalékkal több új lakást adtak át, mint egy évvel korábban, a kiadott építési engedélyek száma pedig megduplázódott. Azaz lassan az ingatlanfejlesztők is ébredeznek, és néhány év múlva már elég jelentős növekedés lehet az új építésű ingatlanok piacán.

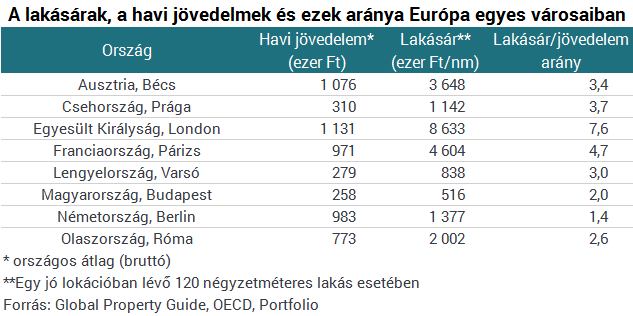

Érdekes adat viszont, hogy Magyarországon és Budapesten nemzetközi összehasonlításban elvileg még mindig elég olcsók az ingatlanok. Amint a Portfolio cikkéből kiderül, ez még akkor is így van, ha az átlagkeresethez viszonyítunk.

Persze az ilyen összehasonlítások annyiban kicsit félrevezetőek, hogy kevés olyan vízfej van a világon, mint Budapest, a térségben egyedül Ausztriára igaz, hogy a lakosság 20 százaléka a fővárosban él, a többi helyen jellemzően 10 százalék alatti ez az arány. Budapesten viszont nagyjából ennyien laknak csak a belsőbb és a budai kerületekben, ami azt jelenti, hogy itt elvileg jóval tágabb vagyoni rétegek között oszlik meg a kereslet, ergo átlagban kevesebbet is tudnak megfizetni a lakáskeresők.

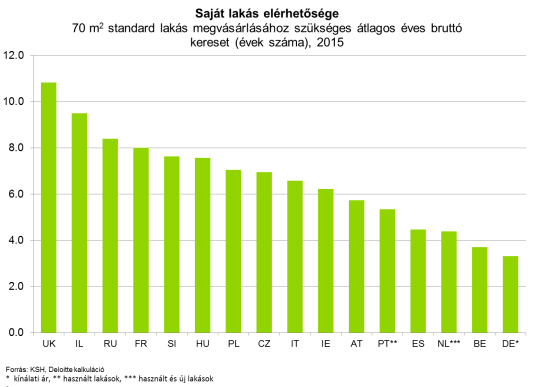

Ennél vegyesebb képet tár elénk a Deloitte tanácsadó cég napokban kiadott elemzése, amely azt vizsgálta, hogy egyes európai országokban mennyire elérhető az átlagkeresetből egy 70 négyzetméteres átlagos lakás. Ebből az jött ki, hogy nálunk nagyjából 8 évnyi jövedelemből lehet normális lakóingatlant venni, míg mondjuk a lengyeleknek és cseheknek valamivel kevesebbet, de például a briteknek és a franciáknak sokkal többet kell dolgozniuk ezért. Magyarország ezzel nagyjából az európai középmezőnyben van, a legkönnyebben Németországban és Belgiumban lehet lakáshoz jutni az átlagfizetésből.

Hosszabb távon a magyarországi áremelkedés ellenében hatnak a demográfiai változások is, ahogy fogy, öregszik és elvándorol a magyar, úgy nyilván csökkenni fog a lakások iránti kereslet. Bár a demográfiai katasztrófa elmélyülésééig még jó pár évtized eltelik majd, vélhetően a hatások inkább előbb, mint utóbb fognak mutatkozni.

Az viszont jó hír viszont a lakásbefektetőknek, hogy az összes kockázat nem jöhet egyszerre: ha a gazdaság nem növekszik, vélhetően nem emel majd kamatot a jegybank, ha pedig elkezdünk istenigazából öregedni, akkor a japán példa alapján nagyjából a végtelenségig tarthat az alacsony kamatok időszaka. Az általunk megkérdezett szakértők pedig azt mondták, amíg a gazdaság "1-2 százalékon elketyeg", addig nem lesz komoly baj a piacon.