Gyökeres változást hozott 1988 a magyaroknak: a bérükből ekkortól közvetlenül vonták a jövedelemadót; ennek köszönhetően 1989 elején tömegek ismerkedtek meg az első szja-bevallásssal (itt elolvashatja az első jövedelemadó-törvényt). Emellett a forgalmi adót már nem a nagykereskedelemben, hanem a boltok pénztárainál a végfelhasználók (általában a lakossági vásárlók) fizették meg.

Egy év, 71 százalék

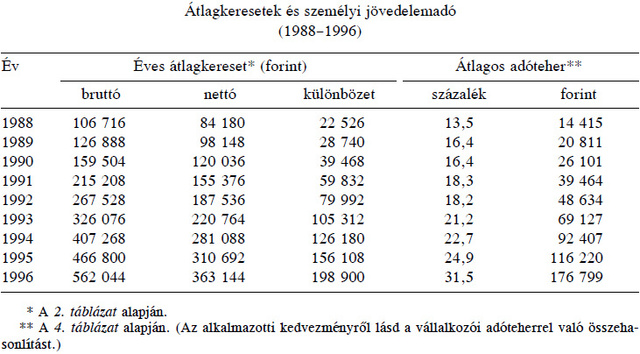

Az adóváltozásnak kézzelfogható, pontosabban a zsebre menő hatása volt már az új adórendszer első évében. Míg 1987-ben még csak 14 milliárd forintnyi lakossági adóbevétel volt, egy évvel később már 24 milliárdnyi szja-t fizettünk be – ez egy év alatt 71 százalékos növekedést jelent. Pedig az átlagos szja-teher ekkor még csak 13,5 százalék volt; egy évvel később már 16 százalék fölött, a Bokros-csomag hatására 1996-ban pedig már 31,5 százalékon állt.

Az új rendszer bevezetésétől a Bokros-csomag évéig, tehát 1995-ig minden kormány először az szja-rendszert piszkálta meg, ha több pénzre volt szüksége a gazdasági bajok kezeléséhez, a költségvetés befoltozásához. 1988-as árakon számolva az emlegetett nyolcéves periódusban a költségvetés szja-bevételei hatszorosára, fogyasztási adóbevételei a háromszorosára, a vállalatok befizetései pedig nem egészen kétszeresükre emelkedtek.

Az új magyar adórendszer, azaz 1988 előtt kétféle adózási forma volt Magyarországon. A vállalatoknak kellett adózniuk, és a lakosság egy nagyon szűk rétegének. Ez utóbbit általános jövedelemadónak hívták, amit a kisiparosok, kisvállalkozók, a szellemi szabadfoglalkozásúak – például a haknizó művészek – fizettek. A társadalom nagy része viszont semmilyen adót nem fizetett, pedig akkor is létezett állami elvonás, nem is kevés, csak ez a vállalatokat terhelte – mondja Vámosi-Nagy Szabolcs adószakértő, az APEH volt elnökhelyettese.

Kevesen tudták, hogy fizetnek az államnak

Létezett ugyan például a házadó, amit a nyaralók után kellett fizetni, és lényegében a mostani helyi ingatlanadónak felelt meg, ez azonban akkor is, ahogy most is, nagyon alacsony elvonást jelentett. Volt még gépjárműadó is, de összességében azt lehet mondani, hogy 1988 előtt az emberek többsége nem tudta, hogy mi az az adó. A lényeg, hogy kevesen szembesültek azzal, hogy az állam a bérek után befizetett pénzekből tartja fenn az ingyenesnek nevezett szolgáltatásokat.

A rendszer átalakítása (és a bérek kötelező bruttósítása) nemcsak ezért, hanem a piacgazdasági nyitás miatt is fontos lett. Az új adórendszert az adóreform-bizottság dolgozta ki. Az áttörést 1987 júliusa hozta meg, amikor a párt politikai bizottsága elfogadta az adóreform-javaslatokat. Az első két törvény, amivel a törvényhozás szintjén is megindult az átmenet, az áfa- és az szja-törvények voltak. Ezek 1988. január elsején léptek hatályba, még a Sárközy-féle társasági típusú adók bevezetése előtt. Az adóreform egészen 1991-ig tartott, a folyamat az adózás rendjéről szóló törvény elfogadásával zárult. Az új rendszer egyik alapvető változtatása a demokratikus elveknek megfelelően az volt, hogy a jogszabály kimondta: adót csak új törvénnyel lehet kivetni, rendelettel nem.

Medgyessy és a Világbank támogatása

Az adóreform bizottság javaslatainak elfogadásához politikai támogatás is kellett. A rendszerváltás, a Szovjetunió összeomlása 1987-ben még még a láthatáron sem nagyon volt. A ma élő ismertebb közgazdászok közül politikai szinten a pártban Medgyessy Péter és Békesi László támogatta az adóreformot, ezzel nekik is komoly szerepük volt az átalakulásban. „Az átalakítás féllábas volt, nem tudtuk, hogy összedől a szovjet birodalom, ezért a cél az volt, hogy szimuláljuk a piacot a szocialista viszonyok között” – mondja Vámosi.

Az átalakításban a nyugat-európai tapasztalatokat is figyelembe vették. Az áfa például francia mintára épült fel. Franciaországban 1954-ben vezeték be ezt az adónemet, ami később Nyugat-Európában is elterjedt, így jutott el hozzánk.

Az adóreformot a Világbank is támogatta, pénzt és szakértőket is küldött, akik segítették a munkát. A régióból elsőként nálunk indult el a piacgazdasági átmenet az adórendszerben, később a szlovákok, a csehek és mások is a régióból hozzánk jöttek tanulni – meséli Vámosi.

Egy kis történelem

Bár általános jövedelemadó már az 1800-as évek óta van Magyarországon, az ötvenes évek elején ez megszakadt, és szinte adó nélküli társadalommá váltunk. A bérek bruttósítása után, az 1987-ben elfogadott törvények nyomán 1988-ban tért vissza a jövedelem adóztatása az új adórendszer keretében.

A 11 kulcsos jövedelemadó a magasan keresők terheinek meredek emelkedését jelentette. A legmagasabb kulcsnál, évi 800 000 forint bér fölött már a pénzünk 60 százaléka ment az államnak, ezért azok, akik megtehették (főleg a maszekok vagy borravalóból élők), különösen motiváltak lettek a jövedelmeik eltitkolásában. Sokan innen is eredeztetik egyébként a máig európai mércével nézve nagyon gyengének mondható hazai adómorál kialakulását.

| 0-48 000 Ft |

0 Ft (adómentes) |

| 48 001-70 000 Ft |

0 Ft |

és a 48 000 Ft-on felüli rész 20%-a |

| 70 001-90 000 Ft |

4 400 Ft |

és a 70 000 Ft-on felüli rész 25%-a |

| 90 001-120 000 Ft |

9 400 Ft |

és a 90 000 Ft-on felüli rész 30%-a |

| 120 001-150 000 Ft |

18 400 Ft |

és a 120 000 Ft-on felüli rész 35%-a |

| 150 001-180 000 Ft |

28 900 Ft |

és a 150 000 Ft-on felüli rész 39%-a |

| 180 001-240 000 Ft |

40 600 Ft |

és a 180 000 Ft-on felüli rész 44%-a |

| 240 001-360 000 Ft |

67 000 Ft |

és a 240 000 Ft-on felüli rész 48%-a |

| 360 001-600 000 Ft |

124 600 Ft |

és a 360 000 Ft-on felüli rész 52%-a |

| 600 001-800 000 Ft |

249 400 Ft |

és a 600 000 Ft-on felüli rész 56%-a |

| 800 001 Ft-tól |

361 400 Ft |

és a 800 000 Ft-on felüli rész 60%-a |

Forrás: NAV

A közvetett adók

Az áfa, mint az indirekt adók általában, nem a jövedelmet terhelik, hanem a fogyasztást, ezért nagyon hatékonyak, olcsó őket ellenőrizni, és nehéz alóluk kibújni. Általában a politikai költsége is nagyon alacsony ezek bevezetésének vagy emelésének, hiszen jellemzően észre se vesszük, hogy emiatt lettek drágábbak a termékek. Kellemetlen mellékhatásuk viszont, hogy a szegényebbeket jobban sújtja, mivel ők a pénzük nagyobb arányát költik fogyasztásra.

Nálunk az áfát 1988-ban három kulccsal hozták be, volt 25 és 15 százalékos, illetve egy adómentes sáv is. A felső áfakulcs nagyon soknak hangzik, akárcsak a mostani, a világ legmagasabbjának számító 27 százalékos áfakulcsunk, de hozzá kell tenni, hogy rengeteg fontosabb termékkör volt áfamentes: például a hús- és malomipari termékek, a kőolajból készült vegyi termékek, a villamos energia, a gyógyszerek vagy a könyvek, folyóiratok.

A fogyasztási adó

A fogyasztási adót a törvényben is kimondva azért vetették ki, hogy egyes javakat a lakosság kevésbé vegyen. Illetve, míg ma már viccesen hangzik, de azért is hogy „egyes fogyasztási cikkeket és lakossági szolgáltatásokat a termelői árnál alacsonyabban tarthasson” a kormány. Bár, ha belegondolunk, ez nem is olyan tréfás, voltaképpen ma is épp így velünk él a szocializmus.

Az áfán túl természetesen maradtak más típusú fogyasztási adók is. Az ezekkel sújtott temékek közül leginkább a jövedéki adóval terheltek lehetnek ma ismerősök, mint az alkohol, a dohány vagy a benzin. Érdekes, hogy 1988-ban még fontosnak tartották a parfümök vagy a rágógumi 70 százalékos, vagy éppenséggel a bors 15 százalékos különadóját.

| Fogyasztási adóba bevont termékek köre (1988) |

| Sorszám |

Megnevezés |

Fogyasztási adó mértéke (%) |

| 1. |

Márkás finomporcelán háztartási és vendéglátóipari termék és dísztárgy

|

20 |

| 3. |

Evőeszközök nemesfémből

|

30-90 |

| 4. |

Tálalóeszközök nemesfémből

|

30-90 |

| 5. |

Nemesfémből háztartási edény

|

30-90

|

| 6. |

Érme, plakett, jelvény nemesfémből

|

30-90 |

| 7. |

Személygépkocsi

|

20 000 Ft/db |

| 8. |

Analitikai, vagy spektroszkópiai tisztaságú alkohol (52-ből) |

280 Ft/liter |

| 9. |

Ginzeng gyökér likőr (53-53-ból) |

70 Ft/l |

| 10. |

Motorbenzin (55-13-1) |

140-360 |

| 11. |

Gázolaj és tüzelőolaj (55-15 és 55-16) |

40-100 |

| 11/a. |

Mekalor háztartási tüzelőolaj (55-16-1) |

0-10 |

| 12. |

Arc- ás ajakápolószer (58-61) |

10-70 |

| 13. |

Illatosító kölni, parfüm (58-66) |

70 |

| 14. |

Játékkártya (66-65) |

30 Ft/csomag |

| 16. |

Nemesfémből készült díszműáru és dohányzócikk (69-33-1) |

30-90 |

| 17. |

Felsőruházati termék szőrmésbőrből (77-3-ból) |

14 |

| 18. |

Bors (83-81-9-ből és 83-84-ből) |

15 |

| 19. |

Rágógumi (87-5-ből) |

70 |

| 20. |

Csokoládé, csokoládés készítmény (87-71 és 87-72) |

10 |

| 21. |

Pörkölt kávé (87-81) |

40 |

| 22. |

Kávékivonat (87-82) |

40 |

| 23. |

Szeszgyártási termékek (88-1) |

310-440 Ft/hektoliterfok |

| 24. |

Szeszesital (88-2) |

310-440 Ft/hektoliterfok |

| 25. |

Boripari termékek (88-3) |

11-40 |

| 26. |

Fejtett sör (88-45) |

1050-1150 Ft/hektoliter |

| 27. |

Dohánygyártmány (89-2) |

350-1100 Ft/1000 db |

| 27/a. |

Fogyasztási dohány, szivar (89-21 és 89-22) |

30 |

Az eredmények

Az szja-t az indulás évében jelentősen alultervezhették, pontosabban a lakosság összes befizetését (aminek legjelentősebb eleme az szja volt) 18,9 milliárd forintra saccolták, de 24,5 milliárd folyt be (mint írtuk, ez az egy évvel korábbinál 71 százalékkal volt több). A fogyasztáshoz kapcsolt adókat viszont sikerült jól belőni, 210,7 milliárd forintot vártak, és 210,5 jött be. Ebből az áfa volt 123 milliárd forint, a fogyasztási és egyéb kapcsolódó adók pedig 87,5 milliárd.

Azóta rengeteget nőtt az ország gazdasága, és a komoly inflációról sem érdemes elfelejtkezni, de az összehasonlítás végett meg lehet jegyezni, hogy az idei költségvetésünkben már 4287 milliárdot várunk fogyasztáshoz kapcsolódó adókból, ebből csaknem 3000 milliárd az áfából, 1000 milliárd a jövedéki adókból jön majd be. És mellékesen hiába hívják illetéknek, az NGM-ben is tudhatják, hogy az új tranzakciós illeték valójában egy új adó, ez is ezeknél az adóknál szerepel a maga elvárt 301 milliárdos elvonásával.

| Fogyasztói árindex a termékek és szolgáltatások fõbb csoportjai szerint |

|

| (1988 = 100) |

|

| Év |

Élelmi-szerek |

Szeszes-italok, dohány |

Ruház-kodási cikkek |

Tartós fogyasz-tási cikkek |

Háztar-tási energia |

Szolgál-tatások |

Egyéb cikkek |

Összesen |

| 1989 |

118 |

111 |

118 |

118 |

111 |

122 |

117 |

117 |

| 1990 |

159 |

145 |

146 |

142 |

142 |

158 |

147 |

151 |

| 1991 |

195 |

182 |

193 |

187 |

257 |

226 |

208 |

204 |

| 1992 |

233 |

217 |

237 |

215 |

368 |

288 |

262 |

251 |

| 1993 |

300 |

258 |

276 |

237 |

443 |

350 |

325 |

307 |

| 1994 |

371 |

300 |

322 |

265 |

495 |

416 |

391 |

365 |

| 1995 |

486 |

360 |

386 |

329 |

742 |

530 |

493 |

467 |

| 1996 |

570 |

456 |

484 |

392 |

984 |

666 |

623 |

577 |

Forrás: Gergely (1998)

Egyébként a lakosság teherviselőképességét utána folyamatosan egyre inkább igénybe vették, az átlagos adóteher úgy nőtt a háromszorosára 1996-ig, hogy az árak a hatszorosára emelkedtek, miközben az átlagos bérek csak a megháromszorozódtak.

Forrás: Gergely (1998)

A sok változtatás, az a baj

Az új adórendszert megteremtő reformbizottságban egyébként nem volt vitatéma, ami manapság az adórendszer kapcsán sokszor felmerül: hogy milyen arányban adóztassák a vagyont, a jövedelmet és a fogyasztást.

Az utóbbi években valóban elléptünk a fogyasztás magasabb adóztatása felé, miközben a jövedelmeket terhelő elvonások csökkentek. A fogyasztás nemcsak az általános áfakulcs megemelésével adózik jobban, hanem a banki tranzakciós illetékkel és a telefonadóval is. Vámosi szerint ezek – és a vagyont adóztató közműadó – jól terítenek, tehát sok mindenkit terhelnek alacsony összeggel és nehezen elkerülhetők, ráadásul átláthatók, könnyen kezelhetők és könnyen beszedhetők, hiszen közvetlenül csak bizonyos szektorokat, néhány tucatnyi bankot és a telefontársaságokat érintik. Persze ezek pont azok a szektorok, melyek be tudnák indítani a gazdasági növekedést, közvetve pedig például az áremelkedések miatt ugyanúgy mindenkit érintenek.

Vámosi szerint az adócentralizáció sem csökkent érdemben, de a legnagyobb probléma nem is ez, hanem, hogy az adórendszer változásai kiszámíthatatlanok, sokszor éven belüli átállások vannak, ami szintén a beruházókat bizonytalanítja el.

Még mindig feketén

„Az adóelkerülés, a feketegazdaság továbbra is probléma, ezen a téren szintén nem haladtunk sokat előre. A mentalitásváltás a legnehezebb, úgy néz ki, hogy ez egy több generációs feladat lesz” – mondja. A probléma szerinte az, hogy mi előbb kritizálunk, tehát nem fizetjük be az adót, és ettől függetlenül persze követelünk. Ezzel szemben a német nyelvterületeken és a skandináv országokban előbb fizetnek, és csak aztán kritizálnak és követelnek pénzt, illetve jó állami szolgáltatásokat az emberek.

Az adóelkerülés és a feketegazdaság mérete a régióhoz képest átlagosnak mondható, jobb a helyzetünk, mint a szlovákoké, a bulgároké vagy a románoké, de például a csehek és a szlovénok már előttünk járnak, kevesebbet csalnak, mint mi. Tőlünk délre viszont sokkal rosszabb a helyzet.

Kövesse az Indexet Facebookon is!

Követem!

Itt a válság, amiről egyre többet beszélnek: egyszerre két csapás éri Európát

Itt a válság, amiről egyre többet beszélnek: egyszerre két csapás éri Európát