Így trükközhettek a hitelkártyájával

További Gazdaság cikkek

-

Egész Európa legsikeresebb bankja lett az OTP egy neves rangsorban

Egész Európa legsikeresebb bankja lett az OTP egy neves rangsorban - Dráma a magyar egészségügyben, soha nem látott küzdelmet vívnak az orvosok

- Bejelentették, csökken az üzemanyag ára – de van egy csavar

- Nagy István: Magyarország az EU-elnökség során gazdaközpontú agrárpolitikát képvisel

- A két évvel korábbinál közel negyedével csökkent a gázfogyasztás az első fél évben

Érdekes esetet találtunk, még 2005 környékéről. A Citibank egyik ügyfele ugyanis képes volt aprólékosan kiszámolni, hogy mennyi költséget és milyen címeken számláz ki neki a bank az évek óta használt hitelkártyája után.

Kiderült, hogy nem stimmelnek a számok a szerződéshez képest, éppenséggel az ügyfél kárára. Pontosabban három olyan tétel is előkerült, ahol módszeresen megrövidítették a hitelkártya szerződési feltételeihez képest, de mindenhol csak egy kicsivel.

Például az ügyfél felfedezte, hogy havonta kamatot fizet a számlakivonata díja után is. Noha a szerződésben tételesen szerepelt, hogy csak a készpénzfelvétel összege, díja és a vásárlásai után számítható fel kamat. Igaz, ezen csak pár forintot bukott.

Viszont még két húzást talált a kamatszámítással. Egyrészt, alkalomadtán számlazárásnál pár nappal tovább számoltak neki kamatot, majd utána a következő hónapban az átlógó napokat ismét figyelembe vették. Itt már százforintos nagyságrendről volt szó.

A hitelkártya

Az MNB alapján a hitelkártya a kártyabirtokos és a bank közötti szerződésben előre meghatározott összegű hitelkerethez kapcsolódó kártya, amellyel az ügyfél kerete erejéig vehet fel készpénzt, illetve vásárolhat. Jellemzően a hónap végén, a kártya birtokosa dönti el, hogy a tranzakciókat tételesen tartalmazó bankértesítőben meghatározott határidőig teljes egészében kifizeti tartozását, vagy csak a szerződésében meghatározott mértékig.

Ha az ügyfél a havi bankértesítőben meghatározott határidőig kifizeti teljes tartozását, a vásárlási műveletek értékére nem kell kamatot fizetni. A határidő lejárta után azonban kamatot kell fizetni a tartozás fennmaradó összegére. Nem vonatkozik a kamatmentesség a készpénzfelvételekre, ezek után ugyanis a tranzakció keltétől számítják a kamatot.

Harmadrészt pedig a szerződése szerint arra is számolhattak neki kamatot, ha a hitelkártyáján igénybe veszi a hitelkeretet, de adott határidőre nem egyenlíti ki az egészet. Szóval ha maradt határidőre nem visszafizetett hitele a kártya miatt, akkor az a határidő után elkezdett kamatozni.

A bank azonban valamiért fordítva gondolta, és a teljes rendelkezésére álló hitelkeret után számlázta ki a kamatot, és amit határidőre visszafizetett az ügyfél, arra később jóváíró kamatot számolt. Ezzel pedig rosszabbul járt az ügyfél, a kára ezen már ezres nagyságrendű volt.

A kár mértéke persze az ügyfél kártyahasználatától függött leginkább, tehát ha valaki hússzoros nagyságrendben intézi ugyanezeket az ügyeket a hitelkártyájával, akkor majdnem pontosan hússzor annyit bukhatott volna.

Lehetne azt mondani, hogy mit számít az az évi pár ezer forint, aki meg olyan gazdag, hogy mondjuk az átlagember forgalmának hússzorosát bonyolítja hitelkártyával, az lehet, hogy évi ötvenezret sem vesz észre.

Ez azonban elég komoly dolog a bankoknál, hiszen nekik több százezer ügyfelük lehet egy adott üzletágban. A Citibank ráadásul az elsők közt lépett be a hitelkártyapiacra Magyarországon – 2005-re 200 ezer hitelkártyájukat használtuk. És ha egy tetszőleges szervezet évente csak tízezer forintot akaszt le 200 ezer emberről, azzal már kétmilliárd forintot tehet zsebre.

Azért lehet rengeteg érintett, mert a jellemzően elszámolási szoftverek által működtetett banki iparágban életszerűtlennek tűnne, hogy egy ügyfelet kipécézzenek, kézzel belenyúljanak a szoftverbe, hogy alkalmanként jogtalanul bezsebeljenek tőle pár száz forintot.

Azért lehet mindezeket ilyen biztosan mondani, mert az említett ügyfél megmakacsolta magát, és 2500 forintért is perre ment. A Citibank azzal védekezett, hogy átment minden PSZÁF-ellenőrzésen az elszámolási folyamatuk, és egyébként is jogszerűen jártak el.

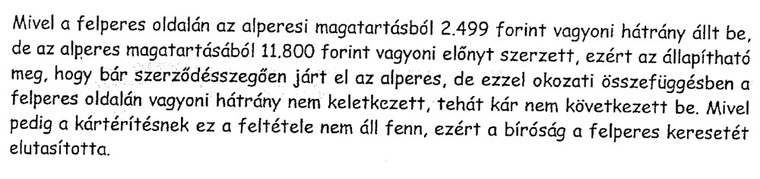

A bíróság és a kirendelt szakértők viszont nem így gondolták, végül jogerősen azt állapították meg 2009-ben, hogy a Citibank szerződésszegően járt el. Az ügyfél azonban a pert mégis elbukta.

Az derült ki ugyanis, hogy a bank közben a semmiből, szintén hibásan elszámolva, minden jogalap nélkül véletlenül jóváírt neki több részletben 12 ezer forintot, kára így nem keletkezett, és kártérítési pere is okafogyottá vált.

Ha az előbbinél az ügyfelek hüledezhettek, akkor az utóbbinál a tulajdonos anyabank vezetői tehették. Senki nem örülne ugyanis, ha beosztottjai sima bénázásból néha el-elutalgatnának fejenként öt-tízezret akár több százezer ügyfélnek.

Megkérdeztük a Citibankot arról, hogy több embert is érintettek-e a megállapított félreszámlázások, és hogy őket is kárpótolták-e véletlenül, vagy tervezik-e a kárpótlásukat. A bank közölte, hogy nem nyilatkoznak.

Az elévülési idő általában 5 év, de az általunk megkérdezett jogászok szerint ez az eset nyilvánosságra kerülésétől is számíthat. Bár valószínűleg kevesen őrizgetik a 8-10 évvel ezelőtti hitelkártyás számlakivonataikat, az érintetteknek nem árthat előbányászni azokat.

Ami azonban mindenki számára fontos tanulság lehet, hogy soha nem fog minden stiklire rálátni a PSZÁF/MNB vagy a GVH. Ezért bármilyen sziszifuszi munkának is tűnik, alkalmanként érdemes lehet végignézni a különféle szolgáltatások tényleges árait.