Ezért nem jelent be a főnök

További Gazdaság cikkek

-

Visítozva rohant a NAV egységei elől a Reszkessetek, betörők! sztárja

Visítozva rohant a NAV egységei elől a Reszkessetek, betörők! sztárja - Mind elbuktuk, pedig százmilliókat ért volna ez a hat szám

- Nincs több pánik a törött kütyük miatt: itt a MediaMarkt válasza

- Újraindult az olajszállítás a Barátság kőolajvezetéken

- Munkaidőn kívül buktatott le egy adóellenőr egy karácsonyfadíszeket áruló vállalkozót

Dőljön hátra, bontson egy pezsgőt! A mai naptól végre saját magának dolgozik, és nem az államnak. Év elejétől idáig csak arra volt elég a munkánk, hogy ki tudjuk fizetni az összes ránk rótt adót, mostantól marad valami a zsebünkben is.

Az adószabadság napja Cipruson március 21-én, Máltán április 28-án jött el, nálunk több mint fél évre volt szükség ahhoz, hogy kielégítsük az állam éhségét.

| Nap | Ország | Nap | Ország | Nap | Ország | Nap | Ország |

| március 21. | Ciprus | június 19. | Cseho. | június 7. | Dánia | július 1. | Románia |

| április 28. | Málta | június 20. | Finnország | június 8. | Szlovénia | július 11. | Németo. |

| április 28. | Írország | június 20. | Szlovákia | június 10. | Észto. | július 14. | Görögo. |

| május 12. | Anglia | június 20. | Lettország | június 12. | Spanyolo. | július 16. | Magyaro. |

| május 18. | Bulgária | június 21. | Hollandia | június 13. | Horváto. | július 25. | Ausztria |

| május 30. | Luxemburg | június 23. | Svédo. | június 14. | Lengyelo. | július 28. | Franciao. |

| június 6. | Portugália | június 30. | Olaszo. | június 18. | Litvánia | aug 6. | Belgium |

Sok ez a pénz

Július 16. mint választóvonal természetesen csak szimbolikus, hiszen az adónkat jellemzően nem egyben fizetjük be, hanem időszakokra elosztva az év során. Az adószabadság napja arra mégis jó, hogy megmutassa, milyen sokba is kerül nekünk az állam.

Rávilágít, hogy több mint fél évet áldozunk egy évben azért, hogy legyen közvilágítás, oktatás, egészségügy, bürokrácia, hogy eltartsuk a politikusokat, köztisztviselőket, közalkalmazottakat, legyenek új cégeink, közútjaink, vasút, stb.

Ilyenkor érezhetjük át igazán: azok a pénzek, amelyekről a politikusok, állami cégvezetők sokszor a nyilvánosságot megkerülve, igen nagyvonalúan döntenek, nemcsak hogy a mi pénzünk, de nem is dolgozunk érte keveset.

A fenti táblázatot böngészve persze jól látszik, önmagában nem attól lesz jobb, vagy rosszabb egy ország, hogy mennyi adót kell fizetni – nálunk fejlettebb és versenyképesebb országokban is magasabb az adó szintje, Ausztria, Németország és Belgium is később ünnepli az adószabadság napját.

Az igazi kérdés, hogy az adórendszerhez társuló újraelosztás milyen hatékonyságú és szerkezetű. Hogy az állam hogyan gazdálkodik a rá bízott pénzzel, képes-e azzal ellensúlyozni a jövedelmi egyenlőtlenségeket, javítani a közszolgáltatások színvonalát, ösztönözni a munkapiacot és a beruházásokat. A probléma pedig nálunk inkább ezekkel van.

Ahhoz képest, hogy milyen rossz hatékonysággal működik az állam, nagyon sok pénzt bízunk rá. Az azonos fejlettségű országokhoz képest Magyarországon nagyon sok adót kell fizetni.

Rengeteg a magyar adó

Az OECD már 2008-ban arra figyelmeztetett, Magyarországon a GDP-arányos adóbevétel túlságosan magas a hasonló gazdasági teljesítményű országokhoz képest.

Az adócentralizáció, amely a GDP-arányos adóterhelést mutatja, a 2006-os költségvetési kiigazítás hatására 2007-re rendkívüli magasságokba, 41,3 százalékot meghaladó szintre emelkedett. Ezzel Magyarországon a 2000-es években a legmagasabb arányt érte el a magyar adóelvonás GDP-hez viszonyított aránya.

A magas adócentralizáció egészen 2009-ig 41,3 százalék felett maradt, és ezt hiába szorították aztán lejjebb a kormányváltás után, 2012-re újra megugrott. Azóta valamennyit már szintén lejjebb faragtak belőle, de összességében nagyon lassan halad a folyamat.

A lényeg, hogy ne látsszon

Az Eurostat adataiból pedig úgy tűnik, mintha az utóbbi években a magyar adópolitika fókuszában nem is elsősorban az adók csökkentése, hanem inkább az adók láthatatlanná tétele állt volna. Csökkentek ugyan az úgynevezett direkt adók – ilyen például az szja és társasági adó – ezzel egy időben viszont nőttek az indirekt adók.

Több lett az áfa és az ilyen-olyan termékadók, ebben az összevetésben rekorderek lettünk Európában. Az indirekt adók politikai előnye, hogy a hétköznapokban gyakran észre sem vesszük: hiába drágább a tej, a kenyér, vagy az üdítő, nem a kormányt hibáztatjuk érte.

Végletes a magyar

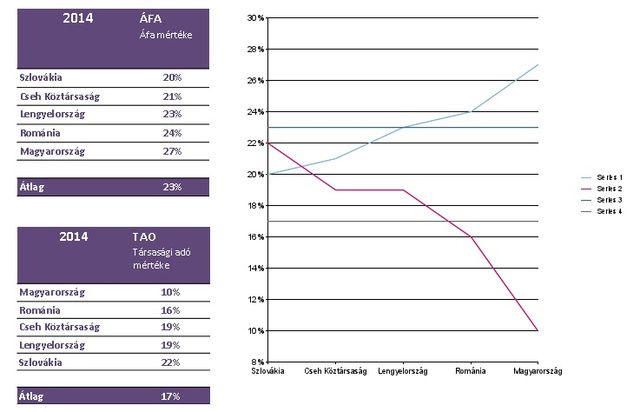

Hogy egy egészen konkrét példát vegyünk, vessük össze az áfa mértékét és a társasági adó szintjét a környező országokéval. A Mazars adótanácsadó cég ábráján jól látszik, hogy a magyar kormány milyen szélsőséges utat választott: egy rendkívül alacsony társasági adókulcs mellett rekordmagas áfakulcsot tart a rendszerben.

Ez azt jelenti, hogy most a boltban, a termékek árában fizetjük ki azt az adót, amit korábban máshol esetleg mások fizettek.

Románia a hazánkéhoz hasonló stratégiát folytat: a román társasági adó és az szja egységesen 16 százalék, ugyanakkor a 24 százalékos áfakulcs ugyancsak a vizsgált országok 21 százalékos átlaga felett van.

Mire elég az egy kulcs?

Az összehasonlításban szereplő országok egy másik csoportja éppen ellentétes utat választott, ők a forgalmi típusú adók emelése helyett a magasabb szja, illetve a társasági adókulcsokban látják a megoldást.

Ilyen például az egységes adókulcsot elsőként bevezető Szlovákia, amely 2013-tól visszaállította a progresszív rendszert a magánszemélyek jövedelemadóztatásában, kétkulcsos (19, illetve 25 százalék) szja-rendszert vezettek be. Ezzel összhangban a korábban 19 százalékos társasági adó is 23 százalékra nőtt, ezt 2014-ben 22 százalékra csökkentve még mindig a felmérésben szereplő országok 17 százalékos átlaga felett van.

Nálunk is sok a vita az egykulcsos szja-ról. Már csak azért is, mert a 16 százalék ahhoz ugyan elég volt, hogy megbolygassa a korábbi rendszert, de például

a regionális adóversenyben ezzel még mindig jócskán le vagyunk maradva a többi egykulcsos országhoz képest.

2 ember > 1 ember

Mindemellett tény, hogy nálunk a személyi jövedelemadó jelentős mértékben csökkent a korábbi években. Csakhogy ez még mindig alig orvosolta a magyar adórendszer egyik legnagyobb problémáját, a rettenetesen magas bérterheket.

Magyarországon továbbra is rendkívül sokba kerül például egy munkást legálisan fizetni, egy havi bér a kifizetett nettó bér 196 százalékába kerül a cégeknek.

Gondoljunk bele: feketén két embert felvehetek egy tisztán foglalkoztatott ember helyett. Túl nagy a kísértés a csalásra, ezért egyszerűen megéri kockáztatni.

És nagy a kísértés arra is, hogy inkább ne Magyarországra hozzam a cégemet, mert a környéken mindenhol alacsonyabbak az élőmunka terhei. Az alábbi ábra a Mazars számításain alapszik, 500 eurónyi bruttó mellett mutatja meg a foglalkoztatás költségeit, a helyzet pedig hasonló akkor is, ha 2000 euróval számolunk: Magyarország sereghajtó.

Minden más gyerekkel

Más országokkal szemben viszont a magyar adórendszer elképesztő mértékben jutalmazza, ha valakinek gyerekei vannak, főleg, ha három gyereke van.

Az alacsonyabb bérkategóriában a nettó 130 százalékát kell a cégnek kifizetni egy munkás után, és a nagyobb fizetéseknél is 'csak' a 157 százalékát. Ilyen összevetésben pedig már nem a lista végén állunk, hanem a dobogó közelében.

Ha nem is ennyire szélsőségesen, de más országok adópolitikájában is található példa jelentősebb családi adókedvezményekre. Ilyen az alapesetben Magyarországot éppen megelőző Horvátország, amely a 2000 eurós, három gyermekes összehasonlításban már csak a hatodik helyen szerepel.

Az 500 eurós bérszint mellett összeállított kalkuláció alapján Szlovákiában és Csehországban mondható számottevőnek a családi kedvezményeknek köszönhető rangsorbeli különbség.

A felmérés alapján olyan országok is akadnak, amelyek a vizsgált bérkategóriák egyikében sincsenek családi kedvezmények, ilyen Görögország, Macedónia, Montenegró, Szerbia, illetve Ukrajna is. 2000 eurós bruttó jövedelemmel (családi kedvezmények nélkül) számítva a munkavállalói és munkáltatói terheket a nettó bérre eső teljes költség továbbra is Oroszországban a legalacsonyabb, itt 100 euró nettó kifizetésre mindössze 149 euró jut.

Minimálbér és átlagbér

Az élőmunka terheinél fontos megemlíteni a minimálbér szintjét is, ez ugyanis szintén egy olyan tétel, amely könnyen elveheti egy külföldi befektető kedvét attól, hogy idehozza a cégét. Magyarország az utóbbi évek jelentős minimálbér emelései után még mindig csak a középmezőnybe tartozik.

A környező országok közül Ausztria a legdrágább: magas a minimálbér, a magánszektorra jellemző átlagbér pedig a régiós átlagbér több mint kétszerese. Szintén jócskán kiemelkedik az átlagból Szlovénia.

A többi ország közül átlagbér szempontjából Oroszországban, Horvátországban, Lengyelországban és Csehországban magasabb az érték, mint a régiós átlag, a minimálbért tekintve pedig Görögország és Lengyelország értékei haladják meg azt. Magyarország továbbra is a Visegrádi négyekkel egy mezőnyben van mindkét kategóriában.

A négy ország közül a másik kettő szintjéhez mérten Csehországban és Lengyelországban – a régiós átlaghoz közeli értéket mutatva – magasabb az átlagbér. Mivel ez az adat jellemzően a feketegazdaság térnyerésétől is függ, így elképzelhető,

hogy azt jelenti, hogy az említett országokban nagyobb arányban vallják be a munkavállalói jövedelmeket.

Válságadók

A válság egyik meghatározó következménye a különböző válságadók bevezetése volt. Magyarország ebben a kezdetektől élen jár: sőt, úgy tűnik, mintaként is szolgál egy-egy régiós ország számára.

Romániában a 2013-ban természeti erőforrások kitermelésére, energia- és gázszektorra kivetett különadók után a speciális adók köre 2014-től tovább bővült: az adózók könyveiben szereplő utak, csőrendszerek, egyéb speciális létesítmények értéke után is adót kell fizetni.

Az átmeneti intézkedésnek szánt, eredetileg a 2012–13-as évekre kivetett szlovák válságadó a korábbi tervekkel ellentétben 2016-ig érvényben marad. Ha a Magyarországon – eredetileg szintén átmeneti jelleggel – bevezetett bankadóra vagy Robin Hood-adóra gondolunk, láthatjuk, hogy északi szomszédunknál is hasonló folyamat játszódik le.

A magyar kormányfő is megerősítette már, hogy az ideiglenesnek tervezett adónem(ek) a folyamatos kiterjesztéseket követően náluk is szilárdan beépül(nek) az adórendszerbe.

A szlovák válságadó jellemzően az energia szektor, gyógyszeripar, biztosítási ágazat, valamint az elektronikus telekommunikáció azon vállalkozásait érinti, amelyek várható éves profitja meghaladja a 3 millió eurót – azaz, a magyar példát követve, itt is a tehetősebb, jellemzően külföldi befektetők megsarcolása volt a cél.