Olcsóbbak lehetnek a lakáshitelek

További Gazdaság cikkek

-

Orbán Viktor először tárgyalt a Magyar Kereskedelmi és Iparkamara új elnökével

Orbán Viktor először tárgyalt a Magyar Kereskedelmi és Iparkamara új elnökével - Parragh Lászlót újabb fontos pozícióból váltották le

- Hamarosan érkezik a levél, új lehetőség nyílik a lakásvásárlásra

- Így segítenek kiutat találni a bankok a hitellabirintusból, de vigyázat: nem önzetlenül teszik

- Magyar műholdakat bocsátanak fel az űrbe, és ez csak a kezdet

Nagyot fordult a világ év eleje óta. Akkor még a pénzügyi szakértők úgy vélték, hogy lassan, de biztosan megindulnak a kamatok felfelé. Majd szép lassan kiderült, hogy mind az USA-ban, mind Európában kedvezőtlenebbek a gazdasági kilátások, így sokkal valószínűbbé vált a kamatcsökkentés (vagy más monetáris lazítás), mint a kamatemelkedés.

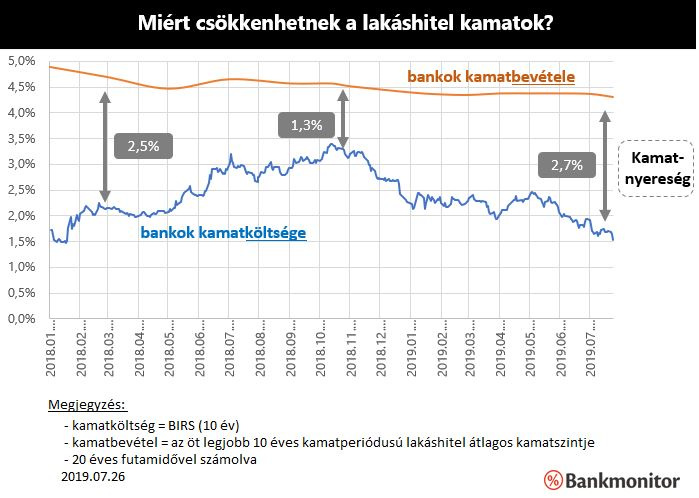

Mindez akár tökéletesen érdektelen is lehetne az átlagos magyar – egekbe szökő ingatlanárakkal küzdő - lakásvásárló számára, azonban mégsem az. Fentiek hatására ugyanis határozottan csökkent az a kamatszint az elmúlt két-három hónapban, mely a bankok számára a lakáshitel kamatokat meghatározza. Ez a meghatározó kamatszint nem a fétisként követett alapkamat, hanem sokkal inkább az úgynevezett BIRS. A 2018 őszén 3,5% közelében tetőző kamatszint idén júliusra 1,5%-ra csökkent.

Mint az alábbi ábrán látható a bankok kamatköltsége (BIRS) és a kamatbevétele (lakáshitel kamatok jelen esetben) között kinyílt az olló, teret adva a lakáshitel kamatok csökkentésének.

Fontos kiemelni, hogy jelen írásban minden esetben a 10 évig rögzített kamatozású (kamatperiódusú) lakáshitelek banki kínálata, múltbeli és jelenlegi értékei szerepelnek. Ez ugyanis az a konstrukció, melyet a szabályozás (egészen pontosan az MNB) előtérbe helyezett azáltal, hogy jövedelmük arányában ebből tudnak a legtöbbet felvenni a hiteligénylők.

Mennyivel csökkenhetnek a kamatok?

A fenti ábra alapján félrevezető lenne azt hinni, hogy akár 1% feletti mértékben csökkenhetnek a lakáshitel kamatok. Amikor 1,3%-on állt a bankok kamatnyeresége (kamatbevétel és kamatköltség különbözete), akkor az MNB különböző jegybanki eszközökkel a tényleges banki kamatköltséget csökkentette (így az egyes bankok tényleges kamatnyeresége meghaladta az 1,3%-ot). Az MNB ezen gyakorlatot ma már nem alkalmazza.

Előzőek alapján a Bankmonitor szakértőinek megítélése szerint 0,3-0,5% körüli lakáshitel kamatcsökkenés feltételezhető a közeljövőben.

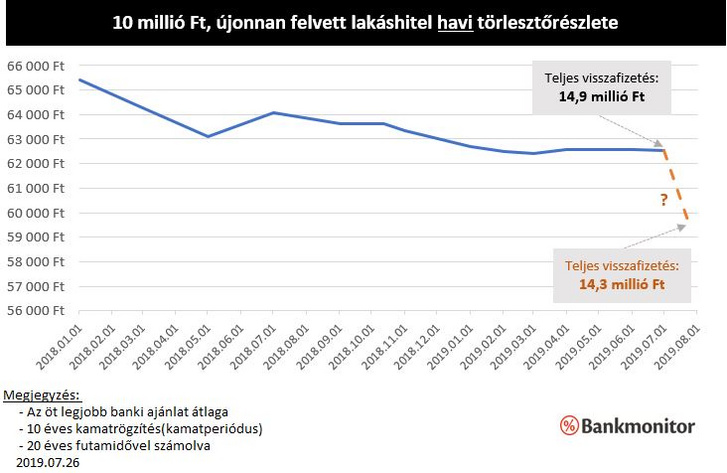

Az alábbi ábra azt mutatja meg, hogy a lakáshitel kalkulátor adatai alapján hogyan alakult az elmúlt másfél évben egy 10 millió forint összegben, 20 évre felvett lakáshitel kezdeti havi törlesztőrészlete. Amennyiben 0,5 százalékpontos kamatcsökkenés bekövetkezik, úgy a ma jellemző átlagos 62 200 forintos törlesztőrészlettel szemben 59 600 forintos törlesztővel elérhetővé válhatnak ezen hitelek. Ezen különbözet a teljes visszafizetés vonatkozásában 600 ezer forint megtakarítást jelenthet az adósok számára 20 év alatt.

A lakáshitelek kamatainak csökkenésében szinte biztosak lehetnénk, ha egy tényező nem árnyalná a képet: az elmúlt egy-két hétben bekövetkezett forint gyengülés. (A részletek kibontása nélkül: a hazai fizetőeszköz gyengülése ugyanis a külföldi befektetők számára önmagában alacsonyabb hozam elérését jelentheti.)

Hogyan gondolkodhatnak a már meglévő lakáshitellel rendelkezők?

A magyar lakosság a borzasztóan kevés figyelmet fordít korábban felvett hiteleire, vagyis nagyon kevés jelenleg a hitelkiváltás (annak ellenére, hogy ma már az új hitel felvételénél sokkal nagyobb gondosság és körültekintés jellemző).

A meglévő hitelek vonatkozásában az alacsony és várhatóan tovább csökkenő kamatszintek az olcsóbb hitelre történő váltás és/vagy hosszú távra rögzített kamatozású konstrukcióra váltás lehetőségét hordozza magában.

A cikk az Index és a Bankmonitor közötti szponzorált tartalmi együttműködés része.

Ebben a cikkben a téma érzékenysége miatt nem tartjuk etikusnak reklámok elhelyezését.

Részletes tájékoztatást az Indamedia Csoport márkabiztonsági nyilatkozatában talál.