Hogyan zuhanhatott negatívba az olaj ára?

További Gazdaság cikkek

-

Egyre nagyobb a rejtély Warren Buffett meglepő befektetési stratégiája körül

Egyre nagyobb a rejtély Warren Buffett meglepő befektetési stratégiája körül - Elvitték a joker főnyereményét, az ötös lottó már a négymilliárdot ostromolja

- Donald Trump milliárdos támogatója szerint az európai vezetők ostobasága lenne visszatérni az orosz gázhoz

- Eurostat: Olaszországban a legmagasabb az átlagéletkor, de a magyarok is törnek előre

- Valami elindult Ácson, már magyarul tanulnak a kínaiak

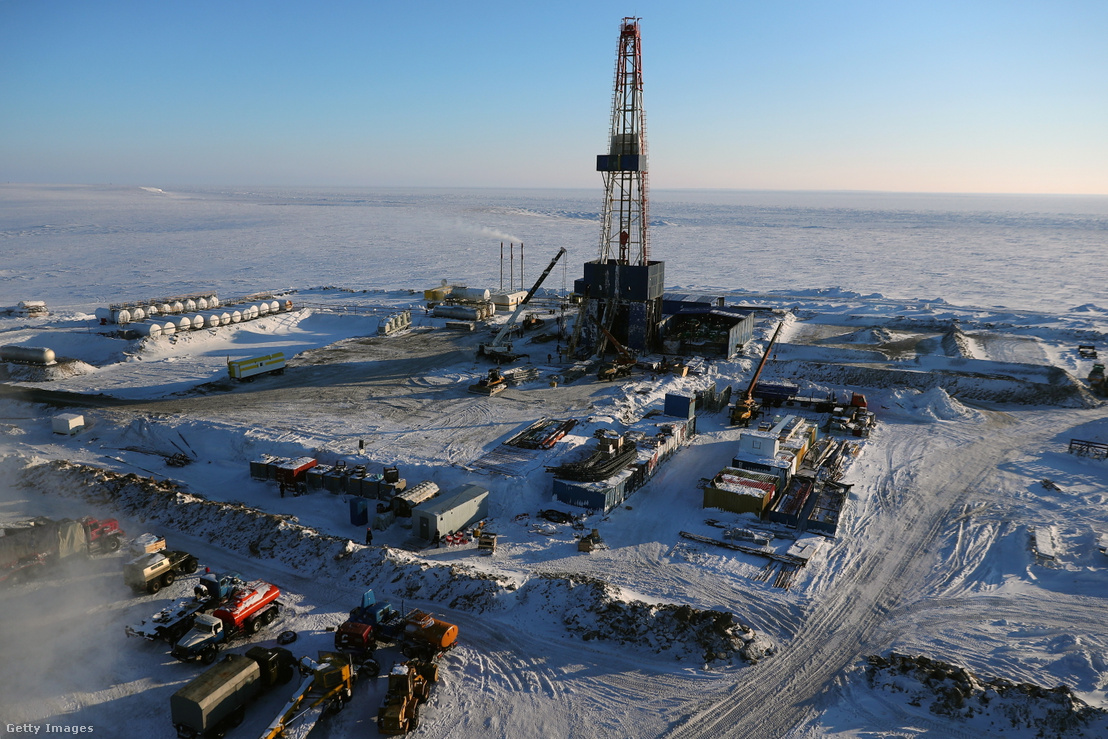

- Hétfőn a történelem során először negatív értéket vett fel az olaj ára az Egyesült Államokban.

- Ennek közvetlen oka, hogy a koronavírus-járvány okozta gazdasági hibernáció és a nagy olajtermelők közti játszmák miatt az 1930-as évek óta nem látott sokkok érik az olajpiacot.

- A válság miatt bezuhant a kereslet, de a termelés leállításának technikai és politikai gátjai vannak.

- Ezért nagy túltermelés alakult ki, a tárolók megteltek, egyeseknek megérte fizetni azért, hogy valaki elvigye tőlük az olajukat.

- A negatív ár azonban egyszeri anomália, ami a koronavírus-sokk, az amerikai olajpiac egyes jellegzetességeinek és egyszeri eseményeknek a furcsa összejátszásából ered.

- Ettől függetlenül a piac árazása szerint a közeljövőben marad az alacsony olajár, ennek azonban lehetnek még negatív gazdasági következményei is.

A hétfői nap vélhetően számos történelem- és közgazdaságtan-tankönyvben szerepelni fog majd, ekkor fordult ugyanis először elő, hogy az emberiség egyik (egyelőre) legalapvetőbb erőforrását, a kőolajat negatív áron jegyezték az Egyesült Államokban. A dolog amilyen meglepő, olyan jól előrelátható volt, egyes elemzők már egy hónapja beharangozták.

Képletesen az történt, hogy a koronavírus-járvány miatt drámaian visszaesett az olaj iránti kereslet, miután nem tankolnak az emberek, a teherautók, a repülőgépek, stb. A termelők viszont nem fogták vissza magukat, ezért megteltek a tárolók is. A brutális túlkínálat miatt a végén már a termelők fizettek a vevőknek, csak vigyék az olajat.

- Miért ment negatív tartományba az olajár?

- Lehet-e örülni ennek?

- Ingyen lesz-e a tankolás?

Vannak, akiknek már nincsenek kérdéseik, És vannak, akik az Indexet olvassák.

Támogass te is!Ez a képletes magyarázat ugyanakkor nem fedi a valóság minden elemét.

- Egyrészt nem az “olaj” ára lett negatív, az anomália a sok közül egyetlen amerikai olajfajtát érintett, miközben Európában és a Közel-Keleten végig pozitív (bár alacsony) áron adták és adják az olajat.

- Másrészt nem az olaj “ára” lett negatív, hanem bizonyos határidős olajügyletek másodpiaci értéke, az is csak a “havi zárás” előtti utolsó pillanatokban. Magyarul az történt, hogy sok kereskedő és spekuláns későn kapott észbe, hogy mégsem kell neki az olajra szóló követelés, amit korábban megvett, és nem tudta már kire rásózni a cuccot.

Nem arról van szó tehát, hogy hamarosan ingyen lehet tankolni: a mínuszos ár egy, a furcsa körülmények szülte időleges anomália, amely mostanra véget is ért.

Ettől függetlenül az epizód rávilágít az olajpiac mélyebb bajaira is. Ezek között szerepel többet között Szaúd-Arábia bosszúvágya, Vlagyimir Putyin orosz elnök ambíciói, a szibériai tél és az amerikai innováció is.

Mindezek miatt az utóbbi hetekben az 1930-as évek óta nem látott, az olajválságokat és a 2008-as pénzügyi válságot is meghaladó sokk érte az olajpiacot. Emiatt a közeljövőben várhatóan olcsó marad az olaj, ám ennek bőven vannak potenciális negatív hatásai is, amelyek miatt nem feltétlenül kell örülni a történteknek.

Mi történt hétfőn?

Hogy a negatív ár pontosan mire vonatkozik, és hogyan alakult ki, az a fenti képletes összefoglalónál kicsit több magyarázatot igényel. A kiindulópont, hogy a világon számos nyersolaj-termék van és számos, eltérő szabályozású olajpiac működik. Emiatt nincs egyetlen “olajár” sem. A két irányadó árnak az északi-tengeri Brent-olajat és az amerikai West Texas Intermediate-et (WTI) szokás tekinteni. Az előbbi ára, bár esett hétfőn, 26 dollár körül maradt, a WTI ára volt, amelyik becsúszott nulla alá.

A WTI piaca az oklahomai Cushingban koncentrálódik, amely egy mindössze 8000 fős település a puszta közepén, távol a tengerektől, és ezáltal a világpiactól. Központi szerepét annak köszönheti, hogy a múlt század elején egy hatalmas olajmező helyszíne volt, ezért köré épült az amerikai kereskedelmi infrastruktúra. Bár a múlt század eleje óta azért fejlesztették a helyet, a cushingi vezetékek és tározók kapacitása nem valami acélos (80 millió hordó, azaz egy heti amerikai termelés), sőt egész Amerikában relatíve korlátozottak a tárolási lehetőségek, ami a mostani helyzet egyik rákfenéje.

További fontos tudnivaló, hogy az olajpiacon a megrendelések jellemzően határidős ügyletek. A nagyvállalatok nem úgy vesznek olajat, hogy lemennek a kútra tankolni; hanem előre megállapodnak az eladóval, és egy jövőbeli időpontra lekötnek egy adott mennyiséget, egy előre kialkudott áron. A piacon az olajfelhasználók mellett természetesen sok a kereskedő és spekuláns is, akik az árváltozásokból próbálnak hasznot húzni a határidős ügyletekkel, azaz ideális esetben olcsón vesznek egy olajra szóló megrendelést, amit áremelkedés esetén drágábban továbbadnak.

A piac határidős jellege a hétfői negatív árfolyam közvetlen oka. A májusi átvételre szóló határidős WTI-szerződések amerikai idő szerint keddig záródnak le, ami a gyakorlatban azt jelenti, hogy akinek ezen időpontban érvényes szerződése van, annak májusban fizikailag át kell vennie a megrendelt olajat Cushingban. Ezt azonban az érvényes ügylettel bírók közül sokan szerették volna elkerülni.

Nem minden mínusz

Ennek egyik oka természetesen a koronavírus okozta keresletvisszaesés. Emiatt a finomítók nem veszik át a nyersolajat, így Cushingban és egész Amerikában telítődnek a tározókapacitások, egyes kereskedők már kénytelenek voltak pusztán tárolási célból jó drágán tankerhajókat bérelni – a díjak pedig újabban a szokásos napi 40 ezerről 200 ezer dollárra szöktek. Azaz továbbadni sem nagyon lehet az olajat, de még “tartani” sem éri meg, mert a tárolók telítődésével csak egyre drágábban (és egy ponton túl sehogy sem) lehet elrakni.

A másik ok a spekuláció. Ha a megrendelők nem akarják átvenni az olajat (márpedig a spekulánsok természetesen nem akarják átvenni), akkor túladnak szerződéseiken vagy egy későbbi időpontra váltják át a határidőt. Emiatt a zárás előtti időszakban mindig sokat ugrál a piac, de hétfőn különösen drasztikusra sikerült a dolog. A fő ok (a fentieken túl), hogy az utóbbi hetekben a májusi ügyletek nagy részét tőkealapok vették meg, a legnagyobb amerikai tőzsdén kereskedett olajipari alap egymaga az ügyletek ötödét vásárolta fel. Azonban a tőkealapok, érezve a bajt, a zárás előtti napokban májusi pozicióikat júniusira váltották.

A májusi árakat eddig az alapok pénze tartotta fent, a kilépés olyan volt, mintha kirúgták volna a széket a piac alól, amitől a maradék szereplők bepánikoltak. Ezután már a legvérmesebb spekulánsok között sem volt értékelhető kereslet a májusi határidős szerződésekre – ha lett is volna, a bankok az ilyen ínséges időkben kevésbé szeretik finanszírozni az ilyen vakmerő manővereket. Emiatt a megrendeléseiken túladni akarók a kedd lejárat előtti utolsó pillanatokban hajlandóak voltak fizetni is azért, hogy valaki vegye át tőlük az olajat, mert nem tudnak mit kezdeni vele.

Ennek a vége az lett, hogy hétfőn a mélyponton hordónként -40 dollárt alatt adták-vették a májusi átvételre szóló határidős WTI-szerződéseket, az ár a nap végén -37,63 dolláron zárt. Eközben azonban a Brent 26 dolláron állt, a tizennégy nagy olajtermelő kartelljének, az Kőolaj-exportáló Országok Szervezetének (OPEC) átlagára 18 dollár volt, és júniusi szállításra már a WTI-ért is pozitív összeget, 20 dollárt kell fizetni hordónként. Ez nagyrészt annak a lenyomata, hogy globálisan jelentősebb tározókapacitások állnak rendelkezésre, és a semmi közepén álló Cushinggal ellentétben az Brent- és az OPEC-olajat jóval könnyebb tankerekben eltenni vagy távoli tározókba szállítani. Az Amerikán kívüli termelést pedig a kínai piac lassú helyreállása is segíti.

Ugyanakkor annak ellenére, hogy a –37 dollárnál jóval magasabbak, a közelmúlt áraihoz képest ezek is rendkívül alacsonyak, ami jelzi, hogy nem csak elszigetelt amerikai ügyről van szó. A világ olajtermelése jelenleg 100 millió hordó, de a fogyasztás a koronavírus okozta gazdasági hibernáció miatt becslések szerint 65-80 millió hordó körül mozog. A Wall Street Journal nyilatkozó amerikai elemzők szerint az utóbbi hetek keresletvisszaesése mind mennyiségét, mind százalékos mértékét tekintve meghaladja a második olajválságot követő, 1979 és 1983 közötti keresletzuhanást; legutóbb az 1930-as években fordult elő, hogy a kereslet és kínálat közti egyensúly ilyen hirtelen és súlyos mértékben megbomoljon.

Nem tudják elzárni a csapot

A 6,8 milliárd hordóra taksált globális tárolókapacitásoknak iparági elemzők szerint már 60 százaléka megtelt, a Karibi-térségben, Dél-Afrikában, Angolában, Brazíliában és Nigériában is csurig vannak a tározók. Cushing májusra telhet meg a mostani tendenciák szerint, az amerikai stratégiai tartalékba még 75 millió hordó fér, de csak napi félmilliós ütemben tudják feltölteni.

Adódik a kérdés, hogy ha se eladni, se eltenni nem tudják, akkor minek pumpálják az olajat. A lezárást azonban technikai és politikai akadályok is gátolják. A technikai korlát, hogy az olajtermelés nem egy különösen rugalmas dolog, legalábbis a világ három legnagyobb termelője közül kettő számára. Oroszországban az olajkutak döntő része Nyugat-Szibériában van, ahol az év nagy részében fagy uralkodik, nyáron pedig mocsarasá válik a talaj, ami az olajfúrás szempontjából még rosszabb. Emiatt egyrészt elég drága arrafelé fúrni; másrészt nem lehet csak úgy elzárni a kutat, mert az év nagy részében simán befagy, a befagyott kutat pedig nem lehet újraindítani, újat kell fúrni helyette. Így az oroszok számára a termelés jelentős berekesztése elég drága dolog.

A másik főszereplő a sztoriban az amerikai palaolaj-ipar, ahol hasonló a helyzet. A palaolaj a föld mélyén, rossz áteresztő képességű kőzetekben nagyon apró mennyiségben megtalálható, rendkívül nehezen hozzáférhető olaj “szemcséket” jelenti. A kőzetbe horizontálisan befúrnak, majd vízből, homokból és vegyi anyagokból álló keverékkel megrepesztik, amitől az olaj kiáramlik a kőzetből, és feljön felszínre. Bár az ilyen kutakat is le lehet zárni, ez is rendkívül bonyolult és költséges dolog, és fennáll a kockázata, hogy ha elhibázzák, visszafordíthatatlan károkat tesznek a lelőhelyben. Emiatt a termelők nem szívesen lépik meg a lefojtást, ha nem muszáj, és rövid távon inkább adják negatív áron az olajat, mert a lezárás költségei nagyobbak lehetnek.

Ennél jóval könnyebb helyzetben van a történet fő-főszereplője, Szaúd-Arábia: a szaúdi mezőkön az olaj nagyon könnyen és olcsón hozzáférhető, a kútjaikat relatíve gyorsan és olcsón le tudják zárni, és szükség esetén újra tudják nyitni, továbbá tározókapacitások tekintetében is rugalmasabbak. Ők viszont csak mérsékelten hajlandóak visszafogni a termelést.

Fogolydilemma

Itt jönnek be a dolog politikai vonzatai. Az olajpiacot hagyományosan nem a piaci elvek mozgatják, hanem az egyes termelők közti alkuk és érdekharcok. Az érdekharcok az ezredforduló és a 2008-as pénzügyi válság között takaréklángon mozogtak, akkortájt az olaj iránti kereslet a hitelből finanszírozott nyugati dőzsölés és Kína rohamléptű fejlődése miatt folyamatosan nőtt, emiatt az ár is tartósan emelkedett, a válság előtt megnyaldosta a hordónkénti 160 dollárt is. Emiatt aztán mindenki termelt, ahogy a csövön kifért, különösebb összezörrenések nélkül.

Az olajár aztán 2008-ban összeomlott, amikor a válság alatt hirtelen visszaesett a fogyasztás, ahogy most is. Ám akkor egy bő év után életre kelt a piac, az ár visszakúszott, 90-120 dollár között ugrált, mígnem 2014-ben újra beszakadt. Ezt egyrészt a fejlődő világ és Kína étvágyának mérséklődése és a nyugati fogyasztás tartós gyengesége okozta. Másrészt viszont a kínálat jelentős bővülése: a magas olajár innovációs forradalmat indított el az Egyesült Államokban, miután egy sor olyan technológiai megoldást kifizetődővé tett, amit korábban egyáltalán nem érte volna meg alkalmazni. Így jött létre a fent említett horizontális repesztés technológiája is, amelynek köszönhetően az amerikai termelés a 2009-es napi ötmillió hordóról 2015-re 9,5 millió hordóra, majd kis visszaesést követően idén februárra 13 millió hordóra nőtt. Ezzel az Egyesült Államok lett a világ legnagyobb olajtermelője.

Ez eléggé zavarta a szaúdiakat, akik féltették 12-13 százalékos globális piaci részesedésüket. Ezért a zuhanó árak ellenére nemhogy nem fogták vissza a termelésüket, még növelték is azt. Mivel a palaolaj-kitermelés jóval drágább és körülményesebb, mint a szaúdi sivatagban fúrni, az olajpiaci elárasztásával akarták csődbe vinni az amerikaiakat. Ez növelte a többi olajtermelő bevételkiesését, ezért aztán ők is növelni kényszerültek a kitermelést, ami tovább erősítette az árcsökkenést. Tehát végső soron lejátszódott a 2008 előtti folyamat ellentettje: a keresletnövekedés megtorpant, a kitermelés lázasan nőtt, mindenki háborúban állt mindenkivel a piacért.

Bár annak idején a szaúdiak stratégiája nem jött be, a jelek szerint most is arra spekulálnak, hogy ők bírják a legtovább a nagyobb játékosok közül, ezért a többiek, főként az amerikaiak hamarabb dobják be a törölközőt. Egy globális válság közepén, nulla közeli olajár mellett ugyanis számos kisebb amerikai termelő záros határidőn belül csődbe megy, vagy a csőd elkerülése végett kénytelen lesz elfojtani kútjait, ahogy a rossz minőségű nehézolajat jó drágán termelő Venezuela vagy Kanada számára sem lesz rentábilis a dolog.

Kell a pénz

A helyzetet ugyanakkor bonyolítja, hogy az olajpénzek elapadása a szaúdi rezsimnek sem jön jól, hiszen gyakorlatilag ez az egyetlen bevételük, amelyből el kell tartani a népet, na meg rengeteg amerikai fegyverbeszerzést és számos közel-keleti háborút is finanszírozni kell. De hasonló a helyzet Oroszországban is, ahol az olaj máig a domináns exporttermék, és ahol Putyin szintén az olajbevételekből finanszírozza a szociális kiadásokat, a nyugdíjakat, és a különböző háborús kalandjait.

Emiatt a napokban a szaúdi vezetésű OPEC, az oroszok és pár kisebb szereplő kénytelenek voltak megállapodni egy napi 9,7 millió hordós kitermeléscsökkentésről, ami májusban lép majd életbe (részben ez is magyarázza, hogy a WTI júniusi határidős ára jóval magasabb maradt a májusinál).

Az alkut az olajipar nagy rajongójának számító Donald Trump amerikai elnök is támogatta. A múlt héten az amerikai kutak 13 százaléka már leállt, és kedden 20 százalékos kitermeléscsökkentésről tárgyal majd az egyetlen amerikai szabályozó szerv, a texasi kitermelést felügyelő texasi vasúti bizottság (hogy az olajtermelést a vasúti bizottság felügyeli, annak természetesen történelmi okai vannak, ahogy Cushing szerepének esetében is).

Trump továbbá állami segítséget is ígért a kisebb termelőknek a kútlezárásokhoz és a válság átvészeléséhez. Kérdés, hogy támogatja-e a tervet a törvényhozás demokrata párti többségű alsóháza: a baloldal környezetvédelmi okokból élesen bírálja a hidraulikus repesztést, de egy választási évben, egy globális gazdasági válság közepén nehezebb nemet mondani a munkahely- és vállalkozómentésre. Iparági becslések szerint 30 dollár alatti olajárnál legalább 70 amerikai cég, 20 dollár alatt 140 cég dőlhet be záros határidőn belül.

Elég-e?

A másik, nagyobb kérdés, hogy ez mire lesz elég. A 20-30 milliós napi keresletcsökkenés mellett a 10 millió hordós kitermelésvisszafogás nem elégséges. Eközben a gazdaság talpra állása a jelek szerint hosszabb időt vesz majd igénybe a nyugati világban, és nem is biztos, hogy teljes lesz: bár egyelőre a jövőbeli forradalmi változásokra spekulálni talán még korai, sok elemző úgy véli, a légi- és autóforgalom tartós csökkenésére kell számítani. Miután a közelekedési szektor adja az olajkereslet 60 százalékát, ez távlati problémákat vet fel.

Ettől függetlenül az aktuális iparági előrejelzések szerint hamarosan visszafordul majd a helyzet. A kútlefojtások és a kisebb szereplők csődjei miatt csökken majd a kitermelés, és ahogy helyreállt a fogyasztás, úgy hiány alakul majd ki, és idővel ismét felmegy majd az olajár. A másik lehetőség, hogy a válság elhúzódik, és a fogyasztás stabilan alacsony marad. A 2021 májusi WTI-ügyletek jelenleg hordónként 35 dolláros áron mozognak, a piac tehát jelenleg úgy árazza, hogy egy évig még nem lesz nagy emelkedés.

Ez viszont nem feltétlenül jön jól. Az olajimportőrök számára alapvetően jó az olcsó olaj, mivel az eneriga ára az egyik legalapvetőbb költség, amely szinte minden termékbe beépül valahogy. A vészmadarak azonban már a korábbi áresések során is arról beszéltek, hogy ennek egy káros mellékhatása lehet a defláció: ha az olajár-esés lenyomja az árakat, és az árindex csökkeni kezd, az emberek elhalasztják a vásárlásaikat, a cégek pedig a beruházásaikat, annak reményében, hogy a csökkenő árak mellett a jövőben olcsóbban vehetik meg ugyanazt. Ez azonban visszafogja a gazdasági aktivitást: ha az emberek nem fogyasztanak és a cégek nem ruháznak be, nem pörög a gazdaság, ami elbocsátásokat és bércsökkentést szül, ez tovább csökkenti a fogyasztást és a beruházásokat, és így tovább. A járlukéos károkat pedig növeli, hogy ha az olcsóság tartós marad, a gyengébb olajexportőrök elkezdenek majd összeomlani.

A koronavírus-válság távlati hatásait még annak sokadik hetében is csak találgatni lehet, egy viszont biztos: akármerre is megy a WTI és a Brent ára, a kutakon a benzin nem lesz ingyen, a hétfői átmeneti áresést pedig egyáltalán nem érzi majd meg az átlagfogyasztó: mivel a benzinár jelentős része (50 dollár alatti olajárnál egész pontosan 125 forint) jövedéki adó, egy másik jelentős része pedig az áfa, 200 alá nem fog menni, hacsak az ember nem zarándokol el Cushingba egy kannával és egy hétfőn vett határidős szerződéssel.

Ehhez a cikkhez ajánljuk

- Gazdaság

Nagy dobásra készül a 4iG, újra a SpaceX-szel tárgyaltak Washingtonban

A decemberi mar-a-lagói találkozó után folytatódtak a megbeszélések.

február 19., 10:42

- Gazdaság

Az oroszok nyilvánosságra hozták, hogy Orbán Viktor miért adhatott ultimátumot Brüsszelnek

Rekordot döntött a Török Áramlat.

február 18., 09:13

- Gazdaság

Debreciner: Több vízhez jutnak Debrecenben az akkugyárak, mint a kiszáradó tavak

A kínai EVE Power akkumulátorgyár engedélyezési dokumentuma alapján egyértelmű a képlet.

február 17., 16:28

- Mindeközben

Rekordösszegű vásárlás a Kincsvadászokban, ez a régiség kelt el eddig a legdrágábban

tegnap, 21:02

- Mindeközben

Nagy Ervin szerint az RTL elfelejtette őt: „Lehet, hogy lejárt ott kicsit a mandátumom”

tegnap, 19:40

- Mindeközben

Igazi zseni ez a 4 éves kisfiú, különleges képességén már nem csak szülei, de a netezők is ámulnak

tegnap, 18:02

- Címlapon

Egyre több embert érint a betegség, és nem is tudnak róla, hogy segítségre szorulnak

A szűkös gondozói kapacitáson is segíthet a mesterséges intelligencia.

tegnap, 21:03

- Gazdaság

Egyre nagyobb a rejtély Warren Buffett meglepő befektetési stratégiája körül

A 94 éves pénzügyi guru közzétette éves levelét.

tegnap, 21:11

- Gazdaság

Rekordközelben termeltek hétfőn az ipari naperőművek

Magyarország a termelésben és tárolásban is élenjáró szerepre tör a minisztérium szerint.

február 18., 17:55

- Gazdaság

Pénzeső érkezik, 16,5 milliárd forintra lehet pályázni

Közvetve akár évi 80-100 milliárd forint pluszjövedelmet jelenthetnek a mezőgazdaság számára.

február 18., 13:50

- Gazdaság

Jobbegyenessel ütnék ki az amerikai–magyar kapcsolatok méregfogát

Már a republikánusok asztalán van a kettős adóztatás elkerülésének kérdése.

február 18., 09:04

- Címlapon

Orbán Viktor optimista és harcias volt, ütött és ígért is

A miniszterelnök megtartotta hagyományos évértékelő beszédét.

tegnap, 17:43

- Mindeközben

Újabb sztárpár a láthatáron, ez a színésznő csavarhatta el Andrew Garfield fejét

tegnap, 14:57

- Címlapon

Válaszoltak Orbán Viktornak a Budapest Pride szervezői

Nem lesznek senki bűnbakja, olcsó politikai színjátéknak nevezik a betiltást.

tegnap, 20:16

- Címlapon

Havasi Bertalan elárulta, miért nem akar többé Orbán Viktor sajtófőnöke lenni

A miniszterelnök évértékelőjére érkezve nyilatkozott a sajtónak.

tegnap, 19:03

- Gazdaság

Romániai céget vásárol fel a Duna Aszfalt Zrt.

Az adásvétel értékét a felek nem hozták nyilvánosságra.

február 19., 07:19

- Gazdaság

Meglepő dolgokra licitálhatnak a NAV árverésén

Csaknem 1700 tárgy közül lehet válogatni.

február 17., 14:16

- Gazdaság

Elfogadták Brüsszelben Magyarország középtávú költségvetési tervét

Nagy Márton közölte a részleteket.

február 19., 13:14

- Címlapon

Donald Trump benyújtotta a számlát Kijevnek, horribilis összeget követel

Nagy árat fizethetnek az ukránok, de Zelenszkij nem ír alá semmit.

tegnap, 19:36

- Gazdaság

Nemzetgazdasági Minisztérium: Magyar Péter a programját felírhatja egy WC-papírra

Itt a válasz a Tisza Párt elnökének a kijelentéseire.

február 16., 11:47

- Gazdaság

1,3 milliárdért eladta az állam Balatonföldvár egyik legértékesebb területét

Az eladási ár azt mutatja, hogy igen jelentős lehetett az érdeklődés az ingatlanra.

február 19., 11:33

- Gazdaság

Tömeges leépítést jelentett be egy német autóipari beszállító

2026 végéig hajtják végre.

február 19., 12:37

- Mindeközben

Szabó Zsófi sokat változott az elmúlt 10 évben: „Nem tudnám azt csinálni, mint Ördög Nóra vagy Lékai-Kiss Ramóna”

tegnap, 11:24

- Gazdaság

Lerántották a leplet: ilyen lesz a béke utáni Magyarország

Belekóstoltunk, milyen az, ha közelít az orosz–ukrán háború lezárása.

február 19., 11:45

- Gazdaság

Szijjártó Péter: Új szintre léphet a magyar–kazah együttműködés

A nukleáris energia területén is lehetőség nyílik a közös munkára.

február 17., 11:02

- Gazdaság

Százmilliók forogtak kockán, többen örülhetnek ezeknek a számoknak

Kihúzták a hatos lottó nyerőszámait.

február 16., 17:49

- Gazdaság

Az Államadósság Kezelő Központ vezetője az Indexnek: Ez a pénz már zsebben van

Több milliárd euró mozdult meg.

február 16., 17:19

- Gazdaság

Donald Trump padlógázra lépett, így hat a visszatérése Magyarországra

Terítéken a gazdaság, a tőzsde, Szécsényi Bálint, az Equilor elnök-vezérigazgatója tiszta vizet öntött a pohárba.

február 17., 11:51

- Címlapon

Orbán Viktor bejelentette a két- és háromgyermekes anyák adómentességét, a nyugdíjasoknak is üzent

Kiosztotta a feladatokat a minisztereknek az évértékelőn.

tegnap, 16:27

- Gazdaság

Vészesen fogy a földgáz Európában – meddig bírjuk a telet?

Az európai föld alatti gáztárolók (UGS) töltöttségi szintje 50 százalék alá csökkent.

február 17., 10:38

- Címlapon

Aggasztó híreket közölt a Vatikán Ferenc pápa állapotáról

Vérátömlesztésre volt szükség.

tegnap, 20:00

- Gazdaság

Befuccsolni látszik a Tesla Cybertruck-üzlete, óriási akciókat jelentettek be

Eddig nem látott árengedményekkel szórnák ki a készleteket.

február 16., 17:49

- Címlapon

A pityókás tsz-elnök, Moszkvában tapsolnak – ellenzéki reakciók Orbán Viktor évértékelőjére

Az ellenzék szerint a miniszterelnök elvesztette a kapcsolatot a valósággal.

tegnap, 17:33

- Gazdaság

Energiaügyi Minisztérium szerint Brüsszel ismét a rezsicsökkentést támadja

A tárca hangsúlyozta, hogy fenntartják a lakossági kedvezményt.

február 16., 20:15