Még mindig a kelleténél drágábban vesznek fel lakáshitelt a magyarok

További Gazdaság cikkek

-

30 év után is óriási a probléma: integráció helyett szegregáció tombol a magyar iskolákban

30 év után is óriási a probléma: integráció helyett szegregáció tombol a magyar iskolákban - Drasztikus lépésre kényszerült a Nébih, tömeges égetéssel védekeznek a ragályos betegség ellen

- Olyan csomagot raknak össze Németországban, ami Magyarországnak is ajándék

- Aranyeső a családoknak: teljes szja-mentességet vezet be a kormány a 30 év alatti anyáknak

- Orbán Viktor most kiterjesztheti Magyarország határait

A lakáshitel felvételt tervezők sok esetben még mindig kizárólag saját számlavezető bankjuknál érdeklődnek az elérhető konstrukciókról, holott a bizalmukért tucatnyi másik pénzintézet is verseng. Vagyis lemondanak a lehetőségről, hogy összehasonlítsák az ajánlatokat, kiválasztva a számukra legkedvezőbbet. Pedig ez más termékek esetében ma már természetesnek számít, hiszen mielőtt például nagy értékű televíziót, kerékpárt vagy notebookot vennénk, többnyire előre ellenőrizzük az árakat. Ám ez a hitelek esetében még gyakran elmarad, így előfordul, hogy végül többet fizetünk, mint amennyit feltétlenül szükséges volna. Na, de vajon mennyivel? Ennek járt utána a Bankmonitor.hu.

Az optimális lakáshitel megtalálása nem egyszerű feladat, a termékek egy része ugyanis nem elérhető mindenki számára, vagy ha meg is kaphatják azokat, sokan nem tudják teljesíteni a kamatkedvezményekért cserébe elvárt feltételeket, például a megfelelő nagyságú jövedelem igazolását. Ennek ellenére a hitelek megversenyeztetése jelentős pénzügyi előnnyel járhat, hiszen a 13 hazai bank termékeit összehasonlító Bankmonitor lakáshitel kalkulátor szerint egy átlagosnak számító, 10 millió Ft összegű, 20 éves futamidejű lakáshitel esetében a legkedvezőbb és a legdrágább havi törlesztő között akár 20 ezer Ft is lehet a különbség!

A Magyar Nemzeti Bank (MNB) friss, márciusi hitelkamatokat bemutató jelentése havi szinten megmutatja, hogy az adott hónapban milyen átlagos díjakkal kerültek folyósításra az egyes hiteltípusok. Mi arra voltunk kíváncsiak, hogy az ügyfeleknek mennyire sikerült megtalálniuk a legkedvezőbb lakáshiteleket, ezért 4 évre visszatekintve összehasonlítottuk az átlagos adatokat a lakáshitel kalkulátor szerint elérhető legjobb konstrukciókkal. Az eredmények arról tanúskodnak, hogy bőven lehetnének tudatosabbak, és jelentős összeget spórolhatnának a körültekintőbb választással.

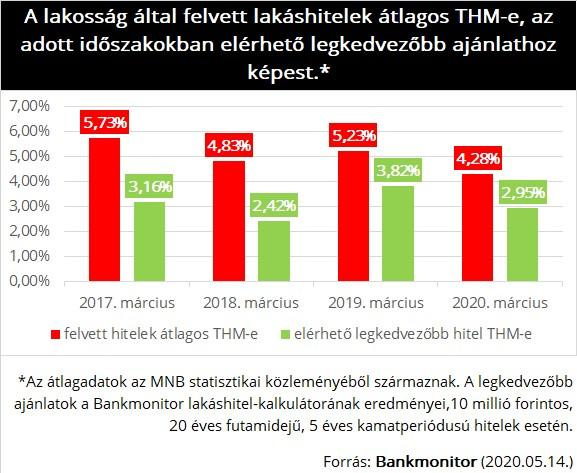

Az első ábra piros oszlopai azt mutatják, hogy az 1 évnél hosszabb kamatrögzítésű hiteleknél mekkora teljes hiteldíj-mutató (THM) számított átlagosnak az utóbbi 4 év tavaszán. Ezzel szemben a zöld oszlopok jelzik, hogy a vizsgált hónapokban milyenek voltak a legkedvezőbb 5 éves kamatperiódusú hitelek feltételei. A különbség látványos: néhol a 2,5 százalékpontot is meghaladja a differencia, és az átlagos eltérés is majdnem eléri a 2 százalékpontot.

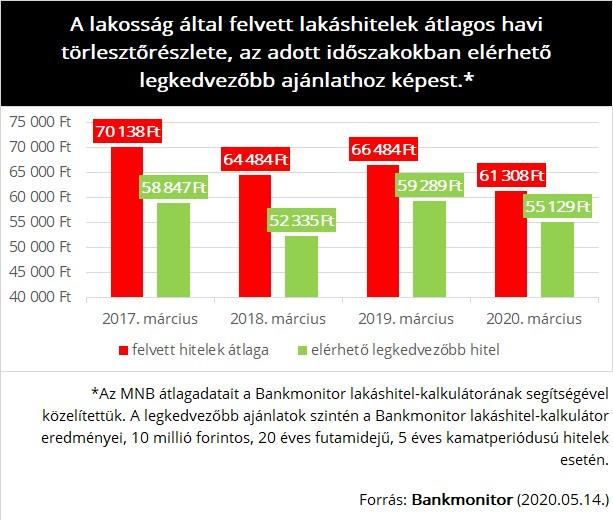

A drágább hitelek magasabb havi törlesztőrészleteket is vonnak maguk után. Ennek szemléltetésére mind a négy vizsgált hónapban megkerestük azokat a konkrét konstrukciókat, amelyek hiteldíjai a leginkább közelítenek az MNB által közzétett átlagos értékhez. Az eredményeket a második ábra mutatja.

A fentebb bemutatott árazási különbségek ugyanannyira kirajzolódnak a havi törlesztőrészletekre nézve is. Volt olyan hónap, amikor a lakosság a Bankmonitor lakáshitel kalkulátor által megadott legolcsóbb ajánlathoz képest átlagosan 12 000 forinttal magasabb törlesztőt fizetett havonta. A négy vizsgált hónapban az átlagos különbözet több mint 9 000 forint volt.

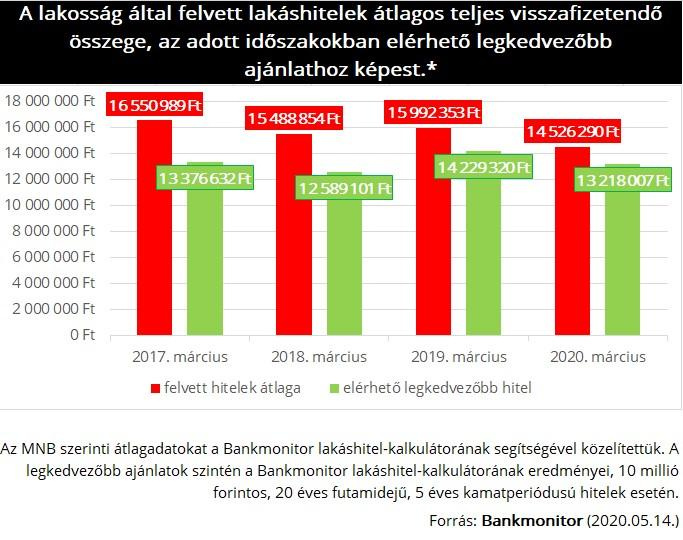

Mondanunk sem kell, hogy ezek az apró különbségek összeadódnak a futamidő évei során, így a hitelek teljes visszafizetendő összegei között is hasonló arányú eltérések alakulnak ki, de ezek összesítve sokkal drámaibbnak érződnek.

Az eredmények azt mutatják, hogy némely esetben a 3 millió forintot is meghaladta a pluszban kifizetett összeg, de még a 4 hónap átlaga is megközelíti a 2,3 millió forintot.

Fontos megjegyeznünk, hogy a legjobb ajánlatok nem feltétlenül elérhetők mindenki számára, hiszen a bankok hitelbírálatának gyakorlatai jelentősen eltérhetnek egymástól. Például a jelenlegi válsághelyzetben szigorúbb elvárásoknak kell megfelelniük az adósoknak a korábbi évekhez képest, és emiatt előfordulhat, hogy valaki nem tudja kihasználni az egyébként elérhető lehetőségeket. Ugyanakkor, mint minden más termékkör esetében, úgy a pénzügyi konstrukcióknál is elengedhetetlen a pontos tájékozódás az optimális döntés meghozatalához.

A cikk az Index és a Bankmonitor közötti szponzorált tartalmi együttműködés része.