Dollármilliókat keresnek a GameStop részvényeken a Reddit hétvégi tőzsdecápái

További Gazdaság cikkek

-

Jelentősen megváltozhat a budapesti lomtalanítási rendszer

Jelentősen megváltozhat a budapesti lomtalanítási rendszer - Különös indokkal szünteti meg a kormány a paksi különleges gazdasági övezetet

- Több mint 7,7 milliárd forintot ad a kormány a budapesti egészségügy fejlesztésére

- Autót venne a munkáshitelből? Mutatjuk, hogy miért nem érdemes

- Több napra leállt az ügyintézés az MVM online oldalán és alkalmazásában

A GameStop (GME) egy amerikai szórakoztatóelektronikai kereskedelmi lánc, hagyományos üzletekkel szerte az USA-ban. Hanyatlott már egy ideje, és a Covid–19-válság, ami inkább az online kereskedelem felé terelte a vásárlókat, még több pénzügyi nehézséget okozott a cégnek. 50 ezer embert foglalkoztat, vagy foglalkoztatott a csúcsán. A hanyatlása várható volt, és megjelentek a cápák, a hedge fundok, hogy ezen nyerészkedjenek. Elkezdtek short pozíciókat nyitni a GME-részvényekre.

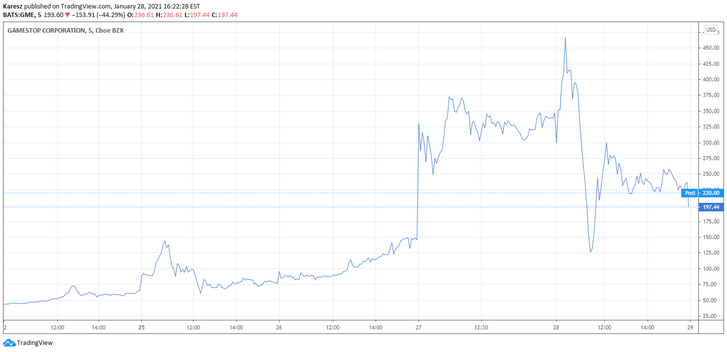

Ezzel szemben január elejéhez viszonyítva ezen a héten szerdán, már 1745 százalékos növekedést értek el a GME-részvények – számolt be a sztoriról a CNN, azt feszegetve, hogy „hol állhat meg a mánia”. Nos, úgy fest, hogy csütörtökön nagyot ütöttek a cégen:

a GameStop 265 dolláron nyitott, napi maximuma 480 dollár felett volt, azonban egyszer csak beszaladt az árfolyama, ami egészen 112 dollárig zuhant.

A kereskedés végére innen még vissza tudott ugyan kapaszkodni az árfolyam (230-240 dollár környékére, de a zárás előtti pár percben még ütöttek rajta, végül 193,6 dolláron fejezte be a csütörtöki napot a GameStop a New York-i tőzsdén. Ez a tegnapi záróértékéhez képest majdnem 45 százalékos veszteség.

A WallStreetBets fórumon kirobbant vásárlási lázba becsatlakozott egy a nevének eltitkolását kérő, magát „falusi brókernek” nevező, magyar Reddit-felhasználó is, aki átfogó összefoglalót írt a témával kapcsolatban az Indexnek tapasztalatai alapján. Arra a kérdésre, hogy mennyit fektetett ebbe az üzletbe, és hogy szerinte mi várható az elkövetkező napokban, nem válaszolt, de elmondta, hogyha vége a folyamatos vedd meg és tartsd játéknak, beszámol a tapasztalatairól.

A „falusi bróker” elmagyarázza, hogy mindenki értse

Shortolás

Olcsón veszem, drágán adom el: mindenki érti. A részvények értéke pedig összességében nőni szokott, történelmi távon, hiszen a világgazdaság is nő. Ezért érdemes értékpapírba fektetni.

A shortolás egy trükkösebb befektetési forma: akkor nyersz egy részvény shortolásán, ha az értéke csökken. Arra spekulálsz, hogy egy adott cég hanyatlik. Ha elég nagy játékos vagy, ez a spekulációd önbeteljesítő is lehet, vagyis kereshetsz azon, hogy egy cég bedöntésére játszol a piacon (főleg a kisebb szereplők kárára).

Ha úgy vesszük, nem szép dolog, és minél nagyobb bálna teszi, annál ellenségesebb, hiszen a nagy bálnák tudják mozgatni az árfolyamot.

Hedge fund

A legfontosabb jellemzőjük, hogy nagyok és az amerikai pénzügyi rendszerbe jól beágyazottak. 2008 óta tudjuk, hogy ha vagy ők, vagy a kisember, akkor az utóbbi húzza a rövidebbet.

Esetünkben figyeljünk a Melvin Capitalra és a Citron Capitalra, ez utóbbi esetében Andrew Leftre, aki a Citron arca, és híres arról, hogy shortolásokkal henceg. Mivel a shortolás nem szép dolog, nem népszerű ember, de őt ez nem zavarja.

Kit érdekel a kisemberek szimpátiája? Mint az később kiderül, milliókat, hiszen a ők vannak többségben.

Hogyan működik a short?

Ez a pénzügyi termék a közelmúltig nem az átlagemberek játéka volt. A módszer leegyszerűsítve a következő: a spekuláns, aki shortolni akar, a klienstől kölcsön vesz 10 részvényt X időre, aminek az értéke 10 dollár, majd ezeket eladja a piacon, ezzel 100 dollárt keres. Cserébe kamatokat fizet a kliensnek, ahogy telik az idő. A részvények értéke csökkenni kezd, ahogy a spekuláns várta. X idő után (vagy akár előtte) a részvények értéke a piacon már csak 5 dollár: ekkor a spekuláns 50 dollárért vesz 10 részvényt, és visszaadja azt a kliensnek. A zsebében marad 50 dollár, minusz a kamatok, amit X idő alatt a kölcsönvett részvényekért fizetett. Drágán szerezte, olcsón adta vissza, mégis jól járt! Ügyes!

Probléma akkor van, ha nem jön be a számítása, és a kiszemelt részvény értéke növekedni kezd: tegyük fel, hogy egy idő után a részvények értéke megduplázódik, 20 dollárra: ebben az esetben 200 dollárért kell visszavásárolnia a piacról a kölcsön vett részvényeket. A spekuláns persze nem vár erre, már akkor elkezd vásárolni, ha emelkedni kezdene az árfolyam, ezzel is hajtva azt felfelé, ezzel maga alatt vágva a fát. A shortolás veszélyes!

Ha még ez sem elég, a fenti esetből látszik a shortolás leglényegesebb kockázata, ami miatt nem a kisbefektetők játéka: ha nem jön be a spekuláció, a veszteség potenciálisan végtelen, mivel a részvények jövőbeli értékének nincs felső korlátja. Ha a részvény adott idő után 500 dollár, akkor a spekulánsnak 5000 dollárért kell vásárolnia a piacról fizikai részvényt, hogy visszaadja a kölcsönt.

És még ezzel sincs vége a kockázatoknak, mert ha le is nyelné a spekuláns a veszteséget, és venne akár 500-ért részvényeket, mi van, ha nincs elég eladó a piacon? 10 részvény esetén biztos, hogy akad majd, de mi van akkor, ha milliónyi részvényt vett kölcsön, és ennyit senki nem kínál eladásra a piacon?

Ez az a csapda, amibe a mohó hedge fundok beleszaladtak. Tudták, hogy lehetséges, de nem gondolták, hogy rajta kapja őket valaki.

Naked short, short squeeze – túl mohó spekulánsok

Tegyük fel, hogy egy adott cégnek van 100 millió részvénye a piacon, és nem áll jól a szénája. Elkezdik shortolni bizonyos spekulánsok. A példánkban legyen 10 millió részvény a fenti kölcsön konstrukcióban: ekkor a részvények 10 százaléka van shortolva.

Az óra ketyeg, indult 10 dollárról, hétről hétre esik, már csak 7 dollárt ér, mikor jön valami – a spekulánsoknak aggasztó – jó hír, az emelkedés lehetősége: az óvatos spekuláns ekkor elkezd részvényeket visszavásárolni, ezzel hajtva is felfelé az árfolyamot, hiszen a cég piacon lévő részvényeinek jelentős részére, akár 10 százalékára jelenik meg vásárlási szándék. Ha időben kapcsolnak és ügyesen csinálják, lehet, hogy 8,5 dolláros átlagáron vissza tudnak vásárolni 10 millió részvényt a piacról, zárják a pozíciót, visszaadják a fizikai részvényeket a hitelezőnek, és még így is van részvényenként 1,5 dollár profit.

Ha nem sikerül, lehet hogy 12 dolláros átlagáron sikerül visszavenni. Ekkor buknak rajta, de kihúzták a fejüket a csapdából. Mi van, ha nem 10 százalék, hanem 20 százalék van shortolva? Ebben az esetben a vevői oldalon lényegesen nagyobb kereslet jelenik meg, amikor a short pozíciókat zárni akarják idő előtt a spekulánsok.

De mi történik, ha 50 százalék? Vagy ha 100 százalék? Ez utóbbi esetben a short pozíciókat zárni akaróknak minden részvényt meg kell vennie, minél hamarabb. Képzeljük el, hogy rendelkezünk ebből a hanyatlásra ítélt részvényből: mennyiért adnánk oda a pánikoló spekulánsnak? És mi van, ha nem hogy eladni nem akarjuk, hanem megjelenünk pluszban vevőként mi is, ezzel feljebb és feljebb hajtva az értékét, még inkább megszorongatva a shortolókat? Ezt hívjuk short squeeze-nek, ekkor spekuláns óriási bajban van!

De ne álljunk meg itt, mi van, ha a piacon lévő részvények 130-140 százalékára van short pozíció nyitva? Hogy lehet több részvényt visszavásárolni rövid idő alatt, mint amennyi összesen a piacon van?

Ez a naked short, és ez utóbbi történt a GameStop részvényeivel.

Elvileg 2008 óta szabályozások révén illegális, de megtörtént. A spekulánsok mohók voltak, nem számítottak rá, hogy ténylegesen vissza kell majd vásárolni idő előtt a kölcsönvett – részben nem is létező – részvényeket.

Ha minden jól megy, ha a GameStop szép lassan, stabilan hanyatlik, mind nyereséggel szállnak ki, csak senki ne zavarja meg az állóvizet. Ez volt a terv, óriási kitettséggel.

A Reddit felfigyel

A Redditen létezett egy WallStreetBets (WSB) fórum, ahol mindenféle X és Y generációs, korosztályosan bukásra ítélt középosztálybeli osztotta meg a vadabbnál vadabb befektetési ötleteit, gombokért kereskedve, szórakozásból.

A történet innentől legenda, a részleteket senki sem ismeri pontosan, a központi szereplő, történetünk hőse u/DeepFuckingValue (DFV), aki tavaly áprilisban állt elő az őrült ötlettel – a sok őrült ötlet között –, hogy a GameStop a jövő.

Őt úgy lehetne bemutatni a legjobban, ha megnézzük, hogy áll a kezdeti, 50 ezer dolláros befektetése: a tegnapi tőzsdezárást (368,5 dolláron zárt a GameStop) követően majdnem 34 milliót értek a GME-részvényei – ez ma már közel harmadával kevesebbet. De tegyük gyorsan hozzá, hogy ő már 13,8 millió dollárt (!) kivett, így bőven pluszban áll.

DFV eredeti ötlete is csak legenda, de jóval szerényebb lábakon áll, mint a jelenlegi őrület: kereste azokat a hanyatló cégeket, amiknek a short-kitettsége (az összes piacon lévő részvényre nyitott short pozíciók aránya) magas, így bukkant rá a GameStopra, aminél ez őrülten magas volt. Ez még önmagában nem elég, hiszen ha a cég tényleg hanyatlik, akkor nincs értelme vevőként beszállni, de ő arra spekulált, hogy a GameStop közel sincs annyira rossz helyzetben, mint azt a spekulánsok hosszú távon (2020. áprilisából 2021. elejére) várják, már csak azért sem, mert év végén jön az új PlayStation és Xbox.

Nem azt várta, hogy a GameStop az egekbe megy, csak azt, hogy nem áll a földbe, így – a legenda szerint összes megtakarítását felhasználva – hosszú távú vásárlási opciót nyitott. Ez is egyfajta spekuláció, gondolhatjuk a shortolás inverzének, csak kevesebb kockázattal, ami arra játszik, hogy a jövő fényesebb, majd elkezdte ezt hirdetni, hiszen minél többen követik, annál inkább tarthatatlan a sok short, hiába vannak kevesen, mint kisbefektetők.

Az elmúlt év szép lassan DFV-t kezdte igazolni, és a WallStreetBets anarchista felhasználói is elkezdtek csatlakozni, elkezdtek a GameStop fényesebb jövőjére spekulálni, ezzel kicsit be is teljesítve azt az év során.

Erre az egészre rátelepült az embertelen hedge fund kontra kisember szál, ami miatt ez a befektetés nem csak játék volt – már csak a GameStop részvényeinek filléres volta miatt is – hanem egyfajta aktivizmus. A követők száma egyre csak nőtt és nőtt, és növekvő ütemben nőtt. Egy ponton már a hedge fundok is felfigyeltek rá, hiszen sok kicsi részvényes sokra megy.

Közben a Microsoft és a GameStop is bejelentett egy stratégiai megállapodást az év végén, ami erősen aláásta a hanyatlás biztosra vett perspektíváját.

A folyamat két hete gyorsult fel, amikor a GameStop bejelentette, hogy az igazgatótanácsába bekerült Ryan Cohen, egy sikeres online startup milliárdos, majd múlt pénteken robbant, miután a fent említett, népszerűtlen Citron gőgösen kijelentette, hogy a GameStop részvényei nem érnek többet 20 dollárnál.

Miért volt ez a kijelentés annyira bicskanyitogató? Mert ezen a ponton már stabilan 30 dollár fölött járt, és a WSB közösségének egyértelmű volt, hogy a short pozíciókat birtokló, egyre idegesebb hedge fundok próbálják a piacot manipulálni, mivel pánikolnak a magas ár miatt. 40 dollár magas? Ha tudták volna!

Így a WSB közösség úgy döntött, hogy ideális az idő a short squeezre: vásárolj GME-t, vásárolj GME-t és tartsd, ne add el!

Ha veszel részvényt, azzal megy fel a GME ára és eltűnik az adott részvény a piacról, így a shortoló spekulánsok nyaka körül egyre csak szorul a hurok. Mivel ők is vásárlási kényszerben vannak, így ők is felverik az árat, és így tovább! A veszteségeik felső határa pedig végtelen, így egyre inkább pánikba fognak esni.

Csatlakozz, vegyél és tartsd! Vegyél és tartsd! Szúrjunk ki a mohó kapitalistákkal és közben gazdagodjunk meg együtt! Milliók álltak az ügy mellé múlt péntek óta.

Nem tudni, hogy hol a vége, de GME árfolyama – ahogy fentebb is jeleztük – csütörtökön majdnem elérte az 500 dollárt... majd beszakadt. Mindenesetre még a 200 dollár körüli árfolyama is azt jelenti, hogy...

- 1 hét alatt közel 350 százalékkal,

- 1 hónap alatt több mint 800 százalékkal,

- 3 hónap alatt 1500 százalékkal,

- míg 1 év alatt 3500 százalékkal

emelkedett a GameStop árfolyama a TeleTrader adatai szerint.

Piramisjáték?

Egyelőre mindenki az újraelosztást várja és kapja: a shortolók véréből is hízik ez az egész, az ő pénzük ég el, amikor a kishalak részvényt vesznek és tartanak. Napról napra vesz, és kitart, ha a milliós tagságú WSB közösség nem adja el a saját portfólióját.

Az, hogy a CNBC, az establishment, maga a Biden-kormány is a magukat vesztesnek érző kisemberek megregulázásával fenyeget, amikor végre egyszer ők járnak jól a nagy halak kárára, csak olaj a tűzre: ez egyfajta mozgalom, a népharag részvényvásárlásban megnyilvánulása

– összegzett az Indexnek a „falusi bróker”.

–