Egyre nehezebben dőlünk be a netes csalóknak, de ők így is milliárdokat kaszálnak

További Gazdaság cikkek

-

Tragikus adatok érkeztek, Németország elkezdte földbe döngölni Orbán Viktor ígéretét

Tragikus adatok érkeztek, Németország elkezdte földbe döngölni Orbán Viktor ígéretét - Töredékáron adják a vármegye matricát a hibás M30-as miatt a borsodiaknak

- Donald Trump üzent Európának: népszerű alkoholos italok kerülhetnek veszélybe, ha nem lesz változás

- Nem enged a GVH: folytatódik a vizsgálat Bige László cégének kartellje ügyében

- Veszélyes vágyálmok terjednek, így vágtatnánk az államcsőd felé

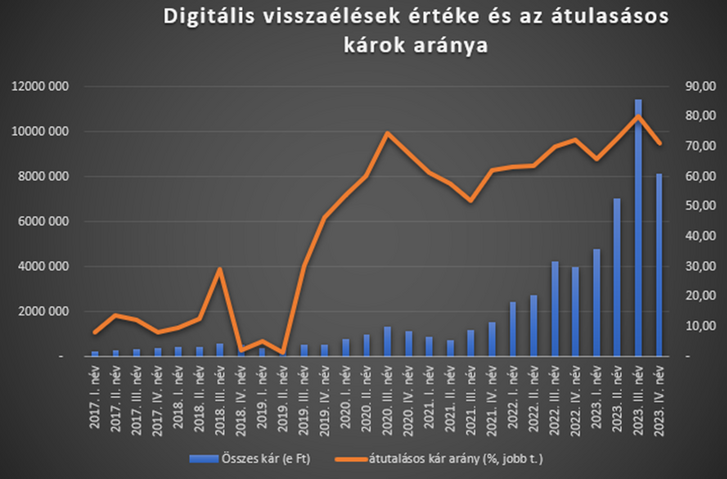

Azt követően, hogy lényegében már minden hazai család ismerősei körében akad olyan személy, aki az elmúlt hónapokban pórul járt valamilyen módon, örömmel lehet nyugtázni, hogy az elmúlt év végén végre kedvezőbb képet mutattak a digitálisvisszaélés-adatok.

Egyre kevesebb az átvert

Ünnepelhetjük a tudatosság emelkedését – a Kiberpajzs-programban megvalósuló példátlan összefogással elindított edukációnak, no meg főleg a saját vagy az ismerősök kellemetlen tapasztalatainak eredményét – abban a tényben, hogy tavaly az I. negyedévtől kezdve minden negyedévben csökkent az átvertek száma, ám annak azért nem érdemes pezsgőt bontani, hogy éves szinten még így is közel negyedével nőtt a visszaélések száma, meghaladva a 200 ezret. Két év alatt duplázódott a digitális átvertek száma.

Lehet örülni annak is, hogy némileg visszaesett a digitális visszaélésekben érintett kár összege, hiszen a Magyar Nemzeti Bank (MNB) adatai szerint

2023 IV. negyedévében „csak” 8,1 milliárd forintra rúgott a bankkártyás és átutalásos károk összege. Ez közel 30 százalékos javulás a tavalyi év III. negyedévéhez képest, amikor 11,4 milliárd forint értékben csapolták le a bankkártyákat és bankszámlákat a csalók Magyarországon, ám éves összevetésben így is duplázódott a negyedéves kárérték.

Ennél is ijesztőbbnek tűnik az a tény, hogy míg 2022 végén még amiatt szörnyedtünk el, hogy a visszaélésekben okozott kár egy év alatt közel háromszorosára, 13,4 milliárd forintra ugrott a 2021-es évben ellopott 4,4 milliárd forinthoz képest, addig azt láthatjuk, hogy az elmúlt évben több mint duplájára nőtt a visszaélésekben érintett összeg, éves szinten meghaladta a 31,4 milliárd forintot.

Átmeneti az átutalásos károk visszaesése

Az év végi hónapok javulását egyértelműen annak lehet köszönni, hogy

a III. negyedévi 9,1 milliárd forintról 5,8 milliárd forint alá csökkent a sikeres, bankszámlákat támadó, úgynevezett átutalásos károk összege, ráadásul az előző negyedévhez képest több mint harmadával kevesebben, csak 3237-en dőltek be a csalóknak,

akik így sikeresen tudtak rendelkezni manipulált áldozataik megszerzett számláival. Ám győzelmet itt csak negyedéves szinten lehet hirdetni: 2022 IV. negyedévéhez képest 85 százalékkal nőtt a sikeres visszaélések száma, a kárérték pedig megduplázódott.

Ami bizonyos, értékben 2024 egész biztosan rosszabbul indul majd, miután az elmúlt napokban híre ment annak, hogy február végén a nagy kereskedelmi lánc, a Pepco ment lépre egy a fondorlatos, az egyik magyar vezető adataival való visszaélésen alapuló csalásban, ahol a kárérték önmagában közel 7 milliárd forintra rúg, amelynek visszaszerzésére kevés az esély.

A visszaélések darabszámának további csökkenésében azért még lehet bízni. Ezt támasztja alá, hogy a bankok és az ügyfelek is felkészültebbnek tűnnek: 2023 végén már csak az átutalásos csalási kísérletek alig több mint ötöde vezetett eredményre. Más kérdés, hogy a megfogott visszaélések értéke még mindig alatta van annak, amennyit az ügyeskedők le tudtak emelni az ügyfelek számláiról: a tavalyi év utolsó 3 hónapjában az átutalásos csalások értékének 54,6 százalékára rúgott a végül elvitt (és az esetek döntő többségében vissza sem szerezhető) összeg. Ne menjünk el ugyanakkor a mellett a tény mellett, hogy egy évvel korábban, 2022 végén a bankok és az ügyfelek mindössze a csalások értékének huszonkilenc százalékát tudták megvédeni azzal, hogy időben léptek.

Az átutalásos károk esetében a legnagyobb problémát az jelenti, hogy egy-egy visszaélés esetén lényegében pillanatok alatt a teljes számla lecsupaszításra kerül. A statisztikák szerint 2024 második felében már másfél millió forint fölött volt az egy-egy átutalásos visszaélésre jutó kárösszeg. Egyelőre nincsenek komoly védelmi vonalak: míg a bankok zöme előre beállított limittel indítja a bankkártyát, és az összegkorlátot mi magunk is percek alatt módosíthatjuk a későbbiekben, az átutalásoknál a bankok zöménél nincs standard limit. Az Index kérdésére, hogy ez miért van így, a válasz döntő részben az, hogy nehéz lenne, mondjuk, egy automatikusan beállított egymilliós limit mellett érvelni annak az ügyfélnek, aki azt kéri számon a bankjától, hogy miért nem tud akár 20 millió forintot is 5 másodpercen belül elutalni, ha az azonnali fizetési rendszer ezt egyébként általános jogává teszi.

Ezzel és a bankkártyáknál bevezetett erős ügyfélhitelesítéssel (Strong Customer Authentication, SCA) is összefügghet, hogy a bankkártyás fizetésekben a csalók által elvitt átlagos kárérték 53 ezer forint körül mozog. Tegyük hozzá, az esetszám itt lényegesen magasabb: az elmúlt év utolsó 3 hónapjában 44 207 alkalommal történt bankkártyás visszaélés, ami 6,9 százalékos növekedés 2022 utolsó három hónapjához képest. Ennél is komolyabb figyelmeztetés, hogy a kárérték 2,33 milliárd forintra rúgott, a duplázódás tehát az átutalásos csalásokon túl a bankkártyás visszaélések értékében is utolérhető.

Már a bankkártyák adatait is mi adjuk oda

A bankkártyapiacon a gondot most az jelenti, hogy immár a teljes kárérték ötödét itt is azok a manipulációk okozzák, amikor az ügyfél valamilyen megtévesztés vagy pszichikai ráhatás miatt kiadja a bankkártyaadatait a csalóknak, vagy épp ő maga indítja el azt a tranzakciót, aminek révén megnyílik az út a pénzek elvételére. Az ilyen típusú visszaélések száma egyelőre viszonylag alacsony – az elmúlt év IV. negyedévében mindössze 1961 ilyen esetet jegyzett fel a jegybanki statisztika –, azonban ilyenkor az átutalásokhoz hasonlóan a számla közel teljes letisztítása történik. Ezt jól mutatja, hogy

a pszichikai ráhatás mellett végrehajtott bankkártyás visszaélések esetében a csalárd tranzakciókra jutó átlagérték 367 ezer forint.

Az ügyfél aktív részvétele köszön vissza abban a statisztikai adatban is, hogy a korábbi évekhez képest immár a bankkártyás károk közel 46 százalékát a kártyabirtokosoknak kell megfizetniük – a tavalyi év utolsó 2 negyedévében ez egyaránt egy-egy milliárd forintot meghaladó értékű saját kárt jelentett a kártyabirtokosoknak. A hatályos szabályozás ugyanis csak olyan esetben védi meg az ügyfelet – és maximalizálja 45 ezer forintban a rá terhelhető kárösszeget –, ha nem feltételezhető a kártyabirtokos súlyos gondatlansága. De olyan esetben, ha a megtévesztésnek bedőlve az ügyfelek saját maguk adják meg kártyaadataikat, illetve hagyják jóvá azokat a tranzakciókat, amelyeket a csalók készítettek össze számukra, a súlyos gondatlanság bizony fennáll.

Az ügyfél által viselt károk legnagyobb arányát ugyanakkor továbbra is az átutalásos károk adják, 2023 végén az összes felmerült kár 74,4 százalékát, 4,3 milliárd forintot buktak el így az ügyfelek.

Éves szinten csaknem megduplázódott a közvetlen ügyfélkár, az átlagosan 1,39 millió forintot elvesztő ügyfelek számára aligha lehet vigasz az, hogy utoljára négy éve, 2019 végén volt ilyen „alacsony” az ügyfelekre terhelt átutalásos károk aránya – tavaly a II. negyedévben a károk több mint 90 százaléka az ügyfelek vesztesége volt. Ennek fő oka az, hogy a számlaszámmal csak aktív művelet végezhető – az esetek döntő többségében a később pórul járt ügyfél maga utalta át az elorrolt összeget.

Jellemző eset, hogy azért lépett, mert telefonon felhívta a „bankja”, hogy utalja át a „megtámadott” bankszámlájáról egy „védett” számlára a pénzét, ha meg kívánja védeni. De az is aktív közreműködésnek számít, ha szintén valami átverés következtében az ügyfél kiadja netbanki belépési kódjait, s – mert erre is volt sok példa – még azzal is segít a csalóknak, hogy a telefonjára érkezett biztonsági jelszót szintén bediktálja. Ilyen esetekben – ezt egyébként az MNB mellett működő Pénzügyi Békéltető Testület ez irányú döntései is megerősítik – a hatályos szabályozás szerint nincs mód a pénz visszakövetelésére a banktól – a csalók pedig már hét határon túl vannak, de legalábbis az elvitt pénz nyomát már nem lehet lekövetni.

Helyettünk más nem védi meg az adatainkat

A számlákat – egyelőre – nem védi a bankkártyákhoz hasonló 24 órás csalásvédelmi rendszer, bár elindult fejlesztések, megszokottól eltérő pénzmozgások vagy épp a netbank nyelvének átállítása esetén ma már egyre több banknál kigyullad a riasztófény, és teljesítés előtt igyekeznek elérni a számlatulajdonost. De a GDPR-szabályok miatt még a csalási minták sem adhatóak át egymás között a bankokban. Az MNB elkezdte a központi csalásszűrő rendszer előkészítését, ahol minden tranzakció kockázati értéket kap majd. A Giro Zrt.-ben működő rendszer felállása után egyértelműen a bank felelősségévé teszik majd, ha bizonyos kockázati szint feletti tranzakciót a jelzés ellenére elenged, és abból az ügyfélnek kára származik. Ám a rendszer leghamarabb 2025 végére állhat fel, addig magunknak kell elsősorban figyelnünk a pénzünkre.

Ebben segítségünkre lehet a már említett Kiberpajzs-kezdeményezés: az MNB, a Rendőrség, a Nemzetbiztonsági Szakszolgálat Nemzeti Kibervédelmi Intézete, a Nemzeti Média- és Hírközlési Hatóság, a Magyar Bankszövetség, az Igazságügyi Minisztérium, a Szabályozott Tevékenységek Felügyeleti Hatósága, a Nemzetgazdasági Minisztérium és a Magyar Államkincstár közös kezdeményezése a figyelemfelhíváson túl a megelőzésben is segít: miközben a Kiberpajzs.hu oldalon mindenki játékos és főleg biztonságos környezetben tesztelheti digitális szimatát, ami segíthet a pénzének megvédésében, a portál a legfrissebb csalási kísérletekre is figyelmeztet. Így például itt került nyilvánosságra, hogy csalók a héten a Budapest Liszt Ferenc Nemzetközi Repülőtér (Budapest Airport – BUD) nevével visszaélve csaló posztokat és hirdetéseket jelentettek meg, ahol a reptéren gazdátlanul hagyott poggyászok áron aluli árverezésére hívták fel a figyelmet. A csalók a közösségi média oldalain osztották a lehetőséget, kommenteltek is, így valós lehetőségnek tűnt a megoldás. Természetesen a reptér nem árverez, a cél az árverésre jelentkező banki adatainak megszerzése volt.

(Borítókép: Kolumbán Kitti / Index)