Csúcsra járatja a lakosság az előtörlesztést – ennyi pénzük lett a magyaroknak?

További Gazdaság cikkek

-

Rekordközelben termeltek hétfőn az ipari naperőművek

Rekordközelben termeltek hétfőn az ipari naperőművek - Pénzeső érkezik, 16,5 milliárd forintra lehet pályázni

- Nagy Márton belengetett egy új javaslatcsomagot, hatalmas változások jönnek bizonyos kiadásokban

- Az oroszok nyilvánosságra hozták, hogy Orbán Viktor miért adhatott ultimátumot Brüsszelnek

- Jobbegyenessel ütnék ki az amerikai–magyar kapcsolatok méregfogát

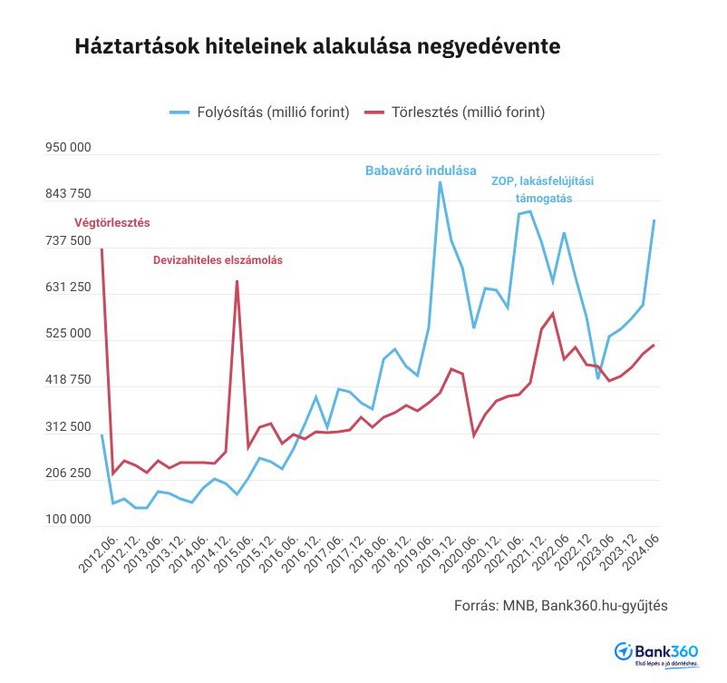

Kiemelkedően sok hitel vettek fel a magyar családok. A Magyar Nemzeti Bank (MNB) legfrissebb összesítő adatai szerint a második negyedévben az új folyósítások összege megközelítette a 800 milliárd forintot, ami a negyedik legerősebb negyedév a jegybank statisztikáiban. A történelmi rekordot 887 milliárd forinttal 2019 harmadik negyedévében állították fel a magyar családok, ez volt az az időszak, amikor elindult a babaváró támogatás. Még két olyan időszak volt, amikor a mostaninál több hitelt vettek fel, 2021 második és harmadik negyedéve, akkoriban járt csúcsra az első otthonfelújítási támogatás.

Sokan fizetik vissza idő előtt a hitelüket

A teljes hitelállomány ennél sokkal kevésbé emelkedett, alig 125 milliárddal 10 437 milliárd forintra nőtt. Ennek fő oka, hogy a második negyedévben 515,5 milliárd forintnyi hitelt törlesztettek az adósok, és ebből több mint 204 milliárd forint előtörlesztés volt. (A tőketörlesztés nem a törlesztőrészletek összege, kizárólag a tőketartozásra fordított részt tartalmazza.)

Az ilyen nagy arányú előtörlesztés elsősorban nem annak tudható be, hogy a az adósok hirtelen sok pénzhez jutnak, amiből rendezik banki tartozásaikat. Sokan lehetnek, akik kiváltják a hiteleiket, és szintén sokan használják fel a lejáró lakástakarék-szerződéseiket lakáshitel törlesztésére. Emellett az állam is előtörleszt lakossági kölcsönöket, például a babaváró hitelnél, ha megszületik a második és harmadik gyerek. A legutolsó negyedévben az előtörlesztések tizede (20,4 milliárd forint) éppen a babaváró támogatáshoz kapcsolódott, amit így az állami költségvetés állt.

Túl drágák az újak, a legtöbb magyar a használt lakás felé fordul

A magyar mindenre is képes hitelt felvenni.

A kamatstop végétől többen megijedtek

Piaci alapú lakáshitelből a második negyedévben 264,4 milliárd forintnyit folyósítottak, ami nem sokkal marad el a rekordnegyedévektől. A korábbi csúcsidőszakok részben az első lakásfelújítási támogatáshoz, részben a Zöld Otthon Programhoz kapcsolódtak.

Az új támogatott forintalapú lakáshitelek folyósítása a csok plusz programnak köszönhetően történelmi csúcson jár, 93,7 milliárd forint volt egyetlen negyedév alatt.

A lakáshitelek teljes állománya azonban csak jóval szerényebb mértékben nőtt, a piaci alapú forinthiteleké 73,6 milliárd forinttal 4156,4 milliárdra, a támogatottaké pedig csupán 17 milliárd forinttal 954,2 milliárdra, mivel ezeknél a kölcsönöknél is jelentős összegű volt a törlesztés és az előtörlesztés is.

Utóbbi különösen a piaci alapú lakáshitelekre jellemző, hiszen azok kamata magasabb. Negyedévente 50–90 milliárd forint közötti összeget fizetnek vissza a lakáshitelesek a bankoknak a futamidő lejárta előtt. Az ilyen tranzakciók mögött lakáseladások vagy hitelkiváltások is állhatnak.

Méregdrágán vett fel lakáshitelt, és olcsóbbra váltaná? Sok millió forint lehet a tét

Mutatjuk, miként érdemes hozzáfogni egy hitelkiváltásnak.

Komolyabb hitelkiváltási hullám indulhatott el például 2022 második és harmadik negyedévében, a piaci alapú lakáshiteleknél akkoriban 90 milliárd forint fölött volt az előtörlesztések összege. Akkor úgy lehetett tudni, hogy a 2021 végén bevezetett kamatstop csak 2022 közepéig lesz érvényben, ezért határozhatott úgy sok lakáshiteles, hogy fix kamatozásúra cseréli le a változó kamatozású lakáshitelét.

A szabadfelhasználású jelzáloghitelek annyira nem mennek, hogy a törlesztések összege már lassan 12 éve folyamatosan meghaladja a friss folyósítás összegét.

Egyetlen negyedév volt kivétel, 2023 április–júliusa, amikor 38,6 milliárd forintnyi folyósításra 26,8 milliárd forintnyi tőketörlesztés jutott. Ennek hátterében a kiugróan magas kamatozású állampapírok állhatnak. „Sokan kalkulálhatnak úgy, hogy a kamatkülönbözet miatt jelzáloghitelből is érdemes lehet Prémium Magyar Állampapírt vagy éppen Babakötvényt vásárolni, mert még így is nyernek vele, amíg magas marad a befektetésük kamata. Ha pedig már alacsonyabb lesz az inflációkövető állampapírok kamata, mint a jelzálogkölcsöné – ami jövőre bekövetkezik –, akkor a befektetésük eladásából előtörleszthetik a hitelüket” – mondta Herman Bernadett, a Bank360.hu szakértője. A szabad felhasználású forintalapú jelzáloghitelek állománya egyébként folyamatosan csökken, már a 730 milliárd forintot sem éri el.

Rekordon a személyi kölcsönök folyósítása

Személyi kölcsönökből rekordösszegű, 209,8 milliárd forintos folyósítást mértek az idei második negyedévben. Az előző rekord is az idei első negyedévben volt, 161 milliárd forinttal. Vagyis jól látható, hogy

a háztartások kapkodnak a szabad felhasználású hitel után.

A teljes állomány persze sokkal kisebb mértékben nőtt, a második negyedévben alig 30 milliárddal 1424,5 milliárd forintra. A tőketörlesztések összege ugyanis szintén történelmi csúcson jár, negyedéves szinten megközelíti a 144 milliárd forintot, és ennek több mint a fele előtörlesztés.

Nem meglepő, hogy egyre nagyobb a tőketörlesztések összege, hiszen ezeknél az annuitásos hiteleknél a futamidő előrehaladtával nő a tőke része a törlesztőrészleten belül. A 2019-es előző csúcs idején felvett személyi kölcsönök pedig mostanában járhatnak le, emellett a Covid-járvány idején moratóriumba került hiteleket is egyre gyorsabban fizetik vissza az adósok.

A babaváró hiteleknél a folyósítások összege még meghaladja a tőketörlesztést, a szigorítások dacára is 63 milliárd forintnyi friss babavárót vettek fel a második negyedévben, miközben kevesebb mint 38 milliárd forintot fizettek vissza. Ennek egyik oka az lehet, hogy ha megszületik az ígért gyermek, akkor három évre fel lehet függeszteni a hitel törlesztését, épp ezért a babavárós családok jelentős része (a statisztika alapján nagyjából a fele) nem törleszt. A visszafizetett babaváró támogatás több mint fele pedig előtörlesztés, amelyet az állam nyújt a megszületett második és harmadik gyerek után.

(Borítókép: Németh Emília / Index)

Ehhez a cikkhez ajánljuk

- Gazdaság

Lesújtott a Gazdasági Versenyhivatal, kiderült, hogy a Lidl megtévesztette a vásárlókat, nagy büntetést fizetnek érte

Reagált a Lidl, már meg is vannak a felelősök.

február 13., 10:59

- Gazdaság

Kijöttek a részletek, ezért fájhat a kormány feje

Különösen hasogató az akkumulátoripar 50 százalékos visszaesése.

február 13., 09:06

- Gazdaság

A Mol-csoport újabb lépést tett karbonlábnyomának csökkentése érdekében

Cél a fenntarthatóság.

február 13., 16:57

- Mindeközben

Fejes Tamás szerint fontos az apai szigor, ezt az egy dolgot például soha nem engedné meg gyermekeinek

2 órája

- Gazdaság

Rekordközelben termeltek hétfőn az ipari naperőművek

Magyarország a termelésben és tárolásban is élenjáró szerepre tör a minisztérium szerint.

5 órája

- Gazdaság

Kutatás-fejlesztési rekordberuházás érkezik Magyarországra

Korábban még nem volt ekkora állami támogatású beruházás.

február 13., 11:54

- Gazdaság

Matolcsy György elárulta, milyen nagy tervet nem sikerült elérni

Hamarosan érkezik egy rejtélyes könyv is.

február 13., 16:32

- Gazdaság

Donald Trump Moszkvába telefonált, aztán csatába indult a forint

Az elnök „hosszas és rendkívül termékeny” beszélgetést folytatott Vlagyimir Putyinnal.

február 13., 10:43

- Címlapon

Tombol a járvány, de jót teszünk, ha túladagoljuk a vitaminokat?

Sokan vannak, akiknek ez kifejezetten hátrányos.

3 órája

- Mindeközben

Torghelle Sándor vallomása: „Harmincszorosát kerestem kint, Angliában, mint itthon”

5 órája

- Mindeközben

Rúzsa Magdi komoly döntést hozott meg gyerekeivel kapcsolatban: „Van, aki tiszta hülyének néz emiatt”

7 órája

- Címlapon

Megtörtént az első lépés a béke felé, Ukrajna láthatja kárát

Az oroszok szerint Vlagyimir Putyin dönt a folytatásról.

9 órája

- Mindeközben

Tóth Gabiról már megint mémet gyártottak, ezt az énekesnő sem tudta szó nélkül hagyni

8 órája

- Címlapon

Csatlakozhat a Fidesz EP-frakciójához az AfD, széteshet a Szuverén Nemzetek Európája

Gulyás Gergely legutóbb még nem látott erre sok esélyt.

2 órája

- Címlapon

A rijádi tárgyalásokon máris kiderült, hogy mi Moszkva legkeményebb feltétele a békéhez

17 órája

- Gazdaság

Nagy Márton szerint a főváros szolidaritásból és pénzügyekből is megbukott

De szívesen adnak kölcsön… szakértőket.

február 13., 10:11

- Gazdaság

Új vezető kerül a Foxpost élére

Magyarország egyik vezető csomagautomata-szolgáltatója 2014-ben indult útjára.

február 13., 07:47

- Gazdaság

Donald Trump vámjai miatt használhat több műanyagot a Coca-Cola

Így is a világ legnagyobb műanyagszennyezője a cég.

február 12., 17:31

- Gazdaság

Transparency International: három éve Magyarország az Európai Unió legkorruptabb országa

Éppen csak az átlag alatt vagyunk.

február 11., 09:00

- Gazdaság

Milliókat érintő adóváltozás jön, és lehet, ez még csak a kezdet

Már meg is történt a bejelentés.

február 13., 06:00

- Gazdaság

Itt vannak a szabályok, így dolgozhatnak a nyugdíjasok 2025-ben

Kiderült, melyik szférában éri meg leginkább nyugdíjasokat alkalmazni.

február 14., 08:39

- Címlapon

Nagyon súlyos tüdőgyulladással kezelik Ferenc pápát

Egyelőre biztosan nem hagyhatja el a kórházat az egyházfő.

2 órája

- Mindeközben

A vallás miatt fordult nagyot a VV-ből kizárt Zsuzsi élete - drogfüggő volt, aztán sztriptíztáncos lett

9 órája

- Címlapon

„Kifordult a sarkaiból a világ” – Orbán Viktor elárulta, miről beszél a Fidesz frakcióülésén

Videón jelentkezett a miniszterelnök a balatonfüredi kihelyezett esemény előtt.

3 órája

- Gazdaság

Itt van Orbán Viktor 4,7 milliós bástyája

Szakértők szerint kezd visszatérni a hit a gazdaságban.

február 13., 19:28

- Gazdaság

Rossz hír a munkavállalóknak, egy kutatás szerint alig akarnak bért emelni a cégek

Ritka lesz a tíz százalék feletti fizetésnövekedés.

február 12., 13:12

- Címlapon

Álomkezdés után rémálom: kiesett a BL-ből a hétszeres győztes

Egy teljesen felesleges piros lap után pecsételődött meg a patinás csapat sorsa.

3 órája

- Mindeközben

Ilyen is ritkán történik: kifogott a Kincsvadászokon a régiség, fogalmuk sem volt róla, mi érkezett hozzájuk

10 órája

- Gazdaság

A világranglista felső 30 százalékába került a Paksi Atomerőmű

Történetének ötödik legmagasabb termelési eredményével zárta 2024-et a létesítmény.

február 11., 12:28

- Gazdaság

Milliárd dolláros lehetőség kapujában áll Magyarország

Ezzel új lendületet kaphat Európa növekedése is.

február 12., 06:06

- Gazdaság

Zuhanórepülésnek indult az autóipar, tucatjával küldik el a dolgozókat Egerben

A ZF Hungária újabb 50 dolgozó elbocsátására készül az iparágat sújtó visszaesés miatt.

február 11., 18:56

- Gazdaság

Megállapodás született a Lear győri telephelyén: nem lesz sztrájk

Amint a szövegezés elkészül és hivatalossá válik, a sztrájkkészültség megszűnik.

február 11., 17:08

- Gazdaság

Van, ahol már elkezdték kézbesíteni a 13. havi nyugdíjat

A februári nyugdíjjal együtt érkezik.

február 11., 12:22

- Gazdaság

Áll a bál a kormány, a könyvelők és adózási szakma között – kibogozzuk a szálakat

Nem éri kár az alanyi adómentességet visszamenőlegesen választókat.

február 11., 14:22

- Gazdaság

Egymillió forint felett a panelek négyzetméterára Budapesten

Miskolcon ugyanakkor feleennyiért is hozzájuthatunk egy ilyen ingatlanhoz.

február 12., 14:32

- Címlapon

Az olasz futball fekete napja, a Bayern München a 94. percben menekült meg az égéstől

Elképesztő thriller után jutott tovább a Benfica a BL-ben.

17 perce