Élen járnak az amerikai bankok az oktatásban

További Fintech cikkek

Az Egyesült Államokban működő credit unionok (hitelszövetkezetek) sok szempontból hasonlítanak a (korábbi) magyar takarékszövetkezetekre. Ezek általában kisebb pénzintézetek, amelyek regionális vagy helyi szinten működnek, és méretük a legtöbbször elmarad a hagyományos bankoktól. Mindkét intézmény pénzügyi szolgáltatásokat nyújt ügyfeleinek (megtakarítási számlákat vezetnek, hitelt folyósítanak, és egyéb szolgáltatásokat kínálnak), tagjaik (ügyfeleik) pedig tulajdoni részesedéssel rendelkeznek az intézményekben.

A magyar takarékszövetkezetek több évtizedes múltra tekintenek vissza, az elmúlt évtizedben azonban merőben megváltozott a működésük. 2013-ban indult el a takarékszövetkezeti fúzió. Ennek során az országban működő 126 takarékszövetkezet (és egyéb pénzintézet) 2019-re lépésekben, egy közös ernyő, a Takarékbank Zrt. alá szerveződött. A Takarékbank végül az MKB Bankkal együtt 2023. április végén az MBH Bankba fuzionált, ami több, mint 1 millió takarékbankos ügyfelet érintett.

Minden harmadik ember náluk bankol

A Takarékbank Magyarországon az egyik legnépszerűbb pénzintézet volt, a magyar népesség több mint tizede bankolt náluk. Az USA-ban a népesség arányában több hasonló hitelszövetkezet van, és több ember bankol náluk. 2022 első félévében 132 millióan bankoltak a hitelszövetkezetnél Amerikában, ami az ország népességének több mint harmada.

Nem a profit, hanem az ügyfélközpontúság a cél

Az amerikai hitelszövetkezetek népszerűségének több oka is van. Általában alacsonyabb díjakat és jobb kamatlábakat kínálnak a betétekre, valamint mérsékeltebb kamatot számolnak fel a hitelkártyákra és a hitelekre, mint a bankok.

A credit unionok a tagjaik tulajdonában állnak, nem külső részvényesekében. Az ügyfelek beleszólhatnak a döntésekbe, és szavazati joggal rendelkeznek. Nem mellesleg nonprofit alapon működnek, így az ügyfelek érdekeit helyezik előtérbe. Az év végi profit pedig visszaáramlik az intézményhez és végső soron az ügyfelekhez, például a kedvezőbb kamatlábak formájában.

Közösségi érdekeket képviselnek

Sok credit union egy adott közösség, munkahely vagy egyéb csoport köré szerveződik. Így jobban ismerik a tagjaik igényeit és a helyi szokásokat. Ezáltal az ügyfélszolgálat is gyakran személyesebb és barátságosabb a kisebb méretükből és helyi értékek ismeretéből adódóan.

Az ügyfélközpontúság és a közösségi elemek, összefonódva a nonprofit működéssel, világszinten is egyedi értéket teremtenek. Ennek egyik termése a credit unionok egyedülálló pénzügyi edukációja. Az amerikai hitelszövetkezetek gyakran egészen széleskörű és sokszínű edukációt biztosítanak a tanulni vágyó tagjaiknak. Ezek között gyakoriak a rendszeresen frissülő blogok, az ingyenesen elérhető webináriumok, a személyes workshopok, és vannak olyan intézmények is, amelyek még gyerekeknek szóló leckéket is készítenek.

Kaliforniában több mint 100 credit union működik. Mi most 20-at vizsgáltunk, az elemzésünkből pedig a legjobb megoldásokat mutatjuk be, és vetjük össze a magyar bankok és pénzintézetek edukációs megoldásaival.

Pénzügyi edukáció, ahogy mi nem ismerjük

Az amerikai hitelszövetkezetek ügyfélorientált, nonprofit működéséből adódóan nagy hangsúlyt fektetnek az általuk kiszolgált közösség építésére és fejlesztésére. Ennek egyik módszere tagjaik pénzügyi ismereteinek bővítése is. A credit unionok weboldalainak és edukációs stratégiájának elemzésével megfigyelhető, hogy többen is a megszokottnál több erőforrást fordítanak az ügyfelek oktatására. Nem mellesleg az intézmények weboldalán megtalálható edukációs anyagok vagy lehetőségek ingyenesen érhetőek el, gyakran tagság nélkül is.

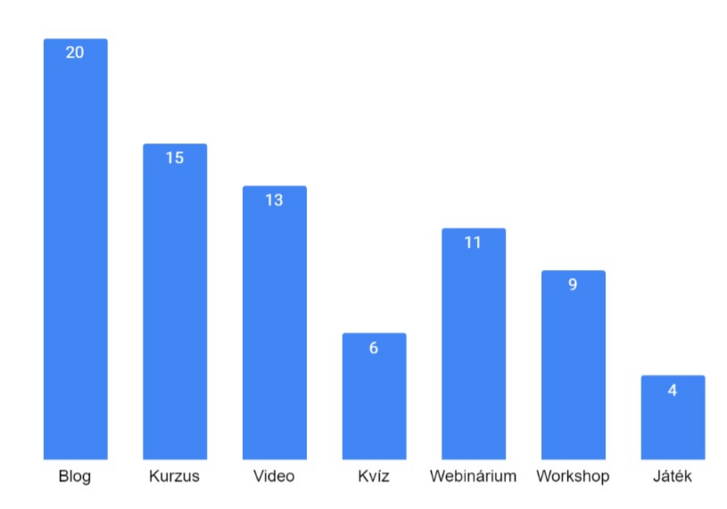

USA credit unionok oktatási megoldásai (20 vizsgált intézmény alapján)

A fenti ábrán látható, hogy a 20 vizsgált kaliforniai hitelszövetkezetből hány használja a meghatározott, felnőtteknek szóló oktatási megoldásokat. A vizsgált intézmények mindegyikének van rendszeresen frissülő pénzügyi edukációs blogja. Ezek rendszerint 500–1000 szóból álló szöveges tartalmak, amelyek egy-egy gyakorlati témát járnak körbe, mint például a lakáshitel igénylése vagy éppen a hitelpontszám javítása. Emellett gyakori a kurzusok indítása, és a webináriumok vagy személyes workshopok szervezése is.

Négy esetben még olyan hitelszövetkezettel is találkoztunk, amely egy külsős pénzügyi oktatási szolgáltatónak a felületére ad hozzáférést az ügyfeleinek. Ilyen például a Altura Credit Union, amely a Balance és a Zogo, népszerű edukációs fintech vállalatok megoldásait tette elérhetővé ügyfelei számára. Sőt, a Balance esetében akár mi is tölthetünk ki kvízeket, és tanulhatunk az intézmény linkjén keresztül.

A gyerekek is tanulhatnak a pénzről

Többen nem csupán a felnőttekre figyelnek: 11 olyan intézmény is van, ahol találtunk valamilyen gyerekeknek szóló edukációs megoldást.

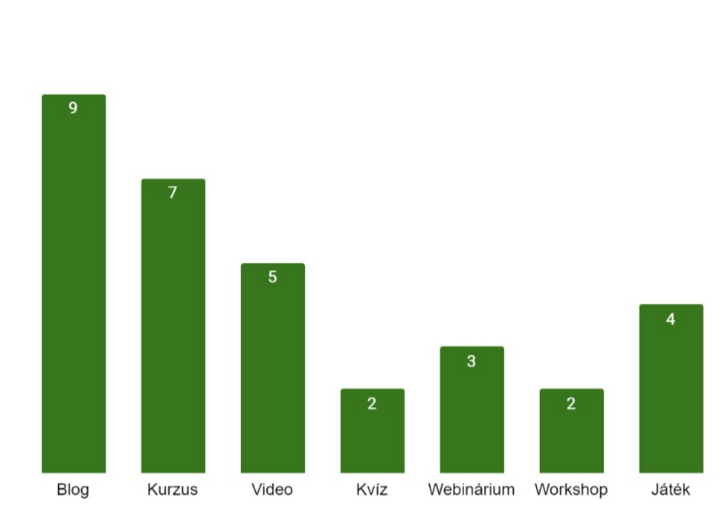

USA-beli credit unionok fiataloknak szóló oktatási megoldásai (20 vizsgált intézmény alapján)

A blogok itt is a „legnépszerűbb” megoldások, ami nem meglepő, hiszen ezeknek az elkészítése igényli a legkevesebb erőforrást. Ugyanakkor kiemelendő, hogy több olyan hitelszövetkezet is van, amely workshopokat tart gyerekeknek és fiataloknak, és akár szimulációkon keresztül tanítják a felelős pénzhasználatot.

A Coast Central Credit Union 6 különböző pénzügyi ismeretterjesztő játékot is fejlesztett, valamint az első osztálytól egészen a felsőoktatási szintig terjedő pénzügyi edukációs keretrendszert is összerakott. Ezek mindegyikét teljesen ingyenesen lehet elérni.

Bonyolult pénzügyi rendszer, hiányos pénzügyi oktatás

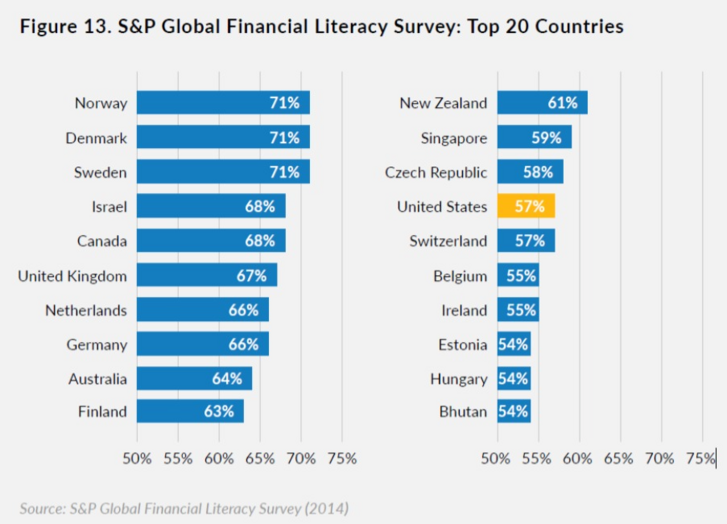

A fiatalkorúak pénzügyi oktatása mára kiemelten fontos kérdéssé vált. Az S&P 2014-es felmérése szerint az Egyesült Államokban a gyerekek átlagosan csupán 57 százaléka tekinthető pénzügyileg tudatosnak, míg itthon ugyanezen kutatás szerint mindössze a lakosság 54 százaléka rendelkezik megfelelő pénzügyi ismeretekkel. Az eredmények alapján Magyarország a világ top 20 országaiba tartozik, ugyanakkor lemaradása jelentős a legjobban teljesítő országoktól. Felmérések szerint az átlag amerikai évi 1900 dollárt veszít a hiányos pénzügyi ismeretei miatt.

A Greenlight – egy népszerű zsebpénzkártya-szolgáltató fintech cég – kutatásai alapján a fiatalkorú felhasználóik 74 százaléka bizonytalan a pénzügyi tudásában, és mindössze 52 százalék tanul a pénzügyekről az iskolában. A vállalat zsebpénzkártya-alkalmazását több mint 6 millió gyerek és felnőtt használja. A Greenlight kifinomult mobilapplikációt fejlesztett a család pénzügyeinek kezelésére, amelyet terjedelmes oktatási anyaggal és innovatív játékkal is kiegészített. Nemrégiben olyan hitelkártya-szolgáltatást vezettek be a felhasználóknak, amelyet szülői beleegyezéssel a gyerek is használhat.

Lemaradtak a magyar pénzintézetek

Miután pozitív csalódás ért minket az amerikai hitelszövetkezetek pénzügyi oktatásával kapcsolatban, megnéztük, mi a helyzet Magyarországon. Mivel a takarékszövetkezetek weboldalai már nem érhetők el, a hagyományos bankszektort vizsgáltuk. Sajnos azonban csalódást keltő eredmények születtek.

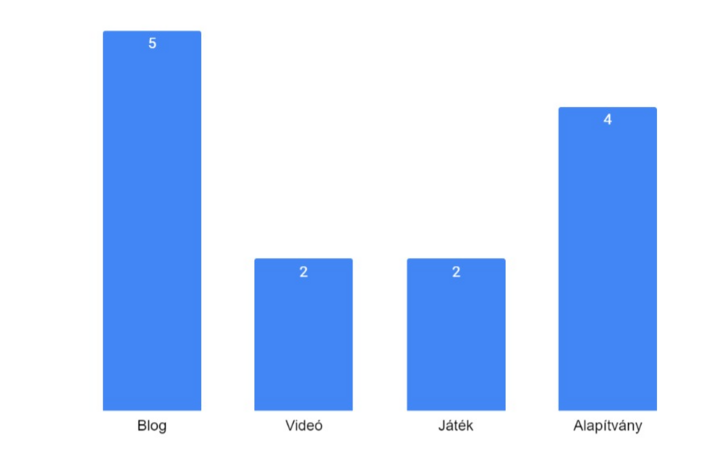

Magyar lakossági bankok edukációs megoldásai (13 vizsgált intézmény alapján)

Az elemzésünk során az összes Magyarországon elérhető lakossági banki szolgáltatót vizsgáltuk. A kutatásnál nem különítettük el a fiataloknak és a felnőtteknek szóló edukációt. Azoknál a bankoknál, ahol volt valamiféle pénzügyi oktatás, általában a fiataloknak és a felnőtteknek egyaránt volt tartalom.

A magyar bankok kevesebb mint fele rendelkezik pénzügyi edukációs bloggal.

A CIB Bank pénzügyi edukációs és fenntarthatósági blogot is készít, és ők az egyetlen olyan pénzintézet a K&H mellett, amelynek videós tartalmai is vannak, amely egy pozitív törekvés egy modern oktatási stratégia megteremtésének irányába. Emellett a CIB Banknak nemrégiben jelent meg egy gyerekkönyve, amely pénzügyi tudatosságra neveli a gyerekeket már egészen fiatal kortól.

A K&H és az OTP az a két bank, amelynek van edukációs játéka: a K&H applikációja egy 15 videóból álló, fiatalabb gyerekeknek szóló edukációs minisorozatot tartalmaz; az OTP Bank Fáy András Alapítvány keretein belül elkészített játéka egy pozitív törekvés a pénzügyi oktatás játékosítására. Négy olyan bankkal találkoztunk (OTP Bank, Erste Bank, CIB Bank és UniCredit Bank) a kutatás során, amely valamilyen oktatási intézménnyel együttműködésben szervez kurzusokat vagy projektheteket.

Összességében elmondható, hogy a magyar bankok jelentősen lemaradtak az ügyfeleik pénzügyi oktatásának terén az amerikai hitelszövetkezetekhez képest. Az itthoni bankoknál megtalálható edukációs szolgáltatások, legyenek azok blogok vagy videók, általában inkább CSR (társadalmi felelősségvállalás) kommunikációs eszközként funkcionálnak, mintsem valódi értéket teremtenek.

Ezzel szemben a vizsgált amerikai credit unionoknál széles körű edukációs lehetőségek találhatóak, amelyek rendszeres gyakorisággal jelennek meg, és inkább tűnnek valódi értékteremtő szolgáltatásnak, mintsem csupán kommunikációs eszköznek. Ugyanakkor fontos megjegyezni, hogy az amerikai hitelszövetkezetek csak egy kis szelete került nagyító alá a kutatás során. A vizsgált intézmények száma pedig nem tekinthető statisztikailag reprezentatív mintának. Emellett ezek az intézmények általában nagyobb erőforrásokkal is rendelkeznek, mint a magyar „nagybankok”. Eredményeik ennek ellenére is példaként szolgálhatnak a hazai pénzintézetek számára.

A szerző a Peak tanácsadója.

Ez a támogatott tartalom a fintech.hu közreműködésével készült.

Rovataink a Facebookon