Az nem kérdés, hogy van ingatlanpiaci lufi, csak az, hogy lassan leereszt, vagy hirtelen kipukkan

További GeoCompass cikkek

-

Öröm az ünnep: infografikán mutatjuk, mennyi alkohol fogy decemberben

Öröm az ünnep: infografikán mutatjuk, mennyi alkohol fogy decemberben - Zajlik a globális agyelszívás, Magyarország is érintett

- Ennyivel költöttek többet idén karácsonyra a magyarok, mint tavaly

- Magyarok rakták le az alapjait, és most is húzóágazat

- Komoly gazdasági problémákat vet fel a demográfiai korfa elöregedése

Az elmúlt bő két évben számtalanszor lehetett hallani a kínai ingatlanpiac nehézségeiről, és az ezeket leginkább megtestesítő építőipari óriásvállalat, az Evergrande fizetésképtelenségéről. Azonban az ingatlanbuborék kialakulása ennél régebbre nyúlik vissza. Kínában az építőipari teljesítmény az évezredforduló környékén kezdett jelentősen növekedni. A jelentős belső népvándorlás a falvak és kisvárosok felől a nagyvárosokba irányult. A városlakók arányának növekedési trendje 1995 után tört meg, amikor az ütem a korábbi évi 0,37 százalékpontról 1,4 százalékpontra nőtt. A megnövekedett kereslet következtében óriási építőipari kapacitást hoztak létre, a szektor mára a világ második legnagyobb gazdaságú ország bruttó hazai össztermékének a 30 százalékát adja.

Az ágazatba óriási mértékű befektetés áramlott, ami megalapozta a lufi kialakulását. Abban az esetben beszélünk eszközbuborékról, ha az adott eszközök árfolyama jelentősen meghaladja a tényleges értéküket. Mivel az elmúlt 40 évben Kínában a legjobban teljesítő eszközosztály az ingatlan volt, és ingatlanadó egyelőre nincs az országban, az ágazatba áramló befektetések megalapozták a buborék kialakulását. Ezek a befektetések pedig óriási méretűek, mivel a kínai háztartások megtakarítási rátája átlagosan 47 százalék. Összehasonlításképpen az Egyesült Államok lakosságának körében ez az arány 18 százalék, míg a világátlag (Kínát figyelmen kívül hagyva) 24 százalék. Ezek eredményeként mára a kínai ingatlanpiac a világ egyik legnagyobb eszközosztálya, meghaladva még az Egyesült Államok több mint 40 ezer milliárd dolláros részvénypiacát is. A kínai ingatlan-eszközosztály összértéke több mint négyszerese (bizonyos becslések szerint hatszorosa) az ország éves GDP-jének, ami igen jelentős, Japán 2,1-es és az Egyesült Államok 1,6-os értékéhez viszonyítva. A lakossági vagyon 69 százaléka kapcsolódik az ingatlanokhoz, amely arány közel kétszerese az Egyesült Államok 35 százalékos értékének.

Mivel az ingatlannal rendelkezők aránya megközelítette a természetes maximumot (az ország lakosságának közel 90 százaléka lakik saját ingatlanban), ezért az elmúlt években egyre többen spekulatív céllal vásároltak, további áremelkedésre számítva. Kenneth Rogoff és Yuanchen Yang tanulmányából kiderül, hogy a befektetési célú lakásvásárlás egyre elterjedtebb a lakosság körében.

A befektetés céljából vásárolt, és emiatt jelenleg üresen álló ingatlanok számát Kínában 65-80 millió közöttire becsülik.

Az építőipari lufi kialakulását a kormányzati építőipari stimulusok is pumpálták. 2006-ban a jüan felértékelődése miatt a kínai exporttermékek nemzetközi versenyképességének – tehát olcsóságának – megőrzése érdekében az állam pénznyomtatásba kezdett, ezt az összeget a devizatartalék képzése mellett infrastrukturális és lakópark-beruházásokra költötték.

A „Három Vörös Vonal” szabályozás volt a tű

Az Evergrande építőipari vállalat 2017–2019 között egyszerre volt több mint 50 milliárd dolláros piaci kapitalizációjával a világ legnagyobb és a legeladósodottabb építőipari vállalata is. Az 1996-os alapítását követően a vállalatot az adósság, a tőkeáttétel és a hozam magas szintje jellemezte, alacsony költségek mellett („Three high, one low” üzletvitel). Az úgynevezett „borrow to grow” üzleti modell arra épült, hogy a hitelből finanszírozott, félig kész épületek korai értékesítéséből befolyt összeget a kölcsön törlesztésére és további növekedési projektekre fordították. Ez az eljárás azonban csak addig tartható fenn, amíg az ágazat vonzó, és bőségesen áll rendelkezésre új forrás. Az ingatlanpiaci óriás a 2009-es tőzsdére vezetésekor 9 milliárd dollárt tudott forrásként összegyűjteni, ami megalapozta a tevékenység-portfólió jövőbeli diverzifikációját. Ennek keretében számos kulturális, oktatási és egészségügyi intézményben szereztek részesedést, plasztikaiműtét-hálózatot tartottak fenn, labdarúgócsapatokat vásároltak, Hengchi márkanév alatt autógyártásba kezdtek, és Kína egyik legnagyobb palackozott ásványvíz gyártójává váltak. 2014-ben kísérletet tettek az üzletpolitikai fordulatra, vagyis ezután alacsony adósság, költségek és tőkeáttétel mellett akartak magas megtérülést elérni. Ezt azonban – ahogyan a vállalat 2021-es bedőlése is mutatja – nem sikerült teljesíteni.

A kínai ingatlanpiaci buborékra sok szakértő évtizedeken keresztül hívta fel a figyelmet, amit végül 2020-ban hallott meg a Kínai Kommunista Párt vezetése. A likviditás szűkítésének és az ingatlanár-emelkedés lassításának érdekében „Három Vörös Vonal” néven szabályozást vezettek be. Ennek keretében a kötelezettségek értéke – az előzetesen értékesített ingatlanokon kívül – nem haladhatja meg az eszközérték 70 százalékát, a nettó adósság nem lehet magasabb a saját tőkénél, illetve a tartaléknak fedeznie kell az egy éven belül esedékes kötelezettségeket. A szabályozás három eleméből valamelyiknek a szektor számos szereplője nem felelt meg, de például az Evergrande egyik korlátozást sem teljesítette. Az építőipari szereplők belföldi adóssága meghaladja az 5300 milliárd dollárt. A kirótt büntetések miatt, illetve mivel a túlzott hitelvállalás és építési projektek következtében a szektor túl nagyra nőtt, az ágazatba vetett bizalom megingott. A kínai ingatlanpiacba való befektetések növekedési üteme az elmúlt három évtizedben évente legalább ötszázalékos volt, azonban 2022-ben ez 8,4 százalékos csökkenéssel megtört.

A bizalom és a beruházók hiányában a piramisjátékra hajazó üzletmodell már nem volt fenntartható. A befektetéshiány és a hiteltörlesztési kényszer miatt az építőipari cégek az eszközeik gyors és diszkontáras értékesítésére szorítkoztak. Ennek köszönhetően

az Evergrande 2021-ben és 2022-ben összesen 80 milliárd dolláros veszteséget szenvedett el,

amelyet az is növelt, hogy a hirtelen megdrágult építőanyagokkal sokszor a befejezetlenül értékesített ingatlanokat csak a vételi árnál drágábban tudták felépíteni. Az óriási kár eredményeként a tartalékok kimerültek, így az ekkorra a világ legnagyobb, több mint 300 milliárd dolláros adósságával rendelkező építőipari vállalat nem volt képes a kötelezettségeinek a teljesítésére. Az Evergrande vezetői 2021 augusztusában az Egyesült Államokban csődvédelmi eljárást kezdeményeztek, miután nem tudták teljesíteni a 32 milliárd dollárnyi, külföldi kézben lévő kötelezettségük esedékes részét. Az eljárás keretében a kínai vállalat amerikai eszközei védelmet élveznek a hitelállomány átstrukturálását megtámadni próbáló hitelezőkkel és beszállítókkal szemben. Az adósság átalakításának keretében a külföldi tulajdonban lévő kötvényeket újracsomagolva tízéves futamidő mellett kínálták. Ezt az úgynevezett „értékpapírosítási” módszert a 2008-as ingatlanpiaci válság előtt is alkalmazták, amely végül a krízis egyik oka volt. Emellett a kötvények tulajdonosainak részesedést ajánlottak fel az adósság elengedéséért cserébe.

A fizetésképtelenség bejelentését követően az Evergrande részvényeinek árfolyama rövid idő alatt 99 százalékot esett, az alapító, az egykor harmadik leggazdagabb kínai Hui Ka Yannak a vagyona pedig a 2019-es 42,5 milliárd dolláros csúcsról 3 milliárdra apadt. Ezt követően a vállalat részvényeivel való kereskedést 17 hónapra felfüggesztették. Idén augusztus végén újra megindult a kereskedés, egy hónappal később azonban a Hui és a vagyonmenedzsment-csapat ellen indított nyomozás miatt ismét megszakították. Az alapító azzal váltotta ki a Kínai Kommunista Párt vezetésének ellenszenvét, hogy nagy nyilvánosság előtt élt fényűző életet. Az Evergrande bedőlése óta egy csődhullám indult a kínai ingatlanpiacon, legutóbb a jelenleg legnagyobb szereplő, a Country Garden nem tudta fizetni a dollárkötvényeinek esedékes részleteit. Az előző héten csődöt jelentett vállalat 70 ezer főt alkalmaz, és bár az Evergrandénál felelősségteljesebben vállalt kölcsönöket, adósságállománya így is 187 milliárd dollárra nőtt. A vállalat legismertebb bedőlt projektje az úgynevezett Forest Island, ahol 700 ezer főt befogadni képes, azonban jelenleg is üresen álló szellemvárost építettek, számos luxusszolgáltatást nyújtó létesítménnyel. Forest város Malajziában található, és Szingapúr versenytársának szánták, tehetős emberek számára, azonban jelenleg közel 9 ezer fő a lakóinak száma.

Egyes becslések szerint 2021 közepe óta több mint 50, a kínai lakóingatlan-forgalom 40 százalékát adó vállalat dőlt össze, egyedül az Evergrande 280 városban 1300 építési projektet folytatott. A Financial Times összeállítása szerint a 2020-as árbevétel alapján 50 legnagyobb építőipari vállalat közül 27 fizetésképtelenné vált. Mivel a bedőlés következtében az építőipari vállalatok a befejezetlenül értékesített lakásokat a legtöbb esetben már nem képesek kivitelezni, az új tulajdonosok valószínűleg már sosem jutnak hozzá befektetésükhöz, illetve lakóhelyükhöz. Csupán az Evergrande 1,4 millió ingatlant adott el azok végleges felépítése előtt.

Az ingatlanpiaci folyamatok már válságot jeleznek

A kérdés mára nem az, hogy létezik-e a kínai ingatlanpiaci buborék, hanem az, hogy hirtelen fog kipukkadni, vagy lassan leereszkedve, illetve hogy képes lesz-e a kormányzat a károk enyhítésére. A China Real Estate Information vállalat adatai szerint idén júliusban éves alapon 28 százalékkal csökkent az ingatlanforgalom, a tranzakciószám tekintetében. Ahogyan az alábbi ábrán is látszik, az ingatlanárak 2021 harmadik negyedéve óta folyamatosan csökkennek. 2022 utolsó negyedévére a lakásárindex a csúcshoz képest már közel 8 százalékkal alacsonyabb.

A kínai statisztikai módszertan szerint az építőipari teljesítményt a vállalkozók által épített ingatlanok alapterületében mérik. Az alábbi grafikonon az adott évben kivitelezett ingatlanok aggregált alapterületét ábrázoltuk, tízezer négyzetméterben. Az idei évre csak augusztusig állnak rendelkezésre adatok, azonban már ebben a nyolc hónapban is 2022 azonos időszakához viszonyítva közel 25 százalékos a visszaesés. Tavaly a beépített terület közel 40 százalékkal, a 2010-óta nem tapasztalt szint alá csökkent. A kínai külügyminisztérium szóvivője a krízis feltételezését azzal cáfolta, hogy „Mindenféle megjegyzések, amelyek a kínai gazdaság összedőlését jósolják, időről időre felbukkannak, de ami összeomlott, az az ilyen retorika, nem a kínai gazdaság”.

Kockázatos a jövő a demográfiai folyamatok miatt

A kínai ingatlanpiacra az ország demográfiai folyamatai is kockázatot jelentenek. Az egygyermekes családmodell 1979-es bevezetése és közel négy évtizedes fenntartása a demográfiai korfa kedvezőtlen alakulását eredményezte. Emellett a nettó népmozgás révén is évente több százezer főt veszítenek a lakosságból. Ennek következtében mára Kína India után már csak a második legnépesebb ország, az évszázad közepére további 100 millió fővel, 2100-ra pedig 800 millió fő alá csökkenhet a népessége. A népességfogyás a jövőben tovább fokozhatja a már most is jelentős ingatlan-túlkínálatot. 2023 augusztusának végén az eladatlan lakások összesített alapterülete 648 millió négyzetméter volt, ami 90 négyzetméteres átlagos lakásmérettel számolva 7,2 millió otthonnak felel meg. A Kínai Statisztikai Hivatal korábbi helyettes vezetője, He Keng szerint

a kínai lakosság nem tudná feltölteni az összes üresen álló lakást.

A szélsőséges becslések szerint ehhez 3 milliárd emberre lenne szükség. Bár 2016-ban engedélyezték a kettő, majd 2021-ben a három gyermek vállalását, a fiúgyermekek előnyben részesítése miatt természetellenes nemi arányok alakultak ki. Így a közeljövőben nemigen lehet számítani a demográfiai fordulatra. Jelenleg a kínai termékenységi ráta nem éri el az 1,3-at.

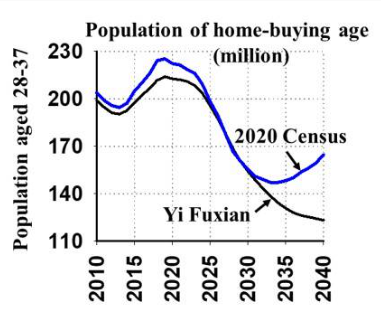

Yi Fuxian demográfus tanulmányából kiderül, hogy az első lakást vásárlók (jellemzően 28–37 év közötti emberek) aránya és száma csökkenni kezdett. 2020-as becslések szerint ezen korosztály száma jelenleg 220-225 millió fő, 2030 és 2035 között azonban 150 millió főre fog csökkenni, majd 2040-re 165 millióra nőhet. Fuxian szerint ennél kedvezőtlenebb a helyzet, a demográfus jóslata szerint nem fog a 2030-as években megfordulni a trend, és 2040-re 120 millió fő fog a korosztályba tartozni. Az új vásárlók, befektetők szempontjából további negatív tényező, hogy a fiatalok körében rendkívül magas a munkanélküliség. Idén júniustól a Kínai Statisztikai Hivatal nem is publikálja a presztízsveszteséget jelentő mérési eredményeket, a gazdasági várakozások és a növekedési potenciál rontására hivatkozva.

A kínai ingatlanpiacra negatívan hat továbbá, hogy a vidéki lakosság jobb életkörülmények és álláslehetőségek miatti nagyvárosokba vándorlását nehéz megakadályozni. A kínai vezetés ahelyett, hogy természetesen hagyná az ingatlanvásárlási tendenciákhoz igazodni az építési projekteket, számos módszerrel akadályozza a megapoliszok további növekedését. A belső népmozgást azzal próbálják korlátozni, hogy születési tartományhoz kötik bizonyos szociális ellátásokhoz való, illetve újabban a lakásvásárlási és vállalatalapítási jogosultságot. A százmilliót is elérheti azok száma, akik emiatt nem részesülnek alapvető szolgáltatásokban. Mára már csupán a lakosság kevesebb mint 36 százaléka él falvakban, amely arány a következő két évtizedben megfeleződhet. Ennek ellenére az ingatlanépítési projektek jelentős hányada a kisvárosokba koncentrálódik. 2020-ban a legnagyobb városokban (kínai városhierarchia szerint „tier one city”, azaz első szintű város) építették az ingatlanok 12 százalékát, a középvárosokban 8 százalékát, míg a maradék 80 százalékot mind a – kínai viszonylatban vett – kisvárosokban.

Kínában is eljöhet az „elveszett évtized”?

A fizetésképtelen építőipari szereplők állami kimentése évek óta kérdéses, mivel Hszi elnök szerint „a hosszú távú célok megvalósításáért érdemes áldozatot vállalni”. Azonban a befektetői bizalom helyreállítása ezen kitűzések teljesülését szolgálja, ezért a károsultak kárpótlása is elsődleges. Sok befektető attól tart, hogy a kínai ingatlanpiaci lufi kipukkanása évtizedes stagnálásba taszítja a távol-keleti ország gazdaságát, ahogyan az Japánban történt 1991 után. A felkelő nap országa azóta sem tudott ismét növekedési pályára állni. A döntéshozók legfőbb feladata most a csődhullám terjedésének a megállítása, mivel a finanszírozási környezet szigorodása hitelválság kialakulását eredményezheti, ami negatívan hat az amúgy is csökkenő növekedési ütemet produkáló ország fejlődési ütemére.

Az ingatlanpiaci buborék kipukkanását jelenleg állami élénkítő programokkal próbálják megelőzni, legutóbb idén áprilisban jelentettek be egy 1800 milliárd dollár összértékű likviditásbővítő stimulust, amely a kínai GDP közel tizede. Ennek keretében a központi és tartományi kormányzatok az önkormányzatokkal közösen számos infrastrukturális és energetikai beruházást, illetve ipari parkok létesítését finanszírozzák. A likviditásbővítő projektek mellett az államnak további eszköze, hogy az ingatlanpiacon felvásárolja a többletkínálatot, így megelőzve az árfolyamesést. A lufi késleltetett „leeresztésével” elkerülhető a sokkhatás, emellett az árfolyamok elhúzódó csökkenésével lehetőség nyílik arra, hogy a gazdaság „alájuk nőjön”, így azok nem fognak túlértékeltnek számítani.

Rovataink a Facebookon