- Gazdaság

- GeoCompass

- gazdaságpolitika

- gazdasági semlegesség

- gazdasági növekedés

- geopolitika

- függetlenség

- energiafüggetlenség

- befektetések

- fdi

- imf

Gazdasági semlegesség: Ausztria, Svájc és Finnország így csinálják

További GeoCompass cikkek

-

Bár elfogadták, valószínűtlennek tűnik a milliárdosok globális megadóztatása

Bár elfogadták, valószínűtlennek tűnik a milliárdosok globális megadóztatása - Érezni vagy nem érezni – van helye az érzelmi intelligenciának a munkában?

- Jelentős a visszaesés a magyar tőkekihelyezéseknél

- Magyarország 5,5 fővel a 19. helyen áll Európa egyik legnagyobb iparágában

- Jövőre több adónemnél is automatikus inflációkövető emelést vezetnek be

A semleges országok bemutatását először az európai államok közül hárommal szemléltetjük. Finnország, Ausztria és Svájc semlegességi politikája hosszú évtizedekre nyúlik vissza. Az utóbbi évek geopolitikai krízisei miatt Finnország 2022-ben úgy döntött, hogy feladja korábbi elvét és tagja lesz a NATO-nak. Esetében a semlegességet a döntés meghozataláig vizsgáljuk, a másik két ország tekintetében pedig szintén kitérünk arra, hogy az orosz–ukrán konfliktus során mennyire módosultak a korábbi elvek.

A gazdasági semlegesség elméleti háttere

A közgazdaságtan a gazdasági semlegességre nem határoz meg egyértelmű, elfogadott definíciót, inkább körülírja annak magyarázatát. Nem véletlen, hogy a semleges gazdaság jellemzőt elsősorban olyan időszakokban alkalmazzák, amikor globálisan magas a geopolitikai feszültség. Ebből adódóan olyan helyzetben alakulhat ki, amikor két vagy több ellentétes fél áll egymással szemben, ebből pedig az adott állam semlegességgel szeretne távol maradni. Vonatkozhat mindez a politikai állásfoglalásra, továbbá arra is, hogy gazdasági, külgazdasági prioritásait ennek mentén szervezi. Tekinthetünk úgy is a gazdasági semlegességre, amelyet nem az egész nemzetgazdaságra, hanem részterületekre értünk, így például az energiaellátottságra, a külföldi befektetésekre vagy a finanszírozási forrásokra.

2024 májusában a Nemzetközi Valutaalap (IMF) egy részletes elemzést adott közre a gazdasági rugalmasság témájában, ami számos hasonlóságot mutat a semlegesség kérdéskörével (IMF, 2024). A tanulmány fókuszába a Covid–19, valamint az orosz–ukrán háború miatti gazdasági krízisek kerültek. Az ezekből kialakuló gazdasági és nemzetbiztonsági akadályok, aggályok elkezdték átformálni a kereskedelmi kapcsolatokat, a partnerekkel való szövetségeket, az FDI (külföldi közvetlentőke-befektetések) áramlását, a nemzetközi pénzügyeket is. Az IMF összefoglalója szerint a politikai döntéshozók mindezek miatt egyre nagyobb gondot fordítanak a gazdasági rugalmasság kiépítésére. Mindez számos előnnyel járhat, ugyanakkor figyelembe kell venni azt is, hogy ha nagyobb mértékben vonulnak vissza az egyes államok a korábbi elkötelezettségeiktől, akkor azzal a gazdasági integrációkból származó előnyök is jelentősen megváltoznak.

A valutaalap rávilágít arra, hogy a gazdasági széttöredezettség az elmúlt években mennyire felerősödött: a kereskedelmi korlátozások mértéke dinamikusan növekszik, 2019–2024 között több mint háromszorosára nőtt ennek aránya. Bővültek a pénzügyi szankciók is, valamint, miután 2022-ben Oroszország megtámadta Ukrajnát, a geopolitikai kockázati index értéke is számottevően megugrott (IMF, 2024). Ennek ellenére még nem jelenthetjük ki, hogy ez már a deglobalizáció lenne, viszont az már bizonyítható, hogy a kereskedelem és a beruházások áramlását főként a geopolitikai irányvonalak határozzák meg.

Az IMF kutatása felvázolta azokat a lehetséges megoldásokat is, amelyek mind a széttöredezettség, mind a túlzott semlegesség ellen, úgymond visszaállítaná az elvárt rendet a világgazdaságban. E szerint a kereskedelmi rendszer megerősítéséhez szükséges lenne a Világkereskedelmi Szervezet (WTO) újraszervezése, működőképes vitarendezési mechanizmusának helyreállítása. A nemzetközi monetáris rendszer megerősítése érdekében összehangolt globális erőfeszítésekre van szükség, amely kiterjed a fizetési rendszerek, a kapcsolódó szabványok és szabályozások széttöredezettségének megakadályozásához (IMF, 2024). Fontos a kommunikációs vonalak fenntartása is, hiszen a konstruktív párbeszéd segíthet a még mélyebb gazdasági töredezettségeket megelőzni. Azok az országok, amelyek semlegességet képviselnek, egyre nagyobb szerepet játszhatnak a gazdasági és diplomáciai erőfeszítéseiket felhasználva a globális integráció megőrzésében.

Finnország

A finn semlegességi politika kialakulása a hidegháború időszakára datálható, amely periódus során az ország végig meg tudta tartani sajátos helyzetét. Célja ezzel az iránnyal a nemzetközi kapcsolatainak a megőrzése volt, ezzel pedig gazdasági, biztonságpolitikai és politikai mozgástere is szélesebb lehetett. Teljesen független és semleges azonban még ezekben az években sem tudott maradni: 1948-ban Moszkvával Barátsági, Együttműködési és Kölcsönös Segítségnyújtási Egyezményt kötött, amely révén a Szovjetunió képes volt politikai nyomásgyakorlásra a finn államban (Márton, 2010).

Míg a Szovjetunió az egyik legfontosabb külkereskedelmi partnere volt Finnországnak a hidegháború éveiben, addig 1961-től az ország tagja lett az Európai Szabadkereskedelmi Társulásnak (EFTA), majd 1973-ban kereskedelmi megállapodást írt alá az Európai Gazdasági Közösséggel (EGT) (Borhegyi, 2022). Ezzel egy időben a KGST-vel is szerződést írt alá Helsinki, így látható, hogy sikerült harmonikusan rendeznie a számára különösen fontos gazdasági érdekeket Kelet és Nyugat között egyaránt.

Az USA-val való kapcsolata szintén kedvezőnek mondható. Az elmúlt években a kétoldalú partnerséggel kapcsolatos megállapodások száma folyamatosan bővült, ennek ékköve lett a 2023-as NATO-csatlakozás. Kereskedelmi kapcsolatuk szintén számottevő, az Európán kívüli országok közül az USA Finnország legfontosabb kereskedelmi partnere. Számos tengergazdasági, energiaügyi, biogazdasági együttműködés van érvényben Washington és Helsinki között (Finland Abroad, 2024).

Finnország Kínával való viszonya 2013-tól kezdett dinamikusabb fejlődésbe. A 2013-as magas szintű találkozó alkalmával a két ország vezetői megállapodtak a finn–kínai viszony elmélyítésének fontosságáról, valamint annak kereteiről. 2020-ban ünnepelték a finn–kínai diplomáciai kapcsolatok felvételének 50. évfordulóját, amely ismét jó alkalmat teremtett a kooperációkhoz (Finland Abroad, 2024). Az együttműködések jótékonyan hatottak a kereskedelmi viszonyra is: 2013-ban a finn export 4,5 százaléka irányult Kínába, 2022-re ez az érték 5,5 százalékra emelkedett (OEC World, 2024).

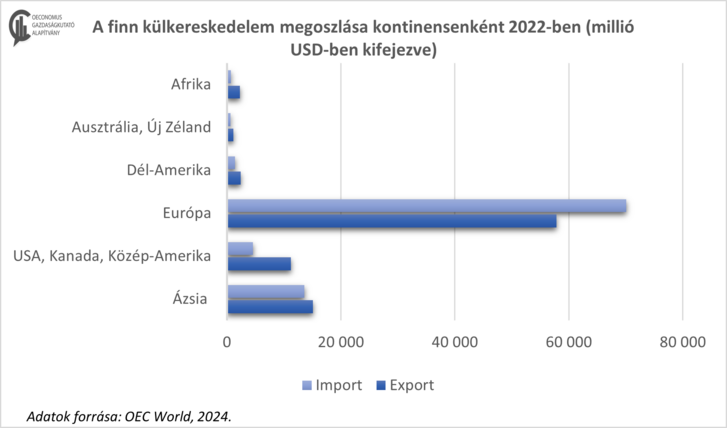

Földrajzi elhelyezkedésének köszönhetően elsődleges exportpiacai főként az európai országokban vannak. Közülük is jelentős a szomszédos Svédország (10,1 százalék), valamint Észtország (3,98 százalék) aránya a finn exportban. Mellettük Németország (11,1 százalék), Hollandia (6,54 százalék), az Egyesült Királyság (3,73 százalék) és Belgium (3,27 százalék) is magas arányban fogadja a finn exportcikkeket (OEC World, 2024). Az Európán kívüli országok közül Kínával és az USA-val is jelentős kereskedelmi forgalmat bonyolít Finnország. 2022-ben Kínába a teljes finn export 5,5 százaléka, míg az USA-ba 10,2 százaléka érkezett (OEC World, 2024).

A finn importszerkezet és az importpartnerek esetén hasonló összetétel figyelhető meg, mint az export oldalon. Elsősorban az európai kontinens államaitól szerzi be az árukat, valamint Kína és az USA szerepe itt is mérvadó. Magasabb arányú az import mértéke Lengyelországból (3,57 százalék) és Oroszországból (5,83 százalék), mint az export esetén. Az importált termékek szerkezete szintén hasonlóságot mutat az exporttal.

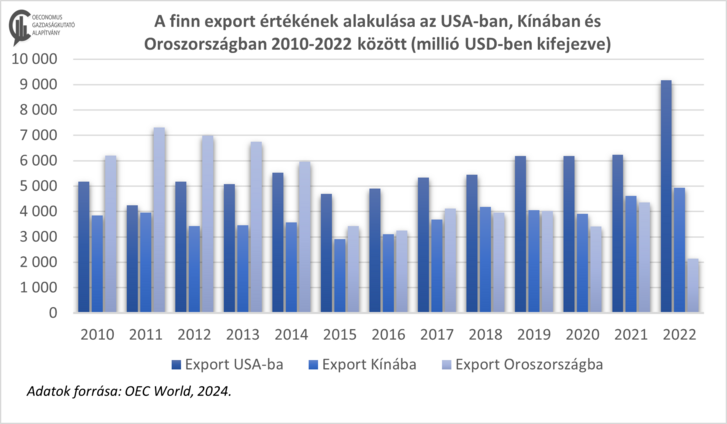

Finnország Oroszországgal való külkereskedelmén mind a 2014-es krími eseményeket követő, mind a 2022 utáni nemzetközi szankciók hatásai nyomot hagytak. Az árucserében az orosz aktívum volt meghatározó, amely 2014 és 2022 között csaknem megfeleződött. Ezzel együtt csökkent a finn export mértéke is Oroszország irányába, amelyben a visszaesés még látványosabb: 2010 és 2022 között a harmadára esett vissza a finn kivitel értéke, mindebben pedig nagy szerepet játszott a 2022 utáni állapot is.

Az orosz–finn értékek romlása mellett egyre nagyobb teret kapott az USA-val és Kínával folytatott külkereskedelme. Mind az export, mind pedig az import oldalon látható a növekedés az amerikai és a kínai adatokban is, ez pedig alátámasztja azt, hogy a finn exportcikkek az orosz helyett a távol-keleti és a tengerentúli piacokon kaptak helyet.

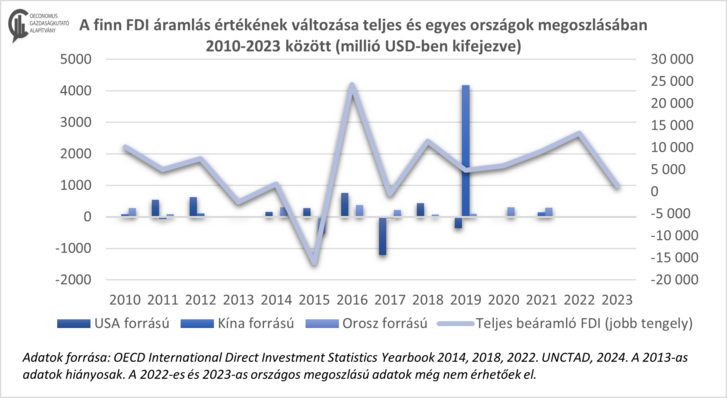

A külföldi tőkeáramlás tekintetében Finnország adatai változatos képet mutatnak. Az elmúlt években ingadozó volt a beáramló FDI összege, amire hatással volt a geopolitikai helyzet mellett, a jogi szabályozások szigorítása is.

2023-ban a teljes beáramló FDI értéke Finnországba 1 372 millió dollár volt, ami az egy évvel korábbi értékhez képest csaknem 90 százalék os visszaesést jelent (2022-ben 13 275 millió dollár volt a teljes beáramló FDI összege). A legtöbb külföldi tőke Svédországból, Hollandiából és Luxemburgból érkezik az országba. Az ágazati megoszlást tekintve elsősorban a feldolgozóipar, majd a pénzügyi-biztosítási, valamint az IT és kommunikáció a legtöbb tőkét vonzó szektorok (OECD, 2022).

Kína eddigi legmagasabb FDI kihelyezése 2019-ben volt, amikor 4 180 millió dollár értékben áramlott innen Finnországba FDI, de a 2000-es évek kezdete óta fokozatosan bővül a távol-keleti ország részesedése a finn tőkekihelyezéseknél. A finn kormány többször is mérlegelte annak lehetőségét, hogy megéri-e blokkolni a kínai tőkekihelyezéseket, de mindeddig arra jutottak, hogy inkább a szabályozással kívánják szigorítani az innen származó befektetéseket, főként az egyes biztonsági kockázatok miatt (Kaupilla és Cappelin, 2023).

Oroszország egyrészt a földrajzi közelség, másrészt a korábban már bemutatott közös történelmi múltból adódóan is jelentősebb értékű tőkekihelyező az északi államban. A 2022-es és későbbi adatok ugyan még nem érhetők el, de az orosz-ukrán viszony elmérgesedése miatt az utóbbi években ismét jelentős orosz tőkekivonás történhetett Finnországból. Emellett, mivel Oroszországgal szemben az Európai Unió által hozott nemzetközi szankciók kerültek érvényesítésre, így Moszkva válasza erre hasonló volt: az FDI befektetéseit Európa és az OECD országok helyett Ázsiába és a FÁK tagállamokba irányítja. Ez a megváltozott tőkekihelyezési irány Finnországra is hatással van, hiszen így a korábbi, relatív magas orosz eredetű tőke nem itt kerül kihelyezésre.

A finnországi tőkeáramlás kellően diverzifikált ahhoz, hogy semlegesnek tekinthessük, ugyanakkor az elmúlt évek orosz–finn viszonyában bekövetkezett változásai ezen a területen is éreztetik hatásukat.

A harmadik szempont, amely alapján a finn semlegességet vizsgáljuk, az energiafüggőség, energiabeszerzés kérdésköre. Finnországban az egyik legalacsonyabb az európai államok közül a fosszilis energia felhasználása. Az energiatermelésben 2022-ben 52,2 százalékot tett ki a megújuló energiaforrások mértéke, ugyanakkor a kőolaj a teljes energiaellátásban még mindig magas arányban, 22 százalékban van jelen. A 2022-es eseményeket megelőzően az országba érkező kőolaj import több, mint 70 százaléka érkezett Oroszországból, 2022-től viszont az elsődleges felvásárlási piac Norvégia lett, Oroszország részesedése pedig 13,1 százalékra esett vissza (OEC World, 2024). 2023-ban Oroszország részesedése a finn energiaimportban még tovább zsugorodott, egészen 1 százalékra, ami a korábbi értékekhez képest drasztikus visszaesést jelent (Statistics Finland, 2024).

Az USA részesedése a finn energiaimportban mindeközben lassan növekedésnek indult. Az USA-ból 2020-tól egyre nagyobb arányban kezdett megjelenni az importszerkezetében a finomított kőolaj és az üzemanyag is. A 2022-es adatok szerint nyers kőolajból 367 millió dollárnyi értékben az USA-ból történt import Finnországba (OEC World, 2024).

Összességében a finn semlegesség 2022-ig több olyan gazdasági előnyt is biztosított az ország számára, amelyek kedvezően hatottak a növekedésre. A kiterjedt kereskedelmi kapcsolatok mellett, a tőkebefektetések területén is kellően változatos képet láthatunk a partnerországok részéről. Az energiaimport esetén 2022-ig főként Oroszország volt mérvadó, mint importpartner, ezt követően azonban diverzifikálódtak a beszerzési helyek.

Ausztria

Az 1955. május 15-én aláírt államszerződés értelmében kivonásra kerültek Ausztriából a szovjet csapatok, így Ausztria visszakaphatta szuverenitását. Az államszerződés külpolitikai sarokkő lett, az osztrák identitás szerves részévé vált.

Az USA-val való kapcsolata több, mint két évszázadra nyúlik vissza. Egymás melletti elkötelezettségüket 2023-ban egy megerősítő megállapodásban írták alá, amely előmozdíthatja a még fokozottabb párbeszédet Bécs és Washington között (US Embassy in Austria, 2024). Kereskedelmi kapcsolataik szintén kedvezőek: Ausztria számára az USA, Németország után a második legnagyobb exportcélország, az USA számára pedig kiváló belépési pont az Európai Unió piacára.

Ausztria 1971-ben ismerte el hivatalosan a Kínai Népköztársaságot, így a két állam között fennálló kapcsolat is már több, mint fél évszázados múltra tekint vissza. A Peking és Bécs közötti viszony főként a kereskedelmi, gazdasági területekre koncentrálódik. Törekvés történt 2018-ban arra nézve, hogy Ausztria vegyen részt az Egy út egy övezet kezdeményezésben, ez viszont később meghiúsult (FMRA, 2024).

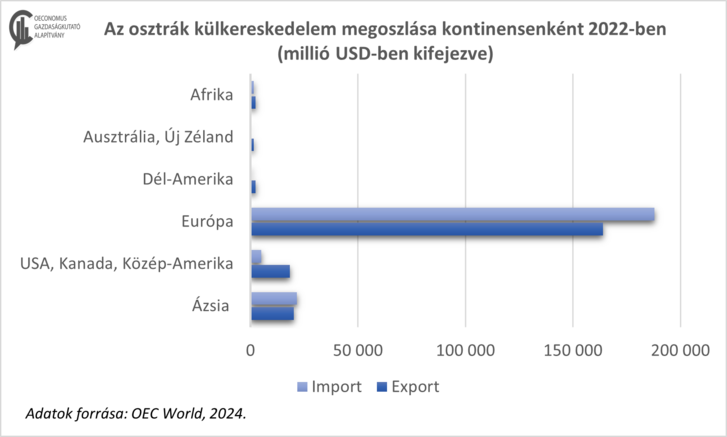

Mind az export, mind az import oldalon a német és az olasz partnerek állnak az első helyeken, jelentős arányban. Az Európán kívüli országok közül Kínával és az USA-val jelentős mértékű az áruforgalom, 2022-ben az osztrák export 2,56 százalék a Kínába, míg 6,89 százalék a az Egyesült Államokba irányult. Az import oldalon már jóval kisebb a jelzett két ország részesedése, valamint az ázsiai államok közül diverzebb képet is láthatunk Vietnám, Törökország és Dél-Korea fokozottabb megjelenésével.

Oroszországgal való kereskedelmi kapcsolatai 2014 óta jelentősen megváltoztak. 2010 és 2014 között az Ausztriába érkező orosz import évente átlagosan 1 233 millió dollárét ért el, a 2014-es krími eseményeket követően 2021-ig évente átlagosan 731 millió dollárra csökkent az összeg (OEC World, 2024). Az értékekből látható, hogy az orosz import több mint 40 százalékkal, míg az osztrák export több mint 30 százalékkal esett vissza kevesebb mint egy évtized alatt az orosz–osztrák külkereskedelemben. 2022 februárját követően még drasztikusabban csökken a kétoldalú árucsere forgalom értéke: az osztrák export 1 870 millió dollárra, míg az orosz import 280 millió dollárra csökkent. Ez, a 2021-es értékekhez képest, az export esetében több mint 15 százalékos, az import oldalon pedig több mint 65 százalékos zsugorodást jelez. A háborút megelőzően Ausztria főleg nyers kőolajat vásárolt Oroszországtól, valamint kisebb mértékben fémeket és vegyipari anyagokat (OEC World, 2024). Míg 2012-ben az osztrák nyerskőolaj-import 57,2 százaléka érkezett Oroszországból, addig 2022-re ez az érték 20,4 százalékra csökkent. A kieső mennyiséget Ausztria Kazahsztánból, Irakból, Líbiából szerzi be 2022 óta. Az adatok alapján azt láthatjuk, hogy bár Ausztria az orosz–ukrán háború hatására nem változtatott semlegességi politikáján – ahogyan például Finnország megtette – a szankciók, valamint az egyéni politikai-gazdasági döntések hatására jelentősen változott az orosz–osztrák kereskedelmi kapcsolat.

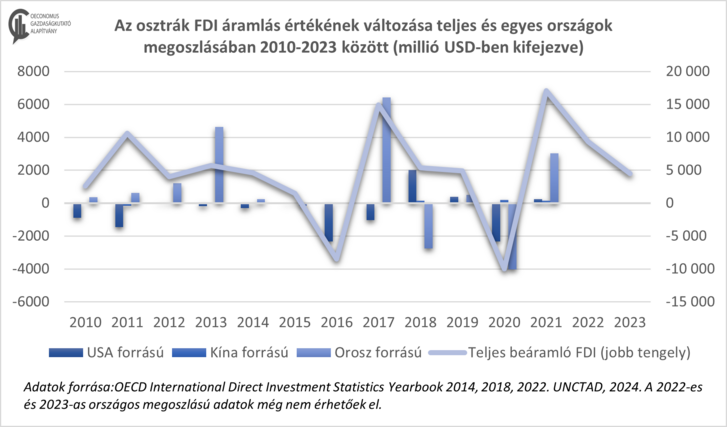

A külföldi közvetlen-tőkebefektetések elemzése esetén gyorsan megállapítható, hogy Ausztria inkább tőkeexportőrként van jelen a térségben, mintsem FDI vonzó államként. Ausztriában a legnagyobb tőkeexportőrök Németország (30,8 százalék), Oroszország (11,4 százalék), Svájc (8 százalék), az Egyesült Államok (6,6 százalék), Olaszország (5,7 százalék) és az Egyesült Arab Emírség (4,6 százalék) (OECD, 2022).

A 2014-es eseményeket követően lassult az orosz eredetű tőkebefektetések mennyisége Ausztriában, valamint 2015-ben és 2016-ban tőkekivonások is megfigyelhetőek voltak, de 2017-től ismét gyakoribbá váltak a nagy arányú FDI kihelyezések. A legutolsó elérhető OECD-adat szerint 2021-ben 3018 millió dollár értékű FDI-kihelyezés történt orosz részről az osztrák gazdaságba, ami a teljes beáramló ausztriai tőkebefektetések ötödét tette ki (OECD, 2022). Ugyanebben az évben amerikai részről 237 millió dollárnyi, míg kínai oldalról 143 millió dollárnyi FDI került kihelyezésre Ausztriában (OECD, 2022). Az eddigi eredmények alapján 2022 és 2024 első fele között tovább nőtt az orosz eredetű tőkeimport Ausztriában (Vindobona, 2024). Az Osztrák Nemzeti Bank közlése szerint Ciprus után Ausztria lett a második legnagyobb orosz tőkebefogadó ország Európában, ami összefügg azzal, hogy Bécset ma is, ahogyan a hidegháború éveiben, egyfajta központként, kapocsként használják a nagy európai gazdaságok eléréséhez az orosz nagyvállalatok (Vindobona, 2024). Mindez azt is jelzi, hogy Ausztriában az orosz tőkének csak kisebb része marad, nagyobb arányban Európa más országaiba áramlik innen az FDI.

Ausztria semlegességi viszonyainak tárgyalása során a harmadik fontos terület az energiabeszerzés. Az osztrák villamosenergia termelés háromnegyede már megújuló energiaforrásokból kerül előállításra, viszont még mindig magas a földgáz és a kőolaj felhasználás, valamint beszerzés aránya. A kőolaj a teljes energiaellátásban 35 százalékot, míg a földgáz 19 százalékot foglalt el 2023-ban (IEA Austria, 2024). Az egyik első nyugat-európai országként Ausztria már 1968-ban gázszerződést kötött az akkori Szovjetunióval, a megállapodás pedig továbbra is érvényben van a felek között, némi módosítással. Ezen túl, 2018-ban újabb gázszerződést írtak alá a felek, amely 2040-ig érvényes és évi 6 milliárd köbméter földgáz vásárlását biztosítja Ausztria számára Oroszországtól (Index, 2023). A legnagyobb felhasználója az orosz gáznak az OMV osztrák energiavállalat, amely vezetője, Alfred Stern többször is jelezte a 2022-es események után, hogy nem áll szándékukban felmondani a meglévő gázvásárlási szerződést (Index, 2023).

Ausztria immár lassan hetven éve tartó semlegessége időtállónak bizonyul. Ugyan egyes területeken, mint az energiabeszerzés, túlnyomó tud lenni az orosz kapcsolat, viszont összességében képes a kiegyensúlyozott külpolitikára és gazdaságszervezésre. A külkereskedelme és a tőkevonzása kellően diverzifikált, energiabeszerzésében pedig törekszik a partnerségek kialakítására a meglévő orosz kapcsolat mellett is. Külpolitikájában ugyan megfigyelhetünk egy-egy elköteleződést világpolitikai kérdések mellett (például az ukrajnai helyzetben Bécs egyértelműen kiállt a Kijev mellett), de a gazdaságban ezt az eltolódást nem vehetjük észre.

Svájc

Az európai országok, azon belül is az elkötelezett semleges államok közül talán az egyik legismertebb példa Svájc. Az ország egyik világháborúban sem vett részt, külpolitikájára hosszú évtizedek óta jellemző a semleges, egyik irányba sem túlzóan elmozduló diplomáciai kapcsolat. Gazdasága mégis az európai államok között az egyik legstabilabb, követendő példaként emlegetik. A semlegesség jól jövedelmezett az elmúlt évtized geopolitikai helyzetei között is, hiszen Svájc mind Oroszországgal, mind az USA-val, de Kínával is kedvező kapcsolatokat tudott kialakítani.

Svájc és az Egyesült Államok a 19. század óta baráti kapcsolatokat ápol, amelyek olyan közös értékeken alapulnak, mint a demokrácia, a jogállamiság és az emberi jogok tiszteletben tartása. Az Egyesült Államok alapvető fontosságú Svájc jóléte és biztonsága szempontjából, és a második legnagyobb kereskedelmi partnere. Az Egyesült Államok a svájci export és közvetlen külföldi befektetések fő célországa, és kulcsszerepet játszik az oktatás és a kutatás területén.

Az orosz–svájci kapcsolatok megszilárdulását 2007 óta datálják a diplomáciában, amikor a két ország egyetértési megállapodást írt alá egymással. A jó viszony azonban nem tudott tartós maradni, mert a 2014-es krími annexió, majd a 2018-as nyilvánosságra hozott kiber- és kémtámadások, végül pedig a 2022-es februári események tovább rontottak a kapcsolaton (EDA Switzerland-Russia, 2023).

A Kínai Népköztársasággal 1950 óta tart fenn kétoldalú kapcsolatot Svájc. 2021-ben a Szövetségi Tanács Kína-stratégiát fogadott el, amely meghatározza Svájc Kína-politikai céljait és intézkedéseit a 2021–2024-es időszakra, a béke és az emberi jogok, a jólét, a fenntarthatóság és a digitalizáció külpolitikai prioritásai alapján (EDA Switzerland-China, 2024). 2010 óta Kína Svájc legnagyobb kereskedelmi partnere Ázsiában, globálisan pedig a harmadik legnagyobb az EU és az Egyesült Államok után (EDA Switzerland-China, 2024).

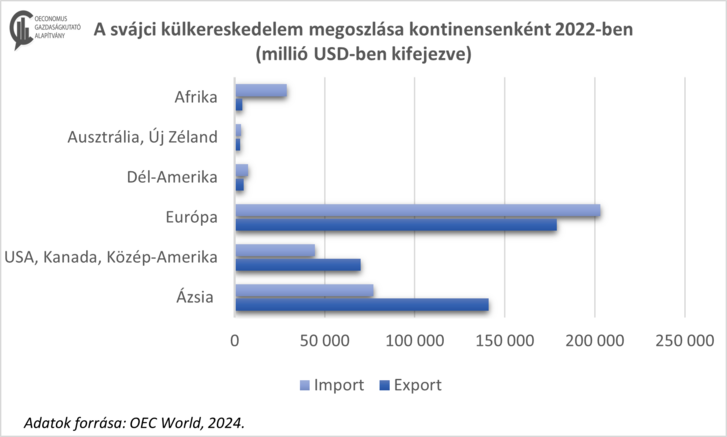

Svájc kereskedelmi kapcsolatai rendkívül kiegyenlítettek a főbb nemzetek gazdaságaival.

Az Amerikai Egyesült Államok 2022-ben 15,3 százalék os részesedéssel vett részt a teljes svájci exportban, emellett pedig az import oldalon is magas, 10,4 százalék os ez az arány (OEC World, 2024).

Oroszország és Svájc között a krími események és az ukrajnai háború markánsan változtatta meg a bilaterális kapcsolatokat. Magas értékben, összesen 13 milliárd frank összegben zároltak orosz eszközöket az országban. A Svájci Gazdasági Államtitkárság adatai szerint 2023-ban 580 millió frank pénzügyi eszközt, valamint két ingatlant is zár alá vettek (VG, 2024). Mindezzel 17-re nőtt a lefoglalt orosz tulajdonú ingatlanok száma Svájcban.

A külkereskedelmi adatokból látható, hogy az orosz–svájci viszonyban főként az európai ország importja csökkent jelentős mértékben Oroszország felől. Az import ilyen mértékű visszaesése mögött a finomított kőolaj svájci vásárlásának csökkenése áll: 2013-ban a termék 38,9 százalék át Oroszországból szerezte be Svájc, egy évvel később azonban innen már csak 9,47 százalék a érkezett az olajnak. 2022-re jóformán eltűnt Oroszország a svájci finomítottkőolaj-import partnerei közül, ami azonban arra is rávilágít, hogy ez a hozzáállás Bern részéről valóban felveti, hogy semleges-e az ország.

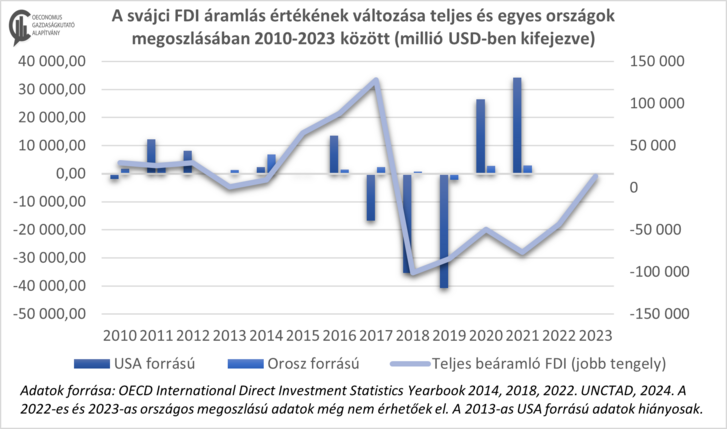

Svájc a stabil gazdasági hátterének, kiszámítható politikai döntéseinek köszönhetően hosszú ideje rendelkezik magas tőkevonzó képességgel.

Az orosz–ukrán háború során is többször felmerült Svájc és az itt elhelyezett, főként orosz eredetű tőkebefektetések szerepe. Korábban már utaltunk rá, hogy magas értékben került zárolásra orosz vagyon az országban, de emellett érdemes megnézni, hogy az orosz FDI kihelyezések milyen arányban alakultak az elmúlt évek során.

Az orosz eredetű tőke az amerikaihoz képest csekély összegű kihelyezéseket mutat az Orosz Nemzeti Bank adatközlése szerint (CBR, 2024). Az itt összeállított adatok alapján az eddigi legmagasabb értékben 2014-ben érkezett orosz tőkekihelyezés Svájcba, 6 927 millió dollár összegben. A tényleges orosz eredetű FDI-kihelyezés azonban ennél az összegnél minden bizonnyal nagyobb, viszont mivel Oroszország előszeretettel alkalmaz transzfer országokat (főként Hollandiát és Ciprust) a tőkekihelyezésekhez, így nehéz megbecsülni a valós értéket.

Hasonló helyzet mutatkozik a Kínából Svájcba áramló FDI esetében is. Egy befektetési tájékoztató adatai szerint 2023-ban 196 millió dollárre emelkedett a Svájcban létrehozott, kínai forrású, új befektetések értéke (Interesse, 2024). Ezzel az európai ország a kontinens harmadik legvonzóbb célpontja lett a kínai tőkebefektetések előtt.

A svájci FDI-áramlás összességében változatos képet mutat, viszont az adatok közlésének hiányosságai, valamint a transzferországok miatt nehezen megítélhető, hogy egy-egy nagyobb gazdaság, ténylegesen mekkora tőkebefektetéssel rendelkezik az országban. Svájcot gyakran az európai off-shore tőkekihelyező államok között is szokták emlegetni, nem véletlenül, hiszen az adózási rendszere jóval kedvezőbb, mint a legtöbb államnak.

Svájc a gazdasági növekedést elválasztotta az energiafelhasználástól, ami a gyors népességnövekedés ellenére hatalmas teljesítményt jelent. A három vizsgált ország közül itt a legalacsonyabb a kőszén aránya a teljes energiafelhasználásban, mindössze 0,3 százalék volt 2023-ban (IEA Switzerland, 2024). Magas azonban a kőolaj aránya, egy évvel ezelőtt 34 százalékos értéket képviselt a teljes energiafelhasználáson belül. 2022-ben 57,4 százalék volt a megújuló energiaforrások részesedése az energiatermelésben (IEA Switzerland, 2024). A gazdaság működtetéséhez azonban kőolajra is szüksége van az országnak. A nyers kőolajat Kazahsztánból, az USA-ból, Nigériából és Líbiából szállítja az országba (OEC World, 2024). Mivel Svájcnak csak egyetlen kőolaj finomítója van, ami az országos szükségletek egynegyedét elégíti ki, ezért szükséges finomított kőolajat importálnia. Ennek beszerzéséhez 2014 előtt főként Oroszországot, 2014 után már Németországot, Franciaországot és Hollandiát is bevonja Svájc (OEC World, 2024).

Fontos importtermék az energia területén a földgáz, amely a svájci energiafelhasználásban 10,2 százalékkal jelenik meg (IEA Switzerland, 2024). Elsősorban Oroszországtól vásárolja a földgázt, viszont lényegesen nagyobb függőség mutatkozik ennél a terméknél, mint a kőolajnál volt megfigyelhető. 2019-ben több, mint 50 százaléka az importált földgáznak Oroszországból származott, ami az EU import arányhoz képest is kimagasló érték (az EU 2019-ben a földgázimport 41 százalékát szerezte be Oroszországtól). 2020-tól egy fokozatos csökkenés figyelhető meg a svájciak orosz gázfelvásárlásai között, mivel sikerült 43 százalékra csökkenteni az innen importált mennyiséget (Maslova, 2022). A 2022-es orosz–ukrán háború, valamint az Északi-Áramlat felrobbantása egyaránt rávilágított arra, hogy Svájc számára is fontos az energiahordozók diverzifikálása, a több helyről való beszerzés lehetőségeinek kialakítása.

Összességében Svájc semlegessége ugyan még ma is fogalmi jelentőséggel bír, de egyre inkább úgy tűnik, hogy főként csak a gazdasági érdekek kihasználására törekszik. A Bern és Moszkva között kialakult viszony az ukrajnai háború miatt a gazdasági kapcsolatokban nem hagyott nyomot, ugyanakkor az orosz vagyonok zárolása, valamint a nemzetközi szankciókhoz való csatlakozás egyaránt rányomta bélyegjét a bilaterális kapcsolatra. Míg az USA-val és Kínával folyamatosak a produktív egyeztetések, addig Oroszországgal inkább egy távolságtartó, kölcsönös érdekek miatt fenntartott viszony jellemzi a külpolitika ezen szegmensét.

Összefoglalás, konklúziók

A semlegesség kérdése gazdasági szempontból számos hasonlóságot mutat a politikai semlegességgel. Nem árulunk el nagy titkot, ha azt mondjuk, hogy a legtöbb politikailag semleges ország képes a gazdasági semlegesség megvalósítására is. Mindazonáltal ahogyan a három európai példa is bemutatta, ez a fajta kiegyenlített gazdaságszervezés nagyfokú higgadtságot is megkíván a gazdasági döntéshozóktól. Finnország esetén például az orosz energiaimport minimalizálása csak úgy volt lehetséges, hogy megfelelő alternatív beszerzési helyek voltak számára nyitottak.

Finnország, Ausztria és Svájc példáin keresztül azt is megfigyelhettük, hogy teljes semlegesség nem, vagy csak nagyon ritka esetekben tud gazdasági vonalon megvalósulni. Egy-egy országhoz, kontinenshez mindig jobban fog kötődni az adott állam, hiszen elsődleges gazdasági érdekei úgy kívánják. Egy tökéletes világgazdaságban mindenki mindenkivel egyformán kereskedne, a valóságban azonban ennél árnyaltabb a helyzet. Vannak olyan importcikkek, amelyek beszerzése függetlenül az éppen folyó konfliktustól vagy geopolitikai helyzettől, csak egy vagy nagyon kis számú államtól megoldható. Ilyen esetben fontos annak mérlegelése, hogy egyrészt a gazdasági semlegességet hogyan lehet fenntartani, másrészt az is lényeges, hogy az adott nemzetgazdaság számára meddig éri meg elmenni az elv fenntartása mellett. Ausztria példájában látható, hogy a kőolajbeszerzés, függetlenül az orosz–ukrán háborútól és a Bécs–Moszkva között kialakult viszonytól, számukra Oroszországból a leginkább megfelelő. Ezt a szükségszerűséget tehát fölé helyezik az elveknek, így pedig ebben a szegmensben a semlegesség legitimitása is felmerülhet.

Globális világunkban számos geopolitikai kihívással szembesülhetünk, amelyek a kis, nyitott gazdaságú országok számára megannyi problémát okozhatnak. A gazdasági semlegesség erre egy jó megoldás lehet. Ehhez szükséges, hogy az adott nemzetgazdaság ne szigetelődjön el a semlegességben, hanem nyitott, közvetítő szerepet tudjon játszani akár a nagyhatalmak közötti versengés során is.

Rovataink a Facebookon