11,5 százalékra emelték az alapkamatot

További Magyar cikkek

A jegybank monetáris tanácsa október 22-én rendkívüli ülést tartott. A pénzpiaci folyamatok áttekintése után a tanács döntött az irányadó jegybanki alapkamat 11,5 százalékra történő emeléséről, közölte az MNB. Az új kamatszint már szerdán 11 órától érvényes.

A monetáris tanács döntött arról is, hogy az egynapos jegybanki hitel és betét kamata által meghatározott kamatfolyosó szélességének az irányadó eszköz kamatszintje körüli +/-50 bázispontra történő mérsékléséről (ez korábban 100 bázispont volt.)

A döntést megelőzően 278-nál mozogtak a jegyzések, a 11 órakor megjelent jegybanki közlemény után a forint máris erősödik, az euró ára 272 forintra csökkent, majd negyedóra multán 275-nél jártak a jegyzések, háromnegyed 12-re viszont már újra 279-nél járt az árfolyam. Az euróár reggel már a 284 forintos szintet is elérte egy kis időre.

Gyurcsány: Spekulálnak a forint ellen

Erős spekulációs nyomás alatt továbbra is a forint, az ez elleni küzdelemben a jegybank kamatot emelt, ezzel jelentősen drágította a spekuláció költségét – mondta a kormányülést követő sajtótájékoztatón Gyurcsány Ferenc. A miniszterelnök leszögezte: a kormány támogatja az MNB-t, abban, hogy a jegybank tegyen meg mindent, amit a forint védelmében meg kell.

A kormányfő kitért rá: miközben itthon csütörtökön négynapos hétvége kezdőik, a világban a piacok nyitva tartanak. "Budapestnek ebben a helyzetben békére és nyugalomra van szüksége", nem hívhatja fel a figyelmet a világ előtt olyan képekkel, amelyek nyugtalanságot, randalírozást mutatnak – mondta Gyurcsány, aki arra kért minden felelős közéleti szereplőt, hívják fel erre híveik, követőik figyelmét. Aki nyugtalanságot kelt az utcákon, anyagi kárt is okoz az országnak, ami minden családnak ezrekben mérhető - mondta a miniszterelnök.

Az MNB közleményt adott ki a monetáris tanács döntése után kamatkondíciókról. A kötelező tartalékok után fizetett, valamint az alultartalékolás esetén alkalmazott büntető kamat mértéke szintén 11,5 százalékra változott.

A jegybank legutóbb 2003 őszén döntött egy lépésben 3 százalékpontos kamatemelésről, akkor 9,5 százalékról 12,5 százalékra módosított. A kamatszint legutóbb 2004 augusztusában volt ilyen magas.

A monetáris tanács, saját, nyilvános ügyrendje szerint havonta két ülést tart, mindig hétfőn, ebből mindig a második a kamatdöntő ülés: legutóbb éppen két napja, 20-án volt ilyen, akkor a tagok a tartásra szavaztak. A rendkívüli ülés összehívása már önmagában is üzenet a piacoknak, a kamatemelés pedig a jegybankok klasszikus, egyben legerősebb eszköze a deviza védelmére. Erre jellemzően akkor kerül sor, ha sem a korábbi verbális intervenciók, sem pedig a pénzpiacon végrehajtott forintvásárlások nem segítenek (ha a jegybank forintot vesz, azzal a keresletet növelni, így emeli az árát az euróval szemben.)

Az MNB a végső eszköznek tekinthető kamatemelés előtt többször is fellépett a forint védelmében: szóbeli beavatkozásnak tekinthető minden, a jegybanki vezetők részéről az elmúlt hetekben tett olyan nyilatkozat, melyben a forint, illetve az ország és annak bankrendszerének stabilitásáról szóltak. A legerősebb ilyen üzenet Simor András bankelnök hétfői, a várakozásoknak megfelelően a kamat szintentartásáról döntő monetáris tanácsi ülése után adott nyilatkozata volt – az árfolyam azóta bekövetkezett esése és a mai rendkívüli kamatemelés nyomán már egyértelműen kijelenthető volt, hogy ez sem nyugtatta meg érdemben a piacot.

Még nem tudni, mit ér a döntés

Nagyon bizonytalan térben vagyunk, az első piaci reakciók is ezt mutatják - kommentálta a jegybanki lépést Duronelly Péter. A Budapest Alapkezelő befektetési igazgatója úgy látja, a magyar gazdaságpolitikai mindent megtesz azért, hogy a forint árfolyama ne szálljon el, de a szakértő szerint erősen a külföld kezében vagyunk, a külföldi befektetői hangulat talán még erőteljesebben befolyásolja a forint mozgását még a rendkívüli kamatemelés után is, mint a magyar döntéshozók. Így egyelőre nem lehet megmondani, a kamatemelés váratlansága és mostani mértéke elég lesz a forint árfolyamának stabilizálásához.

Jó döntést és jókor hozott a monetáris tanács – értékelte a 3 százalékpontos rendkívüli kamatemelést az Indexnek egy nemzetközi alapkezelő egyik neve mellőzését kérő vezetője. Szerinte indokolható, miért nem lépett már hétfőn, a rendes ülésen az MNB: akkor az inflációs célkitűzésnek, az inflációs pálya alakulásának megfelelően reagáltak a helyzetre, ma pedig az árfolyammozgásra reagáltak. Így, miközben a mai emelés üzenete is egyértelműbb, arra is lehet számítani, hogy a piaci hangulat normalizálódásával rövid időn belül mérsékelni is lehet majd a kamatot.

Az alapkezelő szerint a mostani folyamatban a rendkívüli kamatemelés már aligha tűnt elkerülhetőnek, ugyanakkor többen is azt várták, hogy a jegybank kivár a jövő hétfőig, teszteli a piacot a hosszú hétvége alatt. A mostani gyors döntés már csak azért is volt jobb lépés, mert így biztonságosabban várhatjuk a négynapos szünetet, másfelől minden rendkívüli kamatemelés mértéke annál alacsonyabb maradhat, minél előbb születik meg a döntés. Ez persze nem jelenti azt, hogy biztosan elkerülhető a további kamatemelés. Ez a következő napok piaci mozgásán múlik, de "nem kell kapkodni, lehet csendben interveniálgatni" – fogalmazott az alapkezelő, a jegybank forintvásárlási lehetőségére utalva.

Drágul a spekuláció

Ki kell emelni a mai döntésből, hogy az alapkamat emelésén túl a jegybank szűkítette az egynapos, úgynevezett overnight kamatszint eltérési lehetőségét is: ez eddig egy százalékpont volt, azaz 7,5 százalékig is csökkenhetett. A bankok éltek is ezzel, miután tele voltak forinttal, ez viszont kedvezett a spekulánsoknak: most a csatorna 0,5 százalékpontra szűkül, ráadásul a 11,5 százalékos kamathoz képest.

Miért is fontos ez? Ha valaki egy devizát shortol, azaz annak esésére játszva próbál nyereséget elérni, a következő módon jár el: forintban vállal adósságot, a fizetést későbbi időpontra ígérve, miközben az ő pénze euróban áll. Világos: ha gyengül a forint, ugyanannyi euró már jóval több forintot ér, ez a különbség lehet a haszon. Ugyanakkor a forintadósságot finanszírozni kell, erre eddig kiváló eszköz volt az overnight kamat.

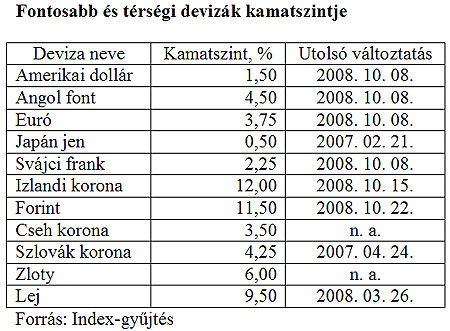

Ennek ugyanis az eltérés engedélyezésével elérhető mértéke, a 7,5 százalék, már nem volt sokkal magasabb, mint a bankközi piacon kialakult, az euróra vonatkozó kamatszint (5 százalék felett is volt az elmúlt időben, miközben az ECB kamata 3,5 százalék.) Így pedig a spekulációs művelet finanszírozási költsége nem túl magas, a két kamatszint különbségéből adódik. Most a magyar forint kamata jelentősen emelkedik, miközben az euró overnight kamat már csökken (tendál visszafelé a 3,5 százalékos ECB irányadó kamat felé, bár még távol van attól), így a spekulánsok költségei jelentősen emelkedtek, ami sokak kedvét elveheti a forint gyengítésétől.

A kormánynak is lépnie kell

A monetáris tanács megtette, amit meglehetett, most a kormányon a sor – hangsúlyozta az Indexnek a pénzpiaci szakértő. Szerinte a mostani folyamatok egyértelműen mutatják: "amíg nincs ütős bejelentés, addig ez a történet nem fog lecsengeni". Már nem elég a 3 százalékos hiányt biztosan elérni jövőre, ennél több kell. Sürgös intézkedésekre van szükség a kiadási oldalon: a tabuként kezelt szociális kiadásokhoz hozzá kell nyúlni, a 13. havi jutattások kérdése ismét előtérbe kerülhet. Adócsökkentésre a szakértő szerint most nincs lehetőség, átrendezés ugyanakkor elképzelhető, vagy az áfa emelése akár e nélkül is.

Lufit pukkasztunk

A rendkívüli kamatemeléssel akarjuk kipukkantani a spekulánsok által fújt lufit, el akarjuk tántorítani a forintgyengülésre játszókat - értékelte Barcza György, a K & H Bank vezető elemzője a mai lépést.

Magyarország válságkezelő stratégiája nem volt a legjobb, meg kell hagyni, ugyanakkor az is igaz, hogy nehéz eredményesen letörni a spekulatív támadást, eredményesen védekezni a spekulánsok ellen - folytatta. Magyarországnak már van tapasztalata válságmenedzselésben, 2003-ban és 2006-ban is volt ilyen támadás hazánk ellen, akkor sikerrel küzdöttünk.

Barcza szerint a kormányzat nem igazán akart tudomást venni a helyzet súlyosságáról, most pedig nagyon meg kellett emelni a jegybanki alapkamatot a védekezéshez. Talán ha hétfőn már emelt volna az MNB, akkor kisebb kamatnöveléssel is meg lehetett volna úszni.

A 300-as euróba sem halnánk bele

Percekkel a kamatdöntés előtt tette közzé a Concorde elemzője, Móró Tamás rövid elemzését. Szerinte az igazán nagy problémát az jelentené, ha az euró árfolyama tartósan 300-320 felett maradna. Ez nem egy kizárható forgatókönyv, és nem is lenne feltétlenül meglepő. Ha a mostani hangulat tovább durvulna, láthatnánk ilyen árfolyamot, hasonló gyengülés volt már a világban egy ilyen helyzetben.

Az alábbi, a Concorde által készített táblázat a régiós tőzsdeindexek és devizák teljesítményét mutatja az év elejétől, valamint az utóbbi egy hónapban. Jól látható, hogy a forint zuhanása ugyan kilóg a sorból, azonban a részvényeink esésére senki nem kapná fel a fejét sem a régióban, sem pedig a szélesebben vett fejlődő piacokon. Bár kár lenne tagadni meglévő problémáinkat, ezzel együtt messze nem arról van szó, hogy csak minket bántanak, esik minden fejlődő részvénypiac és minden deviza. A sorból csak a dollárral szemben kereskedett rubel lóg ki, de itt az árcentrum a dollár a dolláralapú kereskedelmi forgalom miatt, ehhez képest pedig komoly gyengülést látunk – írja Móró Tamás.

| Tőzsdeindex | Deviza | |||

| Év eleje óta | 1 hó | Év eleje óta | 1 hó | |

| Cseh | -50.6% | -31.8% | 2.4% | -6.8% |

| Lengyel | -48.8% | -25.2% | -3.1% | -12.2% |

| Osztrák | -53.7% | -35.2% | - | - |

| Román | -68.5% | -44.9% | 3.8% | 6.3% |

| Magyar | -51.6% | -33.8% | -10.2% | -16.0% |

Eddig el voltunk kényeztetve. Ez persze azt is jelentené, hogy a többi régiós deviza is esne, azaz komoly regionális problémával kellene szembenéznünk. Megnőne a bankok rossz hitelállománya, nemhogy profit nem lenne, hanem veszteségessé is válhatna a szektor. Ezzel együtt nem ez tűnik a legvalószínűbb kifejletnek, a további drasztikus esés sok piaci szereplőnek nem érdeke, nemcsak Magyarországon és többi kelet-európai országban, hanem az EU fejlett részében sem, gondoljunk csak a hazai bankok többségét birtokló külföldi pénzintézetekre.