Megtörtént, amitől egész évben féltek

További Gazdaság cikkek

-

Itt a válság, amiről egyre többet beszélnek: egyszerre két csapás éri Európát

Itt a válság, amiről egyre többet beszélnek: egyszerre két csapás éri Európát - Lázár János 600 milliárd forintos vasútépítési fejlesztésről számolt be

- Közeleg a határidő, megjelent a tervezet

- Megszületett a nagy megállapodás, évekre előre rögzítették, hogyan nőnek a bérek

- Ez sokaknak fájni fog: tízszeresére emelik a parkolás díját az egyik kerületben

Bejelentette a Federal Reserve, hogy mit csinál az eszközvásárlási programjával: havi 85 milliárd dollárról 75 milliárdra csökkenti annak méretét. Államkötvényből és jelzálogalapú értékpapírból 5-5 milliárddal kevesebbet vásárolnak mostantól.

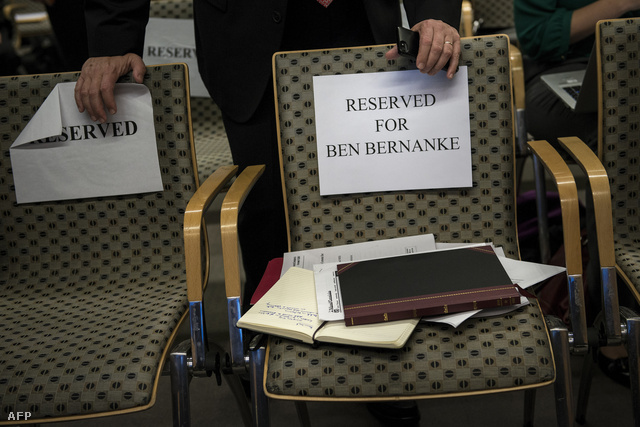

Ezt követően megtartja utolsó sajtótájékoztatóját az amerikai jegybank leköszönő elnöke, Benjamin Bernanke.

Mindenki erre figyel

A Federal Reserve már több mint egy éve minden hónapban vásárolt amerikai államkötvényeket és jelzálogalapú értékpapírokat 85 milliárd dollár értékben, ami meghatározó dolog az összes pénzpiacon. Ugyanúgy érinti az euró-dollár árfolyamát, a forint-eurót, részvények iránti keresletet, a kőolaj és az arany árfolyamát, az amerikai lakáspiaci kamatokat, vagy mondjuk a magyar államkötvények iránti keresletet.

Ehhez képest hónapok óta egyre többet beszéltek arról, hogy mérsékelni kellene a progamot, és havonta kevesebb milliárd új dollárt nyomni a pénzpiacokba. A Nagy Csökkentés – angolban "tapering", ami miatt a magyar pénzügyi zsargont beszélő körök egy részében "tapírként" szokták emlegetni – most különösen aktuális lett, hiszen úgy tűnik: a gazdaság helyzete javul, a kormányzati problémák átmenetileg megoldódtak, miközben néhány pénzügyi eszköz értéke túlságosan magasnak tűnik.

Amire a leginkább figyel a Fed, tehát az amerikai munkaerőpiaci számok, lényegesen jobbak voltak októberben és novemberben, mint arra számítani lehetett – viszont az amerikai államigazgatás őszi leállása miatt a legtöbb megfigyelő szerint most viszonylag torzak ezek a statisztikák. Szintén érv volt a program visszavágása mellett, hogy infláció egyre alacsonyabb volt.

Jópár elemző szerint nagyjából 50-50 százalék volt, hogy most csökkentik a programot. Viszont ha csökkentik, akkor sokan úgy látják, valószínűbb, hogy csak jelzésértékűen, havi néhány milliárd dollárral. Végül nekik lett igazuk.

A várakozások hasonlóak voltak a Fed szeptemberi ülése előtt, ám akkor – a piacot megfigyelők egy részének nagy meglepetésére – nem csinált semmit az amerikai jegybank, jól megtréfálva ezzel a piacokat. Utólag kiderült, hogy ez jó döntés volt, hiszen nem sokkal később következett a tragikomikus költségvetési alkudozás az USA-ban, ami a Fed támogatása nélkül nehéz napokat okozott volna a tőkepiacokon.

Egyáltalán, mi az a QE?

A monetáris politika hagyományos eszköztársa a válság után kimerült, ezért az utóbbi öt évben nem a kamatot, hanem a mennyiségi lazításról (quantitative easing, QE) szóló híreket figyelték igazán feszülten a befektetők.

A QE az program, aminek keretében a Fed elképesztő mennyiségű értékpapírt – amerikai államkötvényeket, jelzálogleveleket és egyebeket – vásárol a bankoktól. Jelenleg havonta 85 milliárd dollár értékben vesznek pénzügyi eszközöket, nagyjából felerészben államkötvényeket és a jelzálogleveleket. Mint a lenti grafikonon látható, a program bejelentése óta havonta 85 milliárddal nő a Fed már eleve sem kicsiny mérlegfőösszege.

A QE program megítélése finoman szólva ellentmondásos. A bankok és a pénzügyi rendszer egésze életben maradt, a részvényárfolyamok új történelmi rekordokat döngettek, és az utóbbi időben már az ingatlanpiac is kezdett magára találni. De több jelből is úgy tűnik, hogy a program hatásai messze nagyobb mértékben kedveznek az értékpapírokkal rendelkező módosabbaknak, mint az inkább csak ingatlanokat tulajdonló szegényebbeknek.

Erről beszélt nekünk egy hónapja a Andrew Huszar, a Fed korábbi kereskedője is.

Tavasz óta arról ötletelnek nyilvánosan a Fed vezetői, hogy hogyan lassítsák le az új értékpapírok vásárlását, és már ez is elég volt ahhoz, hogy nagyobb riadalom bontakozzon ki a legtöbb tőkepiacon – különösen a feltörekvő piaci kötvényeknél. Gyorsan visszakozniuk is kellett emiatt. Ez is mutatja, hogy a piacok függő helyzetbe kerültek a Fed politikájának fenntartásától. A pénznyomtatás mellett a másik legnépszerűbb hasonlat a QE programra a morfium: a nagy pénzbőség csillapítja az egyébként meglévő feszültségeket, viszont sokat nem lendít a valós állapotokon, és kemény függőséget alakít ki.

Mi és mit csinál a Fed?

A jegybankok általában állami intézmények, de az amerikai Federal Reserve legfeljebb kvázi-állami. Tulajdonosai a magánkézben lévő tagbankok, közel 3600-an, viszont a kormány több ponton szigorúan irányítja az intézmény működését. Ráadásul nem is egy intézményről van szó, hanem egy lazán összefogott rendszerről, ami összesen 16 ezer embernek ad munkát. Van 12 regionális Fed, amelynek vezetői különböző eljárásokkal meghatározott rendben ülnek össze a kamatokról és egyéb eszközökről döntő Nyíltpiaci Bizottságban (FOMC), illetve a kormányzótanácsban.

A Fednek létrehozása óta három fő feladata van, de ebből az első kettőt szokták kiemelni. Úgy kell szabályoznia a pénzkínálatot, hogy 1. a lehető legmagasabb legyen a foglalkoztatottság, 2. árstabilitás legyen, tehát ne legyen túl nagy infláció vagy defláció, 3. mérsékeltek legyenek a hosszú kamatlábak. Ezen kívül feladata, hogy pénzzel lássa el a kereskedelmi bankokat, megelőzze a bankpánikokat (igazából ezért hívták életre száz évvel ezelőtt), és a néhány éve elfogadott pénzügyi reformok óta megnövekedtek a szabályozói feladatai is: folyamatosan követnie kell az egész rendszert fenyegető kockázatokat, és összhangot kell találnia a bankok és a fogyasztók érdekei között.

Az árstabilitás és a teljes foglalkoztatottság gyakran áll szemben egymással, és általában ez a konfliktus van a monetáris politika központjában. Ha nincs több munkanélküli, akkor a munkavállalók könnyebben követelhetnek fizetésemelést, ami az ár-bér spirál beindulásával fenyeget. A magasabb infláció viszont gyakran arra kényszeríti a tőke tulajdonosait, hogy beruházásokat valósítsanak meg, ami elvileg jó a foglalkoztatásnak. A két, néha ellentmondó cél közötti ingadozás mutatja meg az amerikai jegybankárok preferenciáit.

A Fed rendelkezésére áll egy sor külön-külön is nagy erejű eszköz. Az irányadó kamatláb (ezt a Fednél federal funds rate-nek hívják) a monetáris politika fő eszköze normális esetben, de ez a válság óta nullán ragadt, ezért nincs sok jelentősége. Ezért került előtérbe a mennyiségi lazításról (quantitative easing, QE).