Négy ijesztő dolog a jegybank pénzköltésében

További Gazdaság cikkek

-

Itt van Orbán Viktor 4,7 milliós bástyája

Itt van Orbán Viktor 4,7 milliós bástyája - Milliomosok klubja a BME-n – a magyar átlagbér kétszeresét keresik ezek a pályakezdők

- Pénzpatakba léptek a magyarok, akik ide tették a forintjukat

- A Mol-csoport újabb lépést tett karbonlábnyomának csökkentése érdekében

- Matolcsy György elárulta, milyen nagy tervet nem sikerült elérni

Több vezető is próbálkozott magyarázatot adni az Magyar Nemzeti Bank új keletű pénzköltési szokásaira és a pénz forrásaira, köztük az elnök, Matolcsy György, és az alelnök, Balog Ádám. Most pedig – a Portfolio.hu után – az Index is megkapta a jegybank válaszait. Ezekből megtudtunk új dolgokat, de a kép nem tisztult ki teljesen.

Mint a múlt héten kiderült, az MNB kétszáz milliárd forinttal támogatja alapítványait, ami egészen kiugróan sok pénz, még a szintén nem szűkmarkú jegybanki ingatlan- és műtárgyvásárlásokhoz képest is.

Most négy fontos, és nagyjából egyenlő mértékben ijesztő dolgot veszünk végig, a jegybank ellenvéleményének bemutatása mellett.

- Úgy tűnik, az MNB határozottan nyereséget akar csinálni magának, hogy költhessen.

- Az MNB nem törődik azzal, hogy a jövőben akár durván veszteséges is lehet.

- Felhatalmazás nélkül vállalnak át költségvetési feladatokat.

- Felvetődik a gyanú, hogy az MNB részben pénz teremtésével finanszírozza az indokolatlan költekezését.

Sok minden mutat arra, hogy ellentmondásos helyzetbe kormányozza magát a jegybank vezetése. A devizatartalékot nyereségszerzésre használja, a jövőben esetleg felmerülő pénzügyi problémákkal nem foglalkozik, nem ijeszti meg a forintgyengülés, és egészen veszélyes irányokba, a monetáris finanszírozás felé tapogatózik. És szerintük minden rendben van.

1. Matolcsy nyereséges jegybankot akar. Pedig nem ez a dolga.

Az alapítványok 160 milliárdos alaptőkéjét állítólag a jegybank nyereségéből finanszírozzák. A tavalyiból biztosan nem, hiszen az csak 26 milliárd forint volt:

A jegybanknál tehát már nyilván tudják, hogy idén kiugróan nagy lesz a nyereség. De mi miatt ugrál ennyit a jegybanki eredmény? 2008 óta nem volt két egymást követő év, amikor egyformán nyereséges vagy veszteséges lett volna az MNB.

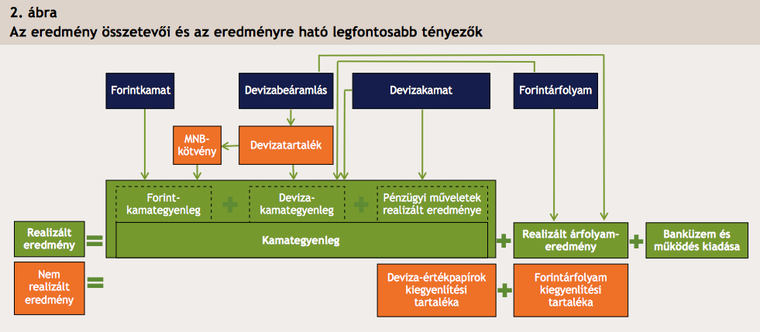

Alapvetően azért, mert tele van értékpapírral, amelyek kilenctizede devizában van. Két fő dologból adódik az MNB eredménye:

- a devizatartalék átértékelődéséből adódó árfolyameredményből, és

- a kamategyenlegből, ami a magyarországi és a fejlett világbeli kamatok különbségéből jön.

Ugyanez részletesebben és MNB-nyelven így néz ki:

Így működik a jegybank mérlege

A jegybank ugyanolyan gazdálkodó szervezet, mint a többi: valahonnan szerzi a pénzt (forrás), és valamiben tartja azt (eszköz). Két, elég fontos különbséggel: egyrészt hatalmas, hiszen akkora a mérlege, mint a magyar éves GDP harmada, másrészt tud pénzt teremteni. Bár utóbbit a többszintű bankrendszerben elvileg nem egyedül teszi, hanem a kereskedelmi bankokkal közösen. Az MNB mérlege most, a legfrissebb adatok szerint így néz ki:

Az látszik belőle, hogy az MNB sok helyről szerzi a pénzét (bankok, kormány, befektetők, és saját tőke), akiknek nagyrészt az alapkamatot fizeti. Ezt a pénzt a kisebb növekedési hiteles szelet mellett külföldi követelésekben, magyarul a devizatartalékban tartja. A devizatartalék sem egy óriási halom euró, valójában elég konzervatív módon bár, de befektetik azt, különféle nagyon biztonságos, rövid lejáratú fejlett világbeli kötvényekbe.

Eddig az volt a megszokott, hogy a befektetett eszközökön lényegesen kevesebbet keresett az MNB, mint amennyit ki kellett fizetnie a pénz forrásai felé, egyszerűen azért, mert a magyar jegybanki alapkamat jóval magasabb volt, mint a Fed, az Európai Központi Bank vagy a svájci, japán és a brit jegybank kamata. Ezt a folyamatos veszteséget azzal lehetett indokolni, hogy a gazdaság egésze szempontjából azért elég hasznos, hogy a devizatartalék mérete stabilitást ad a forintnak, csökkenti a gazdaság sérülékenységét.

A paradox helyzet tehát az, hogy minél rosszabb a forint árfolyama, annál jobb eredményt ér el a jegybank. A helyzet most hasonló a 2009-eshez: a forint sokat gyengült, a devizatartalék pedig ezért hiába ugyanakkora euróban, forintban kifejezve többet ér. Márpedig ezen az MNB-nek nyeresége lehet, ha ráugrik erre, és kihasználja a lehetőséget.

MNB-s belső forrásokból pedig már arról hallani, gőzerővel pörgetik át a devizatartalékot. Ami ebben az esetben azt jelenti, hogy az MNB realizálja az árfolyamnyereségét: eladja az olcsón vett eurót a mostani, drágább árfolyamon. Ebből igen nagy nyereséget ér el.

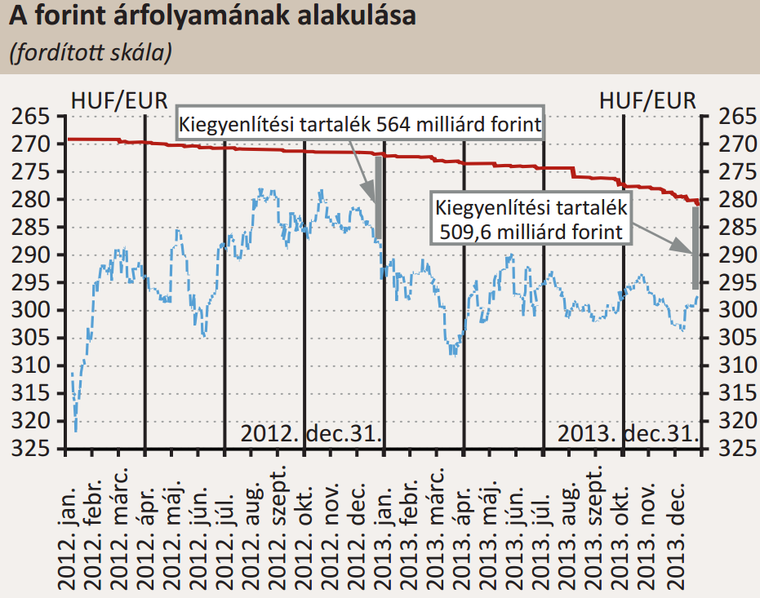

A legutóbbi éves jelentés a legfrissebb, ahol az MNB elárult valamit a devizatartalék átlagos bekerülési árfolyamáról; már év elején 280 körülire emelkedett az egy évvel korábbi 270-ről (figyelem, a tengely fordított):

Tehát 3,5 százalékkal romlott a devizatartalék bekerülési árfolyama – ami, ha a tavalyi tízezer milliárd forintos devizatartalékkal számolunk, több, mint 350 milliárd forintos nyereséget ad.

MNB: Nem pörgetjük át

"Kifejezetten a nagyobb árfolyamnyereség érdekében" nem kötött ügyleteket a jegybank, amely "alapvetően tartózkodik a devizapiaci folyamatok közvetlen, aktív beavatkozásokkal történő befolyásolásától" – válaszolta felvetésünkre az MNB. A jegybank megjegyezte, hogy a törvényi mandátumába is ütközne, ha "néhány napos futamidejű pozícióvállalással eltérő irányban befolyásolná az árfolyamot", egyébként pedig maga az átpörgetés, tehát a napon belüli devizaeladás, majd visszavétel nem is jelentene árfolyamnyereséget: ehhez csökkennie kellene az MNB devizapozíciójának.

A jegybank azt írta kérdésünkre, hogy az adósságfinanszírozáshoz kapcsolódó devizaigény kielégítésével realizálja az árfolyamnyereséget: tehát amikor az állam (konkrétan az államadósság kezelő központ, az ÁKK) devizát vesz az MNB-től, hogy devizában jegyzett kötvényeket vagy hiteleket fizessen vissza, kamatot fizessen a devizakötvényekre, és hasonlók.

Azt viszont nem árulta el az MNB, hogy mikor és mekkora ügyleteket kötöttek, mivel ebből ki lehetne következtetni, hogy beavatkozott-e a devizapiacon, illetve hogy mennyire – erről korábban sem nyilatkoztak.

Az árfolyamon tehát nyertek, a másik oldalon pedig csökkentek az MNB korábbi veszteségei, mivel az alapkamatot a mélybe vágták. Az alapkamatot az MNB azoknak a befektetőknek fizeti, akik a korábban kéthetes kötvényben, augusztus óta pedig a kéthetes betétben tartják a pénzüket (ez a adja a jegybank forrásainak közel felét). A devizatartalék alacsony hozamához képest a kéthetes kötvények után fizetett kamat így már nem olyan magas, szűkült a különbség.

Az alacsony alapkamat egyébként az egyik fő tényező a forint kitartó gyengesége mögött is, hiszen a külföldi befektetőknek így már nem éri meg vállalni a forint tartásának többletkockázatát a minimálisra csökkent hozamelőnyért cserébe. Sőt, konkrét célja a jegybanknak, hogy a külföldiek a jövőben kevésbé legyenek jelen a jegybank eszközében, most már csak közvetítőkön keresztül tudnak vásárolni kéthetes betétet.

A jegybank vezetői ugyan folyamatosan hangsúlyozzák, hogy az MNB-nek nincs eredménycélja azon túl, hogy a veszteség elkerülésére törekszik (az Indexnek is ezt válaszolták), mégis érdekes, ahogy az eredményről beszélnek. Egy ideje ugyanis azt kommunikálja az MNB, hogy nem külső tényezők eredménye a jegybank eredményének javulása, hanem saját döntéséé, a kamatcsökkentésé. Innentől egyszerű logikai lépés lenne összekötni a két dolgot, és rögtön megkérdőjeleződik, valójában van-e eredménycélja a jegybanknak.

Ezzel az egésszel az a baj, hogy a jegybanknak nem az a feladata, hogy nyereséges legyen, hanem az, hogy a gazdaság egésze számára stabil pénzügyi feltételeket biztosítson.

Ez az ár egyébként egészen apró, ha például a forint gyengeségéből adódó veszteséghez hasonlítjuk. A külső eladósodottság nettó értékben a GDP közel 90 százalékát teszi ki (majdnem 120 százalék, ha nem vonjuk ki az éves GDP nagyjából harmadát kitevő devizatartalékot). Ezért minden százaléknyi forintgyengülés százmilliárdos veszteségeket okoz a gazdaság egésze szintjén, a vállalatoknak, a háztartásnak, a kormánynak – a jegybank forintgyengülésen elért nyeresége aprópénz ehhez képest. Minden egyes, a jegybank által nyert forintra a gazdaság egésze négy forintot bukik.

2. Az MNB veszteségeit a jövőben mi fogjuk fizetni. Ezek elég nagyok is lehetnek.

Matolcsyék tehát láthatóan sokat költenek. Normális esetben ez egy egyszeri, masszív pénzköltés lenne, de a világ megy tovább. Joggal vetődik fel, hogy nem kellene az MNB-nek jobban felkészülnie a jövőben a hitelezési programjain keletkező veszteségekre?

Az MNB ugyanis nem csak a pénzköltéssel, a gigahatósággá válással vagy a kamat fűrészelésével van elfoglalva. A jegybank eddig példátlan méretekben kezdett a reálgazdasági vállalatok hitelezésének támogatásába. A növekedési hitelprogram keretében több év alatt közel 3000 milliárd forintnyi ingyenhitel és devizacsere-ügylet (swap) kiszórására készülnek.

Ezekben közös, hogy az MNB fix kamaton nyújt forrást, illetve devizát a bankoknak. Tehát akkor is ugyanolyan alacsony kamatot kap a hiteltől, ha ő maga kamatemlésre kényszerül, azaz átvállalja tőlük a kamatkockázatot. Mint a fent bemutatott mérlegből látszik, eddig 1400 milliárd forintról van szó, és a jövőben várhatóan még több lesz.

Hogy mi ezzel a baj? Az, hogy a mostani alacsony kamatok egyáltalán nem biztos, hogy tarthatóak lesznek a jövőben.

Csak néhány érv:

- a Federal Reserve egyre nyíltabban készül a kamatemelésre, tehát a végéhez közeledik a laza monetáris politikából és globális pénzbőségből következő kegyelmi állapot,

- a magyar infláció csak mesterséges és átmeneti hatások miatt alacsony (rezsicsökkentés, alacsony élelmiszerárak, alacsony külföldről importált infláció),

- a forint további gyengülése magas inflációhoz és tőkemeneküléshez vezethet.

Innentől kezdve nem nagy matematika kiszámolni, mi lesz. Éljünk azzal az egyáltalán nem olyan valószínűtlen feltételezéssel, hogy a következő hónapokban valamkor hirtelen romlani kezdenek a globális pénzügyi feltételek, a tőke menekülni kezd kifelé, a jegybanknak pedig nem lesz más választása, mint a kamatemelés.

Mivel az NHP keretében kiosztott ingyenhitelek kamata fix, az 1400 milliárdos összeggel számolva minden 1 százalékpontos kamatemelés évente 14 milliárd forint veszteséget okoz (az alapkamaton meglévő 2,1 százalékos, tehát évi közel harmincmilliárdos veszteségen felül), de ha kamatemelésre lesz szükség, akkor nem valószínű, hogy a mostani szinthez képest 3-4 százalékos emelés alatt meg lehet állni. Ez már évente stabilan hozná a százmilliárdot súroló veszteséget.

Ráadásul ha akár csak úgy is tűnik a piac résztvevői felé, hogy az MNB-nek eredménycélja van (például hogy ódzkodni fog a kamatemeléstől, hogy elkerülje a veszteségeket), az már erősen korlátozza a jegybank politikáját. Az MNB döntései mellett a jövőbeli intézkedéseivel kapcsolatos várakozások és értelmezések ugyanilyen fontosak lehetnek.

Az MNB szerint egyébként ettől nem is kell tartani: "a gazdaság természetes folyamataiból az következik", írták nekünk, hogy nem lesz veszteséges a jegybank. Szerintük nem lesz szükség kamatemelésre, mivel "tartósan alacsony kamatszintet" várnak, és a mérleg is szűkülni fog várahatóan. A várható veszteségekre pedig eredménytartalékot tartanak fenn, és ez az MNB válasza szerint "teljességgel elegendő".

Megnéztük, az eredménytartalék tavaly év végén kevesebb, mint tízmilliárd forint volt (ez nagy visszaesés a 2012 végi 47 milliárd forint után). A legfrissebb számok szerint az MNB teljes saját tőkéje 43 milliárd forint volt, ehhez jött hozzá a devizatartlék nem realizált 662 milliárdos nyeresége (ezt hívják kiegyenlítési tartaléknak).

Nem lenne jobb helye ennek a pénznek a költségvetésben?

A jegybank azzal válaszolt felvetésünkre, hogy az alapítványok vagyona nem veszik el, és közösségi vagyon marad. Ez átvezet a következő problémra.

3. A talált pénzből felhatalmazás nélkül, költségvetési feladatokat vállal át az MNB

Jegybanktörvény, 170. § (3)

Az MNB által kiszabott bírságból származó bevétel

- a) közgazdasági, pénzügyi szakemberképzés elősegítésére, támogatására,

- b) közgazdasági, pénzügyi, valamint interdiszciplináris kutatások elősegítésére, támogatására,

- c) a pénzügyi kultúra erősítésére, terjesztésére, a pénzügyi tudatosság fejlesztésére, valamint ezen célok elősegíté-sére, így különösen a kapcsolódó oktatási és kutatási infrastruktúra fejlesztésére,

- d) alapítványi támogatásra, valamint

- e) karitatív célra

fordítható.

A jegybanktörvény nem rendelkezik arról, hogy az MNB-nek felsőoktatási feladatokat kellene ellátnia. Azt megállapítja, hogy a bírságokból befolyó bevételeket fordíthatják ilyen célra (lásd a törvény szövegét jobbra). Bírságból viszont idén eddig kevesebb, mint kétmilliárd forint folyt be idén, az alapítványoknak adott pénz mintegy 1 százaléka.

A májusban elfogadott MNB-s alapokmányban már máshogyan értelmezik ezt. Csakhogy ennek a dokumentumnak a jogállása erősen kérdéses. Maga Balog Ádám alelnök is azt mondta a bemutatójakor tartott háttérbeszélgetésen, hogy ez "az intézmény működését szabályozó magasabb szintű belső működési szabály, de nem jogszabály", egyébként pedig az MNB Igazgatósága írta alá és "közvetlen működési utasítás, működési modell nincsen benne, inkább leíró jellegű".

Kérdésünkre, hogy nem lenne-e jobb, ha a költségvetés támogatna egy ugyanilyen programot – ha már ekkora szükség van rá –, az MNB azt válaszolta, hogy a jegybanktörvényben rögzített feladatai mellett másban is elkötelezett, feladatának tekinti a pénzügyi tudatosság és a gondolkodás fejlesztését. Balog Ádám ezermilliárdos haszonról beszélt (kérdés, hogy van-e vagy létezhet-e olyan számítás, amire ezt alapozta).

A jegybank azt is írta, hogy a "monetáris politika melléktermékeként keletkező" pénz

az "MNB vezetésének elvitathatatlan kompetenciája", hogy hogyan használja fel az eredményét, írták. Az igazgatóság így bármiről dönthet saját hatáskörben: fizethet osztalékot a költségvetésnek, képezhet tartalékot, vehet új eszközöket, hogy nyújthat támogatásokat, belátása szerint. Ők az igazgatóság egyébként:

Mikor lesz felügyelőbizottság?

Sokszor felmerül, hogy nem néz ki túl jól, hogy a sok pénzköltés idején jelenleg épp nincsen felügyelőbizottsága az MNB-nek. Az előző fb megbízatása megszűnt május 5-én, és azóta nem állt fel új, így most nincs, aki aktuálisan ellenőrizze a jegybankot.

Megkérdeztük az MNB-től, hogy mikor fog felállni az új fb. Azt válaszolták, hogy ehhez össze kell ülnie az új országgyűlésnek, ami most szeptemberben lesz – ezt követően nincs akadálya annak, hogy újra létezzen az MNB működését ellenőrző testület.

4. A rettegett monetáris finanszírozás

Szóval a jelenben akarja kiszívni a nyereséget a jegybank, és úgy tűnik, nem adja vissza a pénzt a költségvetésnek, hanem inkább helyette végzi el a feladatokat. De ez még nem minden. A jegybanki pénzköltés ugyanis legalább két ponton súrlódik a jegybankot szabályozó jogszabályokkal, amelyek nem véletlenül lettek olyan szigorúak, amilyenek.

Matolcsy ugyanis arról beszélt interjújában, hogy az Eiffel Palace 18 milliárd forintos költségét az alapkamaton finanszírozzák. Ami nem jelenthet mást, mint hogy a jegybank ad hitelt saját magának az ingatlan megvásárlására, gyakorlatilag pénzt teremt a semmiből. Az irodaház megvásárlása egyébként elég látványosan megdobta az MNB tárgyi vagyonát:

A másik probléma az, hogy mint kiderült, a jegybank elő fogja írni alapítványainak, hogy kizárólag magyar államkötvényeket vehetnek. Ez az eredmény szempontjából ugyanolyan olyan, mintha az MNB közvetlenül hitelezne az államnak – csak annyi a különbség, hogy közbeiktatnak egy szereplőt. Az alapítványok vezetését egyébként túlnyomó többségben MNB-s vezetők látják el.

A monetáris finanszírozás azt jelenti, hogy az állam a jegybank által teremtett pénzt költ. A hagyományos szemléletben ez megrengeti a pénz alapjait. Ha gyorsabban teremtődik a pénz, mint a pénz iránti kereslet élénkül, akkor a pénz értéke fog csökkenni. Ezért van az, hogy a történelemben az összes hiperinfláció akkor volt, amikor a kormányok kezdtek frissen nyomtatott pénzt költeni (például a közelmúltban Szíriában vagy Zimbabwében, de a világcsúcstartó továbbra is Magyarország a II. világháború után).

Egyelőre még zavaros az ingatlanvásárlások finanszírozásának olvasata, de nehéz megmondani, hogy hol, hány milliárd forintnál van a határ. Abban a pillanatban, amikor a (magyar és külföldi) befektetők és egyéb gazdasági szereplők elkezdik úgy látni, hogy a forint alapjainál gondok vannak, hirtelen felgyorsulhatnak a dolgok.

A jegybank válaszában felsorolja tételesen, hogy mit tilt a jegybanktörvény a monetáris finanszírozás tiltás alatt (konkrétan: nem adhat hitelt az uniós, központi, regionális vagy h4elyi kormányszervek, hivatalok, közintézmények vagy közvállalkozások részére). Mivel a jegybank nem hitelt, hanem tőkét ad az alapítványának, ezért szerintük nem tiltja a törvény a lépést.

Arra a kérdésünkre, hogy ha betűjével nem is, de a törvény szellemével nem ütközik-e az, hogy egy szereplő közbeiktatásával gyakorlatilag az államnak adnak hitelt, nem válaszolt a jegybank. Megkérdeztük azt is, hogy valóban pénzteremtésből vették-e az Eiffel Palace-t. A válasz ezt megkerülte.

A jegybank vehet ingatlant, megjegyezzük, hogy a kérdéses ingatlan a jegybank mérlegének egy ezrelékét teszi ki.

Mindenesetre az olvasóink a múlt hétvégén véleményt nyilvánítottak az ügyről a Mindeközbenben. Ez lett az eredmény:

Olvasóink jelentős része tanúsított önmérsékletet, csak harmaduk szavazott arra, hogy fontosabb neki húszezer forint, mint hogy a valamelyik másik cél teljesüljön. Az államadósság csökkentése különösen népszerű volt, erre 42 százalék szavazott, a költségvetésre viszont nem bíznánk pénzt, mindössze 4,3 százalék adná a kormánynak az MNB könnyű nyereségét (ebből is látszik, mekkora lelkesedéssel adjuk oda az államnak a nehezen megkeresett pénzünket, amikor adót fizetünk). Az MNB alapítványi-tőkéből-államkötvényt-vásárlós-hozamból-Matolcsy-gondolatait-terjesztős válasz közel 19 százalékot kapott.

Olvasnék még a témáról!

Hol máshol érdemes az MNB-ről olvasni, mint az MNB honlapján. Itt olvashat arról, hogy mi határozza meg a jegybank eredményét, itt pedig arról, hogy pontosan hogyan korlátozzák a jogszabályok a kormány jegybanki pénzelését, a monetáris finanszírozást. Az MNB éves jelentései, benne a gazdálkodásra vonatkozó adatokkal, itt vannak. Ez a jegybanktörvény, ez pedig a jegybank alapokmánya. A fenti cikk lényegi gondolatait tömörebben megfogalmazta Madár István a Portfolio.hu-n.