Kiszámoltuk, hogyan hat a hitelmoratórium a visszafizetésére

További Gazdaság cikkek

-

Több mint 7,7 milliárd forintot ad a kormány a budapesti egészségügy fejlesztésére

Több mint 7,7 milliárd forintot ad a kormány a budapesti egészségügy fejlesztésére - Autót venne a munkáshitelből? Mutatjuk, hogy miért nem érdemes

- Több napra leállt az ügyintézés az MVM online oldalán és alkalmazásában

- A drónbizniszbe is belecsap a 4iG, amely nemrég az űriparban kezdett terjeszkedni

- Több száz milliárd forintos kárt okoznak a csalók, egyetlen fegyver van ellenük

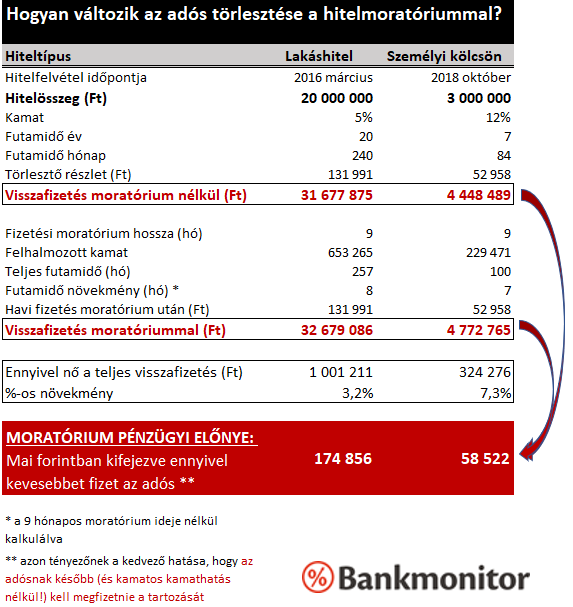

Tegnap éjjel megjelent a rendelet, mely részletesen szabályozza a fizetési moratórium működését a lakossági hitelek esetében. A Bankmonitor azonnal konkrét számításokat végzet, hogyan fog hatni a hitelfelvevőkre a moratórium intézménye. Példánkban egy lakáshitel és egy személyi kölcsön szerepel. Első és legfontosabb megállapítás, hogy a hitelfelvevők mai forintban kifejezve jobban járnak a moratórium igénybevételével annak ellenére, hogy összességében többet fognak visszafizetni a hitelük után.

Amit a moratóriumról ma tudni lehet (szabályozás és MNB koncepció):

- A fizetési moratórium 2020. március 19-tól 2020 december 31-ig tart. A legtöbb adós számára így 9 hónapos felmentést ad a havi fizetések alól.

- Ezen 9 hónap alatt a hitelfelvevőknek sem kamatot sem tőkét nem kell fizetniük, ugyanakkor

- a kamat (az MNB koncepciója szerint) a fizetési moratórium lejártát követően részletekben, havi egyenletes mértékben a futamidő alatt megfizetésre kerül

- A moratóriumot követően a törlesztőrészlet változatlan martad (amennyiben a piaci kamat nem változott – ez azért egy fontos kitétel, a lakáshitelek több, mint fele változó kamatozású!)

- A futamidő nem csak amoratórium hosszával nő meg

Első példa:

- Az adós a 20 millió Ft összegű lakáshitelét 2016 márciusában vette fel 20 évre 5%-os kamatszinten

- Havi törlesztőrészlete a moratórium előtt és után is 131 991 Ft

- A 9 hónapos moratórium alatt 653 ezer Ft plusz kamattartozást gyűjt össze

- A hitel teljes futamideje 240 hónapról (20 évről) 257 hónapra nő

- A teljes visszafizetendő összeg a moratórium hatására 1 millió Ft-tal emelkedik

- De tekintettel arra, hogy a moratórium alatt felhalmozódó kamattartozás tőkésítés nélkül fizethetik meg (egyszerűbben fogalmazva: ugyanazt a tartozás nem ma, hanem később kell kamatos kamat nélkül megfizetni) a fizetéskönnyítés igénybevétele 175 ezer Ft pénzügyi előnyt jelent az adósnak

Második példa:

- Az adós a 3 millió Ft összegű személyi kölcsönét 2018 októberében vette fel 7 évre 12%-os kamatszinten

- Havi törlesztőrészlete a moratórium előtt és után is 52 958 Ft

- A 9 hónapos moratórium alatt 229 ezer Ft plusz kamattartozást gyűjt össze

- A hitel teljes futamideje 84 hónapról (7 évről) 100 hónapra nő

- A teljes visszafizetendő összeg a moratórium hatására 324 ezer Ft-tal emelkedik

- De, tekintettel arra, hogy a moratórium alatt felhalmozódó kamattartozás tőkésítés nélkül fizethetik meg (egyszerűbben fogalmazva: ugyanazt a tartozás nem ma, hanem később kell kamatos kamat nélkül megfizetni) a fizetéskönnyítés igénybevétele 59 ezer Ft pénzügyi előnyt jelent az adósnak

A moratóriumnak a teljes visszafizetésre gyakorolt hatása matematikailag a teljes hátralévő futamidőtől (minél hosszabb annál nagyobb hatás) és a hitel kamatától függ (minél magasabb, annál nagyobb hatás).

Összességében a fizetési moratórium mérsékelten emeli meg a hitelfelvevők teljes visszafizetési kötelezettségét, ha figyelembe vesszük, hogy egy nagyon bizonytalan időszakra (munkahely esetleges elvesztése, vagy jövedelem erősebb csökkenése) hozzájárul a családok nyugalmához.

Figyelembe véve azt a tényezőt is, hogy az adósnak később kell megfizetni a tartozását, egyértelmű pénzügyi előny keletkezik a halasztott (kamatos kamat nélküli) fizetésből az adósoknál. Ez a pénzügyi előny az összes hitelfelvevőnél az MNB számításai szerint 50 milliárd Ft-ot tehet ki. Amennyiben a hitelfelvevő biztos abban, hogy törleszteni tudja a hitelét, akkor ezt jelezheti a bankjánál, azaz nem kötelező igénybe venni a moratórium lehetőségét.

A cikk az Index és a Bankmonitor közötti szponzorált tartalmi együttműködés része.