További Gazdaság cikkek

-

Kevesebb hosszú hétvégénk lesz 2025-ben, mint 2024-ben volt

Kevesebb hosszú hétvégénk lesz 2025-ben, mint 2024-ben volt - Januárban nem, augusztusban kétszer is érkezik családi pótlék

- Új kör szekerét tolja meg a kormány, „ingyenpénz” is lesz

- Financial Times: Magyarország több mint egymilliárd eurót veszíthet a Brüsszellel fennálló vita miatt

- Orbán Balázs: A vendégmunkások nem maradnak az országban, hanem hazamennek

„A 2008-as gazdasági válság után alapjaiban változott a banki befektetők értékítélete: míg korábban az volt a legfontosabb, hogy Európa térképén minél több országra ki lehessen tűzni az adott bank zászlójával ellátott gombostűt, addig ma már mindenhol a megtérülést nézik. Ezt mindennél jobban mutatja, hogy alig van olyan nagy európai bankcsoport a régiónkban, amelyik azokban az országokban, ahol jelen van, nem szerepel az öt legnagyobb piaci részesedéssel bíró szereplő között” – mondta Bíró Balázs, a Deloitte Magyarország vezérigazgatója és a pénzügyi tanácsadási üzletág vezető partnere.

Ennek köszönhetően mára lényegében csak olyan pénzintézeti csoportokat találunk a régióban több piacon is jelen lévő, ám az adott piacon kis súllyal rendelkező bankok között, amelyek valamely kelet-közép-európai országból indulva jelentek meg néhány környező országban.

Régiós nagybankká nőtt az OTP

Ebből a körből több szempontból is kimagaslik ugyanakkor a magyar OTP. Egyrészt méreteivel már egyértelműen a régió nagybankjai közé tartozik,

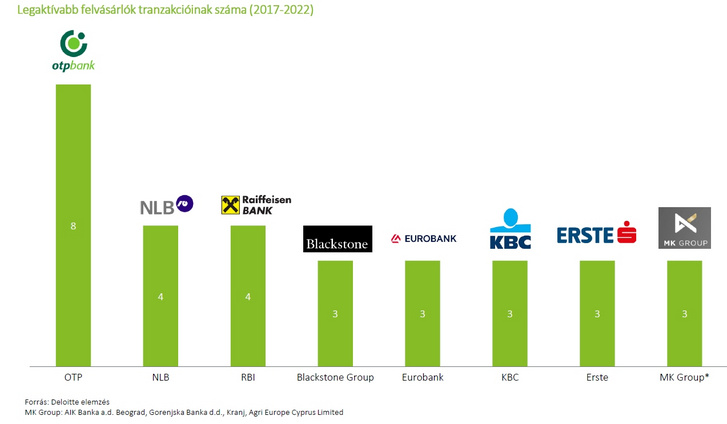

Másrészt az elmúlt öt évben az OTP hajtotta végre a legtöbb, nyolc felvásárlást, és a folyamat idén az üzbég bankvásárlással folytatódott.

A magyar pénzintézet így összességében több bankot szerzett meg, mint az őt követő két pénzintézet – az osztrák Raiffeisen és a szlovén Nova Ljubjanska Bank együttvéve, amelyek négy-négy felvásárlással büszkélkedhetnek. Emellett az elmúlt években az OTP csak egy piacról, Szlovákiából vonult ki, amely nem igazán nevezhető vonzó piacnak – az elmúlt öt évben csak ez az egyetlen bankeladás volt a piacon.

A nagy bankcsoportok közül a francia SocGen hat, a Raiffeisen öt piacról vonult ki. A Sberbank európai leányvállalatának csődje miatt öt régiós országban került új tulajdonoshoz az ottani bank, és öt ország bankjában meglévő kisebbségi részesedését adta el az EBRD is. A piacot teljesen csak a görög bankok engedték el, illetve a Baltikumból vonult ki több skandináv bank.

Túl sok a bank a régióban és nálunk is

Bíró Balázs szerint a régió és Magyarország továbbra is túlbankosodottnak mondható, a piacon ennyi szereplő nem tud megfelelő jövedelmezőséget felmutatni. Ugyanakkor az a tény, hogy nagy piaci szereplők egyre jobban stabilizálják helyzetüket azokban az országokban, ahol jelen vannak, azt sugallja, hogy ezeknél a bankcsoportoknál nincs napirenden egyes piacok elhagyása. Emiatt a kisebb, közepes szereplők közötti tranzakciók lehetnek inkább napirenden, amelyek az adott piaci helyzet megszilárdítását okozhatják.

Ebben a tekintetben a hazai piacon figyelemre méltó a Magyar Bankholding létrejötte: a hármas bankfúzió utolsó jegybanki engedélyét épp tegnap beszerző holding április 30-án válik teljessé, amikor a korábban egyesült MKB és Budapest Bankhoz csatlakozik a Takarékbank, és május 1-jétől MBH Bank néven a magyar piac második legnagyobb szereplője születik meg. Bíró Balázs szerint az új magyarországi nagybank a fúziós folyamatok lezárása után akár külföldre is tekinthet majd.

Első ránézésre nem állunk olyan messzire Nagy Márton gazdaságfejlesztési miniszter azon – korábban sokszor hangoztatott – nézetétől, amely szerint a magyar bankpiacon elegendő öt, egymással versengő univerzális nagybank, hiszen a fúzió után a három százalékot meghaladó részesedéssel bíró nagy- vagy közepes bankok száma nyolc lesz hazánkban.

Ugyanakkor más tekintetben még nagyon messze vagyunk az igazán hatékony bankrendszertől. Magyarországon 2021-ben még 23 hitelintézet működött, ennél több, 24-24 bank csak a 38 milliós lengyel és a 19 milliós román bankpiacon volt. Mindez pedig azt jelenti, hogy a fenntartható működéshez kívánatos, három százalékot meghaladó piaci részesedéssel működő bankok aránya itthon nem érte el a 35 százalékot – ennél rosszabb mutatóval csak a már említett Románia, Lengyelország és Horvátország büszkélkedhet.

A változás szelét hordozza a mostani válság

A pandémia után várt felívelést az újsütetű makrogazdasági gondok – az infláció és a háborús konfliktus – megállította, és ez rányomta a bélyegét a régiós bankpiacra is. Igaz ez még akkor is, ha a régiós hitelállomány dinamikus növekedése 2022. II. negyedévéig még fennmaradt: a régiós bankok által az ügyfeleknek kölcsönzött összeg a 2020-as 918 és a 2021-es 996 milliárd euróról 1037 milliárd euróra nőtt tavaly június végére.

A magas infláció ugyanakkor azt a kockázatot hordozza, hogy a drágulás miatt – elsősorban a háztartásoknak – gondot jelenthet majd, hogy a hitelek után magasabb kamatot kell majd fizetniük a kevesebb rendelkezésre álló jövedelemből. A kamatok emelkedése a lakossági és a vállalati ügyfeleket is távol tarthatja az új hitelek felvételétől, ez pedig a banki mérlegfőösszeg csökkenésében köszön majd vissza.

A banki portfóliók romlása ugyanakkor 2022-ben még nem látszik a pénzintézetek jelentése szerint. A lakossági területen addig, amíg a munkaerőpiac ennyire feszes, ez nem is fog bekövetkezni a banki várakozások szerint.

„Ugyanakkor a vállalati területen egyedi esetekben már látszanak fizetési gondok, a tanácsadók előtt egy-két nagyobb restrukturálási projekt már meg is jelent” – mondta el az Index kérdésére Bíró Balázs.

Némileg segítséget ad a pénzintézeteknek, hogy a koronavírus-járvány hatására korábban megképzett céltartalékok visszaírását a legtöbb helyen megállították vagy csak mérsékeltebben lépték meg, emiatt azonban egyelőre nincs szükség komolyabb új céltartalékképzésre. A pandémia idején elrendelt osztalékfizetési tilalom miatt a bankszektor tőkemegfelelése magas lett, s bár ezt a korlátot időközben feloldották, és el is indult az osztalékfizetés, a tőkemegfelelés továbbra is 20 százalék felett áll, vagyis tőkésítettségük alapján komoly stresszt tudnak elviselni a bankok.

Több hullámban sokat vesztettek a bankok

Ennek ellenére a mostani válság nagy nyomot hagyott a bankok piaci értékén. Ez igaz akkor is, ha a Covid miatti bezuhanáshoz képest (amit egyébként 2022 elejére jórészt kihevert a szektor) az orosz–ukrán háború és annak következményei csak jóval kisebb visszaesést okoztak: a Covid 150 milliárd eurójához képest a régióban jelen lévő bankcsoportok most „csak” 50 milliárd eurót veszítettek piaci értékükből, s a második félévben már elindult a visszaépülés.

Mindez a legnagyobb hazai bank, az OTP számaira nézve azt jelenti, hogy a bank járvány előtti, a könyv szerinti érték kétszeresén jegyzett tőzsdei értéke a vírus miatt 1,2-1,3-szeres értékre esett vissza. Innen indult a felkapaszkodás, hogy ezt követően a háború miatt 0,7-es értékre essen a tőzsdei árfolyamon alapuló bankérték. A mostani tőzsdei árak ugyanakkor ismét könyv szerinti értéken tartják nyilván a legnagyobb hazai bankot.

(Borítókép: Gorondy-Novák Edit / Index)