Zuhanó részvények, repedező cégek, és a mélypont még csak ezután jöhet

További Gazdaság cikkek

-

Mind elbuktuk, pedig százmilliókat ért volna ez a hat szám

Mind elbuktuk, pedig százmilliókat ért volna ez a hat szám - Nincs több pánik a törött kütyük miatt: itt a MediaMarkt válasza

- Újraindult az olajszállítás a Barátság kőolajvezetéken

- Munkaidőn kívül buktatott le egy adóellenőr egy karácsonyfadíszeket áruló vállalkozót

- Kiderült, hány luxusautót adtak el novemberben Magyarországon

A tavaly jelentkező globális inflációs hullám miatt a jegybankok jelentős kamatemelésre kényszerültek, a folyamat automatikusan emelte a kötvénypiaci hozamszinteket. A következő időszak legfontosabb kérdése, hogy a jelenlegi globálisan szigorú környezet mennyi ideig marad fenn, ebben az amerikai jegybanknak lehet ismét fontos szerepe.

Az amerikai állampapírpiaci hozamok emelkednek, és mivel az egyik legkevésbé kockázatos befektetési lehetőség, ezért sokan elfordulnak a kevésbé biztonságosnak tartott részvényektől.

Ennek hatására az amerikai technológiai részvényeket tartalmazó Nasdaq Composite 12-13 százalékot esett

– jelezte az Indexnek Varga Zoltán, az Equilor Befektetési Zrt. szenior elemzője. A szintén technológiai részvényeket tartalmazó Dow Jones-index ezzel szemben „csak” 9 százalékot lépett vissza, mivel főleg érett vállalatokat vonultat fel: a Microsoftot, az IBM-et, az Intelt, az Apple-t és a Cisco Systemet. Tehát a kisebb vállalatokat erősebben érinti a hozamemelkedés miatti befektetői elfordulás.

A korai növekedés szakaszában lévő vállalatoknak kisebb az eredménytermelő képessége, sok esetben évekig veszteségesen működtetik őket, ez esetben a termék- vagy szolgáltatásötletet, a menedzsment vízióját veszik meg a befektetők

– magyarázta lapunknak az Equilor szakértője. Felidézte, hogy a kezdeti években a Netflix, de a Tesla is 2020 előtt folyamatosan veszteséges volt. Az árazási modellekben tehát ezeket a cégeket érinti leginkább negatívan az állampapírpiaci hozamemelkedés, és ez leginkább a technológiai szektorra jellemző.

Globális hullámokat vet a hozamemelkedés

A hozamemelkedés minden részvény árazását érinti, és mivel nemcsak az amerikai, de a globális hozamok is emelkedtek az elmúlt időszakban, ez a világ minden részén negatív hatással van a részvényárfolyamokra. Ezek közül is kiemelkedő a japán Nikkei-index, amely 10-11 százalékot esett a fenti időszakban.

Nagyon fontos kérdés, hogy mennyire tartósan ragad a hozamszint 5 százalék közelében vagy akár felette. Ez nagyban függ az amerikai jegybank további kamatpolitikájától.

Amennyiben több hónapra a jelenlegi szint közelében maradunk, további átárazódás várható a technológiai szektorban, ami az árfolyamok további csökkenését jelentheti

– magyarázta lapunknak Varga Zoltán. Az Equilor szenior elemzője a befektetőknek azt tanácsolja, hogy ebben az időszakban törekedjenek nagyobb diverzifikációra, azaz válogassanak több eszközosztályból – részvények, államkötvények, nyersanyag-ETF-ek, akár ingatlanalapok –, és a devizakitettséget is érdemes lehet megosztani, például forintban, euróban, dollárban.

A mélypont még csak ezután jöhet

Az Equilor elemzője szerint annyit biztosan ki lehet jelenteni, hogy amikor a piaci szereplőkben felvetődik az Egyesült Államokban az első kamatcsökkentés lehetősége – ez jó eséllyel 2024 második felében várható– , a kötvénypiaci hozamok lefelé fogják venni az irányt, mely nagy valószínűséggel pozitívan hat majd a technológiai részvények árfolyamára.

A köztes időszakban azonban könnyen elképzelhető, hogy a jelenleginél akár jóval alacsonyabb részvényárfolyamokkal fognak találkozni a befektetők.

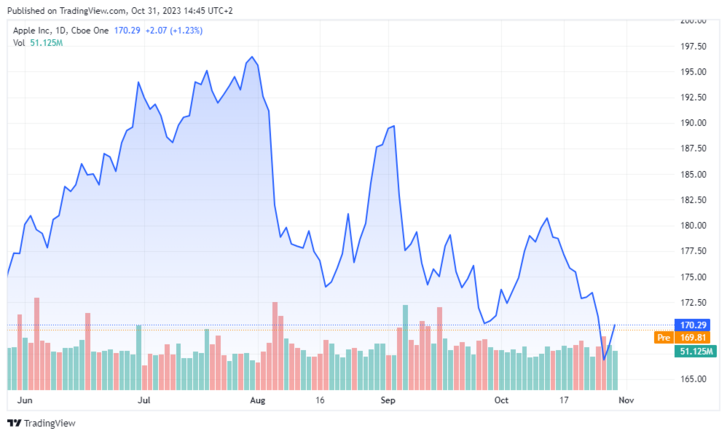

A legtöbb olyan technológiai részvényhez hasonlóan, amelyeket a Covid–19-járvány idején növekedési motornak tekintettek, az Airbnb 2021-ben – közvetlenül a Nasdaq debütálása után – emelkedett, majd tavaly süllyedt. 2023-ban visszapattant, de az emelkedő kamatlábak, a magas energiaárak és a recessziós félelmek miatt a befektetők az utóbbi időben kifaroltak a részvényből, ami különösen szembetűnő volt a július közepétől október közepéig tartó időszakban. Az Apple-részvények szintén zuhantak az elmúlt három hónapban.

A részvényárfolyam volatilitását csökkentheti a konzervatívabb vállalatvezetés – kevesebb hitel felvétele –, az átlátható működés, a befektetők széles körű tájékoztatása. Ugyanakkor az átfogó piaci volatilitást nem tudják csökkenteni mikroszinten a cégek, és ez nem is feladata a vállalatvezetőknek – világított rá Varga Zoltán. Összességében tehát sok múlik a globális kockázatok és a gazdasági környezet alakulásán, amely alapján a jegybankok meghozzák a kamatdöntéseket, ezzel befolyásolva a hozamokat és a befektetők választásait.

(Borítókép: Spencer Platt / Getty Images)