Napok vannak hátra, de az ítélet már megszületett a legégetőbb kérdésről

További Gazdaság cikkek

-

Suppan Gergely: A magyar növekedés az élmezőnybe tartozik

Suppan Gergely: A magyar növekedés az élmezőnybe tartozik - Óriási árverésre készül a NAV, milliós tételekre is lehet licitálni

- Luftot rúgtak a szabályzók: az adóemeléssel csak a feketepiacnak ágyaztak meg

- Megszavazta az Országgyűlés: épülhet a mini-Dubaj

- Magyar eperként árulják a külföldi termést, sorra verik át a vevőket

„Nagy kérdés, hogy az infláció bekerült-e októberben 10 százalék alá vagy ez csak novemberben következik be. Várakozásaim szerint ez egy hajszálon múlik majd, a szeptemberi 12,2 százalék után az infláció 10 százalék körül alakulhat” – összegezte az Indexnek Regős Gábor, a Makronóm Intézet vezető elemzője, aki szerint amennyiben az árak havi alapon akár csak 0,1 százalékkal mérséklődtek, akkor az infláció már éves alapon is egy számjegyű lett.

| Az adatok százalékban | Éves alapon | Havi alapon | Maginfláció éves alapon | Maginfláció havi alapon | Élelmiszer-infláció (éves) |

| január | 25,7 | 2,3 | 25,4 | 1,8 | 44 |

| február | 25,4 | 0,8 | 25,2 | 1,1 | 43,3 |

| március | 25,2 | 0,8 | 25,7 | 1,5 | 42,6 |

| április | 24 | 0,7 | 24,8 | 1,1 | 37,9 |

| május | 21,5 | 0,4 | 22,8 | 0,5 | 33,5 |

| június | 20,1 | 0,3 | 20,8 | 0,3 | 29,3 |

| július | 17,6 | 0,3 | 17,5 | 0,2 | 23,1 |

| augusztus | 16,4 | 0,7 | 15,2 | 0,2 | 19,5 |

| szeptember | 12,2 | 0,4 | 13,1 | -0,2 | 15,2 |

A minimális havi alapú árcsökkenés nem kizárt, ugyanakkor nem is vehető biztosra: az üzemanyagok inflációs hatása havi alapon –0,2 százalékpont lehetett, a gyenge kereslet pedig továbbra is jelen van, így az árak nem tudnak érdemben emelkedni.

Ha arra keressük a választ, hogy az infláció bekerül-e 10 százalék ALÁ, akkor a dolog kétesélyes.

Regős Gábor szerint a kérdés most már nem az, hogy bemegy-e 10 százalék alá októberben, hanem hogy hosszabb távon hogyan alakul. Fontos hozzátenni, hogy a reálbérek már egy éve folyamatosan csökkennek, a fizetéseket felzabálja az infláció.

Szankciós infláció volt?

Amennyiben figyelmesen vizsgáljuk az inflációs trendet, úgy jól látható, hogy tavaly, illetve idén év elején Magyarország jelentős inflációs sokkhatást szenvedett el. Ez több okra vezethető vissza. Regős Gábor szerint ezek közül a legfontosabbak:

- a világpiaci energiaárak elszállása,

- a forint jelentős gyengülése,

- az erőteljes belső kereslet,

- az adóemelések,

- illetve a profitráták növekedése.

Az éves alapú infláció januárban tetőzött 25,7 százalékon. A havi alapú inflációs ráta tartósan tavaly februárjától érte el az 1 százalékot – Regős Gábor felhívta arra is a figyelmet, hogy márpedig ekkor még az orosz–ukrán háború hatása nem volt jelen. Ezt követően voltak egészen extrém hónapok, amikor a havi infláció akár 2 százalékot is kitett, sőt volt, amikor a 4 százalékot is meghaladta. Az első 1 százalék alatti havi drágulás idén februárban következett be, és innentől már az éves drágulás is lassult.

Májusban havi alapon 0,4 százalékos árcsökkenést mértek, majd ezt követően az infláció havi alapon már egy kezelhetőbb szintre lépett – még ha nem is olyan szintre, ami összhangban lenne a jegybanki céllal. Az éves alapú infláció eközben folyamatosan csökkent a magas árak bázisba kerülésével.

A Makronóm Intézet elemzője szerint ez tehát azt jelenti, hogy az infláció lassulása részben azért következett be, mert már nem vagy nem annyira nőttek az árak, mint tavaly, részben pedig azért, mert a magas árak a bázisba kerültek.

jellemzően az árak nem mérséklődtek (legfeljebb néhány esetben), csak nem lettek még magasabbak.

Az infláció 10 százalék alá csökkenése fontos mérföldkő, ugyanakkor a 3 százalékos jegybanki cél még messze van. Az infláció csökkenésében meghatározó, hogy a korábbi növekedést eredményező tényezők már nem állnak fenn. Az energiaárak jelentősen mérséklődtek.

A kereslet alacsony, sőt sokkos állapotban van, így a tavalyi áremelési verseny már nem lehetséges. A forint tavaly októberi mélypontja óta érdemben erősödött, bár a háború előtti szintjénél így is szignifikánsan gyengébb – tette hozzá az elemző. Kormányzati intézkedések is születtek az infláció csökkentése céljából – ezek közül a legfontosabb az árfigyelő, amely fokozta a boltok közötti árversenyt – és jól láthatóan erre igény is volt.

Matolcsy Györgyék harca

Idén március–áprilisban megindult a kamatkörnyezet normalizálása a kamatfolyosó felső szélének 450 bázispontos csökkenésével, amit később 100 bázispontos lépésekkel folytatott a jegybank, egészen szeptemberig, amikor is az egynapos betéti eszköz kamata beleolvadt az alapkamat szintjébe. Szeptemberben ezen felül a jegybanki eszközrendszer egyszerűsítése is elkezdődött, majd a Monetáris Tanács legutóbbi döntése értelmében az alapkamat mértéke 12,25 százalék lett.

Regős Gábor szerint a monetáris politikának legfontosabb hatása a forintárfolyamra van, elsősorban ezen keresztül tud hatni az inflációra. A magas kamatkörnyezet bevezetése szükséges volt a forint zuhanórepüléséhez, és így az infláció növekedésének megállításához – majd a Makronóm Intézet elemzője kiemelte:

Jobb lett volna nem eljutni a zuhanórepülésig és stabilan tartani az árfolyamot. A kormányzati politika mozgástere az infláció mérséklésében szűk. A klasszikus eszköz a kereslet visszafogása. Ez a reálbérek csökkenésén keresztül megvalósult, ám a kormányzati kiadások korlátozásán keresztül nem, összességében nem lépett életbe egy olyan gazdaságpolitika, ami jelentős recessziót okozott volna, hogy az inflációt letörje.

Az elemző szerint ugyanakkor próbálkozott a kormányzat kevésbé tankönyvi módszerekkel: az árstopok, a kötelező akciózás, illetve az árfigyelő alkalmazása. Ezek közül legeredményesebb az árfigyelő, hiszen ez segített élénkíteni a versenyt és így letörni az inflációt, százalékpontokban mérhető haszna volt, van.

Új korszak kezdődött

Újra megérkezett – egy bizonyos fokig – a pozitív reálkamat, amelyről Pleschinger Gyula, a Monetáris Tanács tagja így fogalmazott a Világgazdaságnak: „A pozitív reálkamatra szükség van az infláció letöréséhez, ezzel pedig a legtöbbet lehet tenni a növekedés érdekében Magyarországon a mostani változékony és veszélyes világgazdasági környezetben.” Leegyszerűsítve: pozitív reálkamatról akkor beszélünk, ha a nominális kamat magasabb, mint az infláció mértéke – 2016-ig csaknem folyamatosan megfigyelhető volt.

Ám a reálkamatból kétfélét is megkülönböztetünk. A visszatekintő reálkamatnál az aktuális kamatot (amit t év és t+1 év között fizetnek) az aktuálisan mért, de az elmúlt egy évre vonatkozó (t–1 és t évek közötti) inflációval korrigáljuk. Ezek között túl jelentős közgazdasági kapcsolat nincs, a mutató teljesen értelmetlen, ám ez az, amit aktuálisan látunk.

Regős Gábor azt is hozzátette, ami közgazdasági tartalommal bír, az az előretekintő reálkamat, ahol a mostani kamatot, amit a t és t+1 év között elérhetünk, hasonlítjuk ugyanezen időszak inflációjához, amit viszont egy év múlva mérünk. Ezt csak az inflációs várakozások segítségével közelíthetjük meg. Ezzel az a probléma, hogy magas kamatkörnyezetben erőteljes dezinfláció mellett előretekintő reálkamatot az inflációs várakozás miatt nem túl hihető számolni.

ELÉG CSAK ARRA GONDOLNI, HÁNYAN KÉTELKEDTEK TAVALY ILYENKOR A KORMÁNYZAT EGY SZÁMJEGYŰ INFLÁCIÓS CÉLJÁNAK ELÉRÉSÉBEN.

A mostani kamatszint mellett viszont nagy biztonsággal állítható, hogy az előretekintő reálkamat pozitív, tehát van Magyarországon pozitív reálkamat. A kérdés inkább az, hogy a visszatekintőt figyelve van-e. Ahogy arra Regős Gábor felhívta a figyelmet, itt már vegyes a válasz. A jegybank alapvetően a hozamgörbe rövid végére, azaz a legrövidebb időtávokra tud hatni, hosszabb távon erőteljesebb a kamatvárakozások és például a kockázati megítélés szerepe – összegezte.

Van még bőven tennivaló

Ennek megfelelően van egy olyan reálkamat, ami pozitív (rövid hozamok, állampapír, személyi kölcsön), ugyanakkor egy hosszabb lejáratú hitel reálkamata is, ami most negatív – majd hosszabb távon pozitívba fordul. A pozitív reálkamat elsősorban kommunikációs kérdés mindkét definíció esetén, a jegybanknak olyan kamatot kell tartania, ami nem gyengíti a forintot, hiszen amint az elmúlt két évben átéltük, az inflációt generál és csökkenti a gazdaság teljesítményét.

A Makronóm Intézet jövőre kicsivel 6 százalék fölötti inflációt vár, azaz az áremelkedés nem tűnik el egyik napról a másikra, aminek több oka is van: például a magasan ragadt várakozások, a zöld átálláshoz kapcsolódó költségek és a geopolitikai konfliktusok.

A gazdasági döntéshozóknak továbbra is sok tennivalójuk van.

Regős Gábor aláhúzta, a monetáris politikának figyelnie kell az árfolyamra, stabilan kell tartania. Továbbá a fiskális oldalnak nem kell félni használni az eszköztárát: erősíteni a versenyt és hatékonyságnöveléssel csökkenteni a termelői árakat.

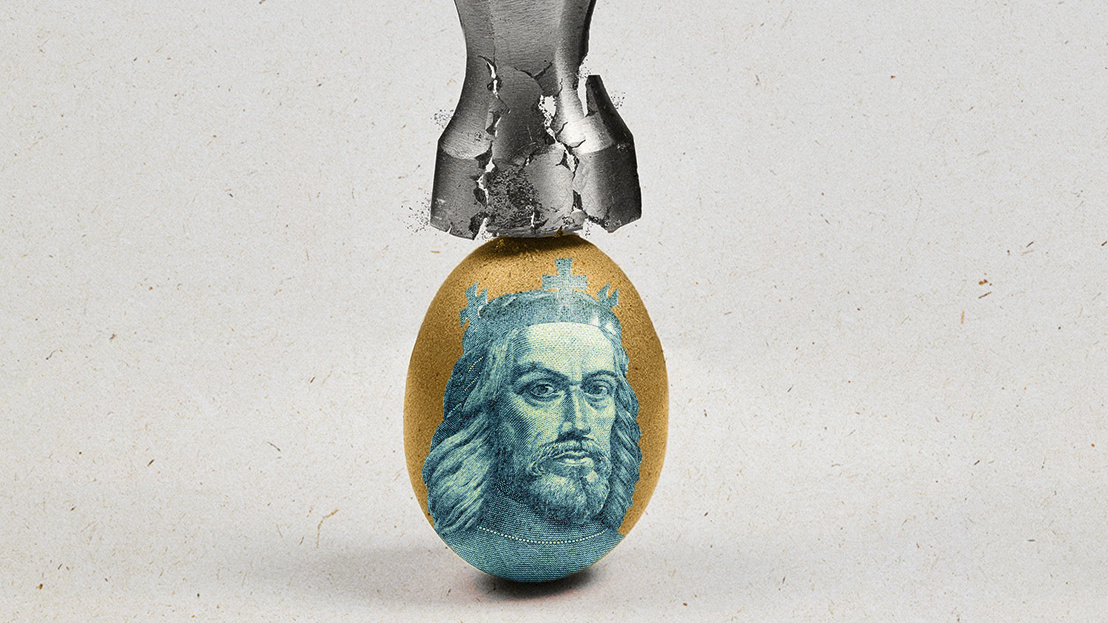

(Borítókép: Index)