Árulkodó számok: úgy vettek fel hitelt a magyarok, mintha nem lenne holnap

További Gazdaság cikkek

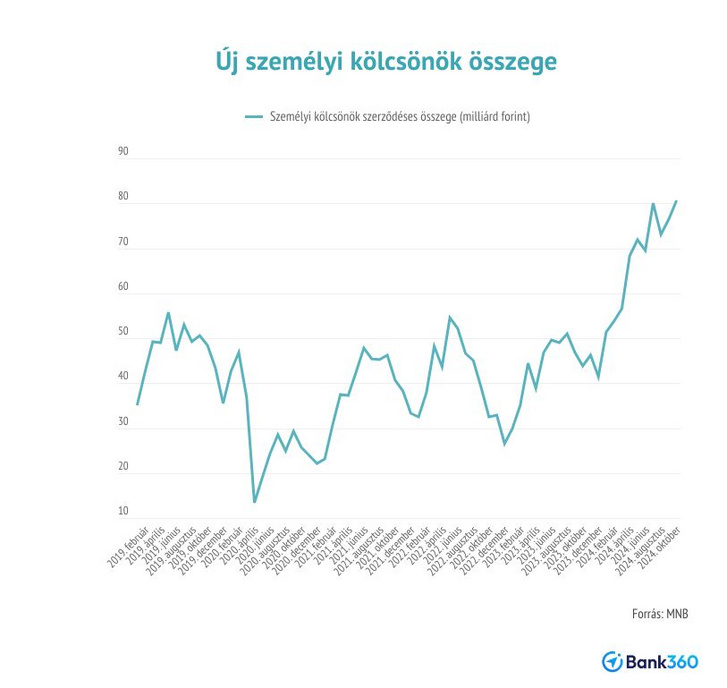

A Magyar Nemzeti Bank (MNB) adatai alapján 2024 októberében 80,6 milliárd forint személyi kölcsönre kötöttek szerződést a bankok ügyfelei, ami minden idők legnagyobb összege ennél a hiteltípusnál. Az elmúlt néhány évben már a 40-50 milliárd forint is jó eredménynek számított, az utóbbi néhány hónapban azonban rendre 70-80 milliárd forint között fogyott a jelzáloghiteleknél jóval drágább szabad felhasználású kölcsönből. De vajon mi lehet ennek a felfutásnak az oka?

A magas infláció alatt is keresettek maradtak

A szabad felhasználású személyi kölcsönök évek óta népszerűek, az egyetlen törést a koronavírus-járvány időszaka jelentette, amikor az igénylés feltételei is sokat változtak. 2017-ben egy hónapra átlagosan több mint 20 ezer szerződés jutott. (Ezen belül nagy a szezonalitás, május és szeptember közötti hónapokban a legnagyobb a kereslet, ekkor jóval több ilyen hitelt vesznek fel az igénylők, mint például a téli időszakban.)

A 2018-ban megkötött szerződések száma megközelítette a 290 ezret, 2019-ben pedig már a 310 ezret is meghaladta, ha a teljes évet nézzük. A koronavírus-járvány idején jelentősen visszaesett ez a szám, 2020-ban 200 ezer alá zuhant be, és még 2021-ben is csak 216 ezerig kapaszkodott vissza, amit aztán 2022-ben kis különbséggel csak megismételni sikerült. Tavaly már ismét jelentősebb emelkedésnek indult a szerződések száma, összesen 245 ezren vettek fel személyi kölcsönt.

Az igazán nagy ugrás azonban 2024-ben következett be:

az első tíz hónapban már több szerződést írtak alá, mint tavaly egész évben,

és ekkor a karácsonyi időszak még el sem kezdődött. Az idein kívül 2019 volt az egyetlen év, amikor október végére 260 ezer közelében, illetve felette járt a szerződések száma. A személyi kölcsönök tartós népszerűségét mutatja az is, hogy a fennálló hitelállomány jelentősen nőtt az elmúlt két-három évben – 2024 októberének végén már megközelítette az 1515 milliárd forintot.

Volt már sokkal olcsóbb is

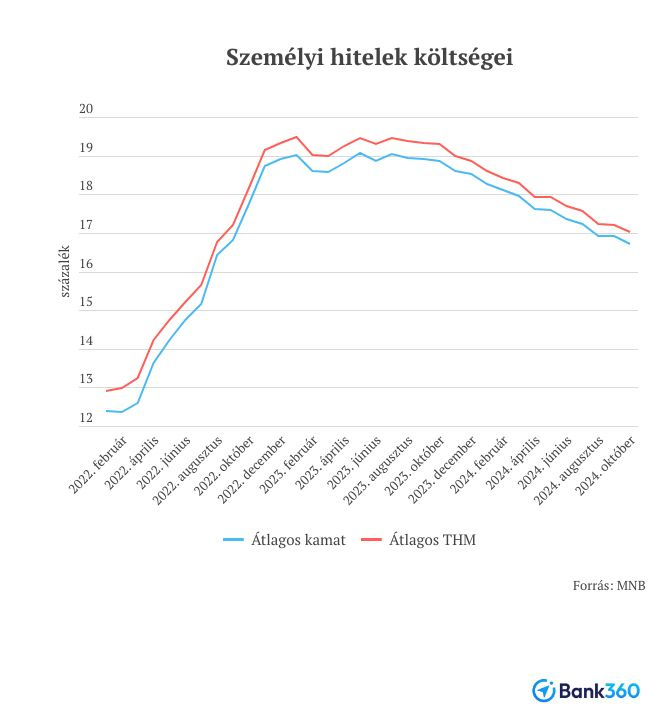

Ezt az emelkedést ráadásul úgy hozták az ügyfelek a bankoknak, hogy azok a mostaninál jóval olcsóbban is kínálták már ezt a fogyasztási hitelt. A személyi kölcsönök átlagos hiteldíjmutatója az elmúlt években 2023 januárjában volt a legmagasabb: akkor 19,48 százalék volt ez az érték, amire 2015 óta nem volt példa. Azóta átlagosan több mint 2 százalékponttal csökkent a THM, szeptemberben 17,20 százalék volt. Az átlag azonban jóval magasabb, mint a bankok kínálatában elérhető legjobb ajánlatok, ugyanis akár 11-12 százalék körüli THM-mel is fel lehet venni személyi kölcsönt, ha az igénylő képes teljesíteni a feltételeket. Az alacsonyabb kamatokért az átlagosnál magasabb nettó jövedelmet, bankszámlanyitást és havi rendszeres jövedelemátutalást várnak el a bankok.

A már a járvány előtti utolsó évhez, 2019-hez hasonló kereslet azért is érdekes, mert akkor az átlagos THM a mostaninál jóval alacsonyabb volt, 13-14 százalék körüli, vagyis jóval olcsóbban lehetett hozzájutni a személyi kölcsönökhöz. A legkedvezőbb ajánlatoknál a THM 8-9 százalék körül volt mindössze; ma ennyiért a legjobb esetben is csak szabad felhasználású jelzáloghitelt kapunk, amelyhez alapfeltétel az ingatlan bevonása a szerződésbe, és az igénylés is jelentősen több időt vesz igénybe.

Nagyot dobott az infláció

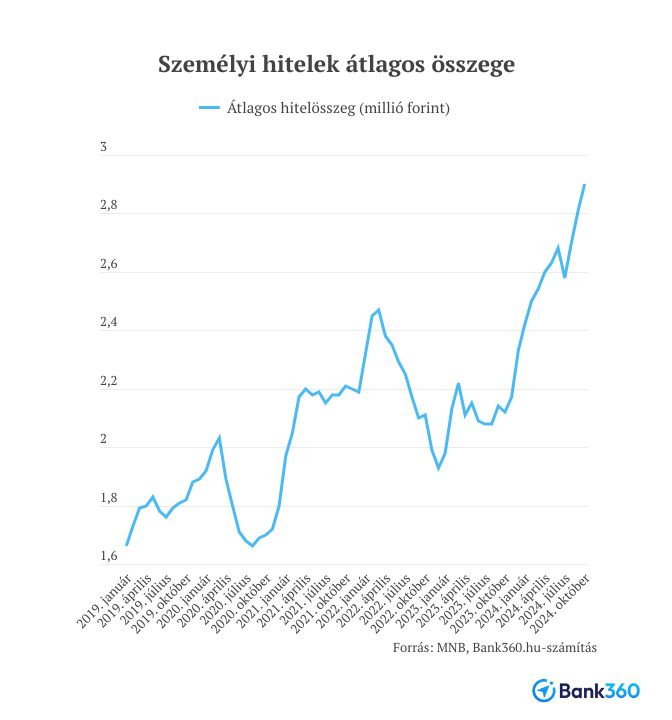

Az idei rekordösszegeknek az oka tehát nem az alacsonyabb kamatokban keresendő, hiszen még most is elég drágán veszik fel ezt a hitelt az ügyfelek. Ha magyarázatot keresünk, akkor érdemes megnézni, hogy mekkora kölcsönt vettek fel átlagosan az igénylők. Azt láthatjuk, hogy a szerződésszám jelenleg a 2019-es számokhoz közelít, a szerződött összeg viszont jelentősen meghaladja a korábbi évekre jellemző szintet. Ebből következik, hogy

a felfutást igazából az átlagosan felvett hitelösszeg jelentős megugrása okozza.

Hét évvel ezelőtt alig haladta meg az egymillió forintot, mostanra viszont csaknem 2,9 millió forint, miközben egy éve is még csak 2,2 millió volt.

A járvány okozta érthető visszaesést következő rövid felívelésnek a magas infláció, és ebből következően a meredeken emelkedő kamatok vetettek véget. 2023 második felétől azonban láthatóan ismét emelkedni kezdett a felvett hitelösszeg, ráadásul minden korábbinál jobban. Ez több tényező eredménye lehet:

- A magas infláció miatt mindennek magasabb lett az ára, így értelemszerűen a személyi kölcsönből finanszírozott vásárlásokhoz is több pénzre van szükség.

- A csökkenő kamatszintek miatt magasabb hitelösszeget tudtak megengedni maguknak az igénylők.

- Több banknál is emelkedett a maximum felvehető hitelösszeg, 8-10 millió forint helyett akár 12 millió forint is igényelhető ebben a formában.

- A kölcsöncélok között nőhetett a meglévő hitelek kiváltásának aránya, és ilyen esetben jellemzően magasabb összegre van szüksége az igénylőnek.

Mennyi a törlesztője egy átlagos személyi kölcsönnek?

Az emelkedő hitelösszegek a törlesztőrészletre is hatással vannak. Érdemes megnézni, mekkora törlesztőrészletre számíthattak az igénylők, ha az átlagos hiteldíjmutatóval, az átlagosan felvett hitelösszeggel és fixen 60 hónapos futamidővel számolunk.

- 2017 januárban 16,10 százalék volt az átlagos THM, az átlagosan felvett hitelösszeg pedig 1,14 millió forint körül alakult. Az induló törlesztőrészlet így megközelítette a 28 ezer forintot.

- 2019 májusában, amikor a megkötött szerződések száma meghaladta a 30 ezret, az átlagos THM már csak 13,28 százalék volt, az átlagosan felvett hitelösszeg pedig meghaladta az 1,8 millió forintot. Az induló törlesztőrészlet így 42 ezer forint körül alakult.

- Ezzel szemben 2024 októberében 2,9 millió forint volt az átlagosan felvett hitelösszeg, az átlagos THM pedig 17,01 százalék. Továbbra is 60 hónapos futamidővel számolva a törlesztőrészlet 69 889 forintra jön ki a Bank360.hu személyikölcsön-kalkulátora szerint.

Mivel azóta érdemben nem változtak a kamatok, az év végén is ezzel számolhatnak az ügyfelek, hacsak nem keresnek alacsonyabb törlesztőrészletű ajánlatot. Ha viszont összehasonlítják a bankok kínálatát, akár átlagosnak mondható fizetéssel is találnak ennél havonta 5-6 ezer forinttal olcsóbb személyi kölcsönt is.

(Borítókép: Index)