- Gazdaság

- Bank és biztosítás

- mnb

- bankrendszer

- vállalati hitel

- törlesztési moratórium

- hiteltörlesztés

- koronavírus a gazdaságban

Sokaknak még a törlesztési moratórium sem segítene

További Bank és biztosítás cikkek

-

Megvásárolta piaci riválisát Mészáros és Keszthelyi Erik alkuszcége

Megvásárolta piaci riválisát Mészáros és Keszthelyi Erik alkuszcége - A Takarék beszáll Mészáros Lőrinc és Keszthelyi Erik alkuszcégének cégébe

- Az MNB megbüntette az állami fejlesztési bankot

- MNB: Több mint 9 millió azonnali fizetés történt márciusban

- 26 milliárd forint veszteséget jelent az OTP-nek a törlesztési moratórium

Valutaváltó

Egyre nyilvánvalóbbá válik, hogy a koronavírus egy jelentősebb gazdasági válságot is magával hoz, sorra jelennek meg a hírek arról, hogy a New York-i tőzsde zuhanásától az olajár eséséig egyre több gazdasági mutató éri el a 2008-as válság alatt tapasztalt mélypontját.

Ahogy a kormányok egymás után korlátozzák az utazást, az üzletek nyitvatartását, ahogy gyakorlatilag az egész világ igyekszik a lakásába bezárkózni, ezzel nagyrészt leállítva a gazdaságot, egyértelmű, hogy sok cég, rajtuk keresztül pedig sok ember, család kerül súlyos anyagi helyzetbe. A legrosszabb esetben sorra dőlnek majd be a vállalkozások, emberek elveszítik a munkájukat, nem tudják fizetni a hiteleiket, lakbérüket ezzel, és így gördül tovább a válság egyik emberről, egyik szektorról a másikra.

Az egyik nyilvánvaló kérdés, ami sokakban fölmerült, hogy mi lesz azokkal a cégekkel és emberekkel, akik nem tudják törleszteni a hiteleiket. Erre a kérdésre adott hétfőn részben választ a Magyar Nemzeti Bank, amikor bejelentette, hogy

hiteltörlesztési moratórium bevezetését javasolja a bankoknak.

Pontosabban a „javasolja” nem írja le pontosan, hogy mi is történt, a Matolcsy György vezette jegybank ugyanis azt is hozzátette, hogy ha a bankok ezt a „javaslatot” nem fogadják el, akkor a kormánynak javasolja, hogy törvényi erővel írja ezt elő a pénzintézeteknek.

Hogy pontosan hogyan nézne ki egy ilyen hiteltörlesztési moratórium, azt egyelőre még valószínűleg a bankok sem tudják, merthogy ilyenre még nem volt példa Magyarországon. Az viszont már most majdnem biztos, hogy bár nagy segítség lenne sok vállalatnak, ez sem tud majd mindenkit a víz fölött tartani, a bankszektornak pedig mindenképpen komoly érvágást jelent majd.

Miért ezt, miért így?

Rögtön fölmerülhet a kérdés, hogy miért a vállalati hitelekre javasolt moratóriumot bevezetni a jegybank, miért nem minden hitelre. Erre a pontos választ nem tudni, de azt gondolhatnánk, hogy azért mert

- a vállalati hitelek a banki portfóliók jóval kisebb részét képezik, vagyis ezeknek a törlesztőitől kisebb fájdalommal tudnak elesni a bankok, csak a vállalati szektorra koncentrálni talán kisebb sokkot jelent a bankrendszernek;

- emellett pedig azt remélheti a jegybank, hogy ha a vállalatoknak nem kell a válság alatt törlesztőket fizetniük, akkor kevesebb embert kell elbocsátaniuk, és kevesebb magánszemély lesz fizetésképtelen, vagyis ezzel a lakossági hiteleket nem kell majd feltétlenül elengedni.

Valójában a cégeknél valamivel több hitel van, mint a lakosságnál. Az MNB adatai szerint a nem pénzügyi cégek hitelállománya összesen 8299,4 milliárd forint volt, a háztartások tartozása pedig 7125,7 milliárd forint volt 2019 végén. Viszont céges ügyfélből talán kevesebb van, így ezeknek a hiteleknek az adminisztrációja könnyebben mehet a bankoknak. Ettől függetlenül banki forrásaink szerint így is nagyon nehéz lenne, nem menne egyik pillanatról a másikra, határozatokat kellene átírni, informatikai rendszereket átprogramozni.

De ami ennél is fontosabb, a bankoknak most ki kell számolnia, hogy mekkora veszteséggel járna nekik a törlesztők elengedése. Simonyi Tamás, a KPMG szakértője szerint most valószínűleg minden bank előáll pár forgatókönyvvel, hogy hogyan tudnák megoldni a törlesztési moratóriumot, és melyik szcenárióval mekkora veszteség érné őket. Aztán ezekkel a forgatókönyvekkel mehetnek tárgyalni a kormánnyal és a jegybankkal, hogy hogyan osszák el a veszteségeket.

Van, akinek jobban segít, van, akinek alig

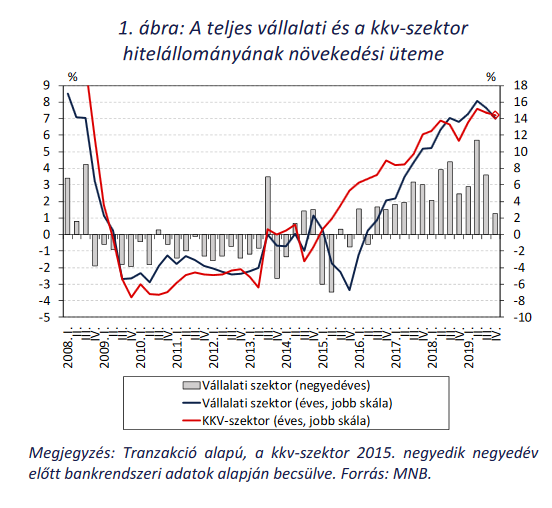

A járvány okozta gazdasági sokk pont akkor érte el Magyarországot, amikor már úgy tűnik, hogy viszonylag beindult a hitelezés, hosszú évek óvatoskodása után a lakossági ügyfelek és a vállalatok is elkezdtek újra kölcsönkérni a bankoktól. Az MNB nemrég megjelent tanulmánya szerint 2019-ben a nem pénzügyi vállalatok hitelállománya 14 százalékkal, 1056 milliárd forinttal nőtt, de összesen 2830 milliárd forint értékben kötöttek új hitelszerződéseket a vállalatok. A 8299,4 milliárd forintos vállalati hitelállománynak több mint fele, 4723 milliárd forintban fölvett hitel, 3576,4 milliárd devizatartozás. A legtöbb hitelt a feldolgozóipar (2 064,7 milliárd) az ingatlanügyekkel foglalkozó cégek (1697) és a kereskedelem és gépjárműjavítás (1379,5) halmozta föl, és ezekben a szektorokban nőtt is leginkább a hitelek aránya.

A vállalati hitelek állománya 2016 óta folyamatosan növekszik, 2018-ban a tavalyi 14 százaléknál is nagyobb mértékben nőtt, de akkor sok vállalat törlesztette a tartozásai egy részét, így valamivel csökkent a hitelállomány. A nagyobb vállalatok és a kkv-k is nagyjából egyformán a bankokhoz fordultak, a kkv-k hitelállománya is 14 százalékkal nőtt tavaly.

Abban viszont várhatóan nagy különbségek lesznek, hogy a vállalati szféra melyik szegmensein segít igazán a hiteltörlesztés elengedése. Forrásaink szerint a kormány és a jegybank által (talán) várt hatást, vagyis hogy a vállalati hitelmoratórium lassítja a leépítéseket, alapvetően az olyan cégeknél érheti el, amelyeknek van valamennyi likviditási tartaléka, vagyis akkor is tudnak fizetést adni, ha nincs bevétel.

Ez a nagyobb vállalatokra lehet igaz, ezeknek tényleg könnyebbséget jelenthet, ha az egyik költségtétellel, a hiteltörlesztéssel nem kell foglalkozni, legalábbis egy ideig. Azoknak a vállalkozásoknak viszont, amelyek ott tartanak, hogy fizetéseket sem igazán tudnak adni, a csőd elkerülésében csak a leépítés segíthet, vagy talán még az sem.

Vannak olyan szakértők, akik szerint éppen ezért nem feltétlenül kellene állami szinten erőltetni a hitelmoratóriumot. A bankok ugyanis maguk el tudják dönteni, hogy melyek azok az ügyfelek, akiknek segít a hitelek átütemezése (mert valójában erről van itt szó), és ki az, akinek nem.

Meddig bírja a bankrendszer?

Bár hétfőn még a magyar bankok nem nagyon akartak és tudtak mit mondani, a nagy kérdés a hitelmoratóriummal kapcsolatban valószínűleg nem az, hogy lesz-e vagy nem, hanem hogy milyen formában. De Simonyi Tamás szerint az is kérdés, hogy Európában és a világ más részein is bevezetnek-e hasonló lépéseket, és ha igen, azt hogyan bírják majd maguk a bankok.

Olaszországban már tárgyal a kormány a pénzügyi szektorral, a bankok a lakossági és vállalati törlesztési moratóriumért cserébe állami garanciát kérnek. Más országban is az lesz a kérdés, ahogy Magyarországon is, hogy az állam, a lakosság és a bankrendszer hogyan tudja úgy elosztani a veszteségeket, hogy bár mindenkinek fáj, senki nem megy bele tönkre.

A probléma az, hogy a 2008-as válság megmutatta, hogy a bankrendszerről a válság nagyon hamar átterjed az állami szférára, ahogy az államok kénytelenek kisegíteni a bankokat. A mostani válságban pedig Simonyi szerint még azt sem lehet mondani, hogy a bankok valahogy felelősek lennének, így még inkább kérdés, hogy hogyan lehet a koronavírus okozta veszteségeket igazságosan elosztani.

(Borítókép: Juhász Gábor / MTI)

Vannak, akiknek már nincsenek kérdéseik, és vannak, akik az Indexet olvassák! Támogasd te is a független újságírást, hogy ebben a nehéz helyzetben is tovább dolgozhassunk! Kattints ide!