Vége a boldog békeidőknek a hitelpiacon

További Magyar cikkek

A Magyar Nemzeti Bank pénteken közzétett havi statisztikája a devizahitelezés költségei terén is vihar előtti csend állapotára utal. Októberben több nagy magyar kereskedelmi bank is jelezte, hogy a hitelválság átgyűrűző hatásai, a devizaalapú likviditáshiány miatt visszafogja, illetve leállítja devizaalapú kölcsönök folyósítását, valamint a magasabb külföldi forrásköltségek miatt emeli a kamatkondíciókat. Mindennek első, a statisztikában kimutatható jeleire még legalább egy hónapot kell várni.

Mi történt szeptemberben?

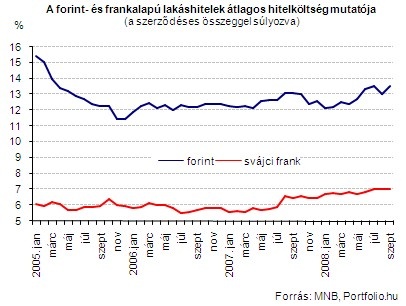

Szeptemberben a forint és svájci frankalapú lakáscélú hitelek új szerződésösszege kissé emelkedett augusztushoz képest, míg az átlagos hitelköltség-mutató a frankalapú kölcsönöknél nem változott, a forintalapúaknál mérsékelten emelkedett. A háztartási szabad felhasználású svájci frank jelzáloghitel-szerződések havi átlagos hitelköltség mutatója minimálisan csökkent, míg az új szerződések értéke lényegében stagnált.

A háztartási svájci frank személyi hitel-szerződések havi átlagos hitelköltség mutatója stagnált, míg az új szerződések értéke kissé emelkedett. Figyelemre méltó, hogy a háztartási forint áruhitel-szerződések havi átlagos hitelköltség mutatója és az új szerződések értéke is érdemben nőtt a kilencedik hónapban. A háztartások forintalapú betételhelyezési hajlandósága a mérséklődő kamatok mellett sem változott, míg euróban kissé emelkedett növekvő kamatok mellett.

Az MNB adatai szerint szeptemberben a háztartások nettó hitelfelvételének nagyobb részét kitevő devizahitel-tranzakciók nettó összege új történelmi csúcsra: 131,1 milliárd forintra ugrott a megelőző havi 105 milliárd forint körüli összegről és a forinthitelezést is magába foglaló teljes statisztika is történelmi csúcsközeli hitelezési aktivitást mutat.

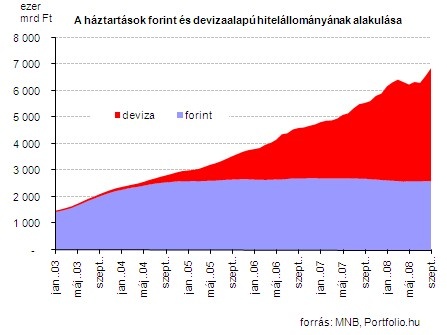

A háztartási szektor szezonálisan nem igazított hitelállománya szokatlanul nagymértékben, 296 milliárd forinttal 6880 milliárd forintra emelkedett, amelyből 175 milliárd forintot a magyar fizetőeszköz gyengülése, 121 milliárdot a tranzakciók eredményeztek szinte kizárólag a devizakölcsönök terén mutatkozó változások miatt. A jelentős árfolyamhatás kapcsán megjegyzendő, hogy a forint szeptemberben havi átlagban 2 százalékot gyengült az euróval, 3,7 százalékot a svájci frankkal és 9 százalékot a japán jennel szemben.

Megugrott a hitelállomány

A forint gyengülése egyébként oda vezetett, hogy a háztartások banki hitelállományán belül minden eddiginél magasabbra, 62,3 százalékra emelkedett a devizahitelek részaránya. A hitelállomány nagymértékű szeptemberi ugrásával természetesen nem tudott lépést tartani a lakosság banki betétállományának változása (33 milliárd forinttal 6540 milliárd forintra nőtt). Figyelemre méltó, hogy a lakosság megtakarítási hajlandósága június óta fokozatosan emelkedett.

Szeptemberben csaknem új történelmi csúcsra, 153 milliárd forintra emelkedett a bankok által a háztartásoknak nyújtott új jelzáloghitel-szerződések összege, miközben ezen új kölcsönöknek továbbra is csaknem 95 százaléka devizaalapú volt, ami viszont lényegében 100 százalékban svájci frankalapú kölcsönöket jelent.

Az elmúlt 12 hónapot tekintve új történelmi csúcsra (1520 milliárd forint) kúszott fel a svájci frank alapú jelzáloghitelek új szerződéseinek értéke. A lakáskölcsönök terén igen erős volt a szeptemberi hónap: csaknem 81 milliárd forintnyi új hitelfelvételt regisztrált az MNB, a frankalapú folyósítás emelkedése nyomán.

A frankalapú lakáscélú kölcsönök kamatfeltételein nem látszott még az októberben rendkívül feszültté váló magyar bankközi piaci helyzet, a teljes hitelköltség-mutató 7 százalék körüli volt, míg a forintalapú hiteleknél 13 százalékról 13,5 százalékra emelkedett a ráta.

A fogyasztási kölcsönöknél is csaknem csúcsdöntésre került sor szeptemberben (109 milliárd forint új szerződésérték), de itt mind a forint, mind a svájci frank alapú hitelezés terén élénkülés volt megfigyelhető. A fogyasztási kölcsönök terén a CHF-alapúaknál 19,5 százalékon stagnált a teljes hiteldíj-mutató, míg a forintalapúaknál jelentős, mintegy 2 százalékpontos ugrás következett be 26,5 százalék körülre.