A Lehman Brothers összeomlása és a globális recesszió

Hiúságok máglyája

További Pénz beszél cikkek

-

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány - Szintet léphetnek a vállalkozások a digitalizáció terén – itt a DIMOP Plusz hitelprogram

- Hasít a bitcoin, Donald Trump másfélszeres árfolyamra repítette a kriptovalutát

- Lesújtott a központi bank, 51 millió forintos bírságot kapott a Groupama Biztosító

- Módosította a kormány a SZÉP-kártya felhasználását

A blogról

Egy évvel ezelőtt jelentett csődöt a Lehman Brothers, és ezzel napok alatt a többi nagy (befektetési) bankot is hasonló helyzetbe hozta, és a fenyegető pénzügyi csődhullámot csak az amerikai és más kormányzatok gyors és korlátot nem ismerő költségvetési-, illetve jegybanki mentési akciója állította meg. Ekkor már egy éve gazdasági recesszió volt az Egyesült Államokban és több fejlett országban, illetve drámai lassulás a világgazdaság új motorjának tekintett fejlődő országokban. Az alábbiakban a folyamat főbb elemeit és ezek összefüggéseit próbálom röviden feltárni.

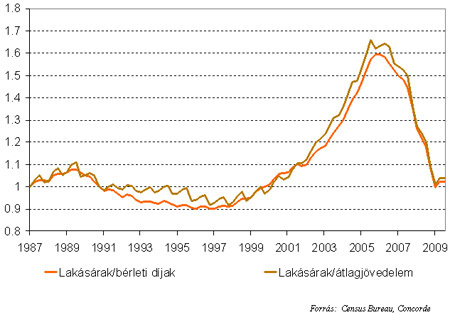

Az amerikai házépítőcégek részvényeiből képzett alap, az XHB 2006 nyarán 46 dollárról pár hét leforgása alatt 30 dollárra csökkent, vagyis értékének nagyjából egyharmadát vesztette el a szektor. A grafikonokat visszanézve jól látszik, hogy ez egybeesett az amerikai házépítési boom végével, ha az éves árnövekedést, vagy az építési tevékenységet nézzük. Mindez azonban sem a hitelezést, sem a pénzügyi piacok más szegmenseit nem nagyon hatotta meg, a buli olyan jó hangulatban zajlott tovább, hogy még a házépítőket is visszahúzták 2007 tavaszára 40 dollárig (hogy aztán egy év alatt 8 dollárig essenek le) és több index, így különösen a fejlődők, 2007 őszén, egy minikorrekció után, új csúcsot állítottak fel, az olaj és más árutőzsdei termékek ára pedig már a válság közepén, tavaly nyáron ért el rekordszinteket.

Valami tehát nem stimmelt már 2006-tól, hiszen az ingatlan- és egyes tőzsdei árak egyre jobban elszakadtak a realitástól, és előrejelezték a válság érkezését, de erről egy-két (minden válságban előkerülő) váteszt leszámítva senki nem beszélt. Azonban 2007 végétől szép lassan mindenki számára nyilvánvalóvá vált, hogy válság van, és egyre inkább az is, hogy ez nemcsak subprime probléma és még csak nem is szimplán pénzügyi válság, ahogy még manapság is előszeretettel emlegetik, hanem klasszikus gazdasági világválság annak minden örömével és bánatával. Örömével nemcsak idézőjelben, mert továbbra is hiszünk benne, hogy a válságok feladata a felesleg megszüntetése, a rossz struktúrák lebontása, a piaci szereplők túlzott (jövedelem-, hozam-) várakozásainak és kockázatvállalási hajlandóságának lehűtése. Ugyanakkor ez nagyon kemény reálgazdasági áldozattal történik, és ezúttal úgy tűnik nemcsak mélységében, de tartamában is rosszabb (lesz), mint az elmúlt évtizedek válságainak bármelyike a Nagy Gazdasági Világválság óta.

A válsághoz vezető út

A válságot megelőző fellendülés három nagy komponense a hitel-, a profit- és a fogyasztási (a fejlődő országokban megtakarítási és beruházási) expanzió volt és az a gyanúnk, hogy a kiigazítás nemcsak a 2000-es években kialakult túlzásokra vonatkozik, hanem egy, két és fél évtizede tartó folyamat kiigazítását jelenti. Ez a folyamat képletes kezdőpontot keresve 1982-ben indult, és a világgazdaság modernkori történetének legjelentősebb fellendülését és átalakulását eredményezte, ha a háborúkat nem számítjuk. A folyamatot a következő tényezők táplálták:

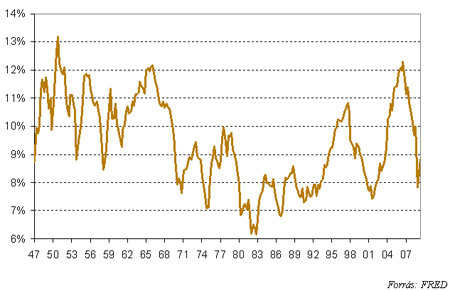

- A stagfláció vége és új monetáris politika. Paul Volcker 1979-es megválasztásával nemcsak a stagflációs évtized (stagfláció: magas infláció és alacsony növekedés vagy recesszió együttese - a szerk.) felszámolásának legkeményebb harcosa került az amerikai jegybank szerepét betöltő Fed élére, de egyben új szemléletű és megváltozott eszközrendszerrel operáló monetáris politika vette kezdetét. Volcker 20 százalékig emelte a Fed irányadó kamatlábát és ezáltal 1983-ra 3,2 százalékra csökentette az 1981-ben még 13,5 százalékon tetőző inflációs rátát. A pénzmennyiség direktebb befolyásolása helyett alkalmazott agresszív kamatintézkedéseivel, illetve az ezek eredményeként lecsökkent infláció és meginduló prosperitás révén a Fed a Wall Street számára új távlatokat nyitott a megnövekedett volatilitás és az ezáltal kreált pénzügyi kockázatkezelési, spekulációs és finanszírozási igények révén.

- Pénzügyi innováció. A Wall Street-i befektetési bankárok az új piaci lehetőségekre a pénzügyi innováció és az ezt támogató szabályozási változásokban rejlő lehetőségeket kihasználva reagáltak. Két ember forradalmat indított el a Wall Streeten. A Salomon Brothers befektetési banknál Lewis Ranieri, a postázóból induló és a cég egyik legfontosabb menedzserévé magát kinövő kötvénykereskedő forradalmasította a jelzáloghitelek értékpapírosítás révén történő refinanszírozásának piacát és cégét egyértelműen a Wall Street legjelentősebb jó minőségű (investment grade) adósságpapír kereskedőjévé varázsolta. Eközben Michael Milken a Drexel Burnham Lambert befektetési bank bóvlikötvény részlegét vezetve ezen kötvények, és a segítségükkel hitelből történő vállalatfelvásárlások (LBO) piacát alakította át és növelte meg drámaian, cégét ezen szolgáltatások piacvezetőjévé emelve. Ezek az események a pénzügyi innováció és különösen a származékos instrumentumok hihetetlen fejlődését hozták el lehetővé téve a pénzügyi rendszer korábbinál lényegesen magasabb hitelezési képességének kialakulását. Egyben megágyaztak az időszak első jelentős tőzsdekrachjának 1987-ben, amikor az S&P 500 index egy nap alatt 20 százalékot esett. (Erről az időszakról Tőzsdecápák címmel, az amerikai modernkori történelem filmkrónikása, Oliver Stone készített nagysikerű filmet. Állítólag dolgozik a második részen, amiből valószinűleg kiderül, hogy a nyolcvanas évek és Gordon Gekko mesterkedései gyerekmesének tűnnek ahhoz képest ami azóta történt a Wall Streeten.)

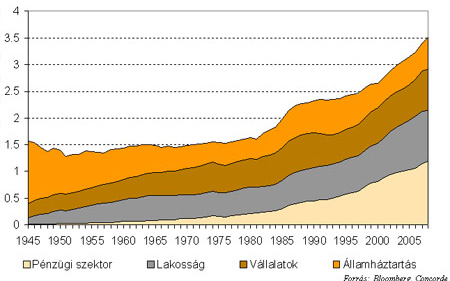

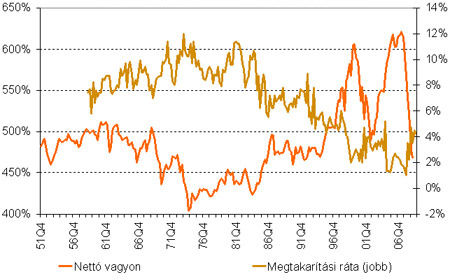

- Drámai hitelbővülés, fogyasztási boom. A Wall Street-i innováció mellett a szabályozás folyamatos liberalizációja (tevékenységek integrációja, univerzális pénzügyi szolgáltatói modell, a tőkeáttétel növelésének lehetősége) a pénzügyi szektor finanszírozási képességének jelentős, a betétekénél gyorsabb bővüléséhez vezetett. A még Greenspan idejében 60 éves minimumra, 1 százalékra csökkentett Fed kamatok adták meg az utolsó lökést a lufifújásnak. A szinte korlátlan finanszírozás, a dezinflációval és csökkenő kamatkörnyezettel, illetve javuló konjunkturális helyzettel és emelkedő eszközárakkal együtt az ügyfelek (lakosság, vállalatok és kormányzat) egyre dinamikusabb hitelfelvételéhez vezetett. Az amerikai fogyasztó eladósodása jelentős mértékben finanszírozta a fejlett országok különösen az USA fogyasztásbővülését, aminek hatására az amerikai fogyasztás tette ki a világ GDP-nek közel ötödét 2007-re (vagyis az amerikai fogyasztás egymagában nagyobb volt, mint a teljes japán, német és kínai gazdaság együttvéve).

- Globális likviditásbővülés és egyensúlytalanságok a világgazdaságban. A hitelexpanzió az amerikai (majd később más fejlett országokra is jellemző) fogyasztás új dimenzióját hozta létre, ami a drasztikusan növekvő fizetési mérleg hiányban öltött testet. Az Egyesült Államok fizetési mérlegének hiánya az 1981 évi 5 milliárd dollár többletből 789 milliárd dollár hiányba váltott 2006-ra. Ezzel párhuzamosan a főbb kereskedelmi partnerek (főleg Latin-Amerika és Dél-Kelet-Ázsia) esetében pedig jelentős kereskedelmi többleteket, illetve a hazai megtakarítások folyamatos bővülését eredményezte. Mindez a 2000-es évek közepére a közgazdászok által aggodalommal figyelt globális egyensúlytalansághoz vezetett, és konferenciák sora foglalkozott azzal, hogyan fordítható meg a folyamat, vagyis csökkenthető az amerikai kereskedelmi passzívum, illetve a partnerek (így elsősorban Kína) aktívuma, hatalmas nemzetközi tartalékai és belső megtakarításai. Ez a (a válságig csak a vágyak szintjén jelentkező) folyamat a világgazdasági súlyeltolódás (decoupling).

- Technológiai forradalom és a globalizáció új korszaka. Az infokommunikációs forradalom új dimenzióba emelte a globalizációs folyamatot, jelentősen tovább növelte a világkereskedelem bővülését, az ipari és általában a gazdasági hatékonyságot. Ezen keresztül jelentősen járult hozzá a fejlődő országok felzárkózásához, struktúraváltásához, illetve korábbi adósságaik leépítéséhez és pénzügyi egyensúlyuk jelentős javulásához. Mindez pozitívan hatott vissza az 1980-as évek elején megindult dezinflációs folyamatra, az olcsóbb termelők világpiaci részesedésének növelése révén, és tovább erősítette az előző pontokban mondottakat.

- Profitbővülés. A magasabb adósság a tőkeáttételi hatáson keresztül (az idegentőke-arányt növelve mindaddig tudjuk növelni a sajáttőke-arányos nyereséget, amíg az össztőke megtérülési rátája magasabb a hiteltőke költségénél),a technológiai innováció pedig jobb hatékonyság és termelékenységnövekedés révén drámaian javította a tőke megtérülését és az árbevételarányos nyereséget. (Közben az élőmunka költsége reálértéken változatlan maradt az USA-ban, vagyis a gazdasági növekedés a munka rovására, a tőke megtérülését növelte.) Mindezek eredményeként a vállalati profit tömege a bruttó hazai termékhez viszonyítva szintén megnőtt (6-7 százalékról 13 százalékra az USA-ban), ami egy ideig megindokolta a gazdaság növekedési üteménél gyorsabb tőzsdei árfolyamemelkedést.

A fentiekből jól látszik, hogy az egyes tényezők hogyan hatottak pozitív visszacsatolásokon keresztül egymást erősítő módon, az pedig az emberi természet és az ember által alkotott rendszerek sajátja, hogy sohasem az egyensúlyi állapotukban, hanem akörül ingadozva működnek. Továbbá minél jobban leng ki az egyensúlyi állapotból egy-egy folyamat, legalább olyan mértékben fog átlendülni a másik oldalra, amikor önmagát korrigálja. A túlzott hitel- és fogyasztási (a fejlődőknél megtakarítás- és beruházás-) expanzió, a kritikus méretű globális egyensúlyhiány, a vállalati profitok fenntarthatatlanul magas szintje és a befektetések (ingatlan, részvény és árupiaci termékek) túlárazottsága vezetett el a mostani válsághoz, amely korrigálni hivatott a „túllövést”, és ahogy azt megszoktuk, lefelé is túllő, vagyis a hitelkontrakció, a fogyasztás- és profitvisszaesés, valamint a befektetések árfolyamának esése messze nagyobb (lesz), mint a hosszútávú fundamentumok által indokolt mérték.

Pénzügyi Armageddon

Evidens volt 2008-ra, hogy hatalmas tőkeáttétel- (eladósodottság-) csökkenés zajlik le, meghatározóan a fejlett gazdaságokban, ami jelentősen javítja a nettó megtakarítói pozicióikat, viszont drasztikus reálgazdasági áldozattal jár. Eközben az államok viszont növelik eladósodásukat (leszámítva az olyan országokat, mint a miénk, amely a jó időkben elpazarolta a növekedésből származó forrásait, illetve azt a lehetőséget, hogy a válság esetén adósodjon el alacsonyabb szintről indulva) annak érdekében, hogy tompítsa és megállítsa a zuhanást anticiklikus lépésekkel. Mint írtam, ez a válságok dolga, a kiigazítás. Egy dologgal azonban senki sem számolhatott: hogy lesznek olyan nagy pénzügyi szolgáltatók, amelyeket az amerikai kormányzat megment (too big to fail), és olyanok is, amelyeket nem (too big to bail), és hogy ebben semmi logika nem lesz. És ekkor jött szeptember 15., a Lehman csődje.

Miközben 2007-ben a reálgazdasági visszaesés mértékén gondolkodtunk az ingatlanlufi kidurranása kapcsán, azon morfondíroztam a Goldman Sachs több száz oldalas pénzügyi jelentését böngészve (életemben először, és remélem, utoljára), hogyan lehet, hogy a Goldman kockáztatott értéke (value at risk – a veszteség mértéke, amit egy pénzügyi portfólión adott időszak és valószínűség mellett realizálhatunk) alig nőtt, miközben a sajátszámlás kereskedés bevétele és nyeresége, illetve az ehhez kapcsolódó mérlegtételek a többszörösükre nőttek a 2000-es években. Hol van az az extrakockázat, ami nincs a Goldmannál? Sok más magyarázat nem adódott, mint hogy az értékpapírosítás és a származékos instrumentumok révén a piac többi szereplőjénél, mint utóbb kiderült, legnagyobb tételben az AIG nevű biztosítónál, de akkor ezt csak a bennfentesek tudhatták. A Goldman 1100 milliárd dollár körüli mérlegfőösszegével szemben 45 milliárd dollár sajáttőke állt (közel 25-szörös tőkeáttétel) 2008-ban, és ez bármilyen megdöbbentő, viszonylag konzervatívnak számított, mert nem volt ritka a 30-40-es érték sem (a Lehmané 31 körül volt 2008 elején, de ennél is nagyobb probléma az eszközök rossz minősége és gyenge likviditása volt). A pénzügyi ágazat minden racionális határon túl volt feszítve, de az igazi probléma nem ez, hanem az ebből fakadó kockázatok ismeretének szinte teljes hiánya volt, maguknál a szolgáltatóknál, a jegybankoknál és felügyeleti szerveknél. A nemzetközi pénzügyi rendszer egy hurkapálcikákra épített felhőkarcolóhoz hasonlított, ami egy évvel ezelőtt úgy omlott össze (terroristák nélkül), mint hét évvel korábban a World Trade Center ikertornyai.

Ez az esemény több konkrét konkluziót is eredményezett:

- A nemzetközi tőkepiacokon az ügyletek elszámolása egyáltalán nincs biztosítva minden esetben, szemben azzal a gyakorlattal, ami a budapesti értéktőzsdén működik, ahol az elszámolások kivétel nélkül időben megtörténnek lassan 20 éve. Egy nagy szolgáltató csődje több tízezer ügyfél és üzletfél több százmilliárd dollárnyi követelésének befolyását teszi kérdésessé, csődök és nemfizetések láncreakcióját indítva el. Ez a folyamat zajlik még most is, egy évvel a Lehman Brothers csődje után.

- A világ globális pénzügyi intézményeinek mérlegei a számviteli fantázia világába kalauzolnak el minket. Az összeomlása előtt két és fél hónappal a Lehmannak volt elvileg a legjobb tőkemegfelelési mutatója az amerikai bankok között. Hogy valójában melyiknek volt a legjobb, nehéz lenne megállapítani, és nincs is jelentősége, mivel szeptember 15-én mindegyiké erősen negatív volt, az biztos.

- A Wall Street-i befektetési bankok kockázatkezelési gyakorlata, ennek belső, illetve külső felügyelete, ellenőrzése gyakorlatilag használhatatlan, és ha nagyobb kilengések vannak a piacokon, akkor az állam(ok) közbelépése nélkül az egész rendszer összeroppan. A kockázatkezelés elmélete és gyakorlata nem számol a kis valószínűségű, de nagy hatású eseményekkel (ezt hívják fekete hattyúnak), így ezekre a szolgáltatók nincsenek is felkészülve.

- Dick Fuld (a Lehman Brothers ügyvezető igazgatója - a szerk.) és egyes társai a Wall Street-i bankok élén, akiket egy pszichiáter valószínűleg szociopataként jellemezne, olyan hatalommal bírtak, amely önmagában is időzített bombává varázsolta cégeiket és a pénzügyi rendszert. A javadalmazási gyakorlat arra ösztökélte és ösztökéli ma is a (befektetési) bankok menedzsmentjét, hogy minél nagyobb kockázatot vállaljanak, mert a nyereségből aránytalanul nagy rész az övék, míg ha gond van, az a részvényeseket és az adófizetőket terheli.

- Befektetési banki kockázatok nemcsak ezeknél a szolgáltatóknál vannak, hanem az univerzális banki gyakorlat és a 80-as évektől felerősődő liberalizáció és dereguláció miatt biztosítóknál és kereskedelmi bankoknál is, ami ellentmond annak a kívánalomnak, hogy ezek az intézmények a sajáttőkéjükkel és eszközeik jó minőségével biztosítsák az ügyfeleik követelésének mindenkori fedezetét és az intézmény biztonságos működéséhez szükséges szolvenciát. Az 1929-es válság ugyanezen tapasztalata miatt fogadták el (az 1990-es években több lépésben megszüntetett) Glass-Steagall törvényt, amely szétválasztotta a befektetési és kereskedelmi banki tevékenységet annak érdekében, hogy a betétesek védve legyenek a tőkepiaci kockázatoktól. Bár ennek újbóli bevezetésére semmi esély nincs, több szakember, így az írásom elején bemutatott Paul Volcker is ennek szükségességére hívta fel a figyelmet.

- A hedge fundok és a pénzügyi szolgáltatók speciális ügyletekre létrehozott leányvállalatai árnyékbankrendszerként működnek viszonylag szabályozatlanul és jelentős további rendszerkockázatot testesítenek meg.

- Miközben a szabályozás és az eddigi dereguláció újragondolása fontos, alapvetően nem több szabályozásra és különösen nem nagyobb állami részvételre van szükség, hanem a létező szabályok betartatására. Ennek jó példája, hogy az amerikai jelzáloghitelrendszer oszlopainak számító Freddie Mac és Fannie Mae, vagyis mindössze két cég felügyeletét egy 800 fős felügyeleti szerv, az Ofheo (Office of Federal Housing Enterprise Oversight – azóta, 2008 októberében egyesült két másik kormányügynökséggel és Federal Housing Finance Agency néven működik) látta el, és ezek az intézmények a szemük láttára mentek volna csődbe, amit csak azért kerültek el, mert az amerikai kormány és a Fed korlátlan garanciát, tőkét és finanszírozást biztosított nekik már a válság kitörése előtt.

Tovább híznak a megmentett nagyok

Még egy gondolat. Ha mindig megmentjük a nagy szereplőket a csődtől, és a kisebbeket veszni hagyjuk, egyre nagyobb lesz a nagyobb szereplők piaci súlya, és ebből fakadóan megmentésük jövőbeli költségei, továbbá ezeket a szereplőket a vállalhatónál nagyobb kockázatvállalásra ösztönzi, hiszen a csőd kockázatát nem kell figyelembe vegyék. Ugyanakkor a Lehman Brothers részleges megmentése, vagyis legalább a banküzem folytatásának biztosítása lényegesen kevesebb kárt okozott volna a pénzügyi szektorban és a többi megroggyant szereplő megmentéséhez százmilliárdokkal kevesebb pénzt igényelt volna, vagyis szinte bármennyit megért volna. De nem így történt, és részben ennek eredményeként a világ legnagyobb pénzügyi szolgáltatói de facto csődbe mentek pár nap alatt, amit de jure csak az mentett meg, hogy a beolvadások, felvásárlások, a kormányzati és központibanki mentőcsomagok, illetve a Goldman és a Morgan Stanley esetében, a világtörténelem során leggyorsabban kiadott bankholdinglicensz lehetővé tette a formális életben maradást.

Ez az írás meglehetősen kritikus a pénzügyi szektorral szemben, ennek ellenére fontos tanulságként megjegyezni, hogy a válságot nem a kapzsi bankárok okozták, hanem az emberi kapzsiság általában. Ahogy Jeremy Bentham angol filozófus és radikális politikai gondolkodó, az utilitarianizmus megalkotója fogalmazott: „A természet az emberiséget két uralkodó tényező, a fájdalom és az öröm hatalmába helyezte”. Döntéseinket a félelem és a mohóság szélsőségei között hozzuk meg, és ez így van, amióta ember él a Földön, és így is lesz örökké, vagyis noha nemrég még a félelem uralkodott, nemsokára (már az elmúlt hónapokban is) a mohóság felé tolódik a hangsúly, és pár évvel ezután újra válság lesz, bár nem ekkora, mint a mostani. Bármilyen gyorsan is próbálják az állami és jegybanki intervenciók újra növekedési pályára állítani a gazdaságokat, egyet tudomásul kell venni: ezeknek az intézkedéseknek áruk van, és ezt valamikor meg kell fizetni. A többletlikviditást a jegybankoknak ki kell szívniuk a rendszerből, ha el akarják kerülni a magas inflációt, a kormányoknak pedig többlet-adóterhelés formájában kell beszedni a most kritikusra növelt deficitek eredményeként megugró államadósság csökkentéséhez szükséges bevételt. Emiatt a 2010-es években alacsonyabb dinamikával és rosszabb vállalati jövedelmezőséggel fog működni a világgazdaság nagy része, ami a befektetések hozamának is kemény korlátot szab, különösen a mostani optimizmus által kijelölt szintekről. További korlátot jelent, hogy miközben az elmúlt két évtizedben az egyre gyorsuló hiteldinamika támogatta a gazdasági növekedést, az előttünk álló időszak ennek éppen a fordítottjával, vagyis a hitelezés visszaesésével lesz jellemezhető, különösen, ha belegondolunk, hogy a valós eszközértékekkel összeállított banki mérlegekben még legalább annyi veszteség lenne, mint amennyit már bejelentettek.

Rovataink a Facebookon