A blogról

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Magyarország első számú gazdaságpolitikai közellensége a magas infláció. Az MNB ennek megfelelően minden rendelkezésre álló eszközét az árstabilitás elérése érdekében használja. Ez volt a célja a tartalékrendszer átalakításának is.

A Magyar Nemzeti Bank (MNB) Monetáris Tanácsa 2023. február 28-i ülésén sávos kamatozást vezetett be a kötelező tartalékrendszer esetében. A tartalékszámla kamatozásának átalakítása azt a célt szolgálja, hogy a jegybank ezáltal tovább növelje a tartósan lekötött likviditást, tovább erősítse a monetáris transzmissziót, és ezáltal elősegítse az árstabilitás elérését. A fenti lépéssel kapcsolatban az utóbbi napokban több értelmező írás is megjelent a sajtóban, amelyek között olyan is volt, amelyben a döntés valódi háttere nem kapott kellő hangsúlyt, vagy egyenesen tévesen jelent meg. Jelen írás azt mutatja be, hogy a jegybank tekintetében elsődleges monetáris politikai szempontból mi indokolta a kötelező tartalékrendszer átalakítását.

Egy cél mindenekfelett

A Magyar Nemzeti Bank a jegybanktörvény alapján végzi a munkáját, amely kimondja, hogy a MNB elsődleges célja az árstabilitás elérése és fenntartása. A jegybanki mandátumok ezenfelül kiterjednek a pénzügyi stabilitás fenntartásának és a kormány gazdasági, illetve környezeti fenntarthatósággal kapcsolatos politikájának támogatására is, de csak amennyiben azok nem veszélyeztetik a fent említett elsődleges célt.

A magas inflációból adódóan a helyzet ma egyértelmű. Jól látható jelei vannak, hogy a magas infláció megakasztja a gazdasági növekedést, így minél gyorsabban és jelentősen mérsékelnünk kell az árak növekedését.

Magyarországon ma már senki sem vonhatja kétségbe, hogy a fenntartható növekedés alapja az árstabilitás. Ezt az álláspontot vallja az MNB is, amely ebből adódóan minden rendelkezésre álló eszközét ezen cél elérése érdekében használja. Az infláció letörése volt az utóbbi időszak minden jegybanki döntésének célkeresztjében, és ez volt a motivációja a kötelező tartalékrendszer átalakításának is, így a tartalékrendszerrel kapcsolatos döntéseink értelmezésének is ebből indokolt kiindulnia.

Musk megint nagyot mondott, de most senki sem nevet rajta

Estek a Tesla részvényei, pedig Musk ismét grandiózus tervekkel állt elő. A minap megtartott befektetői napról szóló jelentések között szinte elsikkadt az a hír, hogy a Tesla kalkulációi szerint akár 10-20 éven belül megugorhatjuk a fenntarthatóságot itt a Földön, és eljöhet a bőség ideje.

A „piac” által várva várt hírmorzsa persze nem ez volt, hanem hogy mikor jön a kis tesla, amely árban sokkal elérhetőbb lehet szélesebb vásárlói rétegeknek. Mivel erről nem kerültek elő részletek, másnap 6 százalékot esett a részvények árfolyama. Pedig a mesterterv több mint ígéretes.

Musk már többször gondolt nagyot, és mivel rendre meg is csinálta, amit megálmodott, a terveire érdemes odafigyelni, akkor is, ha figyelemvadász személyiségéből sokaknak lett elegük mostanság.

Élhető Földet vizionált Musk

Ezúttal nem a Mars kolonizálására koncentrált, hanem egy élhető, sokkal olcsóbban és hatékonyabban működő Földet vizionált, amely jóval több mint 8 milliárd embert is képes eltartani. A Tesla csapata számításokkal támasztotta alá a tervet. Ezek szerint, ha abból indulunk ki, hogy

a világgazdaság mérete jelenleg csaknem 100 Billió dollár, 10 éves időtartam alatt évente 1 Billió dollárt befektetve az átmenetbe elérhető egy teljesen megújuló energiával üzemelő bolygó.

Az 1 százalék invesztíció 20 éves távlatban gondolkodva már csak fél százalék, ami abszolút kivitelezhető Musk szerint. Tervei szerint ennyi idő alatt az összes fosszilis (olaj, gáz, szén) energiaforrást nap- és szélenergiára tudjuk cserélni. Számításaik szerint ebből 30 terawatt mennyiségre lenne szükség, amihez a Föld felszínének csak 0,2 százalékát kellene igénybe venni, és mindez kevesebb nyersanyag kiaknázásával járna, mint a mostani fosszilisenergia-alapú gazdaság.

A teljesen elektromos gazdaság a Tesla szakértői szerint

hatalmas hatékonyságbeli ugrást jelentene a belső égésű motorokkal szemben, és csak 60 százalékába kerülne annak a pénznek, amit jelenleg a „piszkos és pazarló” fosszilis forrásokba fektetünk.

A kalkulációk 2022-es árakon 10 év alatt 14 billió dollár befektetéssel számolnak, ha folytatjuk a fosszilisenergia-alapú termelést, szemben a 10 billió dollárral, amit a „fenntartható energia gazdaság” megkíván.

Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

Amikor egyetemre jártam, a legfontosabb tantárgyaink a római jog és a polgári eljárásjog voltak. A római jogot az első, a polgári eljárásjogot a harmadik évfolyamon hallgattuk. Azt mondták, a rómaijog-vizsgán eldől, kiből lesz jogász, a polgári eljárásjog vizsgán pedig az, hogy mikor. A polgári eljárásjogot Németh János professzor úr, az Alkotmánybíróság egykori elnöke oktatta, aki már az első előadáson a figyelmünkbe ajánlotta:

Kollégák, jegyezzék meg, hogy Magyarországon a futballhoz és a joghoz mindenki ért!

Közel húsz év közbeszerzési szakmai tapasztalattal a hátam mögött úgy látom, a Professzor úr szavai idézhetők akár a közbeszerzésekkel kapcsolatban is. Ma Magyarországon gyakorlatilag mindenki tudni véli: minden közbeszerzési eljárásban csak egy ajánlattevő vesz részt, és az egész rendszer átláthatatlan és kusza. Egyébként pedig az, hogy mindez valóban így van-e, már nem érdekel senkit.

Ha mégis megkérdeznek valakit a téma kapcsán, az általában olyan személy, aki csak távolról ért valamit a közbeszerzésekhez.

ENNEK ÉKES BIZONYÍTÉKA, HOGY A MEGSZÓLALTATOTT „SZAKÉRTŐK” TÖBBNYIRE NEM SZEREPELNEK A KÖZBESZERZÉSI HATÓSÁG ÁLTAL VEZETETT, KÖZBESZERZÉSI SZAKTANÁCSADÓI NYILVÁNTARTÁSBAN.

A nyilvántartásba kerülésnek komoly szakmai feltételei vannak, soha nem arcra, kapcsolati hálóra adja a hatóság. Aki be akar kerülni, annak igazolnia kell, hogy több eljárás lefolytatásában részt vett, sőt, többet maga is lebonyolított, ezenkívül rendszeresen továbbképzéseken is részt kell vennie. Azok, akik hangosan mondják, amit tudni vélnek a közbeszerzésekről, általában nem ilyen szakértők.

A csapból is akkumulátorgyár folyik, de a lényegről senki sem beszél

A világ egyik vezető fejvadász cége, a Russell Reynolds Associates 2022-es tanulmányában arra figyelmeztet, hogy a közelgő jogszabályi fenntarthatósági követelmények és a zöldebb működésben rejlő üzleti lehetőségek miatt a társaságok vezető testületeinek a menedzsmenttel együttműködve aktiválniuk kell a fenntarthatósági átalakulást.

- Japántól

- Új-Zélandon keresztül

- az Európai Unióig

az idén életbe léptek vagy születőben vannak olyan szabályok, amelyek kötelezővé teszik a vállalatoknak, hogy nagyon konkrétan meghatározott keretek között és mérőszámok alapján évente közöljék fenntarthatósági tevékenységük legfontosabb mutatóit jelentések formájában.

Ezek a szabályozók 2024-től adatgyűjtést, 2025-től pedig a pénzügyi jelentésekkel integrált fenntarthatósági jelentést írnak majd elő először a nagyvállalatoknak, majd például az EU-ban fokozatosan évente bővítve a kört, a kisebbeknek.

Hasonló ambíciókat fogalmazott meg az amerikai tőkepiaci felügyelet is. A SEC várhatóan idén tavasszal publikálja azon szabályait, amelyek alapján az amerikai tőzsdén jelen lévő vállalatoknak kötelező lesz részletesen riportolni a klímastratégiájukról és üvegházhatásúgáz-kibocsátásukról.

A teljes értékláncban kezelni kell a kockázatokat

Mind az EU, mind az USA olyan szabályozást tervez, amely rászorítja a társaságokat arra, hogy a klímaváltozás kockázatait a teljes beszállítói értékláncukban mérjék fel és kezeljék. Kiterjednek ezek a szabályozások arra is, hogy a vállalat hogyan integrálja kockázatkezelési rendszerébe és folyamataiba a fenntarthatósági kockázatok kezelését. Az egyre több vállalatnál alkalmazott Környezeti, Társadalmi és Vállalatirányítási keretrendszeren belül emiatt jelentősen meg kell erősíteni a „G” (governance), azaz vállalatirányítási lábat. Részletesen be kell majd mutatni, hogy egy vállalat igazgatóságának az összetétele, szakértelme és működése mennyire teszi alkalmassá a vezető testületet az új követelményeknek megfelelő irányításra és kockázatkezelésre.

Minden üzleti döntésben két vezetői „agyféltekének” kell mostantól közreműködnie. Az egyik továbbra is a profit, a másik pedig a fenntarthatóság.

Az új szabályozások nyomán a fenntarthatóság nem maradhat kozmetika szintjén, hanem be kell integrálódni a vállalatok DNS-ébe. A genetika megváltoztatásához pedig nem lesz elegendő az ESG-ről beszélni. Most már lépni kell.

Már látni, hogyan győzheti le az energiaválságot a digitalizáció

Az elektromos áram útja az erőműtől a konnektorig egy egyre komplexebb, átalakuló villamosenergia-rendszeren keresztül vezet, melyben az ellátás biztonságát növekvő számú kihívás közepette kell biztosítani. Ilyen kihívás például a lakossági napelemes rendszerek tömeges megjelenése is, ami az eddigi, egyszerű „erőműtől a fogyasztóig történő egyirányú áramlást” átértelmezi, hiszen ennek hatására a háztartás pillanatok alatt fogyasztóból a hálózatra betápláló termelővé válhat.

Kritikus jelentőségű rendelkezésre állás

Eközben a villamosenergia megbízható rendelkezésre állása kritikus jelentőségűvé vált és ez a jövőben mindinkább így lesz a dekarbonizációs átállásnak is köszönhetően. A világnak egyre több tiszta elektromos energiára van szüksége, hiszen a globális energiaigény folyamatosan bővül, a villamos energia ebben elfoglalt részaránya pedig szintén emelkedik. Például gázkazán helyett egyre többen hőszivattyúval oldják meg az ingatlan fűtését, melyek jelentősége és fogyasztása a fokozódó hűtési és fűtési igény miatt is növekszik, de a villanyautók és e-töltők terjedése is hasonló hatással jár.

Ideje felébredni: ide vándorolnak a milliárdok

Nyakunkon a hokiszezon. A kanadaiak valaha élt legnagyobb jégkorongozója, Wayne Gretzky szerint ő azért volt sikeres, mert nem oda korcsolyázott, ahol a korong van, hanem oda, ahol az lesz. A PwC szerint 2026-ra az ESG-hez kapcsolódó pénzeszközök értéke eléri a 33 trillió dollárt. Ez nagyjából az USA éves költségvetésének ötszöröse. A korong a háború, az energiaválság és az infláció harmadában van, de úgy tűnik, az ESG harmadában lesz. Érdemes élezni a korinkat?

Több kell a részvényes gazdagításánál

2019-ben, még jóval a pandémia előtt jelentették be a világ legnagyobb vállalatai, hogy az üzlet célja immár nemcsak a rövid távú haszonszerzés és a részvényesek gazdagítása, hanem más, a működésük által érintett kulcsfontosságú csoportok érdekeinek és igényeinek a kiszolgálása is. A Világgazdasági Fórum is hamarosan hasonló küldetéssel állt elő, kijelentve, hogy egy másfajta kapitalizmus kapujában állunk, amikor úgy kell üzleti sikereket elérni, hogy az jó legyen a környezetnek, a dolgozóknak, a beszállítóknak, a fogyasztóknak és a közösségeknek is. A világ legjelentősebb befektetéseit kezelő BlackRock vezérigazgatója, Larry Fink 2020-ban megírta a befektetőknek, hogy a globális finanszírozás alapvető átalakulása történik.

Mit lehet tenni, ha fojtogat a rezsidémon?

Családi kis- és középvállalkozások ezrei szembesültek-szembesülnek ezekben a hetekben a korábbiak sokszorosára rúgó gáz- és villanyköltségekkel. Az idén elszabadult piaci energiaárak szinte lehetetlen helyzet elé állítják a kisebb cégeket, amelyek jelenleg egyébként sincsenek elkényeztetve az állami támogatások terén. Ezek a jellemzően tíz–húsz alkalmazottat foglalkoztató vállalkozások gyakorlatilag teljesen magukra maradtak a mostani nehéz gazdasági helyzetben. Pedig egy óriásvállalattal összevetve ők különösen sérülékenyek gazdaságilag, hiszen nincsenek akkora tartalékaik, átcsoportosítási lehetőségeik, mint a több száz, több ezer embernek munkát adó társaiknak. Ezek a kkv-k – legyen szó például családi panziókról, kisebb műhelyekről – eddig is viszonylag alacsony árréssel dolgoztak, amit viszont a rezsi emelkedése most teljesen elvisz, veszteséges működésbe sodorva őket.

Nem lenne okos kimaradni a fellendülésből

Ebben a helyzetben legalább három lehetőség áll a kis- és középvállalkozások előtt: lehúzzák a rolót – átmenetileg vagy véglegesen –, árat emelnek vagy beruháznak. Ha a baj még nem óriási, az üzlet bezárása mindenképpen kerülendő, hiszen előbb vagy utóbb – remélhetőleg előbb – vége lesz a mostani krízisnek, és nem lenne okos az akkori fellendülésből kimaradni. Persze az átmeneti zárva tartás is szóba jöhet, de köztudott, hogy a szünetelő üzleti tevékenységnek is vannak költségei, különösen akkor, ha a munkaerőt nem akarják teljesen szélnek ereszteni.

Merész üzleti modell: három percenként egy biztosítás kötése

Magyarország és Németország után Csehországban és Szlovákiában UNIQA színekben, Cherrisk technológiával tesztüzemmódban elindult a biztosítási termékek értékesítése – jelentette be Kurtisz Krisztián, a Cherrisk ügyvezető igazgatója, az Uniqa Csoport lakossági és digitális biztosításaiért felelős vezetője. A Cherrisk kizárólag online felületen értékesít biztosítást.

Az új üzleti modellnek köszönhetően mostanra minden három percben megkötnek egy biztosítást a platformon. Az ügyfélközpontúságot azzal akarták elérni induláskor, hogy a biztosításkötés rendkívül egyszerű legyen – maga a Cherrisk megalakulásakor a gondolkodás abból indult ki, hogy maximum nyolc adat megadásából személyre szabott gépjármű-biztosítást tudjanak biztosítani az online tarifálóknak.

Még a havi bruttónk sem elég az új iPhone-ra

Óriási csinnadratta mellett jelentette be az Apple az új iPhone 14 Pro (128 GB) készüléket, és a hazai áraktól csaknem égnek állt a potenciális vásárlók haja. Magyarországon ugyanis 569 990 forintért lehet hozzájutni az új csúcskészülékhez, és hát mondjuk ki: ez nem a mi pénztárcánkra lett szabva.

Nem a magyarok zsebének való

A Picodi utánajárt, hány napot kell dolgozni az egyes országokban, hogy megvásárolhassuk a terméket. Természetesen ezt úgy kell érteni, hogy minden fillért félrerakunk a fizetésünkből, a számítás alapjául a KSH legfrisseb átlagkereseti adatsorát vették (bruttó 503 500 forint).

Ennek alapján

- Törökország (146,7 nap),

- Fülöp-szigetek (90,9 nap),

- Brazília (74,2 nap),

- India (64,9 nap),

- Thaiföld (48,7 nap),

- Mexikó (47,1 nap),

- Montenegró (39,7 nap),

- Magyarország (34,5 nap),

- Görögország (30,3 nap),

- Szlovákia (29,9 nap)

lakosainak kell a legtöbbet dolgozniuk álmaik telefonjáért. Összehasonlításképpen: tavaly, 2021-ben ezért még csak 31,3 napot kellett dolgoznunk, tehát 3,2 napi keresettel többet kell már félretennünk.

Persze mi még egy szót sem szólhatunk a törökök közel 147 napja mellett, ráadásul a jelenlegi, nyolcvanszázalékos inflációjuk okán ez a szám valószínűleg még emelkedni is fog. Sőt a török líra idén közel 25 százalékot gyengült az amerikai dollárhoz képest.

Még a kormányt is lepipálják a bankok

Idén júliusban – 2017 márciusát követően – újra 15 százalék fölé, 15,15 százalékra emelkedett a folyósított személyi hitelek átlagkamata. A money.hu szakértői ezzel kapcsolatban arra hívják fel a figyelmet, hogy teljesen más piaci körülmények között vettek fel öt évvel ezelőtt ilyen magas kamat mellett személyi hitelt a polgárok, mint napjainkban. Az infláció akkor éves szinten 2,7 százalékos mértéket mutatott, idén a júliusi 13,7 százalékos a pénzromlás után augusztusban már a júliusi kihelyezések átlagkamatánál magasabb, 15,7 százalékos inflációt mért a KSH. Azaz ma már nem csak a legjobb, de az átlagos ügyfelek is infláció alatti kamaton vehetnek fel személyi kölcsönt.

A kormánynál is szigorúbb a piac

Ennél is érdekesebb, hogy a bankok a jegybank irányadó kamatához képest öt éve még több mint 14 százalékos marzsot tudtak elérni a kihelyezéseiken. Ez az érték idén júliusban történelmi mélypontra, 4,4 százalékra csökkent. A money.hu szakértői arra hívják fel a figyelmet, hogy a pénzintézetek személyi hiteleken elért marzsa mára alacsonyabb, mint amekkora szintet a kormány a koronavírus-járvány első évében engedélyezett a bankoknak, amikor ötszázalékos felármaximumot írt elő a fogyasztási hitelekre.

Összezuhant a magyar lakáshitelpiac

Optimista megközelítés szerint júliusban hitelügyintézés helyett inkább nyaraltak az emberek, a pesszimista értékelés szerint azonban összezuhant a lakáshitelezés. A pénzintézetek mindössze 89,8 milliárd forint értékű lakáshitelt tudtak kihelyezni az ügyfeleknek, ami közel harminc százalékkal alacsonyabb érték, mint a júniusi 128,2 milliárd forint volt. Egy évvel ezelőtt, 2021 júliusában még 132,6 milliárd forint lakáshitelt vettek fel a magyar polgárok – itt a visszaesés tehát meghaladja a 30 százalékot.

Bár összegszerűen csak másfél éves negatív csúcsot döntött a folyósított hitelek összege – 2021. februárban 70 milliárd forint alatt marad a lakáshitel-felvétel –, a lakáshitelpiac történetében 2015 januárjáig kell visszamennünk, amikor egyik hónapról a másikra nagyobb arányú visszaesés volt a folyósított összegben, ám akkor 33 milliárd forintról 23 milliárd forintra csökkent csak a havi kihelyezett hitelösszeg. Ha éves összevetésben próbálunk a mostani összecsúszáshoz hasonló időszakot találni, akkor közel egy évtizedet kell visszapörgetni a naptárban: 2013 tavaszán volt hasonlóan komoly arányú csökkenés a lakáshitelpiacon a kihelyezésekben éves szinten, mint amit az idén nyáron tapasztalhattunk.

Kell a hitel a cégeknek – de egyre inkább csak, ha támogatott

A pandémia alatt az összehangolt kormányzati és jegybanki programokkal rendkívüli banki segítséget kaptak a kis- és középvállalkozások (kkv), ezt jól mutatja, hogy a Magyar Nemzeti Bank (MNB) adatai szerint a kis- és középvállalkozások hitelállománya 13 százalékkal bővült éves szinten az első fél évben.

A támogatott konstrukciók fenntartása, a frissen elérhető Széchenyi Kártya MAX hiteltermékek az előttünk álló, nem túl könnyű hónapokban is segíthetik a vállalkozásokat.

Jelenleg 82 102 élő Széchenyi kártya szerződés van, a szerződött hitelösszeg 2470 milliárd forint. Az új Széchenyi Kártya program, a MAX szeptember végétől-október elejétől ad majd új lendületet a kis- és középvállalati hitelezésnek – az eredmények így a IV. negyedévben látszanak meg leginkább. Ennek következtében a gazdaságfejlesztési miniszter kabinetjének várakozásai szerint a III. negyedévben a kkv-hitelezési dinamika visszaesése várható, már csak azért is, mert a korábbi programok június végi kivezetése miatt sokan előre hozták a kölcsönigénylést. Ám ez a visszaesés vélhetően átmeneti lesz – jelezte Lóga Máté, a gazdaságfejlesztésért és a nemzeti pénzügyi szolgáltatásokért felelős államtitkár.

Fordulatot hozhat az ősz a használtautó-piacon

Még öregebb lett a magyar autóflotta. A hivatalos adatok szerint 2021-ben az Magyarországon nyilvántartott személyautók átlagos életkora meghaladta a 15 esztendőt. Az emelkedés folyamatos volt a kétezres évek közepe óta, amikor még 11 év alatti átlagról volt szó. Az idei második negyedévről szóló legfrissebb adatok szerint már 15,2 évnél jár az autók életkora. Az utóbbi években következőképpen alakult a helyzet:

- 2018 június végén közel 3,6 millió személyautó volt Magyarországon, az átlagos koruk 14,2 év volt

- Egy évvel később már majdnem 3,7 millió tagot számlált az autóflotta és 14,3 évnél tartott.

- 2020 első félévét közel 3,9 millió autóval zártuk 14,6 évvel.

- 2021-ben majdnem 4 millió autóról volt szó és 14,9 éves átlagéletkorról.

- 2022-ben pedig a közel 4,1 millió személyautó már 15,2 évnél jár.

Összezsugorodott piac

A Központi Statisztikai Hivatal összeállításából kiderül, hogy a II. negyedévben a Magyarországon első alkalommal forgalomba helyezett új személygépkocsik száma (62 ezer) az egy évvel korábbinál 3,3, a 2019 azonos időszakinál 22 százalékkal kevesebb volt, az autóipari termelést akadályozó alapanyaghiány és a kereslet szűkülése miatt. A forgalomba helyezések száma az új személygépkocsik esetében 11 százalékkal csökkent, a használtaknál 4,9 százalékkal nőtt egy év alatt, a 2019 második negyedévére vonatkozó adattól viszont 28, illetve 15 százalékkal elmarad.

Ki hitte volna? Lakáshitel-csökkenést hozott az ősz

A Magyar Nemzeti Bank (MNB) a várakozásoknak megfelelően 100 bázisponttal emelte meg az alapkamatot, ennek nyomán csütörtökön hasonló mértékű, 11,75 százalékos kamat mellett hirdette meg az egyhetes betéti tenderét. Ezzel

a jegybank a nyarat 530 (!) bázispontos kamatemeléssel abszolválta,

május végén ugyanis még csak 6,45 százalék volt az irányadó kamat.

A fentiek nyomán az ember azt gondolná, hogy a szeptember komoly kamatemelésekkel indul. Erre mit látunk? A CIB Bank szeptember 1-jétől Végig FIX Lakáskölcsönének kamatát a kedvezménycsomagoktól függően 43–69 százalékponttal csökkentette. A legnagyobb vágás a kedvezmények nélküli konstrukcióban történt, ott az új ajánlat a húszéves hitelre 9,18 százalék, míg a legkedvezőbb, Magnifica kedvezménycsomagra jogosult ügyfelek 7,69 százalékos kamaton juthatnak hozzá a húsz évre fix kamatot jelentő konstrukciókhoz.

Nagy fordulat jön a magyar családi büdzsékben

Bár az átlagbérek idén – az év első hat hónapjában átlagosan – 18 százalékkal emelkedtek, a megugró infláció miatt ezt nem igazán érezzük. Az infláció júliusban 13,7 százalékra, 24 éves csúcsra ugrott, ezen belül az élelmiszerek brutális, éves szinten 27 százalékos emelkedést produkáltak. A margarin, a kenyér, a sajt, a tészta, a tejtermékek, a baromfihús, a péksütemények 38–68 százalékkal drágultak az egy évvel korábbihoz képest.

A jövő sem túl rózsás: Virág Barnabás, a Magyar Nemzeti Bank alelnöke a jegybank Monetáris Tanácsának keddi, újabb 100 bázispontos alapkamat-emelésről döntő ülését követő tájékoztatóján arról beszélt, hogy az infláció továbbra is emelkedő pályán van. Az új, árdrágító elemek között az aszályhelyzetet, az európai gáz- és áramárak alakulását és – ezzel összefüggésben – a hazai hatósági rezsiárak módosítását említette. Az alelnök szerint augusztusban – amikor még nem érkeznek az új, magasabb díjas áram- és gázszámlák – 15-16 százalékos lehet a pénzromlás üteme éves összevetésben.

A bérlők és a bérbeadók csatáját hozza az inflációs hullám

Az infláció egy ideje a kisvállalkozások első számú gondja, mivel a nyersanyagok, a munkaerő, az energia és a szállítás költségei mind elszálltak. A magasabb bérleti díjak és a bérbeadók – akik annál agresszívebbnek érzik magukat, minél távolabb kerül a nemzet a Covid-járvány csúcsától – fokozták a Main Streeten érezhető infláció okozta hatást. Bár az infláció enyhülésére utaló jelek mutatkoznak az amerikai gazdaságban, ennek az az oka, hogy a Fed szándékosan hűti a keresletet.

Nem tudják kifizetni a bérleti díjat

Miből adódik mindez? Az Alignable kisvállalkozás-tulajdonosok körében végzett új országos felmérése szerint augusztusban nagyot ugrott azon kisvállalkozás-tulajdonosok aránya, akik abban a hónapban nem tudták kifizetni a teljes bérleti díjukat.

Az inflációs mutatók szerint a válság a lakásbérleti díjakat sújtják leginkább, az Alignable adatai azonban azt mutatják, hogy a kisvállalkozások lakbérinflációs válsága az, ami valójában egyre súlyosabb. A kisvállalkozások 40 százaléka nyilatkozott úgy, hogy ebben a hónapban nem tudta teljes egészében kifizetni a bérleti díjat, ami havi 6 százalékos növekedést jelent – ez 2022-es rekord.

Rohamosan nő a magyar gazdagok vagyona

Óriási mértékben nőtt a világ leggazdagabb embereinek vagyona az elmúlt időszakban. A világszintű adatok mellett a hazai privát banki statisztikák is a vagyonkoncentrációról szólnak. Miközben a hazai privát banki piac mérete lényegében 2010 óta azonos – 40-45 ezer számlát vezetnek a hazai szolgáltatók, 2021 végén 42,7 ezer ügyfelük volt –, addig a számlákon kezelt vagyon drasztikusan növekedik. Míg öt éve az érintett privát banki számlákon 4141 milliárd forintot tartottak a módos ügyfelek, tavaly év végére a 7000 milliárd forintot is meghaladta ez az összeg. Amint az a 12. Privátbanki Konferencián elhangzott, a terület adatait elemző BloChamps Capital szerint

a számlákon őrzött vagyon 2023 végére meghaladhatja majd a 9000 milliárd forintot.

2025-re 7 dollármilliárdosunk lehet

A koncentráció nemcsak a számlákon, de a gazdagok vagyonán is érződik. Míg 2005-ben nagyjából 8000 embernek volt Magyarországon 300 millió forintot meghaladó vagyona, és öten vitték át a 30 milliárdos határszintet, addig 2020-ban 18 ezer ügyfél mondhatott magáénak legalább 1 millió dolláros vagyont, ebből 13 ezren tartoztak az 1 milliárd forint alatti vagyonkategóriába. Ekkor azonban már 63 olyan honfitársunk volt, akinek 30 milliárd forint feletti vagyona volt, sőt hárman már dollárban is milliárdosnak mondhatták magukat.

Ha Gulyás Gergelynek igaza lesz, minden megváltozik

Továbbra is változatosan alakul a lakáshitelek piaca – számolt be róla már augusztus elején a money.hu. Az idei év hatodik hónapjában a lakáshitelek szerződéses összege meghaladta 128 milliárd forintot, ami az egy évvel korábbitól 6, a májusi folyósítási értéktől 16 százalékkal marad el. A csökkenés részben a zöld hitelek kifutásával magyarázható. Ennek köszönhetően a támogatott lakáshitelek részaránya is csökkent, mégpedig a májusi 48 százalékról 35 százalékra.

Több mint 5 billió forint öt esztendő alatt

Érdemes megnézni, hogy az elmúlt öt év alatt hogyan alakult a piac: 2017 július elejétől 2022 június végéig a bankok összesen több mint 5126 milliárd forint, azaz 5,1 billió forint összegben kötöttek lakáshitel-szerződéseket a háztartásokkal. Az azt megelőző 5 éves ciklusban, 2012. és 2017. nyara között mindössze 1522 milliárd forint értékben születtek lakáshitel-kontraktusok a pénzintézeteknél. A drasztikus, 4000 milliárd forintos bővülés egyértelműen a javuló helyzetű gazdaság, a stabil helyzetű háztartásoknak, s a rekordalacsony kamatoknak köszönhető. A vizsgált időszak végére persze a hitelösszegeket az ingatlanpiaci árak is feljebb tornázták. Ez, az elmúlt év tavaszáig, amikor a kamatok emelkedésnek indultak, nem okozott olyan komoly gondot – főleg azért, mert az „inflációmentes” években a bérek növekedése nem állt meg.

A már említett több mint 5,1 billiós tételen belül az államilag támogatott, azaz kedvezményes kamatozású lakáshitelek részaránya 972 milliárd forint volt. Vagyis minden 1 millió folyósított lakáshitelből 180 000 ezer forintot valamilyen támogatott formában vettek fel az emberek. Ötéves időtávban a kedvezményes konstrukciók adták a piac közel ötödét, 18 százalékát. Ám a szép adathoz az kellett, hogy az idei első félév során az 5 évre jutó támogatott hitelállomány 34 százalékát, 335 milliárd forintot helyezzenek ki a bankok.

A fiataloknak már nem szitokszó a hitelfelvétel

Bár szüleik számára akár évtizedes problémát jelentett a devizaalapú hitel felvétele, a mai fiatalok idősebb kortársaikhoz képest nyitottabban állnak hozzá a hitelfelvételi lehetőségekhez. A tagságában hétezer, külföldön tanuló magyar diákot számláló Hungarian Youth Association és a Blochamps Capital több száz, jelenleg külföldön tanuló diák bevonásával készült mélyinterjús felmérése szerint a megkérdezett magyar diákok 68 százaléka venne fel hitelt, és csak kevesebb mint harmaduk zárkózna el ettől. A kölcsönigénylést a fiatalok jelentős része olyan, szükséges dologként kezeli, ami nélkül nem engedhetnek meg maguknak például ingatlanvásárlást.

Édes otthon – de nem biztos, hogy Magyarországon

A válaszadók 57 százaléka egyértelműen az ingatlanvásárlás finanszírozására venne fel hitelt, 11 százalékuk szabad felhasználásra igényelne valamilyen kölcsönt. Érdekes ugyanakkor, hogy az új otthon közel sem biztos, hogy Magyarországon lenne: a felmérésben részt vevők alig több mint negyede,

- 26 százaléka jelezte azt, hogy öt–tíz éves időtávban visszatérne Magyarországra,

- 14 százalékuk már egyértelműsítette, hogy abban az országban fontolgatja a letelepedést, ahol jelenleg a tanulmányait végzi.

- Fontos kiemelni, hogy a maradék hatvan százalék kifejezetten a hazai munkalehetőségektől és munkakörnyezettől teszi függővé, hogy visszatér-e munkavállalóként, ami komoly felelősséget ró a hazai vállalati szférára és a mindenkori kormányzatra egyaránt.

Brutális számlák érkeznek

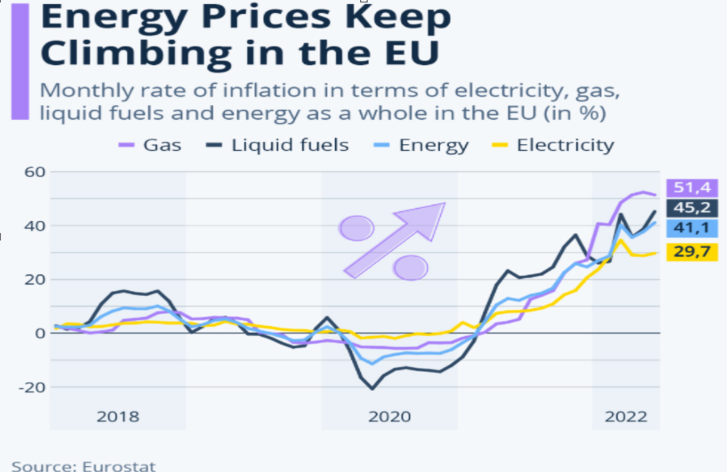

Ha az energiát a különböző alkategóriákra bontjuk, azt láthatjuk, hogy a gázé a legnagyobb infláció: az európai átlag júniusban 51,4 százalékot ért el. Az európai gáz egyre drágább lett Oroszország ukrajnai inváziója nyomán, tekintve, hogy a nagymértékben orosz gáztól függő blokkok máshol keresnek energiát. Ez a megnövekedett kereslet az árak megugrását okozta, közvetlenül a fogyasztókat sújtva. Németországban egy átlagos négytagú család évente további 480 euró (193 ezer forint) többletkiadásra számíthat a gázért, miután a gázfogyasztásra további adót vezettek be, amely az oroszországi szállítások pótlásának költségeit fedezi – amint azt a Reuters közölte. A kormány azonban új támogatási intézkedéseket fog bevezetni a fogyasztókra nehezedő nyomás egy részének enyhítésére.

A benzintől a szárazságig

Amint a lenti diagramon is látszik, az üzemanyagok – beleértve a benzint, a gázolajat és az egyéb üzemanyagokat – a múlt hónapban 45,2 százalékos inflációt értek el. Ez az adat akkor érkezett, amikor a nagy olajtársaságok közzétették második negyedéves jelentéseiket, amelyek szerint az olyan cégek, mint az Exxon, a BP, a Shell és a Saudi Aramco, hatalmas nyereségre tettek szert.

A villamos energia ára is megugrott: júniusban elérte a 29,7 százalékos inflációt. Ez számos tényezőre vezethető vissza, beleértve a magas hőmérsékletet, valamint a szokatlanul száraz telet és tavaszt, ami aszályhoz vezetett, ez pedig visszaveti az atomenergia- és a vízenergia-termelést.

Az Eurostat adatai szerint az energia inflációja most a legmagasabb, amióta a harmonizált fogyasztóiár-indexet (HICP) 1997-ben először közzétették.

Itt a banki kisokos: ennyivel drágultak a lakáshitelek az egyes bankoknál

Az elmúlt egy évben átlagosan 4,11 százalékkal emelkedett egy 20 millió forintos, 20 évre felvett lakáshitel kamata a money.hu által vizsgált 9 bank ajánlatainak összevetésében. A fenti adat annak fényében lehet érdekes, hogy ugyanezen időszak alatt a jegybanki alapkamat 9,55 százalékkal, 1,20-ról 10,75 százalékra emelkedett. Eközben a referenciakamatnak tekinthető 10 éves bankközi kamat, a 10 éves Birs mértéke a 2021. augusztusi 2,68 százalékról 8,52 százalékra emelkedett. Mindez 5,84 százalékpontos emelkedésnek felel meg. A referenciamutatóktól történő elmaradás komoly bizonyítéka annak, hogy

a bankok komolyan versenyeznek egymással

– s persze annak is, hogy a bankok tisztában vannak azzal is, hogy a kamatemelések folyamatosan szűkítik a fizetőképes, hitelezhető ügyfelek körét. (Volt olyan bank, ahol 2 hét után visszavágták a komolyabb meghirdetett kamatot, mert félő volt, hogy kiárazódik a termékük a piacról.)

Az OTP alig emelt – de így is a legdrágább

A bankok egymás közötti versenyében is komoly szórás mutatkozott. A hátunk mögött hagyott évben a legjobb ügyfeleknek kínált kamatát legkisebb mértékben, 3,41 százalékponttal az OTP Bank emelte. Ám hogy minden relatív, azt jól mutatja, hogy a pénzintézet ajánlata továbbra is a legmagasabbnak számít a figyelt pénzintézetek között. 2021 augusztusához képest 361 bázisponttal emelkedett a K&H Bank által kínált topkamat. A harmadik legkisebb emelő díját az Unicredit Bank zsebelte be, náluk az augusztus 20-át megelőző héten elérhető 7,29 százalékos kamatszint 383 bázisponttal magasabb, mint amilyen kamaton a bank ügyfelei lakáshitelt tudtak felvenni 2021 augusztusában.

A tanévkezdő csengő sokaknak valóságos vészvillogó

Hagyományosan szeptember 1-je lesz az első tanítási nap, addig már csak hetek vannak hátra. Több mint 1,4 millió gyerek és fiatal kezdi meg vagy folytatja tanulmányait az általános és középiskolákban, az elsősök száma százezer körül lesz – az érintett családokban már augusztusban megkezdődik a felkészülés, azaz indul a gyerekek iskolakezdéséhez szükséges beszerzési dömping.

A KSH 2021-ben publikált infografikája szerint az iskolakezdéshez köthető – augusztus és október vége közötti – összköltség, azaz a teljes lakosságra vetített kiadások legjelentősebb részét a tornafelszerelés, a ruha, a cipő adta, utána a füzetek, rajzlapok, papíráru jött.

A hitelpiac finanszírozza a klímaügyek javát, itthon az MNB is bekeményít

„Tudjuk, hogy többet kell tenni. A klímafinanszírozás 2019 és 2020 között ugyan nőtt, de ahogy vártuk, elmaradt a 100 milliárd dolláros céltól, amit 2020-ig kellett volna elérni” – mondta Mathias Cormann, az OECD főtitkára. Hangsúlyozta, hogy miközben az országok továbbra is küzdenek a COVID–19-világjárvány gazdasági és társadalmi következményeivel, illetve az orosz–ukrán háborúval, azt látjuk, hogy az éghajlatváltozás széles körben elterjedt káros hatásokat, valamint kapcsolódó veszteségeket és károkat okoz a természetben és az emberek életében.

„A fejlett országoknak továbbra is fokozniuk kell erőfeszítéseiket a vállalt kötelezettségeiknek megfelelően, ami azt jelentené, hogy a 100 milliárd dolláros célt jövő évtől el kell érniük. Ez kritikus fontosságú a bizalom kiépítéséhez, miközben folytatjuk az éghajlatváltozásra adott többoldalú válaszaink elmélyítését” – közölte a főtitkár.

Az OTP megmagyarázta, hogy válság idején hogyan tett szert ekkora nyereségre

Az OTP Csoport adózás utáni eredménye 42,7 milliárd forint volt, ami 80 százalékkal alacsonyabb, mint egy éve. Az egyedi tételektől mentes, illetve az orosz és az ukrán bankra képzett értékvesztés elszámolásával együtt ugyanakkor a bank korrigált nyeresége 250,8 milliárd forint volt, ami 2 százalékos eredménybővülést jelentene.

A konszolidált eredmények tekintetében az első negyedévi 33,4 milliárd forintos nettó veszteséges időszakot a 45 milliárd körüli elemzői várakozásokat alaposan meghaladó 76,1 milliárdos profit követte. A korrigált adózott eredmények tekintetében példa nélküli volt a 162,1 milliárdos II. negyedévi eredmény.

A magyar extra terhek a háborús veszteségnél is jobban fájnak

Ami a korrekciós tételeket illeti, itt a második negyedév igen erős volt. A kamatstop év végéig történő meghosszabbításának várható eredményhatása 10, a banki különadó és extraprofitadó 88,1 milliárd forintos mínuszt jelentett féléves időtávban az OTP-nek, az orosz állampapírokra képzett értékvesztés pedig 35 milliárd forintos tétel volt. Az OTP 28 milliárd forintot fizetett be a Sberbank csődje után az Országos Betétbiztosítási Alapba. A hírek szerint ez az összeg megtérül, ám hogy mikor, ez még nem tudható, ezért a bank a korrigált tételeknél ennek időértékét, 2,5 milliárdot jelez egyszeri veszteségtételként.

Sokkoló árakkal szembesülnek a magyar vakációzók Horvátországban

A most útnak indulók számára jó hír lehet, hogy augusztus 10. és 16. között a benzin kiskereskedelmi hatósági ára 0,70 kunával 11,30 kunára, a gázolajé 0,66 kunával 12,14 kunára csökken. Ugyanakkor a kuna és a forint árfolyama mozgásának köszönhetően az árcsökkentés egy részét nem érzik majd az utazók, amikor fizetnek a kutaknál. Egy hete 52,3 forintot kellett adni egy kunáért, augusztus 9-én azonban a Barátság kőolajvezeték leállását követő gyors forintgyengülés miatt 52,9 forintba kerül a kuna egy egysége. Persze július elején még rosszabb volt a helyzet, akkor az 55 forintot is megközelítette az MNB-középárfolyam.

Bekavarhat a magyaroknak a horvátok eurója

Július 12-én az Európai Tanács jóváhagyta, hogy Horvátország 2023. január 1-jével belépjen az euroövezetbe. A döntéssel együtt meghatározták a horvát kuna hivatalos átváltási árfolyamát is: egy euróért januárban 7,5345 kunát adnak majd a pénzcserét lebonyolító bankok. Az árfolyam nagyjából egy éve ezen szint körül mozog, az alkalmazkodás a következő hónapokban még szorosabbá válik. Vagyis a magyarok kinti költéseit ezután döntően a forint/euró árfolyam határozza majd meg.

Itt a money.hu rezsikalkulátorának eredménye – kiderült, mire számíthat a lakosság

Az indulását követő 10 nap alatt több mint 80 ezer kalkulációt hajtottak végre a fogyasztók a money.hu rezsikalkulátorával. A tarifálók jelentős része az adatok szerint többletfizetéssel számolhat.

Az áram esetében a kalkulálóknak mindössze 20,1 százaléka, a gáz esetében pedig 30,4 százalékuk maradt alatta az átlagfogyasztásként meghatározott havi 210 kWh áram, illetve 144 köbméteres gázfogyasztásnak.

A leggyakoribb tarifálói érték az áram esetében 300 kWh, a gáz esetében pedig 200 köbméter volt, a tarifálók 37,1, illetve 31,4 százaléka választotta ezt az opciót. Az áramfogyasztás esetében a második leggyakoribban választott érték a 400 kWh volt (6,23 százalék), míg a gáz esetében a második leggyakoribb értékként a 144 köbméteres átlagfogyasztást adták meg a kalkuláció elkészítésekor (5,73 százalék). A money.hu szakértői ezzel kapcsolatban arra emlékeztetnek, hogy a tarifálóprogram alapbeállításként 300 kWh áram és 200 köbméteres gázfogyasztással számol. Ugyanakkor a standard beállítást csak az érdeklődők 2,1 százaléka hagyta meg, a többiek valamelyik fogyasztási értéken vagy a gyermekek számán (amely alapbeállításként 0 a kalkulátorban) változtattak.

Csúcsfogyasztók? Inkább kísérletezők

Meglepő, de az áram esetében 82 tarifálás havi 2000 kWh fogyasztásra vonatkozott, közel hasonló számban, 81 esetben havi 1500 kW órás havi teljesítményre kalkuláltak. A gáz esetében a legnagyobb berögzített havi fogyasztói érték 800 köbméter volt. Ez utóbbi tarifálással született meg a legnagyobb becsült havi díj: a fenti értékkel számoló ügyfélnek közel 494 000 forintos havi számlával kellene kalkulálnia, ha valós lenne a beállított fogyasztási érték.

Egyre kevesebben vesznek fel hitelt, egyre nagyobb a harc értük

A top-ajánlatok alatt a lakáshitel átlagkamat

Valami alaposan megváltozott a magyar lakáshitel piacon. A Magyar Nemzeti Bank (MNB) adatai szerint idén júniusában egy 10 évre fix törlesztőrészletet biztosító kölcsönt a bankok 6,42 százalékos átlagos kamatszint mellett folyósítottak ügyfeleiknek. Mindez annak fényében furcsa, hogy a money.hu lakáshitelkalkulátorában az előző hónap, azaz 2022 május végén a legjobb, standard kedvezményeket figyelembe vevő ajánlat kamatszintje ennél magasabb, 6,54 százalék volt. Ha a június végi, 6,8 százalékos top ajánlattal vetjük össze a jegybank tényeken alapuló átlagadatát akkor a különbség még szembetűnőbb. A banki lakáshitel kamatemelések meglódulásakor, tavaly novemberben a folyósított hitelek akkori 4,14 százalékos átlagkamata még 60 bázisponttal múlta felül az október végi top-kamat szintet.

A folyósított hitelek átlagkamatának a meghirdetett szintek alá bukása a money.hu szakértői szerint azt jelzi, hogy a hazai bankok az az infláció és az eddigi kamatemelések miatt egyre csökkenő lakáshitel keresletet igyekeznek fenntartani. Mindennek fontos eszköze, hogy a bankok a kölcsön iránt érdeklődő ügyfelek számára egyre több meghirdetett vagy egyedi kamatkedvezményt adnak a kölcsön felvételekor.

Segíthet-e az ingatlanadó lakáshoz juttatni a fiatalokat?

A lakhatás központi szerepet játszik életünkben. A menedékhez való hozzáférés alapvető emberi szükséglet, az egyéni jólét kulcsfontosságú tényezője. A lakhatáshoz való jog ugyanolyan alapértéknek számít, mint az egészségügyi ellátáshoz, az oktatáshoz, a munkalehetőségekhez való hozzáférés. Ráadásul a Covid után a lakhatás már nem pusztán a családi élet szempontjából fontos kérdés, hiszen a home office és a távmunka elterjedésével az otthon egyre inkább a munkahely szerepét is átveszi.

Szinte mindenünk a lakásunk

A lakhatás, az ingatlantulajdon a háztartások élethosszig tartó legnagyobb befektetése és vagyonuk nagy része is, bár jelentősége országonként eltérő. Ezenfelül kulcsfontosságú eszköz a vagyon felhalmozásához, különösen fontos eszköz ez a középosztálybeli háztartások számára. Az OECD-tagországok polgárainak teljes vagyonának átlagosan ötven százalékát adják a saját tulajdonú ingatlanok, a középosztálynál ez az arány hatvan százalék felett van.

Az ingatlantulajdonlás jelentősége azonban országonként nagyon eltérő. A lakástulajdonosok aránya 44 százalék (Németország) és 93 százalék (Litvánia) között mozog. A lakásvagyon (beleértve a tulajdonos által használt és a másodlagos, például befektetési céllal vásárolt lakásokat is) a teljes háztartási vagyon legalább nyolcvan százalékát teszi ki Chilében, Lettországban, Litvániában és Görögországban, de kevesebb mint negyven százaléka az Egyesült Államokban és Új-Zélandon.

Az OECD-országokban a lakhatás átlagosan a legnagyobb kiadási tétel az összes jövedelmi csoportban, az elmúlt években a háztartások összes kiadásának egyre nagyobb részét tette ki.

A rezsi megugrásától tartó ügyfelekre lőhetnek a bankok

Siker volt a zöldhitel

A Magyar Nemzeti Bank (MNB) által a bankoknak 0 százalékos kamat mellett biztosított forrásból meghirdetett, az ügyfelek számára maximum évi 2,5 százalékos kamatozással bíró NHP Zöld Otthon Lakáshitel (ZOP) megmozgatta az ingatlanpiacot. A sikert jól mutatja, hogy alig pár hónap alatt elfogyott a 300 milliárd forintos keret.

Az emberek és az építők ráharaptak az olcsó hitelre. A fenntarthatóság szempontjából pedig komoly lépést jelentett a program, amely az energiatakarékos lakások építését irányozta elő.

Tudja ön, mekkora kölcsönre elég a fizetése?

Megyénkét eltérő a bérdinamika

Erőteljes béremelkedésről szólnak a hivatalos statisztikák. A kedvezmények nélkül számolt nettó átlagbér az első negyedév végén 338 ezer forint volt. Ez 20 százalék feletti béremelkedési tempót jelent éves összevetésben, hiszen 2021. I. negyedévében a nettó átlagfizetés nem érte el a 280 ezer forintot.

Az azonban már a béremelkedések esetében sem mindegy, hogy hol is élünk. A különböző megyékben ugyanis – bár mindenhol kétszámjegyű volt a béremelkedés, a növekedési ütemet és főleg a konkrét összeget nézve komoly különbségek vannak.

Rovataink a Facebookon