Mindenki elfelejtette, hogy a hitelfelvétel veszélyes is lehet?

További Pénz beszél cikkek

-

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány - Szintet léphetnek a vállalkozások a digitalizáció terén – itt a DIMOP Plusz hitelprogram

- Hasít a bitcoin, Donald Trump másfélszeres árfolyamra repítette a kriptovalutát

- Lesújtott a központi bank, 51 millió forintos bírságot kapott a Groupama Biztosító

- Módosította a kormány a SZÉP-kártya felhasználását

A blogról

Tíz évvel a hazai lakosság jelentős részét durván megégető hitelválság kirobbanása után újra csúcsra emelkedett a magánszemélyek hitelfelvétele, és a növekedés 2019-ben is szinte biztosan folytatódik. Mi történt? Mindenki elfelejtette, hogy a hitelfelvétel veszélyes is lehet, vagy minőségében egy teljes más mozi forog most?

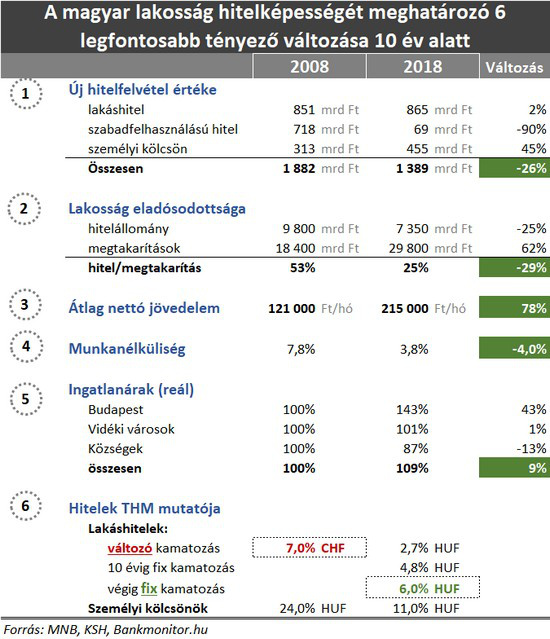

2018-ban a lakosság új hitelfelvételei ismét elérték a válság előtti csúcsértékeket. A lakáshitel-kihelyezések összértéke várhatóan 2 százalékkal, a személyi kölcsönök felvétele 45 százalékkal haladhatja meg a 2008-as szintet. Első ránézésre ez több mint riasztó. Különösen annak tükrében, hogy a szakemberek jelentős része 2019-ben további növekedést prognosztizál a hitelpiacon.

Az alábbiakban részletesen bemutatjuk, hogy miben tér el a mai hitelpiaci helyzet a tíz évvel ezelőtti állapotoktól.

1. A lakosság hitelfelvételében három nagy hitelfajta tekinthető döntő mértékben meghatározónak: a lakáshitelek, a személyi kölcsönök és a szabad felhasználású jelzáloghitelek. Ez utóbbiak olyan hitelek, ahol a magánszemély a banknak fedezetként felajánl egy ingatlant, de a felvett kölcsönt nem feltétlenül lakás- vagy lakhatási célra fogja elkölteni.

A három előbb említett meghatározó hitelfajta együttes hitelkihelyezése 2018-ban várhatóan még 25 százalékkal elmarad a 2008-as szinttől (annak ellenére, hogy a lakáshitel és a személyi kölcsönök volumene új csúcson van). Ez egyértelműen annak köszönhető, hogy a szabad felhasználású jelzáloghitelpiac ma 90 százalékkal (azaz éves kihelyezésben 650 milliárd forinttal!) kisebb, mint 2008-ban volt. Ez a drasztikus elmaradás elsősorban arra vezethető vissza, hogy a személyi kölcsönök (szintén gyakorlatilag bármire elkölthető kölcsön) átvették a szabad felhasználású jelzáloghitelek szerepét. (További részletek az alábbi táblázatban.)

2. Alacsony vagy magas ma a lakosság hitelállománya? Pénzügyi értelemben ezt a kérdést soha nem az dönti el, hogy történelmi visszatekintésben elértük-e az előző válság előtti csúcsot. Sokkal inkább meghatározó a kérdés eldöntésében, hogy a hitelállomány hogyan aránylik a pénzügyi megtakarításokhoz. Ebben a nézetben egy igen egészséges piaci elmozdulás mutatható ki: míg a hitelállomány ma 25 százalékkal elmarad a 2008 év végi értéktől, addig a megtakarítások állománya 62 százalékkal magasabb. A hitel/megtakarítás mutató 50 százalék feletti szintről 25 százalékra esett.

Havi szinten ma átlagosan 120 milliárd forint felett van a lakosság hitelfelvétele. 7350 milliárd forint teljes hitelállomány mellett ez nagyon magasnak tűnhet. Fontos azonban látni, hogy az adott havi hitelfelvétel nem jelenti egy az egyben a hitelállomány növekedését, hiszen a korábban felvett hiteleket több tízmilliárd forint értékben folyamatosan törlesztik. Ennek köszönhető, hogy a hitelállomány abszolút mértéke csak lassan emelkedik.

3. A havi nettó átlagjövedelem a 2008-as értékekkel összevetve 121 000 forintról 215 000 forintra emelkedett (+78%). A növekmény akkor is érdemi, ha egyéni szinten a lakosság többsége a 78 százaléknál kisebb emelkedést érzékel. A jövedelmek növekedésével párhuzamosan a tíz évvel ezelőtti 7,8 százalékos munkanélküliségi mutató 3,8 százalékra esett, és a munkaerőhiány ma már mindenki számára egyértelmű az országban.

4. Az ingatlanárak (az inflációval korrigálva) országosan 9 százalékkal haladják meg a 2008. év végi értéket. A lakáshiteleknél az ingatlan értéke (mint fedezet) meghatározó tényező, így az árnövekedés pozitívan hat a hitelezésre.

A lakásárak 9 százalékos átlagos reálnövekedése mögött azonban hatalmas területi különbségek húzódnak meg: a budapesti 43 százalékos árrobbanáshoz, a vidéki városok gyakorlatilag stagnáló árszintje és a községek 13 százalékos átlagos árcsökkenése kapcsolódik. Az ártrendek ilyen szintű területi szétválásának több következménye is lehet: Budapesten a vásárlóképes kereslet csökken (az olcsó hitelek ellenére is), vidéken – optimista megközelítésben – az árak legalább részleges felzárkózása valószínűsíthető (nem elhanyagolható feltétel következik) a gazdasági prosperitást mutató területeken.

5. A ma elérhető és igényelt hitelek teljesen más dimenzióban mozognak, mint tíz évvel ezelőtt. 2008-ban döntő többségében svájcifrank-alapú (jelentős devizakockázat) és változó kamatozású (jelentős kamatkockázat) hiteleket vett fel a lakosság. Ma devizakockázat nélküli forinthitelek és (egyre nagyobb mértékben) rögzített kamatozású hitek dominálják a piacot.

Nem mellesleg: ma egy forintalapon felvett, húsz évig fix kamatozású lakáshitel THM mutatója alacsonyabb, mint a válság előtti svájcifrank-alapú, változó kamatozású lakáshiteleké (6% versus 7%). Ez a minőségi különbség önmagában, minden más feltétel (pl. jövedelem, ingatlanár stb) változatlansága mellett is magasabb hitelfelvételi szintet indokolhatna.

Fentiek alapján 2008-hoz viszonyítva a magyar lakosság eladósodottsága és hitelképessége erősen pozitív irányba mozdult el tíz év alatt. Mit mutat azonban a nemzetközi összehasonlítás? A magyar 25 százalékos eladósodottsági mutatóval szemben mind a közép-európai, mind a nyugat európai átlag 43 százalékon áll, azaz lényegesen magasabb.

Mindez természetesen annak köszönhető, hogy Európában is szinte példa nélküli volt az a veszteség, amit a korábbi devizahitelezés miatt a lakosság hazánkban elszenvedett, és így a kedvezőbb gazdasági környezetben is óvatosabbak vagyunk a hitelfelvételt illetően. GDP-arányosan még nagyobb differencia mutatható ki, így ma stabilan kijelenthető, hogy a magyar lakosság eladósodottsága átlag alatti.

2019-re vonatkozóan a magyar bankok átlagosan 10-15 százalékos növekedéssel számolnak a lakossági hitelpiacon. Az MNB májusban publikált elemzése hosszú éveken keresztüli 15 százalék/év növekedést prognosztizál a lakossági új hitelkihelyezésekben.

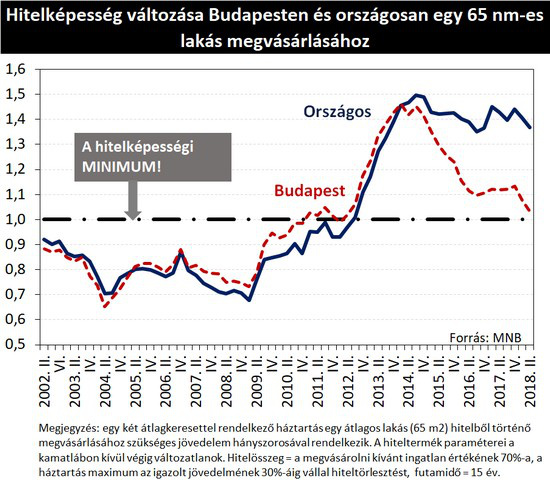

Mi lehet a hitelfelvételek érdemi gátja a jövőben? A valós korlátot egyértelműen az ingatlanpiaci áremelkedés jelentheti, elsősorban Budapesten. A 43 százalékos reálértéken mért (infláció feletti) áremelkedés hatására a két átlagkeresettel rendelkező család hitelképessége gyakorlatilag a minimumra csökkent. Egyszerűbben fogalmazva: az olcsó hitelek kedvező hatását teljes mértékben felszívta az ingatlanpiaci áremelkedés (több hitelre van szükség egy ugyanakkora lakás megvásárlásához).

Országos átlagban az összkép sokkal kedvezőbb, a vidéken élők hitelképessége (átlag lakóingatlan, átlag jövedelem mellett) kedvezőbb, mert „nem szálltak el” az ingatlanárak.

Az egész országban kedvezőtlenül hat azonban a jelentős mértékű munkaerőhiány az építőiparban. A legtöbb ingatlanvásárló ugyanis kisebb-nagyobb felújítást kíván végrehajtani a megvásárolt ingatlanon, ma azonban gyakorlatilag lehetetlen burkolót, kőművest, víz-, vagy villanyszerelőt munkával megbízni.

A zárógondaltok egyikeként érdemes még megemlíteni, hogy a bankok hitelezését meghatározó szabályozói környezet is nagyságrendekkel szigorúbb és részletesebb. A hitelfelvételt az MNB jövedelem- és fedezeti oldalon is korlátok közé szorította, melynek során a hosszú távon fix kamatozású hitelek preferált státuszba kerültek. Vélhetően ma Magyarország Európa egyik legerősebben szabályozott hitelpiacával rendelkezik.

Összességében kijelenthető, hogy a lakosság eladósodottsága és aktuális hitelképessége nagyságrendekkel jobb, mint tíz évvel ezelőtt. Az ország nemzetközi összehasonlításban is mérsékelt lakossági hitelállománnyal bír, a növekedésnek még bőven lenne tere. Budapesten azonban már problémát okozhat az árak túlzott emelkedése, országosan pedig szinte mindenhol a felújításokhoz is szükséges építőipari kapacitás hiánya.

Borítókép: MTI / Balázs Attila

Ebben a cikkben a téma érzékenysége miatt nem tartjuk etikusnak reklámok elhelyezését.

Részletes tájékoztatást az Indamedia Csoport márkabiztonsági nyilatkozatában talál.

Rovataink a Facebookon