Melyik részvényeket vegyük?

További Pénz beszél cikkek

-

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány - Szintet léphetnek a vállalkozások a digitalizáció terén – itt a DIMOP Plusz hitelprogram

- Hasít a bitcoin, Donald Trump másfélszeres árfolyamra repítette a kriptovalutát

- Lesújtott a központi bank, 51 millió forintos bírságot kapott a Groupama Biztosító

- Módosította a kormány a SZÉP-kártya felhasználását

A blogról

A koronavírus hatására elképesztő bizonytalanság övezi a gazdaságot, az idei második negyedév alighanem a mért történelem legnagyobb GDP összeomlását fogja produkálni. Ösztönösen kerülni szoktuk a bizonytalanságot, ami lehetőséget jelenthet az ebben az időszakban a részvénypiacon kockázatot vállalók számára. De hol érdemes keresgélni?

Kockázatkerülő magatartásunkat (loss aversion) már számtalan viselkedési kísérlet kimutatta. Ahogy azt is, hogy felnagyítjuk a közelmúltban kapott információk fontosságát (recency bias), amelyek jelenleg nem éppen pozitívak. Ennek köszönhető, hogy a nagy válságokban félelmünkben az örök kilátástalanságot kezdjük árazni, míg jó időszakokban egyre inkább eluralkodik rajtunk a mohóság.

Ezek az ösztönök nem legyőzhetetlenek, de sok tanulást, erős lelki kondicionálást igényelnek. Tőkepiacokon mozgó tapasztaltabb szereplők számára jól ismert az a tény, hogy a válságok részvényvételi lehetőséget jelentenek. Nem azért, mert így érzik, hanem mert megtanulták az előző válságok során és próbálják rákényszeríteni magukat az ijesztő híráram ellenére. Ugyanezt a hozzáállást érdemes átültetni az egyes részvények kiválasztására is.

A bizonytalanság kerüléséből következik, hogyha még rá is szánják magukat részvény vételére a megtakarítók, sokszor a stabil üzletmenetű, vagy jelentős osztalékot fizető vállalatokat preferálják, lerontva a hozamlehetőségüket, mivel ezen vállalatok általában “túlkeresettek”.

Stabil üzletmenet, alacsony hozamlehetőség

Természetesen a koronavírus nem érint egyenlően minden szektort és vállalatot. Az élelmiszerboltok például a jelenlegi helyzet nyertesei. Nem kell bezárniuk, sőt, átmenetileg megnövekedett kereslettel szembesülnek. Érdemes ilyen részvényeket keresgélnünk? Nem hiszem. A közép európai térségben általunk követett ilyen vállalatok átlagosan mindössze 5 százalékot veszítettek az árfolyamukból, miközben a válság előtt egyáltalán nem voltak nyomottan árazva.

Ráadásul a jelen mérsékelt bizonytalansága elfedi a hosszabb távú emelkedett bizonytalanságot, a válság lehetséges második körös hatásait. Lehet, hogy most jól megy a közérteknek, de mi lesz, ha sokan tartósan elvesztik az állásukat? Nem fog lecsökkenni a kereslet középtávon? Nem romlottak el a következő évek növekedési kilátásai? És ha egy kormány valamilyen adóemeléssel, szektoradóval próbálja javítani a rendkívül elromlott költségvetését?

Osztalékok ál-biztonsága

Másik gyakori jelenség az osztalékfizetés miatt alacsonyabbnak vélt bizonytalanság. Majdnem pontosan egy éve az osztalékokról írt cikkemben bővebben értekeztem azok látszat stabilitásáról. Attól, hogy egy vállalat sokszor kifizet egy stabil összeget a befektetőinek, még nem lesz kevésbé bizonytalan az üzletmenete. Különösen jó példája ennek a koronavírus okozta jelenlegi helyzet. Olyan mértékben és széles körűen áll le a gazdaság, amire senki nem számíthatott, ahogyan a “stabil” osztalékot fizető vállalatok sem. A pénzügyi helyzet stabilizálásának legkönnyebb eszköze az osztalék levágása, illetve a részvényvisszavásárlások beszüntetése. Mindez most nagy tételben zajlik.

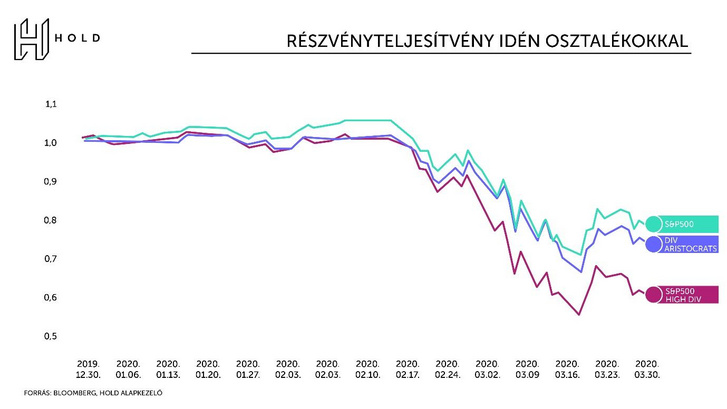

Jelentett valamilyen védelmet az osztalék a vírus ellen? Nem. Az alábbi ábra mutatja az amerikai S&P500 index és az annak 80 legnagyobb osztalékhozamú vállalatát követő ETF teljesítményét (S&P500 HIGH DIV) az idei évben. Messze alul teljesítenek az osztalékpapírok. Nem is csoda, hiszen ezek jellemzően azért forogtak magas osztalékhozammal a válság előtt, mert a befektetők kételkedtek ezen vállalatok hosszú távú helyzetében.

De ha a legstabilabb osztalékfizető részvényekre tekintünk (DIV ARISTOCRATS – azon vállalatok, amelyek legalább 25 éve tartják vagy emelik az osztalékuk mértékét), azt láthatjuk, hogy azok sem estek kevésbé a részvénypiachoz képest.

Kockázat vs. bizonytalanság

Mire figyeljünk hát? Érdemes szétválasztani a bizonytalanság és a kockázat fogalmát, amelyekkel kapcsolatban sok befektető fejében keveredés van. Egy hosszabb távra tekintő befektető részére a kockázat nem a részvényárak vagy üzletmenet rövid távú volatilitása, hanem az, hogy túléli-e a vállalat a válságot, vagy csődbe megy. Erre kell koncentrálnunk és nem arra, hogy rövid távon épp mennyire bizonytalan az üzletmenet.

Talán a legjobb, ha épp maximális a bizonytalanság, ugyanis teljesen leállították a vállalat tevékenységét a vírus miatt és nem tudni, mikor indulhat újra. Rosszabb már nem lehet. Csak legyen erős mérlege az idei borzasztó év átvészeléséhez. Amikor normalizálódik a gazdaság, sokkal nagyobb emelkedésre lehetnek majd képesek ezen vállalatok, mert a kilábalás mértéke valószínűleg meghaladja majd a várakozásokat. Ráadásul ezen ciklikusabb részvényekből kevesebb is elég hasonló kockázati kitettség eléréséhez, így likvidebb maradhat a megtakarítási portfóliónk. Keressük a bizonytalanságot, de vigyázzunk a kockázatokkal!

(Borítókép: Dolgozók a Sanghaji Értéktőzsde épületében 2020. február 28-án. Fotó: Aly Song / Reuters)

Rovataink a Facebookon