További Világ cikkek

Az elmúlt egy évben az olajár szakadatlanul emelkedett és január elején a mérföldkőnek számító 100 dolláros szintet is átlépte az árfolyam. Az olajár emelkedésével párhuzamosan a kerozin is jelentős dráguláson ment keresztül, amely a légitársaságokat különösen érzékenyen érinti. Ugyanis a légitársaságok esetén a legjelentősebb költségtényező az üzemanyagköltség, ez főként a diszkont légitársaságokra jellemző. Például a Ryanair esetén a teljes működési költség több mint 36 százalékát tette ki a harmadik negyedévben az üzemanyagköltség.

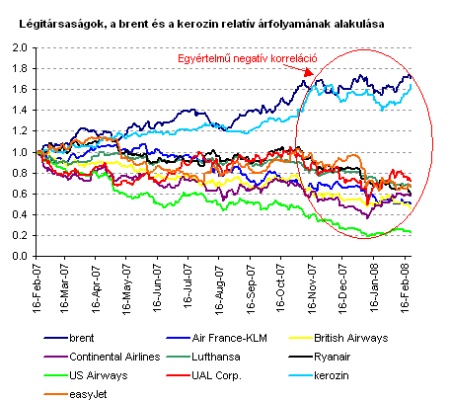

Az olajár emelkedése nyomán a légitársaságok részvényeinek árfolyama erőteljes lejtmenetbe kezdett, a US Airways papírjai például csaknem 80 százalékkal értékelődtek le egy év leforgása alatt. Szemmel is látható a légitársaságok árfolyama és az olajár, illetve a kerozinár közötti erőteljes negatív korreláció.

A légitársaságok értékeltsége

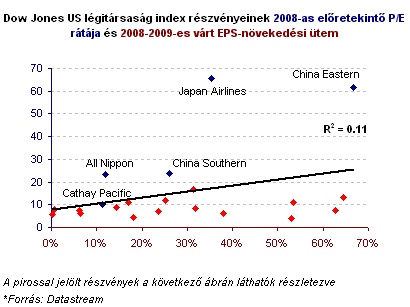

Az árfolyamcsökkenés következtében a légitársaságok értékeltsége is megváltozott, ugyanis alig találunk olyan céget a főbb európai és amerikai vállalatok között, melyek 10-es feletti megtérülési rátán (P/E) forognának, és ránézésre úgy tűnik, hogy a várható profitnövekedési ütemnek csak kevés befolyása van az árfolyamok alakulására. A következő ábrán öt távol-keleti légitársaság értékeltsége látható 2008-as előretekintő P/E ráta alapján.

Az ábra alapján arra következtethetünk, hogy jelenleg a befektetők ezen légitársaságokat favorizálják európai és amerikai szektortársaikkal szemben, aminek több oka is van. Egyrészt a kínai piac vonzó fejlődési potenciált rejteget. A fejlődő országban egyre több jövedelem áll a lakosság rendelkezésére, amely a kereslet növekedését biztosítja, párosulva a gyors népességnövekedési ütemmel. Így a lakosság egyre többet költ repülésre, amely a kínai piacon tevékenykedő légitársaságoknak kedvez. Ez nemcsak a kínai, de a japán légitársaságok is érinti, mivel földrajzi közelsége miatt több célállomásra is megéri repülnie a japán légitársaságoknak Kínába.

A növekedési lehetőségek mellett a kínai piacon kialakult részvénypiaci buborék is ahhoz vezetett, hogy ezen légitársaságok árfolyamteljesítménye lekörözte nyugati szektortársaiért.

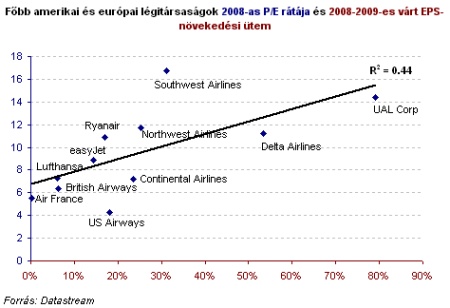

Amennyiben a japán és a kínai cégektől eltekintünk, a következő ábrához jutunk:

Amennyiben csak az európai és az amerikai légitársaságokat vesszük figyelembe, úgy tűnik, hogy a diszkont légitársaságok némileg túlértékeltek a hagyományos légitársaságokhoz viszonyítva. A diszkont légitársaságokat különösen érzékenyen érinti az kerozin árának emelkedése, mivel költségeinek jelentős hányadát az üzemanyagköltség teszi ki. Ennek ellenére az elemzői várakozások nagyobb profitdinamikát jósolnak ez elkövetkezendő évekre, mint a hagyományos légitársaságok esetén. Amennyiben összehasonlítjuk egy diszkont légitársaság (Ryanair) és egy hagyományos légitársaság (British Airways) költségstruktúráját, érdekes következtetésre jutunk.

Az üzemanyagköltségek aránya a működési költségeken belül folyamatosan növekszik és a két légitársaság közötti különbség jól látható a szezonális hatásokat kiszűrő 12 havi gördülő adatokon.

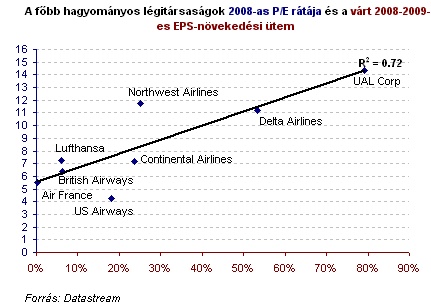

A működési modellek különbözősége miatt külön érdemes vizsgálni a diszkont és a hagyományos légitársaságok értékeltségét.

A főbb hagyományos amerikai és európai légitársaságok összehasonlítása már megfelelőnek tűnik, így vonhatunk le következtetéseket az egyedi részvények alul- és felülértékeltségére. Például a US Airways 4,2-szeres megtérülési rátájával és emellett 18 százalékos várt profitnövekedési ütemével jelenleg jó befektetésnek tűnik, amennyiben mindenképpen légitársaság-részvényt kívánunk vásárolni. A diszkont légitársaságok esetén azonban megfigyelhető, hogy néhány, különösen magas növekedési lehetőséggel rendelkező cég rendkívül alacsony megtérülési rátán forog. Ezeket pirossal jelöltük a grafikonon.

Vegyünk-e részvényeket?

A szektorba történő befektetés mellett és ellen is több érv szól. Pozitívum például, hogy az európai és az amerikai légitársaságok árazási szintje rendkívül alacsony. Az alacsony árazási szintek megindíthatnak egy konszolidációs folyamatot, ami felvásárlásokban, fúziókban nyilvánulhat meg, és amely az árfolyamot felfelé hajthata. A felvásárlási pletykák már meg is kezdődtek, főként az amerikai légitársaságok esetén, ezek szereplői a Delta Air Lines, a Northwest Airlines és a United Airlines. A hírek szerint a Delta elsődleges célpontja a Northwest Airlines és amennyiben valóban megkezdődnek a fúziós tárgyalások, ahhoz vezethet, hogy a Continental és a United Airlines is tervbe veheti az egyesülést.

A konszolidációs folyamat az amerikai légitársaságoknak új lendültetet adhat, a piac ugyanis túlságosan töredezett, sok kis szereplő van jelen, a piacvezető AMR, az American Airlines anyavállalata például 17 százalékos részesedéssel rendelkezik a piacon. A konszolidáció segítheti a vállalatokat, hogy felesleges kapacitásaikat csökkentsék és megemeljék díjaikat. Ugyanakkor elemzői vélemények szerint csak addig éri meg amerikai légitársaságok részvényeibe fektetni, ameddig a fúziós bejelentés megtörténik, a fokozott kockázatok miatt. A fejlődő piacok nagy növekedési potenciált rejtegetnek, ez főként a kínai, illetve a Kínába sokat repülő légitársaságokra igaz. A diszkont légitársaságok szintén nagy növekedési lehetőséggel kecsegtetnek a hagyományos légitársaságokhoz viszonyítva.

De a kockázatokról se feledkezzünk meg, a recessziós félelmeknek is köszönhető, hogy az árazási szintek jelenleg alacsonyak. Valójában az árazási szintek mégsem annyira alacsonyak, ugyanis egyelőre nem tudjuk, hogy a negyedik negyedévben megugró olajár milyen hatással volt a légitársaságok eredményeire, ez csak a gyorsjelentéseket követően derül ki. Az árfolyamra túl nagy hatást gyakorol az olajár alakulása, így ha tovább emelkedik, a légitársaságok részvényei alulteljesíthetnek. Erre minden esély meg is van, ugyanis a Merrill Lynch várakozásai szerint az idei évben 82 dollár körül alakul az átlagos árfolyam, amely 14 százalékos növekedést jelentene 2007-hez viszonyítva. A diszkont légitársaságok megjelenése mind Amerikában, mind Európában nehéz helyzetbe hozta a hagyományos légitársaságokat. Az erős verseny miatt bevételeik növekedése gyakorlatilag megállt, a riválisok ugyanis folyamatosan lefelé nyomják az árakat. Bár a kínai légitársaságok magas növekedési lehetőséggel rendelkeznek, azonban értékeltségi szintjük is magas, amely a kínai részvénypiacon kialakult buboréknak is betudható.