Sereghajtóból az uniós rangsor élére: mit hozott az adócsökkentés politikája?

További Vélemény cikkek

-

Macron és a francia stratégiai vízió

Macron és a francia stratégiai vízió - Az ellenzéki és a kormánypárti mesterséges intelligencia belép a kocsmába

- Mikor kiáltjuk hangosan végre: not in my name; az én nevemben ne?!

- Tévedések végjátéka – a Pride jóemberkedés, vagy a jogegyenlőség kiterjesztése?

- Pax Americana II. – Európa ki, Oroszország be

A gazdaságpolitika korszakai 2010 után

A 2000-es évtized végén a magyar gazdaság három olyan jelentős öröklött terhet cipelt magával, ami nagymértékben visszafogta a gazdaság növekedési képességét:

- a foglalkoztatottság és a munkaerőpiaci aktivitás régiós viszonylatban is rendkívül alacsony volt,

- az államadósság és a külső eladósodottság – különösen régiós viszonylatban – kiemelkedően magas volt,

- a GDP-arányos adóelvonási szint is kimagaslott a régiós mezőnyből.

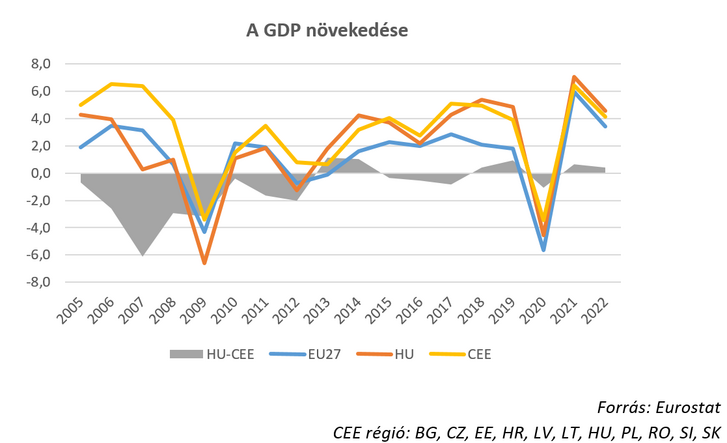

A fenti tényezők már a 2008-as gazdasági válság előtt is jelentős mértékben lassították a növekedést, mélyítették a válságot, és lassították az abból való kilábalást.

A 2010-ben hivatalba lépő kormányzatnak elsősorban ezzel a három tényezővel kellett megküzdenie ahhoz, hogy a gazdaságot ismét fenntartható növekedési pályára állítsa. A 2010 óta eltelt időszak egészét vizsgálva mindhárom területen jelentős sikereket tudhatunk magunk mögött, így mára a fenti mutatók mindegyikének szintje lényegesen kedvezőbb, mint az időszak kezdetén. 2022-re a 15–64 éves népesség foglalkoztatási rátája 74, aktivitási rátája 77 százalék volt, ami a régió és az EU átlagát is számottevően meghaladja.

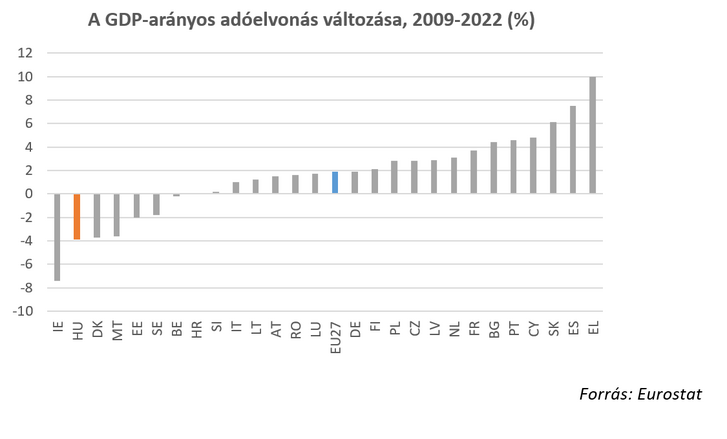

A nettó külső adósság a GDP 54 százalékáról 13 százalékára csökkent, az államadósság pedig úgy csökkent 80-ról 74 százalékra, hogy ugyanebben az időszakban az EU egészében 80 százalékról 84 százalékra emelkedett. Végül, de nem utolsósorban a GDP-arányos adóelvonási szint is 35 százalék köré csökkent, ami ráadásul szintén egy olyan időszakban következett be, amikor a nemzetközi trendek inkább a növekedés irányába mutattak; így már ez az érték is hasonló a régió más országaiban látható szintekhez.

A 2010 óta eltelt időszak gazdaságpolitikai téren alapvetően három szakaszra osztható:

- A 2010-es évtized eleje alapvetően a foglalkoztatottság növeléséről és az egyensúlyi folyamatok helyreállításáról, ezáltal a külső adósság leépítéséről szólt.

- Az első időszakban megkezdett folyamatok sikerének köszönhetően az évtized második felében már nagyobb mozgástér nyílt az elvonási szint jelentősebb csökkentésére, a beruházások élénkítésére és ezáltal a munkatermelékenység növelésére.

- A 2020-tól napjainkig tartó időszak – a Covid-járvány, majd az orosz–ukrán háború hatására – alapvetően ismét a válságkezelésről szólt.

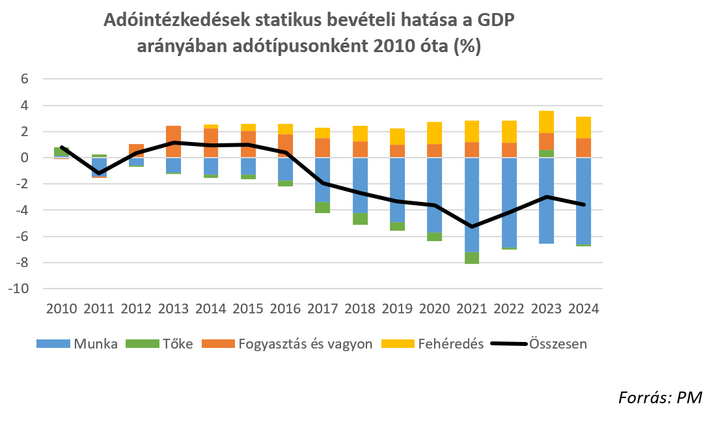

Míg az adóterhek jelentősebb csökkentésére főként a középső időszakban nyílt lehetőség, az első és az utolsó időszakban sokszor inkább a gazdaságpolitika céljait támogató adóintézkedések forrásának megteremtése és a már elért eredmények megóvása jelentett kihívást.

Hosszú távú célok az adórendszerben

Az adópolitika eszköztára ugyanakkor szerencsére messze nem merül ki az adók mértékének meghatározásában. Az adórendszer szerkezetének és az egyes adónemek belső szerkezetének kialakítása legalább ilyen fontos tényező.

A nemzetközi tapasztalatok alapján úgy látjuk, hogy a legversenyképesebb, legátláthatóbb (pl. észt, svéd) adórendszerek rendszerint fokozatos fejlesztések, és átgondolt, egymásra épülő lépések eredményeként jöttek létre. Az elmúlt időszakban ezért a magyar adópolitika a gazdaságpolitika állandó támogatása mellett nem tévesztette szem elől a hosszú távú céljait, amelyekkel hozzájárulhatott a gazdaság növekedési potenciáljának növeléséhez, és amelyekben éppen ennek a hosszú távú elkötelezettségnek az eredményeként sikerült jelentős előrelépést elérni a teljes időszak során.

Ezek a hosszú távú célkitűzések alapvetően öt pontban határozhatók meg:

- Az összesített adóterhelés csökkentése a közvetlen adók súlyának csökkentése mellett

- A foglalkoztatás ösztönzése a munka adóterheinek csökkentésével és a többletmunkát büntető, béreltitkolásra ösztönző rendszer átalakításával

- A beruházások támogatása a vállalati adóterhek csökkentésével és a beruházási ösztönzők erősítésével

- Az adózással kapcsolatos adminisztráció csökkentése a komplexitást okozó szabályozási elemek állandó felülvizsgálatával és a digitalizáció adta lehetőségek kihasználásával

- A gazdaság fehérítése a digitalizáció adta lehetőségek kiaknázásával

Az adóterhelés csökkentése és az adórendszer szerkezeti átalakítása kapcsán kiemelendő, hogy az adózással kapcsolatos irodalomban nagyjából konszenzust élvez az az álláspont, amely szerint a gazdasági növekedést leginkább nyereségadók, ezt követően pedig a munkát terhelő adók hátráltatják, míg a közvetett (fogyasztási) adók ebből a szempontból jóval kedvezőbb tulajdonságokkal bírnak. Ezért az elmúlt időszak adócsökkentő intézkedései döntően a közvetlen adók csökkentésére fókuszáltak, míg ha a körülmények a bevételek megerősítését tették szükségessé, az elsősorban a gazdaság fehérítését célzó intézkedések eredményeként, szükség esetén pedig főként a közvetett adók súlyának emelése révén valósult meg.

A munkajövedelmek adózása terén az egykulcsos, családi adórendszer 2010-es évek elején történt bevezetése, a célzott munkáltatói foglalkoztatásösztönző kedvezmények létrehozása és a 2016-ban kötött hatlépcsős adócsökkentési megállapodás végrehajtása jelentette a legfontosabb mérföldköveket. Az átalakítások eredményeként a korábbi, béreltitkolásra ösztönző, nemzetközi összehasonlításban is kiemelkedően progresszív szja-rendszert és a korábbi regresszív tb-rendszert egy egyszerűbb, a foglalkoztatást és a többletmunkát erősebben támogató egykulcsos adó- és járulékrendszer váltotta fel.

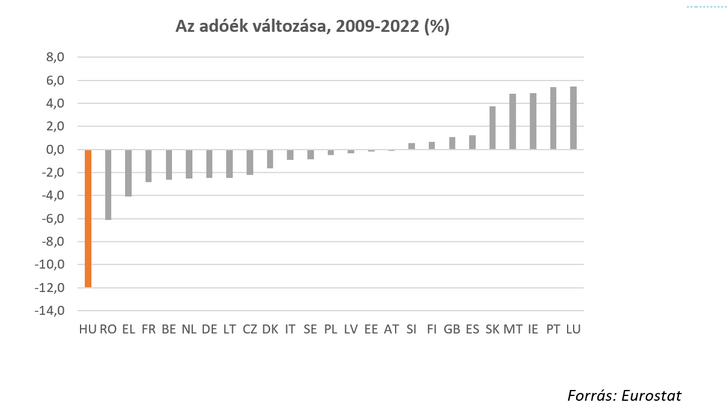

Ebben a gyermekvállalást jelentős összegű kedvezmények segítik, míg a foglalkoztatást a korábbiaknál jóval célzottabb kedvezmények támogatják azokra a csoportokra fókuszálva, amelyek munkaerőpiaci helyzete ezt a leginkább indokolja. A fokozatos adócsökkentések eredményeként az átlagbér adóéke 12 százalékponttal alacsonyabb, mint 2009-ben, ami toronymagasan a legnagyobb csökkenést jelenti az EU-tagországok közt, és a második legmagasabb szintről az uniós középmezőnybe csökkentette az elvonás mértékét.

Gyakori kritika, hogy az egykulcsos adó bevezetése és az adómix fogyasztási adók felé való eltolása a növekedést valóban támogatták, az adórendszer újraelosztó hatását azonban jelentős mértékben csökkentették. Bár a szociális egyenlőtlenségek csökkentése érdekében a kormányzat az elmúlt években a jövedelmek statikus újraelosztása helyett valóban inkább a „segély helyett munkát” elvét érvényesítette, az említett kritikák megszületésében két elterjedt tévképzet is jelentős szerepet játszik:

- Egyrészt ezek a tanulmányok rendszerint az adott évben megkeresett jövedelmet viszonyítják az adott évi fogyasztás áfatartalmához. Azonban számos tanulmány és nemzetközi szervezet figyelmeztet arra, hogy ez a megközelítés jelentősen torzít, mivel egy „jobb” évben az emberek valóban hajlamosak többet megtakarítani, míg egy „rosszabb” évben felélik a korábbi megtakarításaikat. Az áfa újraelosztási hatását ezért csak a fogyasztás arányában vagy a teljes életpálya mentén célszerű vizsgálni. Az ilyen tanulmányokban az áfarendszerek sokszor inkább progresszívnek minősülnek (vagy csak minimális mértékben regresszívek).

- Másrészt gyakran téves következtetésekre vezet, ha az adók újraelosztási hatását az egyéni jövedelmek alapján vizsgálják. Ha a háztartások szintjén vizsgáljuk a különböző kedvezmények eloszlását, kiderül, hogy az újonnan bevezetett kedvezmények a szociális újraelosztás szempontjából is jóval hatékonyabbak a kizárólag jövedelemalapú kedvezményeknél.

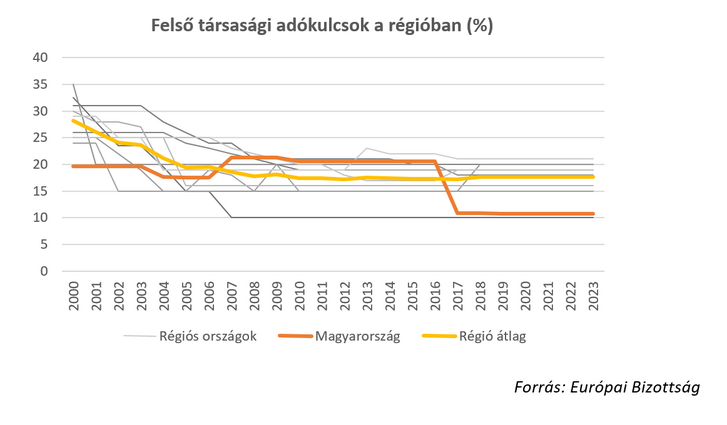

A vállalkozások adózásában is számos kedvező változás ment végbe ebben az időszakban. Így a társasági adó kulcsa a kisebb vállalkozások számára már 2010-ben 10 százalékra csökkent, 2017-től pedig vállalatmérettől függetlenül, egységesen csökkent tovább 9 százalékra. Ezzel jelenleg Magyarországon a legalacsonyabb az adókulcs az EU-tagországok közt. A kisvállalkozások számára külön adónemként, még kedvezőbb feltételekkel került bevezetésre a kisvállalati adó, amely adónem esetében már az adóalap kialakítása is kimondottan segíti a gyorsan növekvő vállalkozásokat.

Jelentősen erősödtek a beruházások ösztönzését célzó elemek is: így csökkentek a fejlesztési adókedvezmény igénybevételének minimális értékhatárai, és megszűntek a fejlesztési tartalékra vonatkozó értékhatárok is. Végül a 2024-től bevezetett globális minimumadó kapcsán is törekedtünk a szabályok olyan módon való implementációjára, ami a lehető legkisebb mértékben hátráltatja a hazai vállalkozások versenyképességét.

Ezen a téren ugyanakkor szót kell ejteni a különadókról is, amelyek bevezetésére az elmúlt időszak válságperiódusaiban került sor. Ezen a téren érdemes különbséget tenni az értékesített szolgáltatást terhelő, nem exportáló ágazatokra kivetett adónemek közt (mint például a légi forgalmi adó, a telekommunikációs adó, a biztosítási adó vagy a pénzügyi tranzakciós illeték), illetve a kimondottan a rendkívüli nyereségekre tekintettel kivetett extraprofitadók közt.

Az előbbi körbe tartozó adónemek inkább speciális forgalmi adóknak tekinthetők, így szükség esetén – nem túlzottan magas adómérték mellett – akár huzamosabb ideig is fenntarthatók.

Más a helyzet az utóbbi típusú adók esetében, amelyek egy speciális helyzet átmeneti kezelését célozzák. Bár általában a nyereségadókat tekintik a növekedés szempontjából leginkább káros adóknak, ez elsősorban a „normál”, a beruházási döntések meghozatalakor tervezett profitok adóztatására vonatkozik. Olyan helyzetekben, amikor a vállalkozások jelentős piaci tökéletlenségek vagy pusztán a körülmények (számukra) kirívóan kedvező alakulása révén tesznek szert jelentős, nem tervezett nyereségre, ennek részleges elvonása indokolt lehet, és egy ilyen különadó a növekedést is sokkal kevésbé hátráltatja a tőke „normál”, tervezett hozamát érintő adóknál.

Ezek a megfontolások vezettek oda, hogy az elmúlt évben bekövetkezett energia- és inflációs válság hatására Magyarország mellett is számos európai ország folyamodott hasonló lépésekhez, különösen a folyamatok legnagyobb nyertesének tekinthető energiaszektor és a kamatemeléseken jelentős profitokat realizáló bankszektor esetében. Lényeges azonban, hogy a kifejezetten a kiugró nyereségeket terhelő különadók csak átmenetiek lehetnek: a hosszú távú cél minden esetben az extraprofitok termelődéséhez vezető piaci tökéletlenségek felszámolása kell hogy legyen.

Egyszerűsítés és gazdaságfehérítés

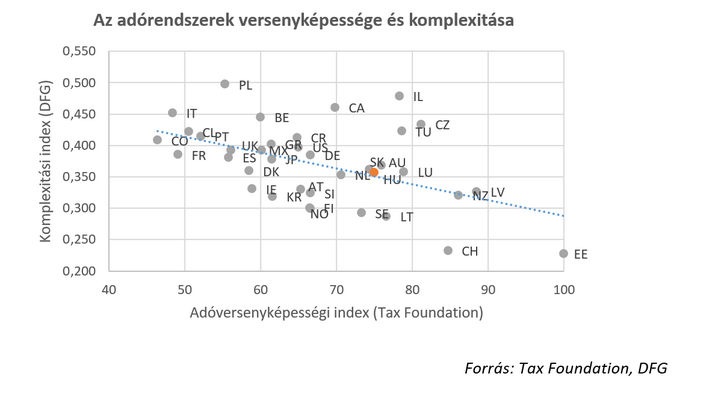

Az adminisztrációs tehercsökkentés a jogszabályok felülvizsgálatára és az adózási folyamatok digitalizációjára épül. A törekvés fontosságát mutatja, hogy az adórendszerek versenyképességét és komplexitását mérő indexek közt negatív korreláció mutatkozik; azaz a világ legversenyképesebbnek tartott adórendszerei többnyire egyúttal a legegyszerűbbek közé is tartoznak.

Az adórendszer egyszerűsítése a rendszer folyamatos átgondolását és az évek során céltalanná vált elemek állandó felülvizsgálatát igényli; ennek hiányában a gazdasági helyzet folytonos változásai miatt szükségessé váló változások odavezetnek, hogy a rendszer fokozatosan mind bonyolultabbá válik. (Ezt jól illusztrálja, hogy az adónemek száma 2002 és 2010 közt, mindössze 8 év alatt nőtt 44-ről 64-re.) Ezért bár a körülmények időnként új adónemek bevezetését is szükségessé tették, az elmúlt időszakban számos adónem meg is szűnt, vagy egybeolvadt más, hasonló alapon kivetett adónemekkel. Így az adónemek száma jelenleg még a válságkezelési céllal bevezetett átmeneti különadókkal együtt is 60 alatt marad. Emellett komoly munka folyt a részletszabályok felülvizsgálata és azok koherenciájának erősítése érdekében is. Különösen látványos a változás a béreket és más hasonló jövedelmeket terhelő adók esetében: míg ezeket korábban 11 különféle adónem terhelte (4 munkáltatói és 4 munkavállalói járulék, szja, szakképzési hozzájárulás és eho), ezek mostanra 3 adónembe olvadtak össze. Ennek során megszűntek a korábbi eltérések az adóalapokban, és a kedvezményrendszer logikája is egységesebbé vált.

Az adózás digitalizációjában a valódi forradalmat a különböző, valós idejű adatgyűjtésre alkalmas rendszerek bevezetése jelenti. Ilyen az elmúlt időszakban bevezetett online számla- és online pénztárgéprendszer, az ekáer, illetve a jelenleg fejlesztés alatt álló, a foglalkoztatáshoz kapcsolódó adatszolgáltatások alapvető megújítását célzó kettős felhasználású rendszer, mely egyrészt komoly eszközt ad a NAV kezébe a szürkegazdaság visszaszorításához, másrészt lehetővé teszi az adóhatósági szolgáltatások fejlesztését is, kiváltva számos adózási és statisztikai célú adatszolgáltatást és elősegítve a vállalatok belső adminisztrációs folyamatainak automatizálását. Utóbbi körbe tartozik az idén januártól elérhető eÁfa rendszer is, ami az szja-bevallások megújítását követően a következő nagy lépés a XXI. századi megoldások irányába.

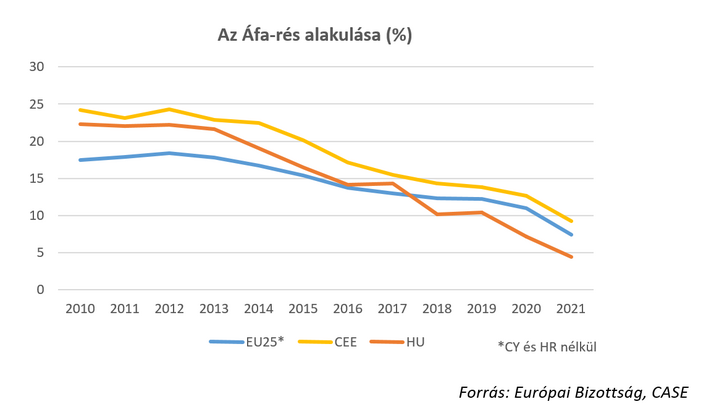

A gazdaságfehérítés terén elért sikereket legjobban az Európai Bizottság által évente közzétett áfarésbecslés illusztrálja: míg ezen mutató alapján az időszak elején az elméleti áfakötelezettség mintegy 22 százalékát nem fizették meg, ez az arány mára 5 százalék alá csökkent. Ez azt jelenti, hogy az áfabevételek fehéredése az utóbbi években önmagában véve 1200-1400 milliárd forinttal segítette a költségvetést.

A magyar adórendszer átalakításának eredményeit a nemzetközi versenyképességi rangsorok is visszatükrözik. A Tax Foundation nemzetközi adó-versenyképességi indexe alapján hazánk 2023-ban a 11. helyet foglalta el a vizsgált 38 ország közül; ezen belül a jövedelemadók tekintetében a 6., a vállalati adók tekintetében a 4., nemzetközi adózásban pedig a 3. helyen állunk. Az IMD átfogó versenyképességi rangsorában az adózás tekintetében 64 országból a 30. helyen állunk, ami elsőre talán kevésbé hangzik kiemelkedőnek, de a listán szereplő 26 EU-tagállam közül a 4. legjobb helyezést jelenti. A német ZEW elsősorban a családi vállalkozások helyzetére fókuszáló rangsorában Magyarország az 5. helyezést éri el a vizsgált 21 ország közül.

A hosszú távú célokat szem előtt tartva a jelenlegi, nehézségekkel terhelt időszakban is kiemelt figyelmet fordítunk az adórendszer versenyképességét adó elemek megőrzésére, és az adópolitika fontos célkitűzése, hogy amint a körülmények lehetőséget adnak rá, fokozatosan és kiszámítható módon tovább csökkentsük a gazdaságot terhelő adóelvonás mértékét, ami a felzárkózást biztosító növekedés stabil támasza lehet.

A szerző 2018 májusától irányítja a Pénzügyminisztériumban az adóügyekért felelős államtitkárságot.

A véleménycikkek nem feltétlenül tükrözik az Index szerkesztőségének álláspontját.

(Borítókép: Izer Norbert pénzügyminisztériumi államtitkár az Országgyűlés plenáris ülésén 2021. december 13-án. Fotó: Kovács Tamás / MTI)

Ehhez a cikkhez ajánljuk

- Vélemény

Mindenki látja a „magyar problémát”, de senki sem próbálja megérteni

Csizmadia Ervin véleménycikke.

február 21., 17:35

- Vélemény

Koporsószeg vagy mászókötelet rögzítő szegecs lesz az EU új hétéves költségvetése számunkra?

Most kellene tökösebb európai kiállást követelnie azoknak, akik szlogenként harsogták: „Make Europe great again!”

február 21., 07:57

- Vélemény

Variációk a népirtásra

Izraelt népirtásban bűnösnek tartja Karsai László, ismert hazai holokauszttörténész. Joggal teszi? Pelle János írása.

február 20., 06:11

- Mindeközben

Felbukkant Till Attila lánya a Kincsvadászokban, és megfejtett egy korábbi rejtélyt is

3 órája

- Címlapon

Az életveszély ellenére vissza kell térnie Budapestről egy anyának és gyerekeinek Izraelbe

A Hamász 2023. október 7-i terrortámadása után menekültek Magyarországra.

1 órája

- Vélemény

Hódító állóháború indulhat Magyar Péter és Orbán Viktor között

Ebben a rendszerben a magánélet védelme fontosabb, mint az igazság kimondása.

február 25., 18:22

- Vélemény

Macron és a francia stratégiai vízió

De Gaulle: Franciaországnak nincsenek barátai, csak érdekei vannak. Macron éppen ezt az örökséget látszik tovább vinni.

6 órája

- Vélemény

Az olvasó szuverenitása

Orbán Viktor kivonta honfiúi kardját, Magyar Péter a kormányváltást félti a sajtótól – Balogh Gábor írása.

február 25., 08:34

- Címlapon

Orbán Viktor: Jó oka volt, hogy vétózzak Ukrajna ügyében

Nagyobb sportlétesítmények, támadójáték, adócsökkentés, brüsszeli döntés, amely összedönti az európai gazdaságot – ilyen volt a kormányfő beszéde.

5 órája

- Címlapon

Több ezer amerikai katonát küldhet Magyarországra Donald Trump

Németországból mozgatnák át az egységeket.

9 órája

- Vélemény

Ujhelyi István: Abszurditás vagy moszkvai kényszer magyarázza az AfD-hez való fideszes közeledést

Orbán Viktor nemrég még Helmut Kohlt tartotta politikai mentorának.

február 7., 12:48

- Vélemény

Kóka János: Az egészségügy megújításának 10 pontos, 10 ezer milliárdos programja

A politika úgy vigyáz e korhadt rendszernek az érinthetetlenségére, mintha valamiféle kincs lenne. Vitairat.

február 7., 08:03

- Címlapon

Kovács Gergely: Magánkézre játszották a reformátusoknak ingyen adott, 9 milliárdos budai területet

Az ügyben az adatvédelmi hatósághoz fordul a polgármester és hivatala.

41 perce

- Vélemény

A szégyen és a háború közül csak a szégyent választhatjuk

A megoldáshoz sem az ukránokat hibáztató cinikus demagógia, sem a végső győzelmüket haluzó morális korbácscsattogtatás nem visz közelebb.

február 28., 07:51

- Címlapon

Kádár L. Gellért: Érezni lehetett a szürke és mocskos középkor szagát

Villáminterjú a Hunyadi-sorozat főszereplőjével.

2 órája

- Címlapon

Szoboszlai Dominik lecserélése után fordított, a bajnoki cím kapujába lépett a Liverpool

A fásultnak érződő vörösök megszenvedtek a sereghajtóval, de hozták a kötelezőt.

7 perce

- Címlapon

Már tíz éven belül megszűnhet a világ, amit ismerünk

2035-re a harmadik világháború kitörése is valószínűsíthető.

7 órája

- Mindeközben

Elkapták az ékszertolvajt, mire az lenyelte a több száz milliót érő gyémántfülbevalókat

5 órája

- Mindeközben

Váratlan üzenetet kapott egy fiatal nő a pilótától a repülőtéren, amikor elolvasta, beléfagyott a szó is

9 órája

- Mindeközben

Demi Moore lánya, Rumer Willis felvette anyja csaknem 30 éves aranybikinijét, és nagyot tarol ezzel

10 órája

- Mindeközben

Selena Gomez hagyta, hogy vőlegénye sminkelje ki, a végeredményre nem voltunk felkészülve

tegnap, 21:00

- Vélemény

Puszta kézzel gyermekeket ölni

A Hamász-terroristák először azt állították, nem találják a holttestét. Egy másik nőt küldtek. Hátha az is jó lesz a zsidóknak.

február 26., 13:14

- Vélemény

Kigúnyolták a doppingellenes küzdelmet a világ legjobbjának látszatbüntetésével?

Megtörtént az a kivételezés, aminek soha nem kellett volna megtörténnie.

február 17., 15:10

- Vélemény

Bödőcs esete a pannon Frankensteinnel

Remélem, a sztárhumorista közéleti térlátása nem szenvedett maradandó károsodást. Németh Róbert írása.

február 10., 08:00

- Vélemény

Ceglédi Zoltán: Mégiscsak föl kéne oszlatni ezt a parlamentet!

Olyan meggyőzően mondta Magyar a Partizánban, hogy kampányüzemmódban vannak, hogy elhiszem, őszintén követeli.

február 12., 08:16

- Vélemény

Magyar Péter és az ellenzéki sajtó viszonya bántalmazó kapcsolat

Ha a NER-t leváltani kívánó ellenzék végül a NER-ből választ egy NER módra működő figurát, abból nem tud más kijönni, csak a NER. Németh Róbert írása.

február 17., 07:31

- Vélemény

A Soros- és demokrata boszorkányok elleni harc helytelensége

Olyan állami intézményrendszer kell, amely minden politikai, közéleti nézet terjesztését azonos feltételekkel támogatja.

február 10., 15:30

- Vélemény

Torban az igazság

Szidják a „kommunista” szomszédot, „Brüsszelt”, ezzel pedig még otthonosabb lesz számunkra ez a világ. Otthonosan elcseszett. Szarka Károly írása.

február 13., 09:37

- Vélemény

Ezen a négy kérdésen áll vagy bukik Trump „gázai Riviéra” terve

Az amerikai elnök rendezési tervét mindenki elutasította – Nagy Dávid írása.

február 14., 07:35

- Vélemény

Németország nem vész el, csak átalakul

Weidel fogadásával kemény üzenetet küldött a magyar miniszterelnök Európának.

február 17., 11:08

- Vélemény

Az éber ész két villanása közt

A politikusoknak is jó érzékük van a szürreális performanszokhoz.

február 15., 08:59

- Vélemény

Az egyetemi rangsorok megítélésének dilemmája

A felsőoktatási ranglisták nem határozzák meg egyértelműen, melyik a legkiválóbb, mégis van értelme – Szakos Enikő írása.

február 16., 10:19

- Mindeközben

Valóra vált a forgatások alatt A Fehér Lótusz 3. évadának egyik felkavaró jelenete

tegnap, 18:55