Magyarország nyer a globális adóelkerülésen

További Adó és költségvetés cikkek

-

Egy tollvonással 300 milliárdot vett ki a kormány a Gazdaságvédelmi Alapból

Egy tollvonással 300 milliárdot vett ki a kormány a Gazdaságvédelmi Alapból - Augusztusban a kormány állja a cechet a brit éttermekben

- Minden idők második legnagyobb magyar költségvetési hiánya jött össze júniusban

- Még egy napja van arra, hogy ne az állam rendelkezzen az adója 1+1 százalékáról

- Május 1-től a fizetés nélküli szabadság ideje alatt is fizeti a cég a társadalombiztosítást

Magyarország azok közt az országok közt van, amelyek profitálnak a globális adóelkerülésből, áll az UNU-Wider (az ENSZ egyik kutatóintézménye) tanulmányában.

Még jórészt legális

Fontos leszögezni, hogy amikor adóelkerülésről van szó, nem adócsalásról beszélünk, ami illegális. Hanem a kiskapukról vagy egyes országok nagyvonalú szabályozásáról és adókedvezményeiről, ahová ügyes adójogászok segítségével jellemzően a globális multik át tudják menteni pénzüket.

Így nem ott adóznak a megtermelt bevételük után, ahol az keletkezett, hanem a bevétel egy része után adóparadicsomokban vagy más olyan országban, ahol bármiféle előnyöket ígér nekik a helyi szabályozás. Ami gond, hogy az adózás egyik legfontosabb alapelve, hogy a cég ott adózzon – tehát járuljon hozzá az ország kiadásaihoz –, ahonnan a profitját szerzi.

A probléma évek óta súlyosbodik, és főleg techcégek érintettek benne, mint az Apple, a GE, a Microsoft vagy a Google, de bankokat is bőven találni az ügyeskedők közt. A techcégek azért is tudnak könnyebben pénzt átcsoportosítani, mert mondjuk a fejlesztéseik utáni, értékesnek beárazható szellemi tulajdonjogaik – például technológiai licencek – apportjával igen könnyen eltüntethetik a nyereségüket szinte minden országban. Majd ezt a keletkezett értéket ott mutathatják ki, ahol jóval kevesebbet vagy épp semmit nem kell utána adózniuk.

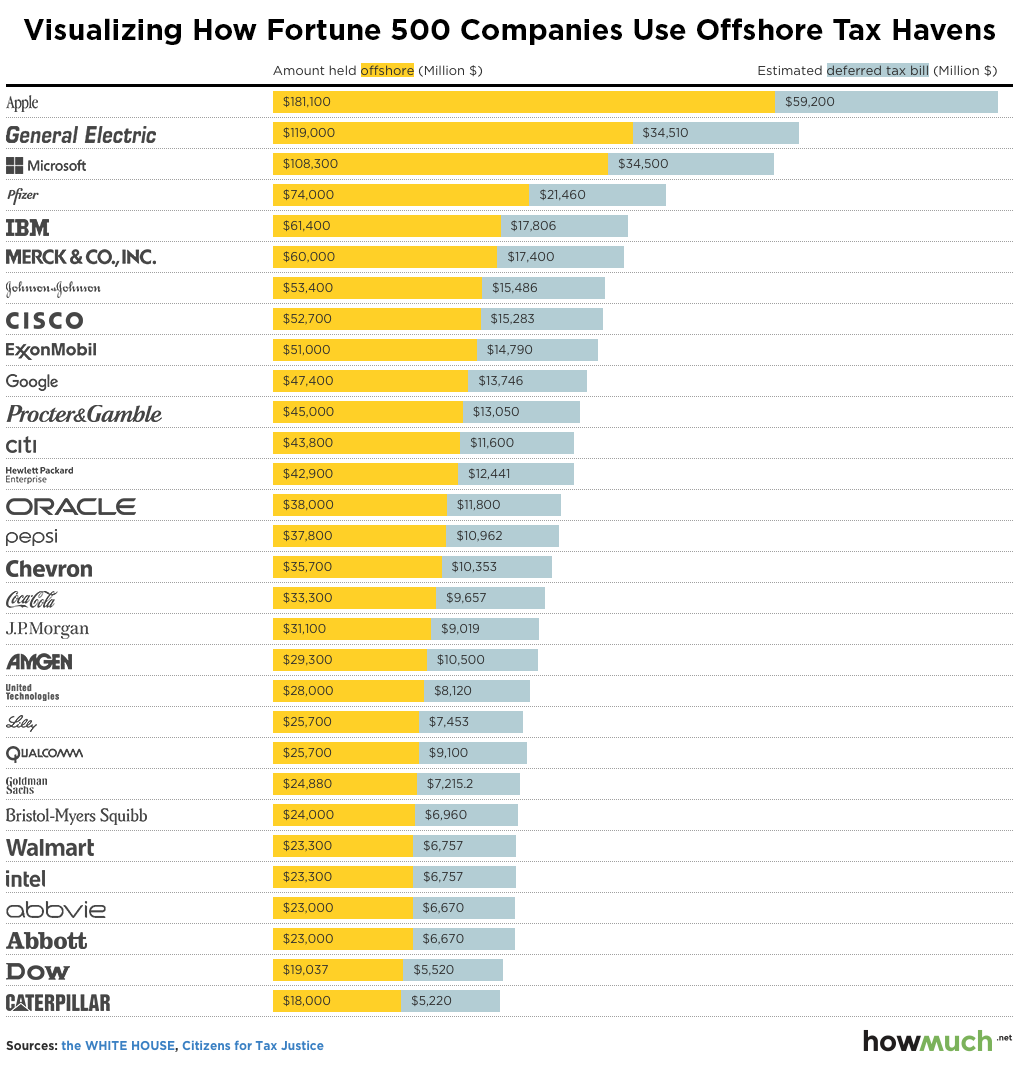

Alább megnézheti például, hogy tavaly a Fortune top 500 amerikai vállalata közül a Howmuch.net alapján melyik milyen mértékben tartott pénzt adóparadicsomoknak számító országokban, tehát csak a legnyilvánvalóbb helyeken. A nagyságrendek érzékeltetéséhez, mondjuk a középmezőnyben lévő J. P. Morgan 31,1 milliárd dollárja mai árfolyamon több mint 9 ezer milliárd forint, az államosított magyar magánnyugdíjvagyon háromszorosa, Csányi Sándor ismert vagyonának 32-szerese.

Ha emlékeznek, nálunk például 2015-ben érdekes volt, amikor kiderült, hogy a GE hirtelen és különösebb bejelentés nélkül itt akart adózni 330 milliárd forintnyi, hirtelen ideérkező érték után. Csak annyit közöltek, hogy vállalaton belüli átszervezés történt, azért adóztak itt plusz 62 milliárdot. Ez még persze még egyáltalán nem jelenti azt, hogy ez adóelkerülés lett volna, de például óriási egyszeri tétel volt, amit kívülről nézve nem látni, hogy pontosan mi indokolt.

Nagyon nehéz jól mérni

Az adóelkerülés mérésével sok más területhez hasonlóan az az egyik nagy gond, hogy jellegéből adódóan nem túl nyilvánvaló, hogy mit lehet mérni, és hogyan, illetve hogy mi számít egyáltalán adóparadicsomnak. Az olyasmi mindenesetre mindig gyanús lesz, ha mondjuk egy cég bevételének öt százaléka jön egy adott országból, viszont mondjuk a profitjának 15 százaléka, miközben a dolgozók egy százaléka dolgozik csak ott.

Az egyik utolsó nagy IMF-tanulmány méréseit is azzal támadták sokan, hogy a kiinduló adatbázisuk minősége gyenge. Az IMF adatai mindenesetre azt hozták ki, hogy a világ évi 650 milliárd dollárt (188,5 ezer milliárd forintot mai áron) bukik az adóelkerülésen évente. Arányaiban főleg a fejlődő országok többet, ők az összes adóbevételük 6-13 százalékát is elveszhetik az ügyeskedőbb cégek miatt, a fejlettek inkább csak 2-3 százalékát.

Az egyik fő probléma a pontos mérésnél, ha csak a törvényben megszabott, társasági és egyéb adókat nézik, mint az IMF-tanulmányban, az ugyanis erősen torzíthat. Luxemburgban például a társasági adó hiába van 30 százalék körül, elég jól dokumentáltan lehet tudni, hogy a nagyhercegség az egyik legdurvább adóparadicsomnak számít, az ottani nagy cégek jó része szinte semmi adót nem fizet, mert kedvezményekben visszakapják az egészet.

Ezért lenne jobb az effektív adókulcsokat nézni, azaz hogy ténylegesen mennyi adót fizetnek a vállalatok. Ezt kiszámítani viszont áfával, iparűzési adóval, vámokkal, illetve más adókkal és járulékokkal már igen nehéz, pláne átlagosan a cégekre, iparágakra.

Nagyvonalúnak tűnhetünk, és őrültnek is

Nálunk például korábban nagyjából azt nyomatta a kormány a nagy külföldi cégeknek, hogy a társasági adó 10 százalék, illetve (az 500 millió forint feletti árbevételre) 19 százalék, amiből ők adnak kedvezmények 80 százalékot. Az effektív adó így 2, ill. 3,8 százalék lenne, de erre jöhet még rá az iparűzés adó, termékdíj, különadó és akár még egy sereg egyéb kitétel és büntetés. Nehéz lehet összerakni, hogy tényleg mi várhat egy cégre. (Azóta már egységesen 9 százalékos a társasági adó.) Egy tényleges beruházási döntésnél ráadásul azt is be kell árazni, hogy mennyire hihetőek a kormány ígéretei. Nálunk nem túlzás azt mondani, hogy szinte semennyire. Az pedig kevésbé szerencsés, hogy évente átvariálnánk az adórendszert, mivel kissé túl sok területet kíván ezzel kezelni a kormány. Szintén a kiszámíthatatlansághoz tartozik, amikor szemet vet a kormány egy-egy cégre, és be is mondja, hogy azt el kell nekik adni, különben tönkreteszik szabályozóként.Azért a nagyságrend stimmelhet

A mostani ENSZ-tanulmányban ezzel az effektív adókulccsal is próbálkoztak valamit kihozni, több-kevesebb sikerrel. Mindenesetre a végén arra jutnak, hogy szerintük nagyjából évi 500 milliárd dollárt vesztenek a világ országai azon, hogy a cégek átrendezik a profitjukat ilyen adóelkerülő módon.

A tanulmány szerint Magyarország viszont a nyertesek közt van, évi 120-180 millió dollár, így mai áron nettó

hozhat nekünk, hogy egyes cégek itt adóznak a máshol termelt jövedelmük alapján. Ezzel mondjuk épphogy csak a plusztartományban vagyunk, ami ilyen nehézkesebb méréseknél azért támadható lehet. A nagyságrendet ítélve azonban jól látszik, hogy nekünk jó eséllyel nem kell tartanunk attól, hogy az itt termelt legális profit után máshol adóznának. Az olyan esetek pedig egyáltalán nem ide tartoznak, amikor irtózatos erőfeszítéseket teszünk azért, hogy az itt termelt profit eleve külföldön jelenjen meg.

Abszolút értékben ez az adóelkerülés a fejlettebb országokat érinti a leginkább, döntően az USA-t, Kínát vagy Japánt.

Az összes adóbevétel vagy GDP arányában viszont a szegényebb főleg afrikai országok szívják meg erősebben, hogy nem adóznak náluk inkább nagyobb vállalatok. Afrikában persze az eleve sokkal gyengébb szabályozásnak is erős szerepe lehet, sok helyen nem akarják vagy nem is tudnák érdemben ellenőrizni az ott is működő multinacionális vállalatokat.

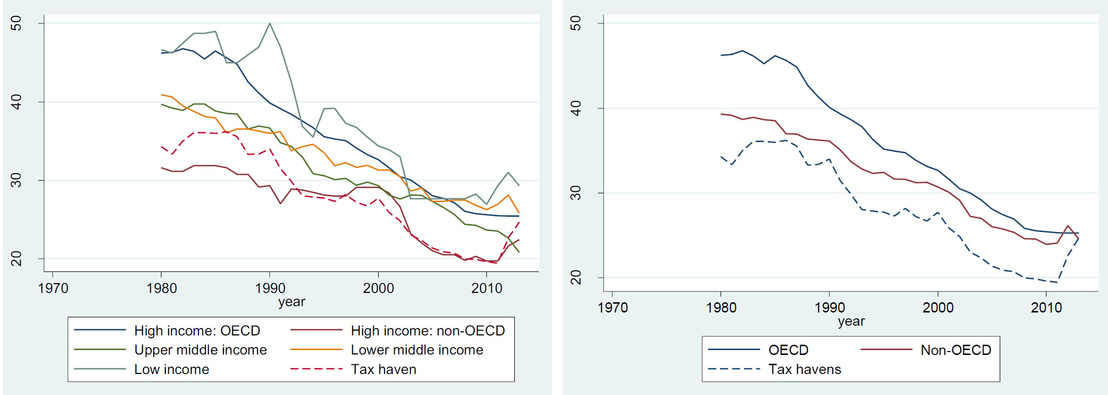

Érdemes még megjegyezni, hogy az elmúlt évtizedekben szerte a világon erős adóverseny volt az országok közt, hogy magukhoz csábítsák az óriásvállalatok adójának legalább egy kisebb részét.

Az OECD országok jövedelmi eloszlása alapján a hivatalos társasági adókulcsok alakulása látható. A szaggatott vonal az adóparadicsomokat jelenti. A leggazdagabb OECD-országokat a kék vonal jelöli, utána sorrendben a zöld, a sárga és a világoskék jelzi az országok csoportjait vagyoni helyzetük alapján. A lila csak a gazdag, de nem OECD- országokat mutatja. Forrás: Cobham és Janský (2015)

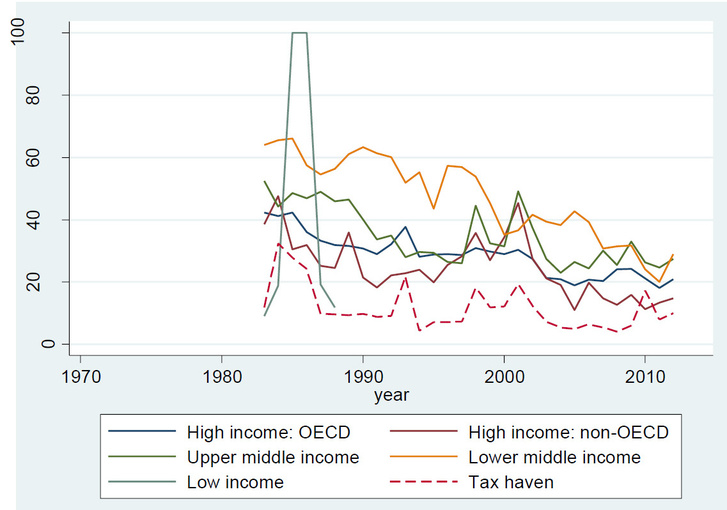

Alább láthatjuk, hogy az effektív adókulcsoknál is hasonló történhetett, igaz, azért jóval kisebb mértékben. Azaz a társasági adó felől sok helyen eltolódhatott a tényleges adóbevétel más vállalati adók felé.

Azt is jó tudni, hogy

vagy általában az országok közti átláthatatlan módon működő adóverseny mellett. Már tavaly is 300 igazán komolyan vehető közgazdász írt együtt levelet azért, hogy az USA, az EU és az Egyesült Királyság közösen zárja le ezeket a vállalati adózási kiskapukat, mert rengeteget veszít rajta a társadalom.

Persze láthatjuk, hogy pont az USA-ban vagy Európában lévő cégeknek érheti meg a legjobban lobbizniuk azért, hogy ez ne történjen meg. Egyébként mi országos szinten is lobbiztunk ez ellen, Varga Mihály szerint

a nemzeti szuverenitásunk csökkenne,

ha csökkentenék az effektív adók közti versenyt, és egységesebbek lennének azt uniós adószabályok. Mindenesetre a világ másik fele ettől még jelentősebb előrelépést vár az OECD BEPS programjától, illetve a Világbank az IMF, az EU és az ENSZ programjainak közös hatásától.